安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

專題:美聯儲維持利率不變,連續第三次按兵不動,市場料本輪加息已結束

來源:華爾街見聞

美聯儲如市場所料連續三次會議未加息。本次決議聲明新增評價,經濟活動相比三季度強勁步伐已放緩,重申通脹高企,但新增說辭過去一年通脹已放緩;利率指引新增一詞,稱將考慮需要的“任何”額外緊縮程度,被視為加息立場軟化。點陣圖顯示過半美聯儲官員預計明年至少降息三次,近三成官員預計至少降四次;聯儲的明年利率預期中位值下調50個基點,顯示未來一年降息75個基點、約合降息三次;聯儲將今年GDP預期增速上調50個基點至2.6% ,下調今明后年PCE通脹預期,其中今年預期下調50個基點。“新美聯儲通訊社”評價,聯儲暗示通脹好轉速度比預期快,為明年降息敞開大門。

如市場所料,美聯儲自7月加息后一直按兵不動。帶給市場驚喜的是,本次的聯儲自身利率預期釋放了明年貨幣立場可能鴿派大轉向的信號。

美東時間12月12日周三,美聯儲在貨幣政策委員會FOMC會后宣布,聯邦基金利率的目標區間仍為5.25%到5.50%,繼續將這一政策利率保持在二十二年來高位。

至此,在去年3月至今的本輪緊縮周期內,美聯儲連續三次會議未加息。和去年7月以來的前11次會議一樣,本次的利率決策得到FOMC投票委員全票支持。

此前市場普遍預計本月美聯儲依然不會加息,并且,對最早明年3月聯儲開始降息的預期明顯升溫。美聯儲公布決議一天前,即使在CPI公布后降息預期有所回落的本周二,芝商所(CME)的工具也顯示,期貨市場預計明年3月聯儲至少降息25個基點的概率接近46%,一個月前的預期概率只有約12%。

本次美聯儲決議公布后,被視為“美聯儲喉舌”、有“新美聯儲通訊社”之稱的記者Nick Timiraos發文稱,聯儲將利率保持穩定,同時暗示,通脹好轉的速度比預期快,為明年降息敞開大門。

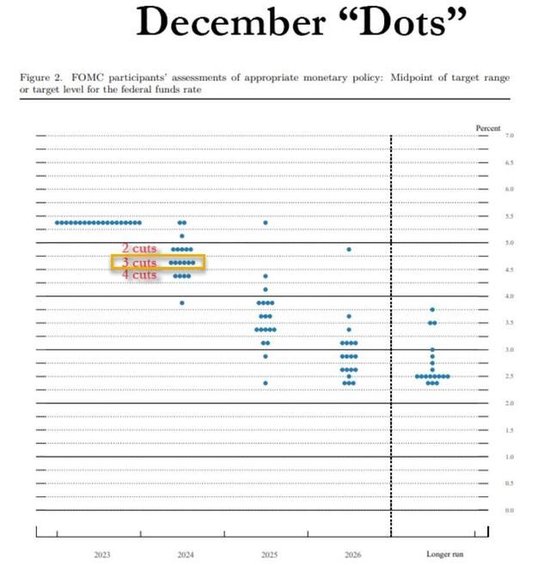

點陣圖顯示過半官員預計明年至少降息三次 近三成官員預計至少降四次

點陣圖顯示,本次提供利率預測的19名聯儲官員中,共有16人預計明年利率會降至5.0%以下,其中,五人預計利率在4.75%到5.0%,以每次降息25個基點估算,相當于明年兩次降息,六人預計在4.50%到4.85%,相當于三次降息,四人預計利率在4.25%到4.50%,相當于四次降息,有一人甚至預計利率低于4.0%。

以此計算,19人之中,共有11人、占比近53%的聯儲官員預計,明年至少降息三次,共五人、占比26%的官員預計至少降息四次。

相比9月的上次點陣圖,本次的利率轉向預期展露無遺。9月19人之中有八人、占比42%預計明年利率高于5.0%,其中四人預計在5.0%到5.25%之間,四人預計在5.25%到5.50%。在預計明年利率低于5.0%的九人中,四人預計在4.75%到5.0%之間,三人預計在4.50%到4.75%,兩人預計在4.25%到4.5%。

下圖左半部分為9月點陣圖,后半部分為12月點陣圖。

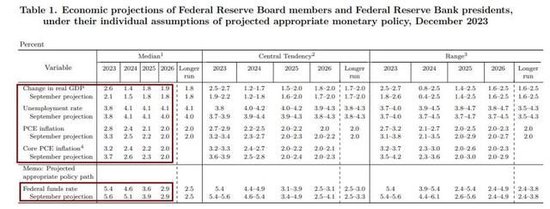

明年利率預期下調50個基點 未來一年降息75個基點

會后公布的美聯儲官員利率預測中位值顯示,聯儲官員下調了今明后三年的政策利率預期。具體預測的中位值如下:

- 2023年底的聯邦基金利率為5.4%,較9月預計的5.6%下調20個基點。

- 2024年底的聯邦基金利率為4.6%,較9月預計的5.1%下調50個基點。

- 2025年底的聯邦基金利率為3.6%,較9月預期的3.9%下調30個基點。

- 2026年底和此后長期的聯邦基金利率均持平9月預期,分別仍為2.9%和2.5%。

以最新的中位值預測水平估算,美聯儲官員預計,到明年底利率均值達到4.65%時,未來一年內會降息75個基點,以每次降息25個基點計算,相當于明年共降息三次。

今年GDP預期增速上調50個基點 下調今明后年PCE通脹預期

會后公布的經濟展望顯示,美聯儲官員上調了今年的GDP增長預期,小幅下調明年的經濟增速預期,今明后三年失業率預期不變,下調今明后三年的PCE與核心PCE通脹預期,其中今年的預期均下調50個基點,仍預計2026年通脹回落到聯儲目標2%。

- 預計2023年GDP增長2.6%,較9月預計增速2.1%上調50個基點,2024年的GDP預期增速為1.4%,9月預計為1.5%,2025年預計增速持平9月預計的1.8%,2026年將增1.9%,略高于9月預計的1.8%,更長期預期增速持平9月的1.8%。

- 2023年的失業率預期和9月預計的3.8%相同,2024年和2025年的預期也持平9月,均仍4.1%,更長期失業率預期為4.1%,9月預計為4.0%。

- 2023年的PCE通脹率預期為2.8%,9月預計為3.3%,2024年的預期為2.4%,9月為2.5%,2025年的預期為2.1%,9月為2.2%,2026年和更長期預期均持平9月的2.0%。

- 2023年核心PCE預期為3.2%,9月預計為3.7%,2024年的預期為2.4%,9月為2.6%,2025年的預期為2.2%,9月為2.3%,2026年預期持平9月的2.0%。

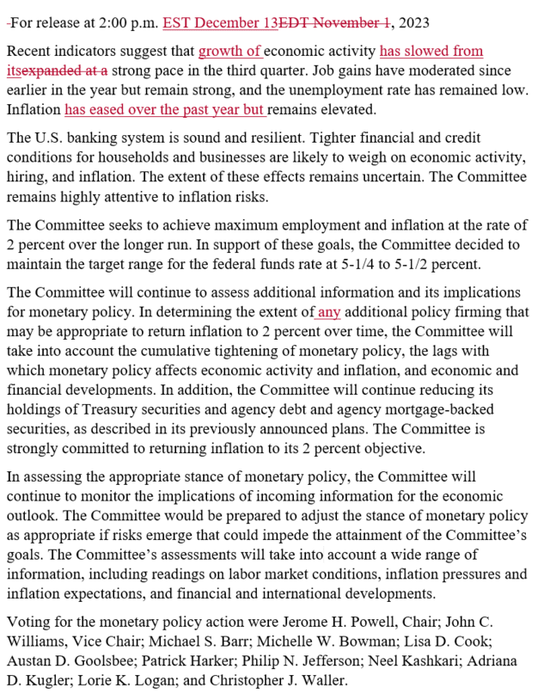

新增評價經濟活動放緩、過去一年通脹已放緩

相比11月初的上次會議聲明,本次會后決議聲明的主要變化是對經濟和通脹的評價。上次聲明稱:“最近的指標顯示,三季度經濟活動以強勁的步伐擴張。” 本次則稱:

“最近的指標顯示,經濟活動相比三季度的強勁步伐已放緩。”

和5月以來的歷次會后聲明一樣,本次聲明依然認為通脹“高企”,但本次對通脹的表述新增了放緩的評價,稱“過去一年通脹已放緩,但仍然高企”。

本次聲明沿用了上次對就業的評價,重申,自今年早些時候以來,就業增長有所放緩,但仍強勁,并繼續重申“失業率保持低位”。

利率指引改為考慮需要的“任何”額外緊縮程度 加息立場軟化

本次美聯儲的決議大致延續了前三次決議的利率指引,繼續重申7月決議新增的那一句話:“(FOMC)委員會將繼續評估新的信息及其對貨幣政策的影響”。緊跟在這句話之后,本次美聯儲對6月以來的前四次會議指引做出了唯一一處改動,增加了any一詞。有評論認為,增加any一詞軟化了進一步加息的立場。

具體改動后的說法如下:

“為判斷可能適合讓通脹隨著時間推移回到2%的任何(any)額外政策緊縮程度,(FOMC)委員會將考慮到,貨幣政策的累積緊縮、貨幣政策影響經濟活動和通脹的滯后性,以及經濟和金融形勢變化。”

重申“金融”環境收緊可能影響經濟和通脹 繼續重申縮表按計劃進行

本次決議聲明完全照搬了上次對金融系統的評價,首先繼續重申3月的說法:“美國銀行體系健全且有韌性”,接著,重申了上次聲明新增了“金融”一詞,重申:

“對家庭和企業更為收緊的金融和信用環境可能對經濟活動、招聘和通脹造成壓力。這些影響的程度是不確定的。”

去年5月美聯儲公布了縮減資產負債表(縮表)的路線,從6月1日起減少債券持倉,最初每月最多減少300億美元美國國債、175億美元機構抵押支持證券(MBS),三個月后月度減持最高規模提升一倍。

和前11次會議一樣,本次會議的聲明未公布新的路線,繼續重申,將按此前公布的計劃,繼續減持國債、機構債和機構MBS。

以下紅字可見本次決議聲明相比前次的刪減和新增內容。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:周唯

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)