轉自:中國信托業(yè)協(xié)會

資產(chǎn)配置實操復盤:2020年經(jīng)濟金融與資產(chǎn)配置回顧

本專題將實盤展示某信托公司2020年開展資產(chǎn)配置業(yè)務的逐季度市場判斷邏輯和市場走勢,及對2021年下半年的后市展望,成文于2021年8月。2020年是宏觀大年,宏觀經(jīng)濟經(jīng)歷了從疫情重大沖擊快速進入衰退期,到疫情防控得力、政策強力刺激轉變?yōu)閺吞K期,全年經(jīng)濟呈現(xiàn)深V走勢。整體來看,2020年全年大類資產(chǎn)的定價中表現(xiàn)了市場對經(jīng)濟走勢、貨幣政策等關鍵階段變量的預期,并符合以風險偏好、基本面變化和流動性支持的維度框架所進行的投資邏輯。

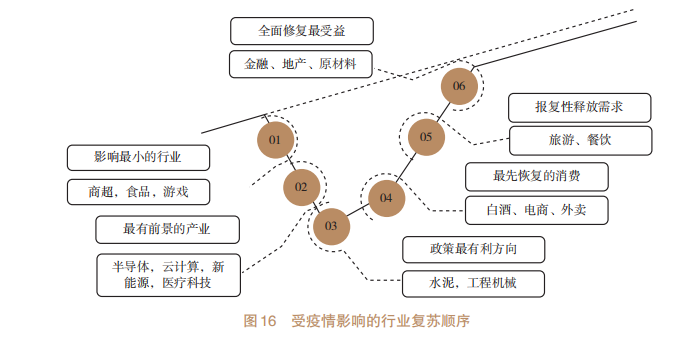

2020年新冠肺炎疫情沖擊疊加全球央行大規(guī)模放水,大類資產(chǎn)在2020年搶跑走完了美林時鐘的“衰退”“復蘇”“過熱”后,整體資產(chǎn)表現(xiàn)呈現(xiàn)大類資產(chǎn)普漲、且“美股→A股→農(nóng)產(chǎn)品及工業(yè)金屬”依次領跑修復的特征。全年大類資產(chǎn)配置圍繞著3個關鍵節(jié)點來進行配置及調整:(1)疫情沖擊經(jīng)濟快速進入衰退期:2020年2月,疫情暴發(fā),經(jīng)濟重挫,避險情緒抬升,政策寬松,大類資產(chǎn)的配置權重為債券>股票>商品。(2)疫情防控得力和政策刺激的復蘇期:2020年4月國內疫情防控得力,企業(yè)復工復產(chǎn),政策持續(xù)寬松,經(jīng)濟底部爬升,大類資產(chǎn)的配置權重為股票>商品>債券。(3)流動性充裕及供給不足帶來的小幅滯漲期(過熱):2020年8月,經(jīng)濟全面穩(wěn)步修復,企業(yè)盈利有所改善,疫苗加速推進,流動性寬松,通脹有所抬升,大類資產(chǎn)的配置權重為商品>股票>債券(見圖16)。

2020年一季度配置邏輯及建議:2020年年初疫情暴發(fā)初期,需要判斷疫情會加速惡化還是逐步緩和,這是一季度初資產(chǎn)配置策略的關鍵因子,但也是我們難以作出判斷的地方,市場普遍預期疫情影響仍為短期行為,沖擊有限。單純從疫情影響的風險偏好來看,我們初期給出資產(chǎn)配置建議:適度增加避險品種的權重,主要為債券(利率債和中高等級債券)和黃金;標配股票權重,減配短期受疫情影響不利的餐飲、旅游、航空等服務行業(yè),增配醫(yī)藥行業(yè)、食品等剛需行業(yè)等。隨著疫情的持續(xù)發(fā)酵,我們判斷疫情對經(jīng)濟的沖擊超預期,調整策略,持續(xù)加大債券的配置權重,且在市場沖擊下逐步配置受疫情影響較小的食品、游戲、商超、醫(yī)藥等;減配商品類資產(chǎn)。

2020年一季度經(jīng)濟及市場實際情況:新冠肺炎疫情主導避險情緒迅速抬升,劇烈沖擊全球金融市場,3月美元流動性危機前后各類資產(chǎn)共振,全球央行貨幣政策全面放松。在2月中下旬到3中上旬的這段時間內,金融資產(chǎn)經(jīng)歷了拋售風險資產(chǎn)、追逐安全資產(chǎn)的劇烈轉換。3月美元流動性危機,黃金避險特征也暫時性“失靈”,美股四次熔斷,股、債、黃金、石油等各類資產(chǎn)同時下跌,資產(chǎn)之間的經(jīng)驗相關性短時間失效。這一極端情況在美聯(lián)儲開啟無限QE,以及聯(lián)合全球主要央行增加貨幣互換額度之后得到了穩(wěn)定。一季度符合經(jīng)濟衰退期的投資策略,國內大類資產(chǎn)表現(xiàn)在一季度總體來看,債券>股票>商品,避險資產(chǎn)總體跑贏風險資產(chǎn)(見圖17)。

2020年二季度配置邏輯及建議:基于經(jīng)濟受到疫情巨大沖擊及全球央行大放水,我們判斷一季度經(jīng)濟增長會出現(xiàn)巨大的下滑之后大概率會出現(xiàn)U形復蘇而不是V形反轉。國內經(jīng)濟隨著復工復產(chǎn)推進,經(jīng)濟處于“底部爬升期”,盡管海外疫情暴發(fā)的二次沖擊正在顯現(xiàn),包括出口、產(chǎn)業(yè)鏈等方面,但中國自身在防疫、改革的優(yōu)勢也有助于更好地應對外部環(huán)境的長期變化。對于海外而言,隨著美聯(lián)儲逐漸接近病灶,流動性危機階段性緩解,同時隨著政策加碼,疫情或逐步進入平臺期,其帶來經(jīng)濟成本的同時也可能為市場帶來喘息窗口期。新冠肺炎疫情預計在4月歐洲達到頂峰,5月美國達到頂峰;中國和印度大概率在2020年能保持經(jīng)濟正增長,美國和歐洲會出現(xiàn)個位數(shù)的經(jīng)濟衰退。股票市場3月顯現(xiàn)出了嚴重衰退的價格反應,利率水平處于歷史低位,金融市場仍將有巨大的波動。基于上述分析,我們給出大類資產(chǎn)定性判斷。建議二季度:1)黃金:考慮到地緣政治風險上升,疊加全球流動性極度寬松,上調黃金的戰(zhàn)略資產(chǎn)配置;2)農(nóng)產(chǎn)品:地緣政治風險上升背景下,海外農(nóng)產(chǎn)品價格上行風險上升,上調農(nóng)產(chǎn)品資產(chǎn)至超配;3)適度超配股票:長期看好A股在全球配置中的相對優(yōu)勢,在經(jīng)濟復蘇中優(yōu)先中小創(chuàng),據(jù)疫情影響程度不同及修復節(jié)奏不同選配行業(yè);4)適度減配債券:從宏觀環(huán)境而言,短期對于利率債影響好壞參半;絕對利率水平處于低位,性價比有所下降;5)工業(yè)品:在全球經(jīng)濟需求仍偏弱背景下,下調工業(yè)品資產(chǎn)至低配(見圖18)。

2020年二季度經(jīng)濟及市場實際情況:國內疫情基本控制,貨幣政策強調逆周期調節(jié),股債牛熊互換。國內疫情得到了積極有效的控制,率先開啟復工復產(chǎn)之路,但全球范圍內經(jīng)歷了疫情的暴發(fā)期,意大利等歐洲國家的確診人數(shù)快速增加。美國同樣進入疫情暴發(fā)期,但得益于流動性市場對企業(yè)(貸款)和居民(救濟金)的支持,美國市場標普和納指基本收回之前跌幅。在國內市場和美股市場中,科技和消費逐漸成為兩大投資主線,但歐洲市場依然表現(xiàn)不見起色。二季度中,原油庫存爆倉與現(xiàn)貨交割的矛盾沖突爆發(fā),出現(xiàn)了前所未有“負油價”事件。債市從牛陡到熊平,股票收復大部分失地、中小盤優(yōu)于大盤。二季度符合經(jīng)濟復蘇期的投資節(jié)奏,國內大類資產(chǎn)表現(xiàn)在二季度總體來看,股票>商品>債券(見圖19)。

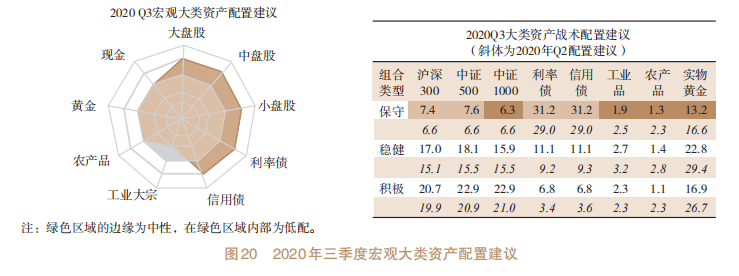

2020年三季度配置邏輯建議:6月中國疫情已經(jīng)基本得到控制,海外疫情仍在快速蔓延,中國經(jīng)濟二季度將領先于全球經(jīng)濟復蘇。預計政策在疫情不確定性的情況下仍將維持寬松狀態(tài),資產(chǎn)配置可以參考以往經(jīng)濟周期下行階段末期的配置策略。發(fā)達國家利率降至零值或負值,中國資產(chǎn)的配置價值提升;無風險利率逐步下行,權益資產(chǎn)的配置價值提升;全球實際利率下行,黃金的配置價值提升;全球市場的波動加劇,硬核資產(chǎn)的配置價值提升。1)股票:長期戰(zhàn)略看好A股觀點不變,但三季度內或出現(xiàn)階段性調整,調整即為買入;2)債券:二季度調低配比建議已兌現(xiàn),三季度利好因素邊際增加,建議增配;3)黃金:對沖全球不確定性,維持標配;4)農(nóng)產(chǎn)品方面,生豬價格可能由于旺季等因素持續(xù)反彈,居民消費類需求回升和油價上漲拉動經(jīng)濟作物和油脂,建議標配。5)工業(yè)品對經(jīng)濟復蘇價格反應較充分,建議低配(見圖20)。

2020年三季度經(jīng)濟及市場實際情況:貴金屬資產(chǎn)再度受到投資者追捧,起因一是美國進入第二輪疫情暴發(fā)期,特朗普在大選期間感染新冠。同時印度、巴西等國家進入確診增速峰值,帶動全球疫情的第三次傳播,市場避險情緒再度升溫。起因二是美元指數(shù)在2020全年實際是走弱趨勢,美聯(lián)儲實施超常規(guī)的貨幣寬松政策,抬高了國際市場中黃金交易價格基礎,黃金作為抗通脹資產(chǎn)被持續(xù)買入。美股也同時在復雜的環(huán)境下創(chuàng)出新高,以“FAANG+”為代表的互聯(lián)網(wǎng)平臺型公司受益于居民居家辦公和消費的利好,利潤和市值規(guī)模同時增加。三季度末起A股風格切換跡象漸顯,流動性驅動估值逐漸轉變?yōu)闃I(yè)績驅動。隨著國內經(jīng)濟持續(xù)復蘇、貨幣政策邊際收緊,股票市場從上半年的消費、醫(yī)藥、科技等高估值高beta的行業(yè)占優(yōu)逐漸輪動至下半年以汽車、有色金屬、化工等景氣度較高且低估值順周期行業(yè)為主導的行情(見圖21)。

2020年四季度配置邏輯及建議:10月以后,中國經(jīng)濟韌性仍在延續(xù),但地產(chǎn)部門的邊際變化開始出現(xiàn),增長最快的時候或正逐漸過去,貨幣和財政政策或“預調微調”進一步回歸正常化。海外方面,四季度海外經(jīng)濟和市場或呈現(xiàn)“估值高+經(jīng)濟復蘇+政策放緩”的組合,疊加美國大選不確定性的尾部風險,在VIX指數(shù)上升+美股“散戶化”的背景下,市場波動可能加大。四季度建議:1)股票:四季度或面臨階段性調整,短期內消化估值的階段是優(yōu)質資產(chǎn)的長期布局時點;2)債券:雖然交易性機會仍難,但配置價值已凸顯,考慮到信用邊際收緊,利率>信用;3)商品:長期看好黃金以對沖全球不確定性,關注極端天氣對農(nóng)產(chǎn)品的影響和國內信用寬松邊際放緩對工業(yè)品影響(見圖22)。

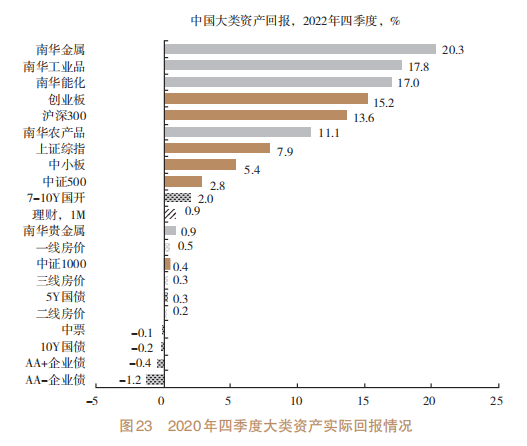

2020年四季度經(jīng)濟及市場實際情況:美國大選落地,F(xiàn)DA加快進行了疫苗審批,各國經(jīng)濟活動和消費需求出現(xiàn)恢復,帶來中國出口數(shù)據(jù)連續(xù)取得增長。市場對于明年海外經(jīng)濟復蘇預期提升,年末“銅博士”的供需恢復帶動了金屬、農(nóng)產(chǎn)品等大宗商品樂觀預期,商品類資產(chǎn)在第四季度有著優(yōu)秀表現(xiàn),而原油大幅反彈。經(jīng)濟復蘇的基本面數(shù)據(jù)成為國內權益資產(chǎn)上漲的重要邏輯,新發(fā)基金規(guī)模超過3萬億元,消費、科技類等核心資產(chǎn)繼續(xù)受到投資者關注。四季度宏觀經(jīng)濟在流動性充裕及供給缺口情況進入經(jīng)濟過熱階段,大宗商品總體表現(xiàn)亮眼,商品>股票>債券。作為避險資產(chǎn)的黃金走弱,原油則在需求改善預期下震蕩回升(見圖23)。

2020年以來,“美林時鐘”看似短暫回歸,市場交易的重心變化是確定性—復蘇—再通脹,市場經(jīng)歷了“現(xiàn)金—債—股—黃金—工業(yè)品”完整輪動。但疫情的沖擊過去后,“美林時鐘”的指導意義可能褪色。結束“大開大合”的行情,資產(chǎn)配置又回歸相對價值、輪動、新品種等結構性機會。

2021年上半年,隨著疫苗接種的有效推進,全球主要經(jīng)濟體逐步轉向復蘇。以美國為代表的發(fā)達經(jīng)濟體仍在實施大規(guī)模財政貨幣刺激政策,全球金融市場風險情緒占據(jù)主導。二季度以來,海外通脹對國內工業(yè)品價格形成壓力,對工業(yè)企業(yè)利潤造成擠占。在海外生產(chǎn)替代效應減弱、投資房地產(chǎn)融資受限、地方政府平臺管理趨緊背景下,投資消費對國內經(jīng)濟拉動作用有所減弱。

2021年三季度承前啟后,經(jīng)濟、市場與政策都處于重要的轉折階段。通過解讀7月政治局會議,不難發(fā)現(xiàn)公平與效率正在重新平衡、自主可控的重要性仍高、反壟斷與教育平權手段等服務于新發(fā)展格局。投資應對上,“十四五”規(guī)劃仍然是重要的行業(yè)選擇方向指引。而產(chǎn)業(yè)鏈自主可控需要通過反壟斷、控制貧富差距、引導資源“脫虛向實”以擴大內需,互聯(lián)網(wǎng)平臺經(jīng)濟、房地產(chǎn)、隱性債務等仍然是重點調控方向,將影響相應行業(yè)趨勢、制約財政發(fā)力空間、影響債市高收益資產(chǎn)供給。

下半年經(jīng)濟基本面受到出口及地產(chǎn)兩大引擎承壓疊加疫情沖擊的擾動,政策組合“貨幣穩(wěn)中偏松+財政溫和托底+監(jiān)管毫不動搖”,大類資產(chǎn)的性價比不高,資產(chǎn)配置呈現(xiàn)股債均衡的配置思路,A股配置宜遵循自下而上思路,聚焦業(yè)績,內資主導品種安全性好于外資主導品種,主流賽道成長股分化,周期股在業(yè)績期有交易價值,價值股可以開啟定投模式,重視景氣度與業(yè)績匹配較好的行業(yè),中上游相對好于下游,風格上以中證500為代表的中小盤估值仍然有利。債市順風,總體以錨定β行情為主,逢回調可考慮適當入場順勢而為。轉債整體控制倉位,聚焦個券,優(yōu)先選擇正股有潛力且轉債相對性價比較高的品種。美聯(lián)儲taper已在鋪墊,對貴金屬、人民幣等形成一定壓制,大宗商品的博弈點仍在供求,關注原油系回調后的中長期上漲機會。

展望下一個十年,勞動力萎縮、資本積累速度放慢,以及曾促進中國經(jīng)濟發(fā)展的全球化紅利、工業(yè)化紅利、市場化紅利均出現(xiàn)一定程度的弱化,將令國內經(jīng)濟走上慢車道,彭博經(jīng)濟研究預計2020—2029年中國經(jīng)濟平均每年增長5%左右,增長中樞較2019年下降1個百分點左右。在儲蓄率維持相對高位、利率市場化縱深推進、廣義政府和房地產(chǎn)增量債務逐步下降(國內城投、地產(chǎn)融資約束加強)的背景下,預計在2030年前后,中國經(jīng)濟增速可能會下降到4%左右的平臺上,10年期期國債利率可能將逐步下降到2%的平臺上,廣譜利率也將有相當幅度的趨勢下行,這一利率的下行過程對權益市場(包括轉債配置)都將產(chǎn)生積極影響,國內股債市場長期慢牛均值得期待,而在權益領域,公募REITs、打新、定增、IC期貨的貼水等市場機制提供的α機會等亦可以長期關注。

(課題牽頭單位:中國對外經(jīng)濟貿易信托有限公司)

摘自:《2021年信托業(yè)專題研究報告》

責任編輯:張靖笛

投顧排行榜

收起

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)