歡迎關注“新浪科技”的微信訂閱號:techsina

一方面是巨額的財務虧損,另一方面是在與抖音、微信視頻號的的競爭中完全處于下風,很難再扭轉頹勢。在這樣的局面下,快手變得進退兩難。

李平 | 作者 華生 | 編輯

來源:礪石財經(ID:lishicaijing)

1

現金儲備153.30億元

在“宿華被帶走”傳聞甚囂塵上之際,快手于5月24日發布了公司2022年一季度財報。

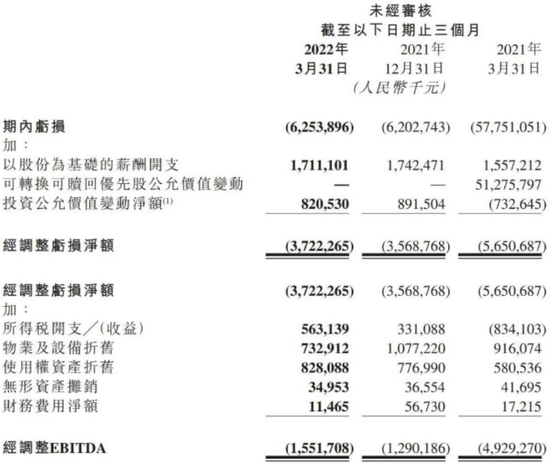

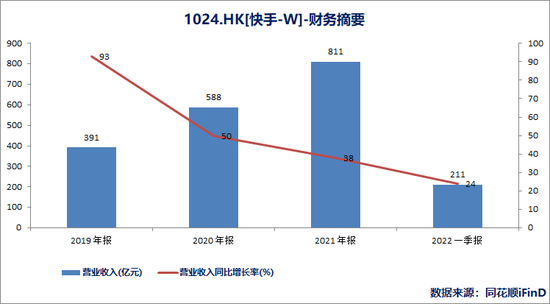

財報顯示,今年一季度,快手實現營業收入211億元,同比增長23.8%,此前彭博一致預期為206億元;經調整后凈虧損為37.2億元,較去年同期(56.5億元)下降34.1%,此前彭博一致預期為-44.6億元。

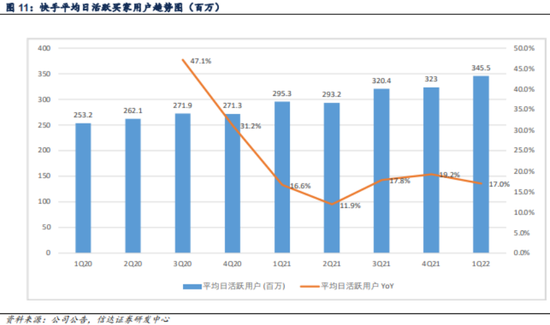

運營數據方面,雖然快手MAU(月活)達到5.98億,同比增長15%;DAU(日活)同比增長17%達3.46億,兩者均創下歷史新高。

整體來看,一季度快手營收增長及減虧幅度均超出市場預期,用戶端數據表現也較為穩健。值得一提的是,宿華本人也出席了快手當晚的業績說明電話會,進一步回擊了有關他被帶走調查的傳聞。

就在一季報發布之前不久,有市場傳言稱,快手科技(01024.HK)董事長宿華疑于四月底被有關部門帶走配合調查。受傳聞影響,5月23日-24日,快手股價分別下跌7.44%、3.94%,總市值縮水超過300億港元。

雖然一季報的減虧,一定程度上暫緩了二級市場對快手發展前景的擔憂。不過其減虧主要來源于費用的縮減,而單季度數十億級別的虧損仍是壓在快手頭上的一座大山。

自2020年開始,快手開始在電商領域全面發力,并加大了營銷、品牌推廣及廣告方面的開支,銷售費用支出一路攀升。數據顯示,2019年-2021年,快手市場和銷售費用分別為98億元、266億元和441億元,銷售費用率分別為25.2%、45.3%和54.5%。

過度的費用支出讓快手利潤端承壓明顯。2019年之前,快手在經營上還處于小幅盈利的狀況。但自2020年開始卻陷入持續虧損的境地。2020年-2021年,快手經調整凈虧損分別為78.7億元和188.5億元。

盡管銷售費用持續大幅增長,快手的營收增速仍出現了明顯的放緩跡象。數據顯示,2021年Q1-Q4,快手營收增速分別為36.6%、48.8%、33.4%、35.0%。2019年-2020年,快手營收增速分別為92.70%、50.26%和37.9%。

或許是意識到燒錢營銷模式難以為繼,去年10月快手進行了一系列的管理層和組織架構調整,程一笑取代宿華成為CEO,后者隨即開啟優化國內業務效率較低的燒錢獲客等手段,力圖通過降本增效以盡快實現盈利。而在2021年業績電話會議上,快手CFO金秉曾表示對2022年內實現季度國內業務調整后凈利潤轉正很有信心。

2022年一季度,快手銷售及營銷開支為94.88億元,較去年同期(116.60億元)出現小幅下降,銷售費用率縮減至45%,較去年同期(68.5%)明顯下降。

對比往年來看,今年一季度快手銷售費用率基本與2020年度持平,但大幅高于2019年同期費用投入水平。但從營收增速上看,一季度快手23.8%的營收增速則創出三年來新低,這就說明公司的單位投入產出比仍處于下滑趨勢之中。另外,從平均日活躍買家數量上看,快手一季度DAU同比增長17%,較2021年四季度(19.2%)也出現了環比下滑。

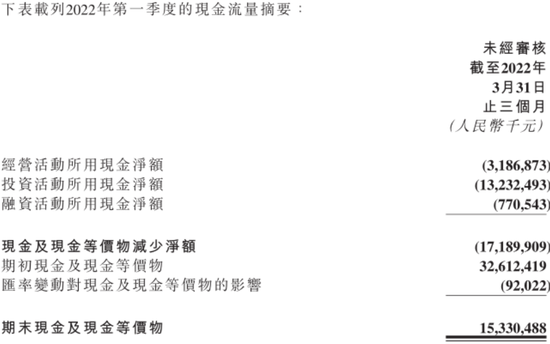

此外,持續的巨額虧損也在不斷消耗著快手的現金儲備。截至2022年3月末,快手現金及現金等價物為153.30億元,較2021年末的326.1億元縮水一半以上。

不過快手現金儲備的大幅縮水,并不能反映快手真實的財務情況。因為在現金縮水背后,經營活動導致的現金減少只有31.87億元,投資活動導致的現金減少為132.32億元,融資活動導致的現金減少為7.7億元。

其中,在投資活動導致的現金減少部分,除了金融資產投資凈變動導致的48億元損失,購買物業、設備及無形資產人的9.32億元,較大一部分是69億元的三個月以上的定期存款。根據財務規則,企業的定期存款不會計入現金儲備。財報顯示,快手目前累計擁有65億元的長期定期存款與82億元的短期定期存款,未來可以轉作現金儲備。

2021年,快手經調整凈虧損金額為188.5億元,2022年第一季度,快手調整凈虧損金額為37.2億元。顯然,如果快手接下來繼續保持之前的虧損水平,其看似龐大的現金儲備與定期存款,其實也很難支撐太久。如果資金消耗殆盡,那么快手將陷入有史以來最嚴重的的一場危機。

2

直播打賞面臨天花板

從營收構成上看,快手主營收入共分為線上營銷服務(廣告)、直播打賞、廣告以及其他業務(主要是電商傭金)三部分。2021年度,快手廣告、直播及其他服務收入占比分別為52.6%、38.2%和9.2%。

一季度,快手廣告實現銷售收入113.5億元,同比增長32.6%;直播業務營收為78.4億元,同比增長8.2%;其他服務(包括電商)實現銷售收入18.7億元,同比增長54.6%;廣告、直播和其他服務對快手收入的貢獻占比分別為53.9%、37.2%和8.9%。

2018年以前,直播打賞業務一直是快手最主要的收入來源。2019年,快手直播打賞的收入達到300億以上,成為中國規模最大的直播平臺。但自2020年以來,直播行業在競爭和監管的雙重夾擊下陷入了明顯瓶頸期,快手直播打賞營收也陷入滯漲期。

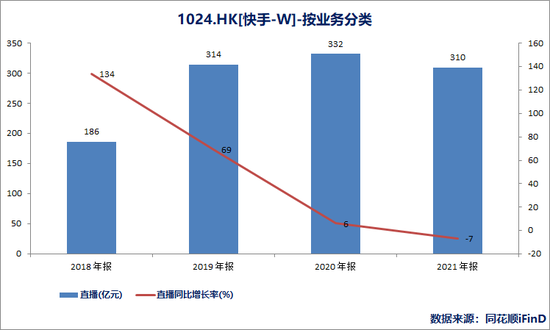

數據顯示,2018年-2021年,快手直播打賞業務收入分別為186億元、314億元、332億元和310億元,對應同比增速分別為134%、69%、5.6%和-7%,營收增速不斷下降,2021年則陷入負增長。同期,直播打賞業務收入占比分別為91.7%、80.4%、56.5%和38.2%,直播業務對快手營收的貢獻度不斷降低。

5月7日,四部委聯合發布《關于規范網絡直播打賞加強未成年人保護的意見》,其中規定,網絡平臺應在本意見發布1個月內全部取消打賞榜單,禁止以打賞額度為唯一依據對網絡主播排名、引流、推薦,禁止以打賞額度為標準對用戶進行排名。

業內人士認為,從這一政策細則來看,充分體現了監管對直播行業從嚴治理的態度。如此一來,直播間內的“榜一大哥”將不復存在,直播行業未來增長空間恐怕非常有限,甚至陷入負增長的境地。

在直播打賞業務面臨天花板隱憂的情況下,快手建立了廣告+電商為組合的新變現模式,線上營銷服務收入逐漸成為公司最主要的營收來源。2021年,快手廣告業務收入占比達到52.6%。今年一季度,快手廣告業務營收占比提升至53.9%,快手對廣告業務的依賴度進一步增加。

不過,從目前的經濟環境來看,2022年互聯網廣告行業的增長將面臨較大的挑戰,這對于高度依賴廣告收入的快手來說絕非好消息。數據顯示,受廣告需求疲軟以及網絡廣告行業自身的監管變化影響,今年一季度,騰訊社交及其他廣告收入為157億元,同比下滑15%。

相較于騰訊廣告業務大滑坡,快手一季度廣告業務韌性更強,主要源自于外部廣告主對短視頻平臺的青睞。不過,考慮到快手廣告客戶主要來自游戲、電商、互聯網娛樂、快消等行業,二季度國內疫情的惡化或將對其廣告收入造成沖擊。或者說,快手一季度廣告業務的逆勢增長恐怕更多來自于存量業務,未來增速難言樂觀。

此外,作為一家內容平臺而言,快手的廣告業務本質上是一種消耗性的變現模式。而快手在IPO招股書中,將自己定位于內容社區和社交平臺,而非一家短視頻平臺。因此,過度地追求廣告收入自然會降低平臺用戶的體驗滿意度。從這一角度出發,廣告變現能力與用戶留存率對現階段的快手來說很難兩全。

3

信任電商遭遇信任危機

除了廣告業務之外,直播電商被視為快手最具有商業潛力的一個板塊,也是現階段快手重點投入的一個領域。

快手的電商業務起源于創作者在平臺內部自發進行的“直播帶貨”,后逐漸發展成為比較成熟的電商業態,包括短視頻電商和直播電商。2018年6月,快手上線了“快手小店”,與淘寶、有贊等平臺合作嘗試電商導購。從某種意思上說,快手正是直播電商的開創者。

新冠疫情突發以來,直播電商快速崛起,并一定程度上改變了國內的電商格局。2021年,直播電商行業GMV達到2.4萬億,同比增長83%。作為這一新型電商模式的開創者,快手2021年電商GMV達到了6840億元,同比增長78.4%,市場份額達到4%。

今年一季度,快手電商業務GMV達到1751億元,同比增長47.7%,其中99%以上來自快手小店。

不過,在直播電商領域,快手愈發受到同行抖音以及淘寶、拼多多等傳統電商平臺的競爭壓力。盡管成立時間更晚,抖音直播電商在GMV數據上一直力壓快手。2021年,抖音電商業務GMV達到8000億元,市場份額為5%,高出快手一個百分點。

另一方面,淘寶、拼多多等傳統貨架電商也加大了對直播電商的投入。早在2016年,阿里就推出了淘寶直播,2021年財年,淘寶直播GMV超過5000億元;也是在2016年,京東推出直播頻道,目前已經成為京東商城標配;此外,近幾年成功破圈的B站也開始了UP主直播帶貨的嘗試,2022年以來更是動作頻繁。

此外,為了吸引更多商家入駐,快手電商業務目前的傭金抽成比例在近1%左右,遠低于同行平均水平(3%-5%)。過低的傭金率造成快手現階段電商貨幣化率(GMV轉化為營業收入的比率)顯著低于各大電商平臺,進而引發外界對其電商業務盈利能力的質疑。

值得一提的是,快手在直播電商領域所提出的口號是“信任電商”,通過聚焦商品保真、物流考核、售后服務等環節,搭建全流程交易保障體系。

但目前來看,快手并沒有自己的商品物流體系,只能依靠第三方合作來完成商品的配送,這就與京東、淘系電商在用戶體驗上拉開了距離。此外,由于入局時間較短,快手在供應鏈打造方面也明顯處于弱勢,進而造成平臺商品單一、品牌化低、質量不高等問題。

盡管快手電商負責人笑古反復強調“不要騙老鐵”,快手電商的產品質量問題依然屢見不鮮。自“辛巴假燕窩”事件之后,去年5月快手又因“朵唯山寨機事件”受到廣泛批評。從黑貓投訴平臺來看,有關快手的投訴高達69592條,涉及到產品質量、虛假宣傳、虛假發貨等問題。

2021年2月赴港上市以來,快手股價經歷了“夢幻般”的大起大落。在不到1年半的時間里,快手股價從417.8港元的歷史高位最低跌至53.15港元,總市值縮水近1.5萬億港元。截至最近一個交易日,快手市值仍不足3000億港元,較巔峰時期減少了1.4萬億港元。在此背后,反映出投資者對“短視頻第一股”的熱情與失望。

一方面是巨額的財務虧損,另一方面是在與抖音、微信視頻號的的競爭中完全處于下風,很難再扭轉頹勢。如果減少市場與消費費用投入,那么快手的市場地位勢必進一步下降,如果繼續維持巨額的費用投入,那么虧損的局面就很難扭轉,這讓快手進退兩難。在這樣的局面下,留給快手的時間真的已經不多了。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)