安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

財聯社10月13日訊(編輯 黃君芝)美股第三季財報季本周拉開帷幕,一如既往,美國主要的大型銀行將率先公布業績。

摩根大通、花旗集團、貝萊德和富國銀行將于周五(10月13日)美股盤前發布最新財報。緊隨其后的是,美國銀行和高盛將于10月17日(下周二)盤前發布,摩根士丹利將于10月18日(下周三)盤前發布。

在第二季度,我們看到美國的商業銀行業績受益于更高的利率,但由于消費者支出和貸款增長放緩,前景變得有些黯淡。由于利率上升和經濟不確定性推動了市場波動,投資銀行業表現相對較好。

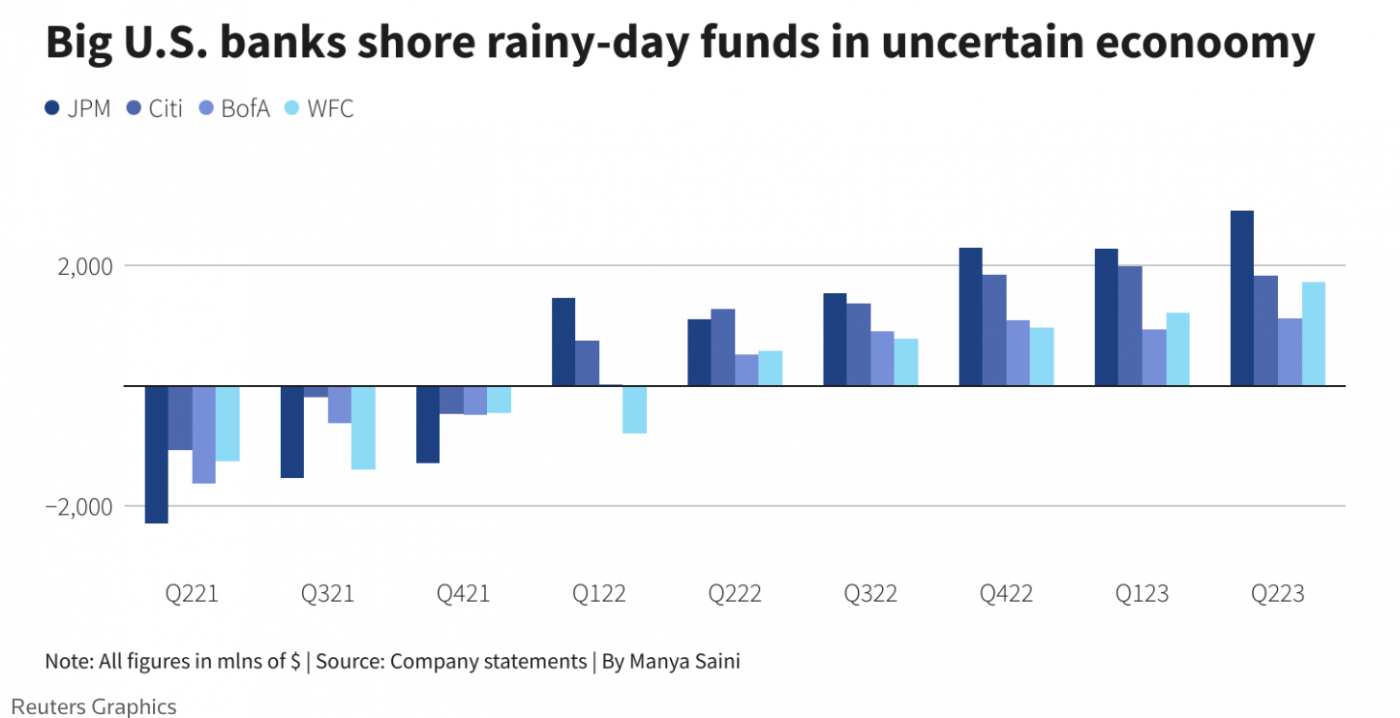

而近階段,銀行業繼續面臨一些不利因素,包括成本上升和監管要求增加,以及債券收益率上升對銀行資產負債表上資產價值的影響。考慮消費者在未來幾年將面臨的挑戰也很重要,這會導致銀行增加貸款損失準備金,這將反映在它們的報表中。這也表明,美國的眾多銀行正準備迎接更艱難的時期。

此外,上周另一份強勁的就業報告增加了短期內美聯儲再次加息的可能性,進一步限制了銀行凈利息收入的增長,同時也增加了經濟衰退的風險。

可以肯定地說,美國消費者的經濟健康狀況和經濟前景將成為本財報季的關鍵主題。

注意這顆雷

另一方面,本季銀行股財報中還埋了“一顆雷”。據匯編數據估計,摩根大通、花旗集團、富國銀行和美國銀行這四家銀行本季合計壞賬沖銷額將達到53億美元,是2020年二季度以來的最高值。這一數字是去年同期的兩倍多。

這表明為了應對長期持續的高利率,消費者和商業地產業已經開始“節節敗退”。

花旗集團首席執行官Jane Fraser上個月表示,他所在銀行已開始看到美國低信用等級消費者的疲軟跡象,消費者的儲蓄已被歷史最高水平的通貨膨脹吞噬殆盡。

但對于銀行而言,壞賬沖銷增多意味著,為了填補信貸惡化造成的損失,銀行們將不得不拿出更多的準備金來彌補不良貸款。

各銀行業績預測

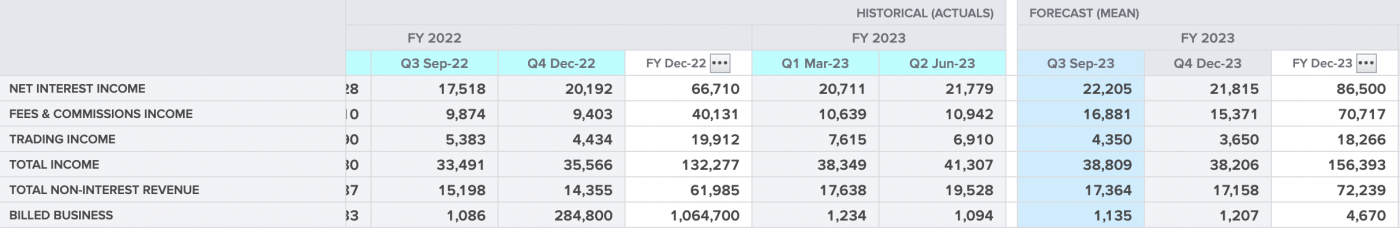

摩根大通

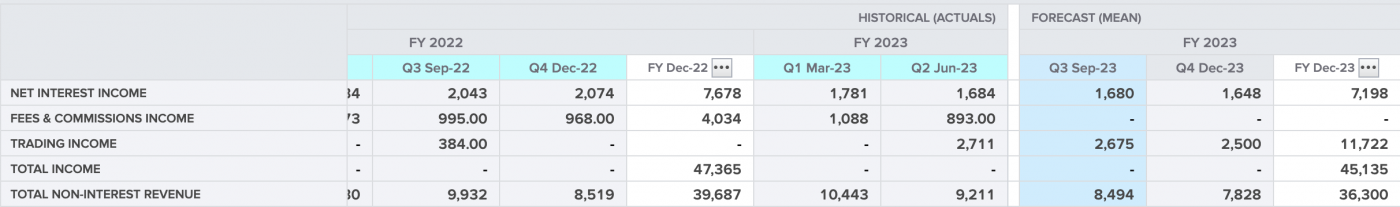

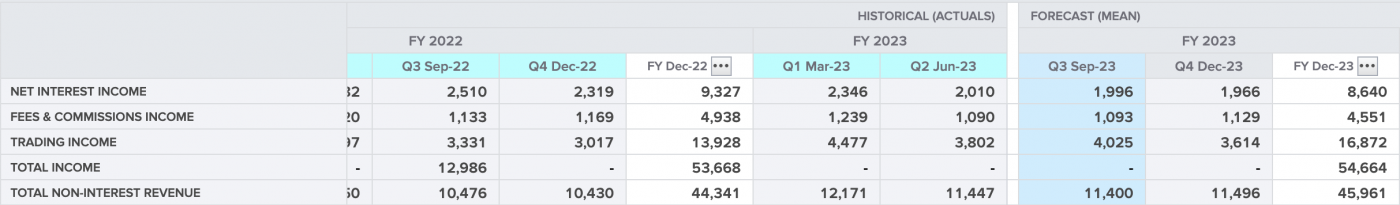

彭博匯編的數據顯示,摩根大通將在美國投資銀行中表現出最強勁的增長。凈利息收入可能增長25%以上,這將抵消交易收入和手續費可能出現的下降。市場可能會關注該銀行能否超過其全年凈利息收入(NII)指引(870億美元)。

嘉盛集團資深分析師Joshua Warner在最新報告中寫道,該行整體營收和凈營收的預期增長,將受到第三季度凈利息收入增長27.5%(223.4億美元)的推動,凈息差預計將提升至2.63%,而去年同期僅為2.09%,這得益于今年來的持續加息。

具體而言,目前市場普遍預計摩根大通總收入同比增長19.2%至399.2億美元,調整后每股收益(EPS)預計增長24.8%至3.89美元。

Warner稱,即使最近整個銀行業的股價出現普遍下跌,摩根大通卻脫穎而出,是六家公司中唯一一家今年仍處于正增長的公司。此外,摩根大通今年的表現優于規模較小的銀行業競爭對手,這一趨勢應該會在這個財報季延續。

Warner還預計其業績不會有太多驚喜,因此重點將落在前景和電話會議上,預計管理層將被問及有關消費者狀況、經濟前景和收購第一共和銀行后的資產整合等熱門話題。小摩首席執行官杰米·戴蒙對經濟大局的言論將引人矚目。

戴蒙已經暗示市場和經濟學家過于樂觀——即美聯儲基本完成加息,利率已接近峰值,并提出了美聯儲可能會加息至7%!考慮到市場正忙于辯論是否只會再加息一次使利率達到5.50%-5.75%的峰值,這樣的言論稱得上是令人意外的警告。

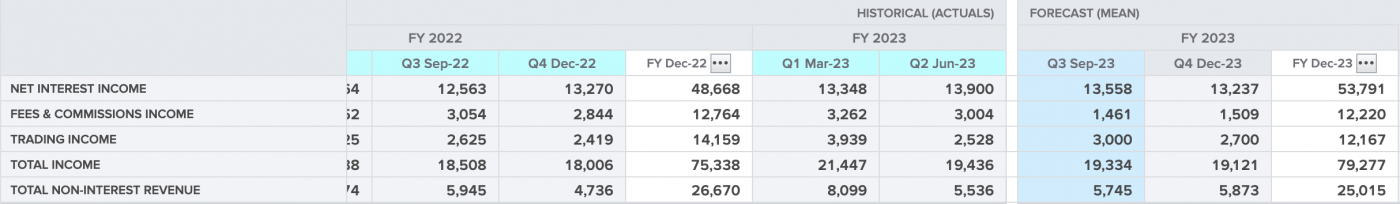

花旗集團

考慮到該銀行最近的重組,成本和開支仍受到密切關注。運營成本的增加很可能會超過收入的增長,從而拖累盈利能力。

華爾街預計,花旗Q3營收為192.6億美元,上年同期為185.1億美元;預計每股收益為1.19美元,上年同期每股收益為1.63美元;預計第三季度的貸款損失撥備將增加9%。

花旗的股價在過去六個月下跌了11%以上,同一時期內標普500指數上漲了5%。與資產負債表上的潛在價值相比,花旗似乎被嚴重低估。該股的賬面價值為每股97.87美元,有形賬面價值為每股85.34美元。目前,該股股價徘徊在40美元左右,這意味著較賬面價值折讓約56%。

花旗的股票股息收益率接近5%。更重要的是,花旗在過去十年回購了大量股票的同時也展示了其強勁的存貸比數據。

在第三季度財報中,投資者將關注這些關鍵領域的進展,以及該行受利率上升環境影響的最新情況。投資者目前擔心的是,利率上升可能導致違約情況增加,該行在第三季度的信貸損失準備金規模也值得關注。

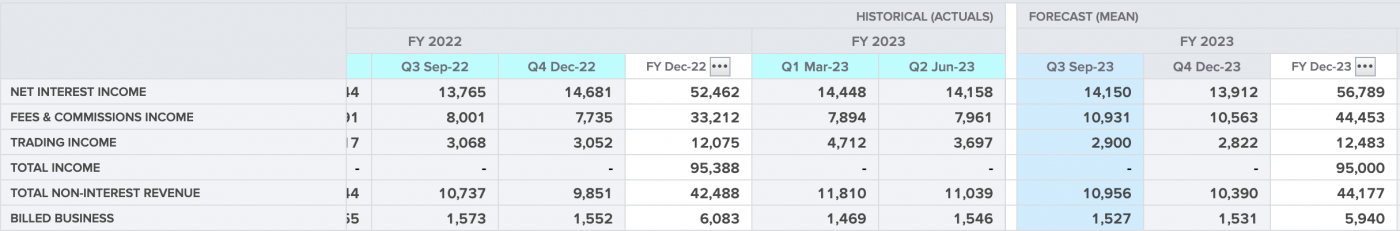

富國銀行

華爾街預計富國銀行Q3營收為201.6億美元,每股收益為1.22美元。上年同期,該公司營收為187.7億美元,每股收益為0.85美元。

今年以來,富國銀行股價下跌了4%,落后于標普500指數12%的漲幅。過去一年,富國銀行股價累計下跌8.5%,而標普500指數上漲超過13%。投資者正在尋找推動富國銀行股價走高的短期催化劑。

不過,富國銀行具有一些吸引人的特質。從資產負債表的角度來看,該銀行不僅基本面強勁,而且在長期擴張業務方面處于有利地位,股息收益率為3.62%,頗具吸引力。該銀行在最近一個季度的財務表現有所改善,不僅實現了兩位數的營收增長,而且管理層也有能力通過專注于降低支出來應對通脹阻力,并實現更高的效率以提高利潤。

盡管如此,考慮到富國銀行在抵押貸款、信用卡和個人貸款等消費產品方面的龐大投資組合,該行仍然需要經濟的繁榮來維持其強勁的資產負債表。

美國銀行

數據顯示,鑒于最近的通脹環境,運營費用在2023年有所增加,預計第三季度成本將再次上升。話雖如此,該銀行一直更專注于擴張和技術升級,這可能會導致未來股價上漲。

目前,每股收益預計為0.80美元,低于上一季度的0.88美元,比去年同期下降1%。預計該行第三季度的貸款損失撥備將增加13%。

高盛

華爾街預計高盛營收將增長,主要由其財富管理部門帶動。加上運營費用的下降,預計息稅前利潤將高于第二季度。

眾所周知,高盛每個季度的收益都相當不穩定。目前,華爾街預計第三季度每股收益為5.34,高于第二季度的3.08,但較去年同期下降36%。貸款損失準備金預計在第三季度下降6%,但從第一季度到第二季度增長了260%。

摩根士丹利

債券收益率飆升令其股價承壓,預測顯示,該行營收將較上一季度下滑。盡管如此,預計運營費用的下降將抵消這一影響,每股收益預計為1.28美元(高于上一季度的1.24),但比去年同期下降了15%。預計貸款損失準備金將較上一季度下降3.6%。

未來何去何從?

Warner認為,摩根大通和其他美國銀行將在2023年剩余時間內穩步前進,但更具挑戰性的環境即將到來。它們可能需要幾個季度才會顯現,這將把壓力推給2024年。極高的不確定性使得明年的盈利預期面臨風險。

不過他強調,作為已經在競爭對手中脫穎而出的最大銀行,即使地平線上的烏云密布,摩根大通可能仍然表現優異。

另一方面,隨著經濟展望的不明朗、投資銀行業的萎縮和金融市場狀況日益嚴峻,銀行的未來確實顯得頗為黯淡。但關鍵問題是:這一前景是否已經在當前價格中得到了充分的體現?

根據SPDR S&P Bank ETF的數據,追蹤的銀行股從2022年1月(即美聯儲開始加息前的三個月)達到的周期性高點起已經下跌了超過40%,而僅從2023年初至今已經跌去超過20%。在3月的銀行業風波后,這些股票進一步遭受重挫,導致股價觸及新低。

具體來看,富國銀行正在從其五個月的低點恢復。同樣,投資銀行巨頭摩根士丹利和高盛近期也都達到了一年的最低價。花旗集團和美國銀行在跌至三年低點后正努力回穩。

最后,Warner指出,雖然六大銀行在標普500指數中的權重只占約3%,但鑒于它們在經濟中的核心地位,它們對更廣大的市場起著舉足輕重的作用。這意味著它們的動態仍有可能對指數造成顯著波動。

責任編輯:馬夢斐

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)