安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

來源:金十數據

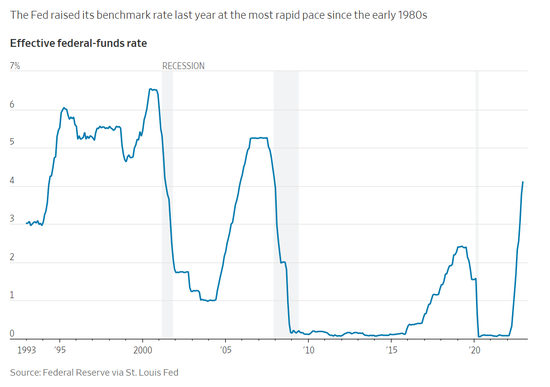

有著“美聯儲傳聲筒”之稱的Nick Timiraos最新撰文稱,美聯儲官員本周對加息幅度的考慮,將取決于他們對今年經濟放緩速度的預期。

在為期兩天的政策會議上,美聯儲官員討論的關鍵將是評估此前的加息將在多大程度上影響經濟增長和通脹降溫,也就是諾貝爾經濟學獎得主弗里德曼(Milton Friedman)所說的貨幣政策“長期而多變”的滯后性。

美聯儲前高級經濟學家、耶魯大學管理學院教授英格利希(William English)稱:

“會有很多人思考‘我們所獲得的效果是否符合我們的預期?它們是來得更早,或者影響來得更大?’”

如果影響滯后的時間很長,那么去年的加息可能才剛剛開始在經濟中發揮作用,并將在未來一年強烈抑制經濟活動。這意味著美聯儲不再需要大幅加息,也不需要將利率長時間維持在高位。

但如果滯后時間較短,那么之前的加息基本上已經生效,美聯儲可能會決定進一步提高利率,或將利率更長時間維持在高位,以達到預期的效果。

放慢加息步伐將使美聯儲有更多時間研究其舉措的影響,本周加息25個基點將是美聯儲連續第二次放緩加息幅度。

許多投資者認為滯后時間很長,他們認為美聯儲已經將利率提高到可能導致經濟衰退的水平,并預計美聯儲將在今年晚些時候開始一直降息到2024年。因此,由市場決定的中長期利率,包括大多數美國抵押貸款利率,已經停止上升甚至開始下降,盡管美聯儲仍在提高短期利率。

高盛的經濟學家則認為滯后時間較短。他們表示,市場的悲觀情緒有些過頭了,他們和其他一些人一樣,認為經濟將比預期的更有彈性,這可能要求利率在更長時間內保持較高水平。

高盛首席美國經濟學家梅里克(David Mericle)稱:

“盡管人們普遍擔心加息的滯后效應將導致今年出現經濟衰退,但我們的模型顯示出了相反的情況——貨幣政策收緊對GDP增長的拖累將在2023年大幅減弱。”

高盛預計,由于美國聯邦政府去年開支減少,今年也會出現類似的效果。

一些美聯儲官員稱,利率變動對經濟的影響更快,因為美聯儲比過去更明確地傳達了自己的政策意圖。30年前的美聯儲并不會提前向公眾傳達其是否將在會議上做出任何利率調整。美聯儲理事沃勒本月早些時候表示:

“當時的市場必須花時間弄清楚美聯儲正在采取行動。在這種情況下,政策需要一段時間才能影響經濟;相比之下,今天的美聯儲為其未來的行動提供了指導,這縮短了滯后時間。我認為,下個季度貨幣政策的很多影響將進一步顯現。”

但也有人認為,這忽略了延長滯后的重要變化。即使美聯儲官員縮短了改變利率和影響金融狀況之間的時間,他們也沒有縮短金融市場影響經濟活動的時間。杰富瑞首席經濟學家瑪烏卡(Aneta Markowska)稱,由于疫情引發了扭曲,這些影響現在可能需要比過去更長的時間才能顯現。

2020-2021年為了應對疫情,美國政府通過刺激支出為家庭提供大量現金,并降低消費者和企業的借貸成本,以防止失業率上升并引發衰退。這使得私營部門的資產負債表得以維持穩健狀態。

前美聯儲副主席科恩表示:

“我們現在所處的世界與過去幾個商業周期不同。在過去的幾個周期中,世界并未陷入疫情,歐洲也沒有陷入戰爭。”

當經濟增長是由信貸增長而非收入增長和政府刺激推動時,加息可能會更直接地減緩經濟增長,而后者是疫情后復蘇的主要驅動力。瑪烏卡稱,這一次的結果是,美聯儲的舉措可能需要更長的時間才能對經濟產生影響。

隨著通脹放緩,消費者支出和收入增長放緩,美國商務部上周公布的數據顯示,去年四季度基本需求指標,剔除庫存和貿易的國內最終銷售,經季節性因素調整后的年化增長率僅為0.8%。瑞信首席經濟學家法里斯(Ray Farris)表示:

“如果你仔細觀察的話,可以明顯看出經濟正在放緩。”

美聯儲副主席布雷納德本月在一次演講中表示,去年美聯儲加息并沒有如預期的那樣令經濟放緩,因為經濟仍然受到寬松的財政和貨幣政策的支撐。

布雷納德稱:

“美聯儲的緊縮政策對需求、就業和通脹的全面影響可能還在后頭。”

建筑業就是一個明顯的例子。疫情期間對住房的強勁需求,加上超低的借貸成本,引發了一輪建筑熱潮。雖然隨后美聯儲加息抑制了需求,但供應鏈瓶頸和公寓式住宅建設的激增意味著建筑行業并未降溫。目前,完工時間比獨棟住宅還要長的公寓樓建設數量達到50年來的最高水平。瑪烏卡稱:

“建筑行業并未裁員,該行業有大量的積壓工作需要處理,大約要到今年年中,該行業才會迎來‘痛苦’的高峰。”

到目前為止,大公司的表現對美聯儲的加息行動一直很有彈性,因為在加息開始之前,它們能夠在公司債市上將多年的借貸成本鎖定在較低水平。相比之下,小企業今年可能會面臨更高利率帶來的更大壓力,因為它們依賴銀行貸款或短期貸款,而隨著美聯儲進一步加息,這些貸款的借貸成本很快就會被提高。

另外,消費者支出將是今年經濟放緩程度的關鍵之一。到目前為止,美國家庭并沒有因為通脹和利率上升而大幅縮減開支,部分原因是許多家庭在疫情早期積累了大量儲蓄。

不過,瑪烏卡認為,低收入消費者可能已經耗盡了儲蓄,因為其信用卡借款在增加。她預計,更多的家庭將在11月之前耗盡所有儲蓄,從而抑制支出。

梅里克則認為,消費者削減開支的理由并不充分,因為如果整體通脹繼續放緩,經通脹調整后的收入將會上升。他表示:

“隨著物價上漲對家庭收入的影響越來越小,仍認為2023年透支過剩儲蓄的程度與2022年相同是不現實的。”

責任編輯:于健 SF069

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)