安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

就像2008年一樣,美國聯邦儲備委員會(Federal Reserve)今年向金融體系注入了創紀錄數量的現金,以避免經濟崩潰。但與2008年不同的是,當年這些資金大部分都在美聯儲的銀行賬戶上,而現在這些資金正直接涌上美國人的支票戶頭。

這是一個很大的區別。當銀行作為超額準備金存放在美聯儲時,這些錢無法給經濟帶來足夠的震動。但隨著美聯儲和美國政府規模空前的疫情刺激政策,如果把這些錢直接放到人們的口袋里,那么潛在的提振突然變得有意義了。

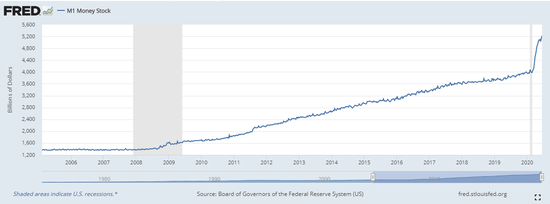

M1貨幣存量

M1貨幣存量在截至5月份的三個月中,貨幣供應中流動性最強的部分(以M1衡量)飆升了26%。這是2008年同期三個月增幅的三倍,也超過了60年來官方跟蹤數據記錄的任何全年增幅。

由此帶來的問題也兩極分化,一方面,隨著美國經濟部分地重開,美國人是否真的去消費這些錢并帶來需求刺激?另一方面,也可能是人們對于經濟前景持續悲觀,更傾向于將現金持有在手中而減少投資和支出,進一步減緩經濟復蘇?

有些人,比如賓夕法尼亞大學教授西格爾(Jeremy Siegel),會給出一個響亮的肯定回答,并預計未來幾個月消費者支出將大幅增長,從而推動經濟增長,并在2021年引發通脹。另一些人則擔心會發生完全相反的情況。美國人對疫情造成的失業率飆升感到不安,將選擇囤積這些錢以備不時之需,并在此過程中扼殺經濟復蘇。目前,后者的聲音明顯大于前者。

無論如何,有一點是明確的:在決定美國經濟復蘇步伐方面,這些現金存量將起著決定美國經濟命運的作用。

彭博經濟學家葉蓮娜?舒利亞季娃(Yelena Shulyatyeva)表示:“如果儲蓄率繼續升高,經濟增長將受到損害。最大的擔憂是消費者不會重新開始消費。”

在這場大蕭條以來最嚴重的經濟災難中,美國人賬面上手頭的錢比以往任何時候都多,這聽起來很奇怪。經濟衰退讓人們更窮,超過4000萬美國人在疫情期間失去了工作。但是聯邦政府已經采取了巨大的措施來彌補失去的收入。

自3月份以來,國會已經批準了2.8萬億美元的援助,其中包括大量直接撥給家庭的資金。與此同時,美國一直在強制消費者節食,零售商、餐館和其他企業紛紛關門。有數據顯示,自美國疫情救濟實施以來,美國居民收入的1/4來自于政府。

貨幣市場基金

面對數十年來最嚴重的經濟不確定性以及美國股市的波動,不少投資者紛紛選擇持有現金觀望,而其中一個重要的動向就是涌入貨幣市場基金。

Refinitiv Lipper的數據顯示,今年以來,貨幣市場基金的資產已激增了約1萬億美元至約4.6萬億美元,超過了金融危機期間創下的約3.8萬億美元的歷史高點。

分析師認為,貨幣基金資產的激增是因為新冠肺炎疫情促使投資者將資金從股市、債市和大宗商品中大幅撤出。同時,作為經濟救助計劃的一部分,美國政府還向數百萬美國人發放了現金支票,也變向增加了投資者的可支配現金。

行業追蹤機構Crane Data的創始人可瑞恩(Peter Crane)表示,持有現金是一種“儲藏食品以求生存”的心態。

不過,也有投資者對持現金的做法不以為然。紐約梅隆投資管理首席經濟師達爾(Shamik Dhar)此前在接受第一財經記者采訪時稱,只有最悲觀和風險回避型的投資者基于對疫情以及對經濟的判斷,才會認為只有現金是可靠的,但他不屬于這類投資者。

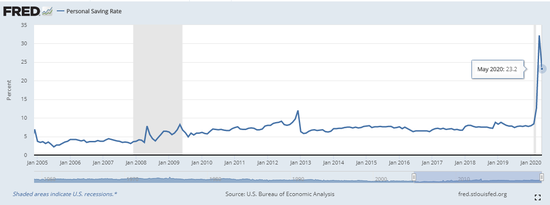

個人儲蓄率

今年4月,美國個人儲蓄率躍升至32.2%。在今年新冠疫情爆發之前,這一數字從未超過17.3%,自1995年以來只有一次突破10%。美國商務部上周五公布的最新月度數據顯示,雖然有了明顯的降幅,但5月份美國儲蓄率降至仍處于高位的23.2%。

除此之外,據摩根士丹利的數據,面臨嚴重不確定性的公司已經動用了超過2000億美元的循環信貸額度。其他公司已經能夠利用債券市場。這些貸款中只有很少一部分用于新項目或投資。

“如果你是一家企業,你是現在就投資,還是等著看幾個月后的情況?”凱投宏觀集團首席經濟學家尼爾-希林(Neil Shearing)說。

美聯儲積極應對疫情,使大量資金流入成為可能。自3月初以來,美聯儲購買了超過1.6萬億美元的美國國債,有效地為超過一半的政府刺激計劃提供了資金。它的緊急貸款計劃也保持了對企業的信貸流動,有時是直接的,但更多的是通過向傳統貸款機構保證市場將保持流動性來實現的。

M1、M2

美國并不是唯一大水漫灌的國家。全球發達市場的央行和政府一直在瘋狂地印鈔和分發貨幣,以防止企業和家庭破產。在這些地方,隨著GDP的下降,銀行賬戶也在膨脹。

西格爾的反應是一位關注貨幣總量的經濟學家的條件反射,在6月16日彭博社觀點專欄作家Barry Ritholz的播客中,他回憶道,米爾頓·弗里德曼曾說過,銀行儲備在經濟低迷時期是好的,因為它們能刺激經濟。

他說:“但如果這些超額儲備被推入M1或M2,它們的作用將大得多,大得多,而這正是這次發生的事情,而上次沒有發生。”他指的是央行在大衰退期間采取的行動。

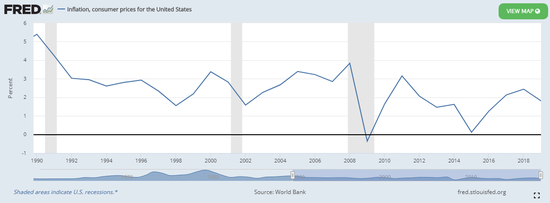

通貨膨脹恐懼

他還擔心明年美國將經歷消費熱潮,并稱“我們將看到通脹,這是20多年來的首次。”

西格爾自己也承認,他是經濟學家中的少數派。

其他經濟學家則認為,首先,政府對失業者的支持可能至少會在7月底減少,屆時根據《關懷法案》批準的福利將到期。那些受益者,如果他們能夠存下一些錢的話,將會開始動用儲備來勉強度日。

此外,如果支出激增,即使刺激價格上漲,也只是暫時的。

前美聯儲經濟學家、Cornerstone Macro LLC合伙人佩爾利(Roberto Perli)說,真正的高通脹要持續下去,就需要經濟進行結構性改革。

他表示:“我很難從中看到積極的結構性變化。更有可能是消極的結構性變化。”

任何復蘇都可能受到一個簡單事實的限制,即一些需求將永遠無法得到彌補。

永久失去的需求

如果新冠疫情不斷反復爆發的持續引起恐慌和不確定性,從而長期改變消費者的行為,可能會出現更糟糕的情況。

美國家庭可能會三思而行,將非自愿儲蓄轉變為更持久的預防性儲蓄,而不是在經濟形勢非常明朗的情況下消費他們的儲備。

“經濟衰退有其行為方面的因素,”MacroPolicy Perspectives的總裁和創始人朱莉婭·科羅納多(Julia Coronado)說。

“這不僅僅是實際的沖擊。它是關于信心的喪失,而信心的喪失會成為經濟的一個自我強化的拖累。”

經濟衰退對失業者的打擊也最大,他們重返工作崗位的最佳機會是購物、餐飲、旅游和娛樂行業的復蘇。在零售業和酒店業工作的工人中,低收入和少數族裔已經占了不成比例的比例,這意味著不平等問題只會加劇。

“所有的一切都應該是為了讓那些已經走在正確一邊的人有信心走出去消費。”(新浪美股 林克)

責任編輯:張國帥

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)