炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

(來源:華泰證券研究所)

近年來,隨著共建“一帶一路”倡議和西部大開發的推進,新疆向西開放的“黃金通道”初現雛形。華泰宏觀和周期品團隊聯合推出“掘金新疆”報告,分析新疆近年來快速發展的宏觀背景、戰略定位、產業優勢和投資機遇。

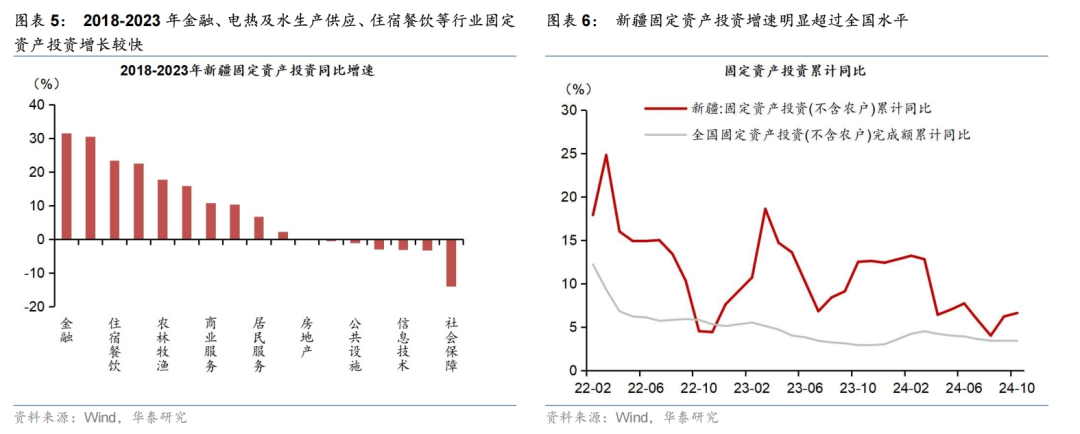

近期新疆經濟增長領先全國:2024年前3季度,新疆GDP增長達到5.5%。其中,基建和制造業投資高增長——2023年和今年1-10月,新疆固定資產投資同比分別錄得12.4%和6.6%,明顯高于全國平均水平(3%和3.4%)。

“新疆優勢”進一步凸顯:① 外貿孕育新疆增長新動能:新疆和中亞國家的經貿聯系在俄烏沖突后更加緊密,2023年新疆出口同比跳升44%、今年前10個月亦高達29%,其中機電出口增速從22年來維持高位;② 人口結構較年輕,七普調查顯示新疆65歲及以上人口占比僅7.8%,明顯低于全國平均水平,為區域經濟發展提供了充足的勞動力儲備和活力。

投資新疆有哪些“催化劑”?

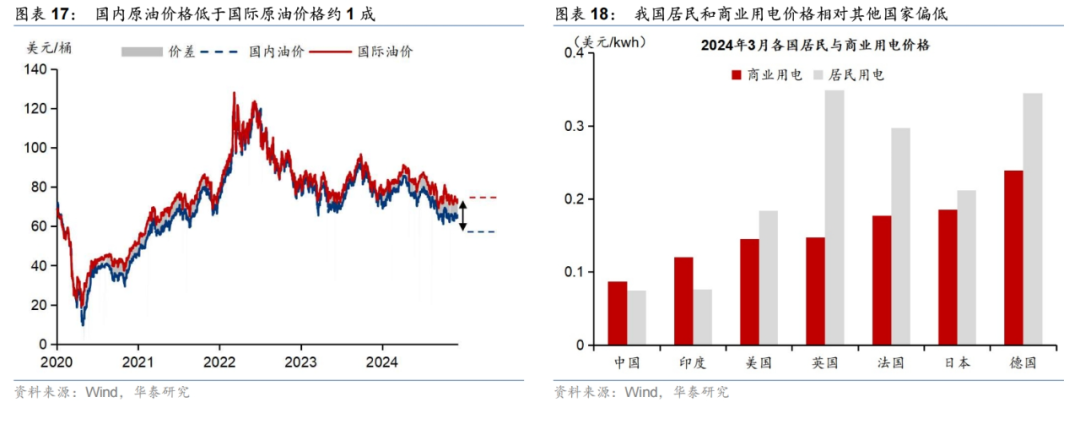

新疆能源相對成本優勢在海外通脹環境下明顯加大。疫情后全球大宗商品價格上漲,國內外能源價差走闊,以煤炭為例,新疆煤炭埋藏淺、煤層厚,相對于晉陜蒙或者東部地區開采時間短、成本低。

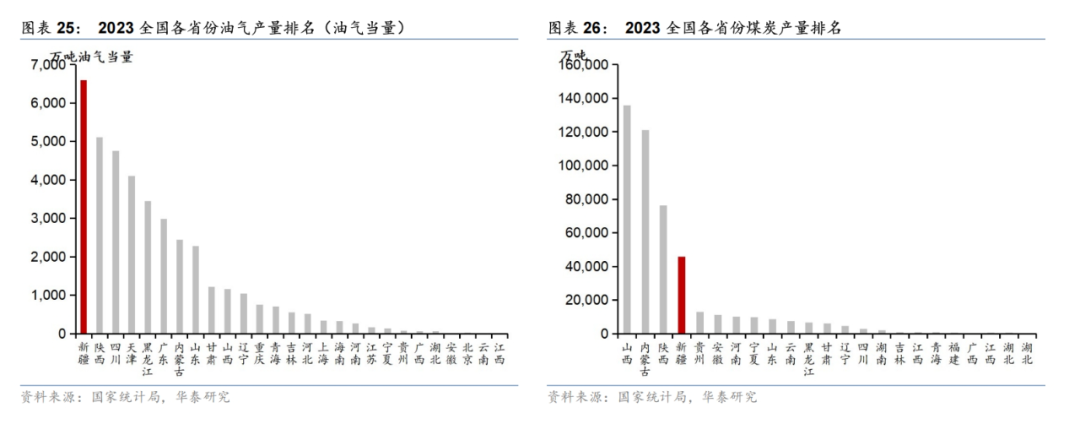

“天時地利”助力新疆戰略地位全面提升:①能源自給:三大化石能源資源獨占鰲頭,其中油氣當量產量穩居第一,煤炭產量仍有提升空間;②糧食安全:新疆耕地/牧草地面積約占全國的4%/25%。且由于跨度遠,溫差大,適宜玉米、棉花、瓜果等種植及畜牧養殖業;③ 擴大對外開放:作為“一帶一路”要塞,擁有邊境線長達5600多公里,占中國陸地邊境線的四分之一,與8個國家接壤,擁有國家口岸15個。

能源轉型助力產業“彎道超車”:截止2023年底,新疆風電/光伏裝機容量分別占全國總裝機容量的5%/7%,且由于新疆利用小時數及風光電站建設規模化等優勢,度電成本較全國水平具有顯著優勢。

行業投資機遇

基礎設施建設:新疆交通、水利和能源基建等領域仍有較大投資空間。新疆交通網絡覆蓋密度明顯偏低;多數區域的天然水資源稀缺,對水利工程需求較強。此外,基建結構性高增長有望推高新疆水泥價格、看好區域內公司。

能源:疆煤外運+本地轉化,新疆煤炭有望供需雙增。新疆已成為西氣東輸、西油東送的起點,目前資源輸送通道加速建設,外輸潛力占優,遠期我們亦看好本地能源消費提升,近一步釋放能源供給,形成供需雙增態勢。

化工:依托煤炭原料和工業用電成本優勢,大宗化工推進產業鏈一體化及規模化加速,其主要下游產品包括PVC、甲醇、BDO、尿素等,具備低生產成本優勢。

基礎材料:水利及采礦建設進度較快,有望推動民爆/瀝青產量增長,同時,鋼管企業亦將受益化工領域建設,其中不銹鋼用管企業業績彈性或最大。

農業:糧食安全戰略推進,新疆或將承接更多糧食供給,而具備先進育種等技術的公司或相應有望拓展市場規模。此外,農業規模擴大支撐化肥、農膜等消費增長,新疆玉米產量增長亦有助于提高生物發酵成本優勢。

風險提示:支持政策力度不及預期、全球地緣政治有較大不確定性

目錄

一、為何關注新疆?

1.?近年來、新疆GDP增速超全國平均

2.?外貿成為新疆增長新動能

3.?近年來新疆人口凈流入,年輕人占比提升有望帶動消費結構優化

二、哪些因素帶動新疆經濟提速?

1.?海外通脹環境下、新疆能源相對成本優勢凸顯

2.?“天時地利”助力新疆戰略地位提升

3.?新能源轉型助力產業“彎道超車”

三、主要投資方向梳理

1. 基礎設施建設

2. 能源

3.?大宗化工依托新疆資源優勢,推進產業鏈一體化及規模化

4.?基礎材料:水利及采礦建設進度較快,推動民爆/瀝青/管材產量增長

5.?農業安全戰略下,新疆或將承接更多糧食供給

一、為何關注新疆?

1.近年來,新疆GDP增速超全國平均

2016年以來,新疆經濟增長持續快于全國,GDP占全國比重逐年提升,產業結構優化為經濟增長奠定基礎。2016-2023年,新疆實際GDP年均增長6%,快于同期全國年均增速的5.7%;2024年前3季度GDP同比增長5.5%,亦高于全國的4.8%。從人均GDP來看,2023年,新疆人均GDP同比增長5.8%,位列全國第7位,高于全國平均的4.75%。從產業結構來看,2016年以來新疆第二產業的比重有所提升,從2016年的35.8%上升至2023年的40.3%。

基建投資和工業項目投入帶動新疆固定資產投資快速增長,增速明顯超過全國水平。根據新疆統計局數據,2023年新疆城鎮固定資產投資總額同比增長12.4%,增速高于全國(3.0%)。其中工業投資(主要包括制造業、采礦業、電力熱力燃氣及水的生產供應業投資)同比增長32.6%;基礎設施投資同比增長27.4%,增速比上年提高8.8個百分點,占固定資產投資比重由2022年的39.6%提高到44.9%,拉動整體投資增長10.8個百分點。

2.外貿成為新疆增長新動能

新疆和中亞國家的經貿聯系在俄烏沖突后愈發緊密,推動新疆出口實現高速增長,主要得益于其獨特的區位優勢、政策支持,以及“一帶一路”倡議的實施。2022年,俄烏沖突爆發、疊加中歐班列線路的開通和完善,新疆出口增速高達68%,2023年仍高達44%,出口占GDP的比重也從2021年的7%提高至15%。今年前10個月,新疆出口同比增速高達29%,快于全國的6.7%。其中,喀什的出口貿易憑借獨特的區位優勢迅猛發展,2022-23年喀什的出口增速分別高達111%、71%,今年前10個月,喀什地區的出口增速高達31.4%。

分品類而言,新疆外貿在能源、紡織品等領域保持較快增長,而2022年以后機電增速亦大幅提升。從主要出口產品來看,機電產品、服裝及衣著附件、鞋靴、農產品等是新疆的主要出口商品,其中機電產品、服裝及衣著附件出口額占比近年來整體呈上行趨勢,2023年兩者的比重分別為36%、33%;尤其是機電產品出口在2022年和2023年分別錄得59%、63%的同比增速,2024年1-11月亦維持在41%的高增長區間;但農產品、鞋靴的出口占比2023年已回落至8.8%、3.4%。

此外,周邊國家對中國產品需求的增加以及區域間貿易合作的深化,為新疆外貿持續增長提供了動力,逐漸成為區域經濟發展的新引擎。從出口目的地來看,中亞五國是新疆的首要貿易伙伴,2023年中亞五國占新疆總出口的比重高達88%、較2021年提高了7.4個百分點;俄羅斯是新疆的第二大貿易伙伴國、2023年占新疆總出口的比重約為6%,近年來這一比重總體平穩。

3.近年來新疆人口凈流入,年輕人占比提升有望帶動消費結構優化

新疆作為“一帶一路”核心區域,基建和新興產業發展以及資源型產業的持續壯大,為外來人口特別是年輕勞動力提供了大量就業機會,并通過降低落戶門檻、提供稅收優惠和就業補貼等政策吸引更多人口流入。具體看,新疆常住人口從2016年的2,428萬人上升至2023年的2,598萬人,從常住人口增速來看,新疆明顯高于周邊的西部大省,比如內蒙古和甘肅,與廣東增速基本相當。其中:2016-2020年,新疆常住人口年均增長41萬人,年均增速為1.6%,人口凈流入規模年均約27萬人;疫后新疆常住人口增長放緩、人口由凈流入轉為凈流出,2021-2022年新疆人口年均凈流出約3萬人;2023年新疆人口恢復凈流入,常住人口達2,598萬人,較2022年增加11萬人,其中人口凈流入約9萬人(圖表11-12)。

新疆本地人口自然增長率也較高,顯示出人口結構的年輕化特征,為區域經濟發展提供了充足的勞動力儲備和活力。根據第七次全國人口普查結果,新疆65歲及以上人口占比僅為8.7%,在全國各省份的老齡人口比例中僅略高于西藏。與全國均值相比,新疆0-14歲人口比重高出約4.5個百分點,15-59歲人口比重高出約2.9個百分點,而60歲及以上人口比重則低于全國約7.4個百分點,體現出新疆人口結構的相對年輕化和較低的老齡化程度(圖表13-14)。

二、哪些因素帶動新疆經濟提速?

1. 海外通脹環境下、新疆能源相對成本優勢凸顯

新疆能源開采、維護及建設方面的相對成本優勢在海外通脹環境下明顯加大。

疫情后全球大宗商品價格上漲,國內外能源價差走闊,而新疆作為能源及農產品資源稟賦大省、能源的相對成本優勢進一步凸顯。2022年俄烏沖突后國內外能源價差再度走闊,以煤炭、天然氣和原油為代表的主要能源國內價格低于國際價格約10-50個百分點,中國居民和商業用電價格亦低于歐美主要國家。同時,近年來中國制造業的成本和效率優勢加速提升,如2020年以來,截至今年10月中國以美元計價的全部工業品PPI指數的累計漲幅比歐美低30-40個百分點。以煤炭為例,鑒于資源稟賦優異,煤炭開采成本優勢尤為突出。新疆煤炭開采成本低于晉陜蒙產區,同時新疆單位熱值煤炭價格較國內其他地區價格低50%左右,較國際價格低60%以上。

2.?“天時地利”助力新疆戰略地位提升

1)新疆作為我國能源生產大省,在能源自給方面具有重要戰略意義

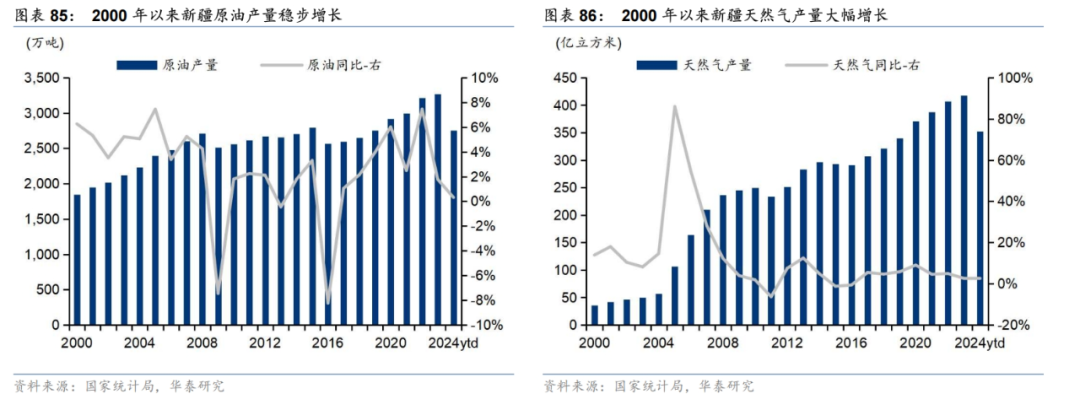

新疆能源資源得天獨厚,油氣豐饒,風光獨好。化石能源方面,新疆三大化石能源資源獨占鰲頭,煤、油、氣預測資源量均位居全國之首,油氣當量產量穩居第一,煤炭產量仍有提升空間。截至2023年,新疆的煤炭、石油、天然氣三大能源礦產儲量占全國儲量占比均在國內各省中排名前三,占比分別為16.5%/17.6%/17.5%。新疆在非常規油氣資源方面的礦產儲量同樣較豐富,如油頁巖、天然瀝青的儲量占全國儲量占比達到18.9%/64.4%。產量角度,2015年-2024年10月,新疆的天然氣產量占全國比重逐漸下降,但始終超過15%,其原煤和原油產量占全國產量比重呈現上升趨勢,2024年1-10月期間,新疆原煤產量占全國比重超過10%,原油產量占全國比重超過15%,其中原煤產量提升尤為明顯,在2015-2023年間的年化增速超過15%(圖表22-23)。具體看:

石油:資源量方面,目前新疆石油預測資源量為230萬噸,約占我國石油預測資源量的四分之一,位列全國首位;產能方面,根據Global Energy Monitor和我們的不完全統計(天然氣同),截至2024年4月約占全國產能19%;產量方面,根據國家統計局和新疆統計局數據(天然氣同),2023年新疆產量為3270.1萬噸原油(0.5億噸標煤),貢獻全國產量16%,位列全國第二。

天然氣:資源量方面,新疆油氣主要分布在準噶爾、塔里木、吐魯番—哈密三大油氣沉積盆地,其中塔里木盆地是中國最大的含油氣沉積盆地,預測油氣資源量184億噸,其中石油資源量101億噸,天然氣8.3萬億立方米,是我國“西氣東輸”的起點;目前新疆天然氣預測資源量為17.5萬億立方米,約占我國天然氣總預測資源量的四分之一,亦位列全國首位;產能方面,截至2024年4月約占全國產能24%;產量方面,2023年新疆天然氣產量為417.3億立方米(0.6億噸標煤),貢獻全國產量18%,位列全國第二。

煤炭:資源量方面,新疆煤炭預測資源量為2.19萬億噸原煤,約占我國煤炭預測資源量的40.6%;新疆準東占據疆煤半壁江山,截至2024年1月準東經濟開發區已核準煤礦16處,核準產能2.08億噸,到2024年末計劃煤炭產量2億噸以上,主要以開發煤電、煤化工等示范性項目為主,合理優化布局大型工業園區,同時參與疆煤外運和疆電外送項目。產量方面,根據國家統計局數據,2023年新疆原煤產量為4.6億噸,約占全國產量13%,排名第四,煤炭產量相對資源儲備仍有較大的提升空間(圖表26)。

2)糧食安全背景下、新疆具有資源優勢

新疆特殊氣候條件和地域廣闊的特點使其在農業種植和畜牧養殖方面具有天然優勢。作為中國陸地面積第一大的省級行政區,新疆的土地資源可謂得天獨厚,山脈冰川草原綠洲等地理形態多元,其耕地面積約占全國的4%,草地和牧草地面積分別約占全國的20%和25%。同時,由于南北疆跨度遠,南疆屬暖溫帶、北疆屬中溫帶,年日照時間長達2500-3500小時,氣候適宜開展玉米棉花瓜果等種植及畜牧養殖業(圖表28-29)。

糧食和經濟作物方面,新疆糧食產量增速在近5年明顯提升,復合增速超過7%,2023年新疆糧食產量占全國比重達到3%。其中小麥和玉米產量占全國比重在近年有明顯提升,而中國棉花產量超過90%均來自新疆,近年來新疆棉花產量占全國比例仍在提升。新疆棉花以絨長、品質好、產量高著稱,尤其是長絨棉,被譽為棉花中的精品。2022年新疆棉花單產為151公斤/畝、較全國平均水平高出15.9公斤/畝(圖表30-33)。

水果方面,新疆光熱豐富,降水稀少,晝夜溫差大,適合種植蘋果、梨、葡萄等多種水果。新疆水果作物主要以蘋果、梨、葡萄、杏、核桃等為主,過去20年間新疆水果產量占全國比重不斷上升,2023年占比達到5.3%,產量年復合增速7.5%,其中蘋果和梨的產量在過去20年占全國產量比重不斷提升,2023年分別達到4.4%/8.1%,而新疆葡萄產量占全國比重長期超過20%(圖表34-35)。

牛羊養殖方面,新疆作為牛羊畜牧大省,其牛羊肉產量占全國比重較高,牛肉和羊肉產量占全國比重在2023年分別達到7.8%/12%,2000年至2023年期間新疆牛羊肉產量年化增速達到4.3%,截至2023年占全國牛羊肉產量占比超過17%,是我國第二大的羊肉生產省、第三大的牛肉生產省(圖表36-39)。

生豬養殖方面,2018年非洲豬瘟疫情在國內擴散后,由于新疆地區地廣人稀而較少出現疫情案例,疊加當地的低價玉米使得飼料成本相應具備優勢,2019年-2022年新疆的生豬養殖成本明顯低于全國平均水平。2019-2022年新疆的大規模養豬場和中規模養豬場的平均成本約17.0元/公斤、16.0元/公斤,分別較全國水平低0.44元/公斤、2.3元/公斤。當地上市公司天康生物更為典型,2019-2022年養豬完全成本約16.9元/公斤、領先其他上市公司成本約4.8元/公斤(圖表40-41)。

3)作為一帶一路要塞,在全方位對外開發過程中,地緣戰略意義凸顯

新疆幅員遼闊,位于新亞歐大陸橋、中蒙俄、中國—中亞—西亞、中巴經濟走廊交會處,是“一帶一路”的核心區域,具有獨特的區域優勢。新疆行政面積占全國土地總面積的17%,擁有邊境線長達5600多公里,占中國陸地邊境線的四分之一,與周邊8個國家接壤;擁有國家口岸15個,省級口岸12個,是“一帶一路”要道。新疆阿拉山口鐵路口岸、霍爾果斯鐵路口岸是我國中歐班列通往中亞、歐洲最主要的鐵路口岸。截至2024年8月30日,新疆兩個鐵路口岸全年通行中歐(中亞)班列達10037列,同比增長9%,較去年提前20天突破1萬列。作為共建“一帶一路”的標志性品牌,2023年中歐班列承載的貿易額超過750億美元,比前三年的平均值增長了50%,十年間,中歐班列承載的進出口貨值占中歐貨物進出口額的比例從0.3%增長到6%,在穩定全球產業鏈供應鏈、保障物流暢通等方面發揮了較大作用。

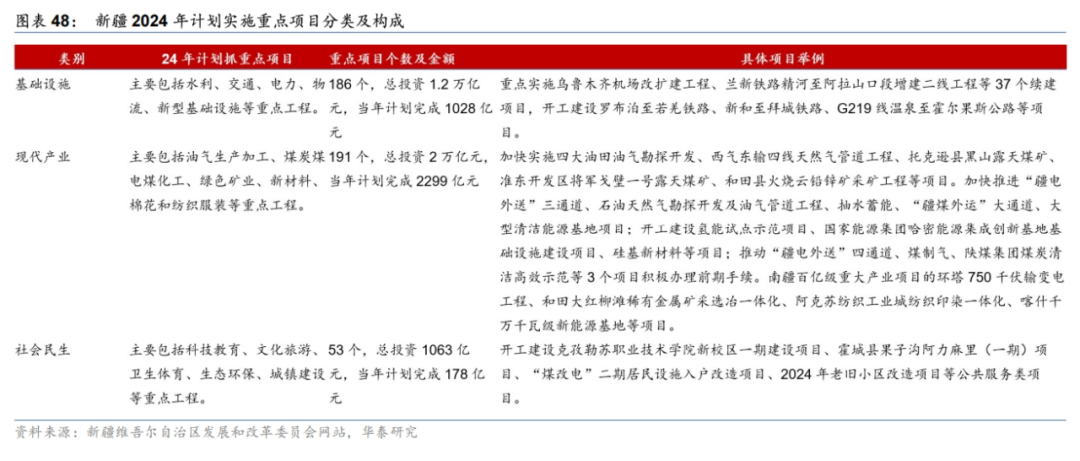

在財政政策發力與西部大開發戰略驅動下,2022年以來新疆重點項目投資規模和完成率、重點項目數量和平均規模均趨于提升。新疆堅持以重大項目擴大有效投資,推動新疆擴投資、調結構、穩增長、增動能,2024年重點項目投資中現代化產業投資項目居多。

新疆重點項目投資規模和完成率快速增長。根據新疆統計局數據,2023年新疆計劃總投資10億元及以上在建項目投資同比增長54.5%,占固定資產投資的比重達到44.8%,貢獻率高達142.8%;其中50億元及以上在建項目投資增長62.4%,100億元及以上在建項目投資增長59.6%。

新疆重點項目投資數量持續增長、平均規模趨于提升。2024年計劃實施重點項目430項,總投資3.3萬億元,當年計劃完成投資3500億元以上,我們測算項目數量同比增加30項,總投資增加6077億元,單個項目平均總投資規模76.65億元,分別較2021年增加23%和63%,顯示出新疆特色產業集群發展的優勢,且儲備項目投資潛力大。今年前8個月,新疆重點項目按照實物工作量累計完成投資2454億元,為2024年度計劃的70%;自治區千億元級、南疆百億元級重大產業項目完成投資1367億元,其中自治區千億重大產業項目完成投資1191億元,南疆百億級重大產業項目完成投資176億元。

3.新能源轉型助力產業“彎道超車”

新疆風光資源豐盈,盡顯天地饋贈,2021年以來風電、光伏項目實現發電平價上網,大規模風光發電站建設具備較強投資效益,新疆亦成為國家“十四五”規劃綱要中明確的大型清潔能源基地。新疆著力推動風電和光伏發電基地規模化開發建設,目前建成了哈密千萬千瓦級新能源基地,并在哈密市、昌吉回族自治州、烏魯木齊、吐魯番市、阿勒泰地區、塔城地區等地建成百萬千瓦級新能源集聚區。截至2023年,新疆新能源裝機占全國的6%左右,且2023年錄得50.6%的高增長,其中太陽能發電量位居全國各省首位。具體而言,資源稟賦上看:

風能方面,“三山夾兩盆”地形造就新疆風多、風大的氣候特征,使其成為我國風力資源最為豐富的地區之一,風能利用小時數領先,其中I類資源區2022年實際利用小時數可達2716為全國最高。體現在裝機端,截止2023年底,新疆風電裝機容量32.58GW,占總裝機容量的22.79%。

光伏方面,新疆因其主要為大面積戈壁、沙漠、平原構成的地貌特征,疊加地廣人稀和日照時間長,太陽能資源豐富,其中I類資源區2022年實際小時數為1526,而2021年實際小時數1597為全國最高。

三、主要投資方向梳理

1. 基礎設施建設

新疆基建承擔著服務現代化產業轉型的重要角色,同時也服務于“一帶一路”核心區建設。經歷過2017年的投資高峰后,新疆基建投資震蕩下行,并于2022年以來持續較快回升,我們梳理新疆鐵路、公路、水利、能源等不同類型基礎設施領域投資現狀及在建項目,認為新疆交通、水利和能源基建等領域仍有較大投資空間。

首先,新疆交通網絡覆蓋深度相比國家同期水平仍然偏低,基礎建設首先集中于以公路為主、鐵路為輔,航空及管道協同的交通建設。根據國務院于2024年5月3日批復同意的《新疆維吾爾自治區國土空間規劃(2021-2035年)》,新疆要優化綜合立體交通和物流網絡布局,交通基礎設施建設上“加快構筑東聯西出、南北暢通的戰略骨干通道和‘四環’為骨架的疆內綜合立體交通網,推進‘疆內環起來、進出疆快起來’”。而根據新疆“十四五”規劃,到2025年,1)公路方面,新疆公路總里程要達到22萬公里(含新疆兵團),其中高速(一級)公路總里程將達到1萬公里以上。全面建成北疆環準噶爾盆地、南疆環塔里木盆地高速化環線;2)鐵路方面,優化鐵路網絡布局,建設伊寧至阿克蘇鐵路、羅布泊至若羌鐵路等項目,打通南北大通道;構建以蘭新高鐵為骨干,以南北疆鐵路為兩翼的“四環”鐵路網絡?;3)民航方面,加快烏魯木齊國際航空樞紐建設,新建、改擴建一批支線機場,推進部分機場二跑道前期工作。

同時,新疆水利建設方面也表現出較大增長彈性——2022年以來逐年穩步增長,2023-2024年每年完成投資超過300億元,最近十年累計完成水利投資2580億元,最近三年復合增速超過16%,我們預計至2025年仍將有較快增速。具體來說,由于降雨量低,除了伊犁地區外,新疆其他區域的天然水資源仍然偏稀缺,對于水利工程需求較強(圖表61)。

此外,“中吉烏”鐵路為代表的基礎設施開工有望開展“硬聯通”新階段,深度推進與中亞在能源、經貿、基礎設施等多領域合作。2022年1月,中國與中亞五國元首共同宣布打造中國-中亞命運共同體。2022年12月,自治區政府經貿代表團赴中亞三國開展經貿合作之旅。2023年3月,新疆維吾爾自治區黨委書記馬興瑞率中國新疆友好交流訪問團出訪哈薩克斯坦、烏茲別克斯坦和吉爾吉斯斯坦等中亞三國,11月出訪塔吉克斯坦和土庫曼斯坦,進一步推動與中亞國家在經貿、基礎設施、科教人文、能源與綠色發展等多領域合作。2023年11月,中國(新疆)自由貿易試驗區(國家級)正式掛牌成立,成為我國西北延邊地區首個自貿試驗區,努力打造我國向西開放的橋頭堡。2024年4月23日,新時代推動西部大開發座談會召開,6月中國(新疆)-中亞科技合作論壇、中國-中亞氣象合作論壇、中國-亞歐博覽會等集中召開,9月中國-中亞國家最高法院院長會議召開,此外,中國-烏茲別克斯坦、中國-哈薩克斯坦地方合作論壇也已召開,新疆在中國主動加大與中亞國家多領域的合作中發揮積極作用。新疆與中亞的合作具有得天獨厚的優勢,在產業合作上雙方優勢互補明顯,以能源為例,中亞國家普遍風能資源豐富且穩定,光照通透性好,具備發展清潔能源的有利自然環境。加之中亞近幾年的電力供應緊張局面,當地政府積極尋求合作,新疆企業在多國建設了風電機組等發電設施,綠色能源領域既是中亞國家急需發展的行業,也是中國新疆電力工業的優勢領域,有廣闊的發展合作前景。

2023年5月,中國-中亞峰會成功舉辦,推動中國-中亞交通走廊建設成為主要合作共識,建設中哈第三條跨境鐵路(塔城-阿亞古茲鐵路)具有重要意義,峰會成果清單還提出“完成中吉烏鐵路可研工作,推進該鐵路加快落地建設”。為了加快向西開放大通道建設,2024年3月,吐爾尕特口岸成為繼阿拉山口、霍爾果斯口岸之后新疆第三個運行“口岸直通”模式的公路口岸;5月和8月,被稱為“第四物流通道”的國際公路運輸系統(TIR)集結中心先后在喀什、烏魯木齊掛牌運營;9月,中國-吉爾吉斯斯坦別迭里口岸臨時開通,成為中吉兩國繼伊爾克什坦口岸、吐爾尕特口岸后開放的第三個陸路口岸。

當前中吉烏三國之間的物流干線仍主要依靠公鐵聯運,中吉烏國際公路貨運于2018年2月正式開通,2022年7月中吉烏公鐵聯運國際貨運班列正式發運,全程采用集裝箱鐵路+公路的多式聯運方式運輸。但隨著我國與中亞國家的貿易規模持續擴大,公路運輸壓力顯現,對中吉烏鐵路的建設需求呼聲漸高。根據《中歐班列建設發展規劃(2016—2020年)》,中吉烏鐵路是中歐班列西線南部通道的重要組成部分,2022年9月15日,中國與吉爾吉斯斯坦、烏茲別克斯坦簽署了《關于中吉烏鐵路建設項目(吉境內段)合作的諒解備忘錄》,協議提出在2023年上半年完成中吉烏鐵路項目吉境內段路線方案可行性研究的所有工作。2024年6月6日,三國政府間協定簽字儀式在北京舉行。今年11月28日,中國鐵路國際有限公司吉爾吉斯分公司發布《中吉烏鐵路(吉爾吉斯共和國境內段)工程施工圖審核及相關服務招標公告》,12月13日中國鐵路設計集團正式中標,中標價2.22億元,顯示該項目的境外段將正式進入施工階段。

根據項目招標的概況介紹,該條鐵路起自新疆喀什,經吉爾吉斯斯坦進入烏茲別克斯坦境內,未來可向西亞、南亞延伸,鐵路全長約523公里,其中吉爾吉斯境內段線路全長304.94km,橋隧比39%,將采用“準軌+寬軌”分段模式,計劃投資338.8億元,建設總工期6年。建成后不僅將極大促進三國互聯互通,還將有效促進中亞、中歐鐵路通道的聯通發展。據烏茲別克斯坦方面估算,中吉烏鐵路建成后,鐵路干線年貨運量將超過1500萬噸,貨物運輸時間將縮短7天。對于中國而言,中吉烏鐵路修通后,新疆的國際通道由原來的一條變為二條,有望成為中國到歐洲和中東的最短貨運路線,將成為西部乃至全國與中亞、西亞和歐洲聯系的橋梁與樞紐,成為中國向西開放的最前沿。

考慮到新疆區域資源及建設環境的特殊性,我們認為深耕當地基建市場、項目經驗豐富的地方建筑國企有望受益。2024年前三季度,新疆建筑業本年累計新簽合同2595億元,同比+9.0%,扭轉了2023年持續下降的趨勢,也好于全國的同比-4.7%。作為 “一帶一路”的重點區域,我們認為未來新疆基礎設施建設仍有較大發展空間,尤其是隨著中吉烏鐵路等重大項目陸續開工,有望對新疆區域的基建投資形成較為明顯的拉動。

建筑材料方面,新疆由于區位特殊,當地水泥市場相對獨立,水泥價格高于全國平均水平。我們認為未來新疆基建投資增長有望拉動當地水泥需求,而考慮水泥的運輸半徑相對較短而重大項目對材料供應的時效性等要求較高,因此本地水泥產能有望率先受益,我們看好在新疆產能占比較高的水泥企業具備較高的銷量及盈利彈性。

2.?能源

我們認為新疆能源具有較大開發空間,主要系具備三重稟賦:一是煤、油、氣及風、光等資源豐富,產能、產量和資源儲量三高;二是能源開發成本低,相比其他能源資源強省經濟性好;三是本地能源供需錯配顯著,新疆已經成為我國重要的能源輸出地,是西氣東輸、西油東送的起點,目前資源輸送通道加速建設,外輸潛力占優,而遠期我們亦看好本地能源消費持續提升,亦會更近一步提升能源供給的釋放,形成供需雙增態勢。

1)受益于資源稟賦優異,新疆能源開發成本較低

傳統能源以煤炭為代表,開發成本和礦井建設成本均有優勢。新疆煤炭資源較為集中,大多為整裝煤田,儲量大、埋藏淺、開采條件好,煤炭開采成本低于晉陜蒙產區,影響新疆煤炭開采成本的主要因素包括:

資源條件優越。新疆煤炭埋藏較淺、煤層較厚,開采深度300m以內的淺層煤炭資源量高達2,500億噸,適宜建設露天礦,且地質構造較簡單,瓦斯氣體及地下水含量偏少,整體開采成本較低。

新疆煤田開采時間相對較短,采深較淺。相對于晉陜蒙或者東部地區,新疆煤田大規模開發時間較短、采深較淺的情況下,開采成本也較低,以中東部地區為主的衰老井工礦區因淺層煤礦資源開采殆盡,需要開采深度達800-1,000米煤層,生產率下降的同時通風、排水、抽放瓦斯、巷道維護等支出也較高,導致生產成本偏高。

新疆煤炭資源開發在礦井建設上也有成本優勢。以兗礦能源位于準東煤田的五彩灣礦區四號露天礦為例,建設產能規模1,000萬噸/年,并配套1,000萬噸洗煤廠,項目總投資僅55億元(不含礦業權費用),而中國神華在內蒙古的塔然高勒煤礦建設規模同樣為1,000萬噸/年,并配建1,000萬噸洗煤廠,項目總概算達到98.8億元。

受益風光資源,新疆新能源發電成本領先優勢顯著。我們基于國家能源局公布的2022年新疆地區風光實際利用小時數以及中電聯公布的2023年全國平均風光實際利用小時數,并參考近期全國和新疆地區光伏和風電EPC價格數據,測算新疆風光發電的度電成本LCOE。風電方面,全國/新疆I類/新疆III類風電的LCOE分別為0.21/0.16/0.19元/kWh,具備顯著成本優勢主要在于利用小時數優勢;光伏方面,全國/新疆I類/新疆II類光伏的LCOE分別為0.20/0.17/0.19元/kWh,除利用小時數外光伏EPC成本亦具備優勢,主要系1)新疆本土光伏制造商疆材疆用節約運費;2)新疆地廣人稀,電站規模較大,有效攤薄成本。

2)疆煤外運+本地轉化,新疆煤炭有望供需雙增

新疆煤炭資源豐富,適合作動力用煤和化工用煤,是我國14個重點建設億噸級大型煤炭基地以及5大煤炭供應保障基地之一,也是我國近幾年優質產能釋放主產區。新疆煤炭以吐哈、準東、伊犁、庫拜四大基地為主,預測資源儲量占新疆全省煤炭預測資源儲量的64%,新疆煤炭種類齊全,總體以低變質的中灰—特低灰、低硫—特低硫、低磷—特低磷的長焰煤、不粘煤和弱粘煤為主,具有熱值高、活性大、不易結渣等特征,是優質的動力用煤和化工用煤。

新疆作為“十四五”規劃的五大煤炭供應保障基地之一,近幾年大力推動優質產能釋放。在產能核增最集中的2022年,新疆共核增1.5億噸煤炭產能,占當年核增總產能的55%。據我們自下而上統計,新疆目前有在建或擬建煤礦產能3.4億噸,其中2025-26年有望投產的煤礦產能有3,510萬噸,占2025-26年全國有望投產新增產能約28%,位列晉陜蒙新四大主產區之首。據國家能源集團技術經濟研究院預測,除晉陜蒙新以外其它區域煤炭產量到2035年將相對2020年下降40%,尤其是東北、魯蘇皖等主產地面臨資源枯竭的問題,而晉陜蒙新中,新疆煤炭產量隨著在建礦批量投產,煤炭產量或將大幅提升。

2020年之后,港口煤價中樞大幅上漲,疆煤外運量也隨之大幅上升,2023年外運量超過1億噸,占當年新疆煤炭總產量約24%。隨著總外運量提升,疆煤外運量中汽運占比從2020年的14%提高到2023年的46%,從運輸模式上看,鐵路運輸仍為主力,但汽運為疆煤外運提供靈活邊際增量。

疆煤外運鐵路構成“一主兩翼”,公鐵聯運提供增量。鐵路方面,“一主”指蘭新鐵路,根據中國鐵路,蘭新線2023年完成貨運量2.5億噸/年,其中煤炭運輸量實現6977萬噸/年,主要供應甘肅河西走廊、青海和川渝地區;“兩翼”分別為臨哈線和格庫線,臨哈線承接吐哈煤田和準東煤田外輸量,從內蒙古向京津冀輸煤,根據《疆煤外運經濟性分析及開發利用政策研究》,臨哈線目前單線運營狀態下運力約1,400萬噸,臨哈線目前在進行雙線電氣化改造,擴能建設完成后臨哈線全線運力有望達到2億噸;格庫線主要承運準東煤田外輸量,終點為青海,可轉西格、蘭青線通往甘肅,2024年10月格庫線全線改造工程完工后,格庫線運力從1600萬噸提升至3300萬噸。公路方面,新疆主要有三條國有出疆公路通道,分別為新疆至上海的312國道、連云港至霍爾果斯的G30連霍高速、北京至烏魯木齊的G7京新高速、新疆至青海的315國道。疆煤通過公路出疆主要運往周邊區域再進入鐵路網絡,如通過汽運至甘肅中轉后,再通過鐵路發運至四川的“引煤入川”通道。

從外運成本來看,疆煤在河西走廊、青海等區域具有較好成本優勢,在川渝地區有一定競爭力,再向遠運輸則受制于運輸成本缺乏經濟性,疆煤外運量的核心或在于經濟性而不是運力。以我們所統計新疆煤礦中位于吐哈和準東區域的煤礦為例,吐哈區域煤炭加權平均生產成本約146元/噸,準東煤炭加權平均生產成本89元/噸,按照鐵路貨運計價規則,煤炭對應基準價16.3元/噸以及0.098元/噸公里,假設點裝費、裝卸費等其它費用大約每噸42元,疆煤相對國內其它主產區煤炭在河西走廊區域有較好競爭力,隨著運距增加,總成本優勢逐漸下降。我們測算遠期疆煤外運鐵路運輸潛力或可達約1.8億噸/年,假設公路運輸均為吐哈/準東到甘肅蘭州且參與運輸的卡車為10萬輛,則公路運力約2.1億噸/年,公路和鐵路運力合計約3.9億噸/年,若運輸卡車數量提升,運力還有提升空間,潛在合計運力相對于2023年約1億噸外運量仍有較大提升潛力。

就地轉化方面,火電是新疆煤炭主要下游消納方向之一。新疆充足的煤炭資源為火電集群提供了穩定、可靠的燃料供應,同時也降低了發電成本。倚仗煤炭資源豐富的稟賦,新疆大力發展火電,截至2023年底新疆電網電廠火電發電量達到3459億千瓦時,貢獻總發電量73.8%;火電帶來的燃煤需求亦拉動對疆內煤炭的消費。

新疆火電裝機穩定增長,煤炭需求隨之上升。根據國網新疆,截至2024年8月新疆火電裝機72.27GW,相比2023年新增裝機約5.6GW。展望未來,我們根據電力信息共享平臺的火電項目核準信息和不完全統計,預計2024/2025/2026年新疆煤電裝機容量約為75.0/81.7/93.0GW,CAGR為11.8%,對應年發電量3897/4246/4831億kWh,煤炭需求量為1.23/1.36/1.52億噸標煤。

“疆電外送”通道中,目前已投產2條特高壓線路,還有1條在建、1條規劃,未來有望增加新疆本地煤炭轉化需求。目前國內已經建成投運的特高壓直流項目共20條,其中“疆電外送”直流通道2條,分別為哈密南-鄭州±800千伏直流(8GW)、昌吉-古泉±1100千伏直流(12GW)。此外,十四五期間規劃在建的“三交九直”項目中,哈密-重慶±800千伏直流工程(8GW)是“疆電外送”直流第三條通道,已經于2023年8月開工,預計將于2025年12月整體投運。“十四五”規劃中期調整新增特高壓“儲備類”項目中疆電(南疆)送電川渝±800千伏直流(8GW)已于2024年9月完成可研。四條直流線路合計輸送容量36GW。

新疆圍繞“十四五”規劃定位“三基地一通道”,積極建設國家大型油氣生產加工和儲備基地、大型煤炭煤電煤化工基地、大型風電基地、國家能源資源陸上大通道,我們認為未來新疆煤炭或仍將以就地轉化為主,且隨著煤化工和煤電等下游產業的發展,可供外運煤炭量或將收縮,而下游需求的持續發展也可能帶動上游煤炭產能進一步釋放,使得供給增量超出我們預期。

3)油氣化工:油氣開采量不斷突破,中亞進口天然氣增量可觀

得益于塔里木盆地蘊藏的豐富油氣資源、國家政策的大力支持以及鉆探技術的不斷突破,近年來新疆石油天然氣持續增儲上產,成為國家能源安全的戰略保障基地。據國家統計局,2023年新疆油氣當量產量達6606萬噸,連續3年位居全國首位,其中實現原油產量同比+1.8%至3270.1萬噸,實現天然氣產量同比+2.6%至417.3億立方米。今年3月,位于塔里木盆地深地塔科1井鉆深突破萬米,標志著我國在超深層油氣資源獲取方面取得重大進展;另據Rystad Energy,近三年新疆石油液體資本開支均維持在57億美元以上,天然氣資本開支近三年復合增長率高達28%,且25年預計仍將同比增長83%至19.8億美元,為新疆地區油氣產量持續增長提供有力支撐。

新疆既是我國西氣東輸的主力氣源地,同時來自土庫曼斯坦、哈薩克斯坦和烏茲別克斯坦的天然氣通過中國-中亞管道從霍爾果斯進入中國,目前中國-中亞管道A、B、C線設計年輸氣量合計550億方,預計2026年D線投產后將新增300億方/年。據國家管網集團,自2009年投產至2024年11月,霍爾果斯壓氣站已累計輸送中亞天然氣超5000億立方米,為國內天然氣市場需求提供有力保障。

3.大宗化工依托新疆資源優勢,推進產業鏈一體化及規模化

煤化工:新疆煤炭原料和工業用電成本優勢顯著

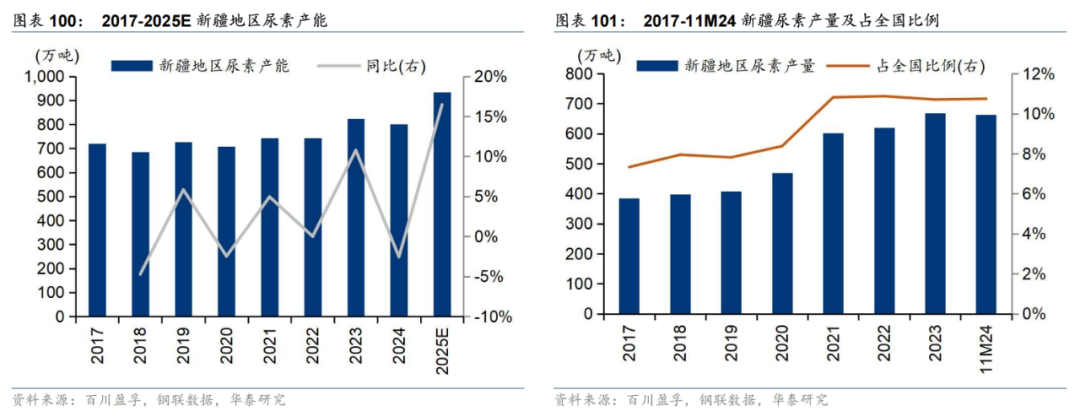

煤化工方面,新疆依托豐厚煤炭資源發展煤化工項目,主要下游產品為PVC、甲醇、BDO、尿素等。PVC方面,據百川盈孚和隆眾資訊,23/24年新疆PVC產能為460/460萬噸,25/26年的在建或新規劃產能為50/200萬噸;甲醇方面,23/24年新疆甲醇產能為487/487萬噸,25/26年的在建或新規劃產能為100/0萬噸;BDO方面,23/24年新疆BDO產能為103.4/113.8萬噸,25/26年的在建或新規劃產能為24/10萬噸;尿素方面,23/24年新疆尿素產能為823/802萬噸,25/26年的在建或新規劃產能為132/50萬噸。

新疆煤化工版圖擴張將于2025年逐漸起步拉動煤炭需求。

基于百川盈孚和隆眾資訊的產能梳理,我們預測新疆PVC/煤制甲醇/BDO/尿素產能在2023-2026年CAGR將分別達到15.6%/6.4%/12.6%/6.1%;對應到煤炭消耗側,根據華泰化工組的測算,PVC/煤制甲醇/BDO(電石側,甲醇的耗煤已在煤制甲醇測算中包括)/尿素的對標煤單耗系數分別為2.90/2.25/2.50/0.89,因此2023年對應煤炭耗量分別為1334/1096/259/732萬噸標煤,合計3421萬噸標煤;2024E/2025E/2026E煤炭消耗量合計為0.34/0.40/0.46億噸標煤,CAGR為10.6%。

PVC:新疆電力優勢明顯,PVC具備低生產成本優勢

因當地的煤炭、電力成本較低,且受益于光伏發電規模上升,新疆地區PVC生產是全國供應的重要部分,擁有中泰化學、新疆天業等大型PVC生產企業,并包含較高外運比例。據百川盈孚和鋼聯數據,新疆地區PVC產能在2019-2022年出現較大規模的增長,由344萬噸增加至460萬噸,年復合增速為10%,伴隨新疆光伏裝機量上升,2025年的規劃投產產能達到50萬噸,較24年同比增加11%。在產量方面,2023年新疆PVC產量占全國18%左右,近年來因PVC需求受地產景氣度拖累,疊加新疆鐵路公路中煤炭、LNG運力占比增加,新疆外運PVC量有所下降,致新疆PVC產量小幅下降。未來伴隨PVC出口和下游需求恢復,新疆的低生產成本優勢有望凸顯,PVC產量規模或上升。

BDO:新疆系國內BDO重要供應來源,疆內消納需求呈上升趨勢

新疆地區憑借較低的電石、甲醇等原料成本,具備BDO生產優勢,擁有美克化學、藍山屯河、新疆天業等生產企業。據百川盈孚和鋼聯數據,新疆地區BDO產能規模持續增長,成為國內重要的供應來源,由17年67萬噸增長至24年114萬噸,年復合增速為7.9%,2025年規劃產能23萬噸,較24年同比增加21%。在產量方面,21年受益于下游需求邊際增長較多,新疆BDO產量達到71.5萬噸,占全國產量42%,22-24年由于行業擴產較快整體處于供給偏寬松狀態,疊加新疆電石成本優勢減弱,新疆產量逐步下滑。未來伴隨聚氨酯、鋰電等下游需求重新增長,以及新疆當地的聚氨酯企業逐步增加,有望支撐BDO產銷上升。

烯烴:新疆當地聚烯烴裝置增加,支撐烯烴產能增長

新疆具備較低的成本煤炭以及豐富的油氣資源優勢,受益于下游聚烯烴疆內產能增長,據鋼聯數據,21年新疆乙烯/丙烯產能增加至212/144萬噸,同比增長42%/16%。但整體來看,新疆的塑料消費量較低,新疆的烯烴產能規模仍較小,隨著新疆的居民和工業塑料消費量上升,或將帶動當地烯烴產能持續增長。

尿素:受益于新疆農業規模持續擴大,尿素產量穩定上升

憑借新疆豐富的煤制氫和天然氣資源,尿素在疆內具備較低的生產成本。2018年以來,伴隨新疆水資源分配問題逐步解決,新疆農業種植規模增加較快,玉米、小麥產量均出現明顯增長,帶動疆內尿素裝置增加,現已擁有華錦化肥、塔里木石化、新疆宜化、新疆中能等生產企業。據百川盈孚,24年新疆尿素產能為802萬噸,較2018年CAGR為3%,產量占全國比例不斷提高,自2021年以來占比保持11%水平。此外,三聚氰胺等工業用途需求量不斷增加,據中國心連心化肥(1866.HK)在24年中報的披露信息,新疆的三聚氰胺裝置盈利能力較強,整體開工水平較好。我們認為新疆尿素產銷將受益于疆內持續擴大的農業規模以及下游工業需求而保持穩定增長。

硅化工:低電力成本鑄就新疆成為硅產業重要基地

有機硅下游主要用于建筑、電子電器、制造業和紡織業助劑等領域,尤其在電子電器不斷新增應用領域,例如硅橡膠可用于光伏組件上的灌封/粘結/封裝材料等。在聚硅氧烷中間體DMC的生產方面,新疆憑借原料工業硅資源優勢,在產能和產量上均有較大規模增長。據百川盈孚,2022年新疆的有機硅DMC產能擴張至70萬噸,主要系合盛硅業新基地投產,在產量方面,2022年之后新產能逐步釋放,截至24年11月有機硅DMC產量接近60萬噸,占全國比例上升至30%。當前新疆有機硅產能仍較小,伴隨新疆地區的電池片、光伏組件產能增長,疆內有機硅產量或有較大增長空間。

新疆憑借較低的動力煤成本,使得擁有熱電機組的工業硅裝置具有全國領先的成本優勢。據百川盈孚,受益于光伏產業繁榮,新疆工業硅產能在2021年后快速增長,合盛硅業、協鑫集團等企業均在此擁有大型生產基地,24年新疆工業硅產能達到227萬噸,較21年CAGR為11.2%。在產量方面,新疆工業硅占據全國供應的重要地位,由于全年電價較低且穩定,較四川、云南地區的豐枯水期電價變化具備更穩定的開工率。據百川盈孚,21年以來新疆工業硅產量占全國比例達到40%以上,截至24年1-11月新疆工業硅產量為223萬噸,占全國產量51%。我們認為光伏、半導體領域以及海外出口或將中長期支撐工業硅需求,疊加新疆低電力成本優勢,新疆有望成為工業硅的主要生產地,規模有望穩步增長。

4.?基礎材料:水利及采礦建設進度較快,推動民爆/瀝青/管材產量增長

民爆下游主要用于采礦、基建、水利等領域。伴隨新疆的城市化基礎設施以及工業園區建設進度加快,并受益于新疆豐富的煤礦資源,水利、采礦等領域對民爆的需求逐步增長。據中國民爆信息公眾號,2023年新疆民爆生產總值和銷售總值為34.7和34.6億元,自19年以來CAGR分別為 23%和22%。新疆地區的民爆產品以疆內銷售為主,據中國民爆信息公眾號,2023年新疆工業炸藥產量達到43.9萬噸,自19年以來CAGR 20%。新疆的民爆生產總值和產量均處于較高增速,標志著新疆的采礦及基建需求正處于快速擴張中。

瀝青下游主要應用于道路鋪設,瀝青產量和消費量能夠反映該地區公路里程數變化。根據國家統計局,新疆瀝青產量在2016-2021年達到高位,年均產量為1342萬噸,隨著全疆進入快節奏開發階段,新疆地區整體的公路里程數大幅增加。2022年以來,新疆瀝青產量由高位下降,新疆道路建設速度有所放緩,此前較高的公路里程和覆蓋率為疆內農業、采礦業、制造業等提供了發展基礎。

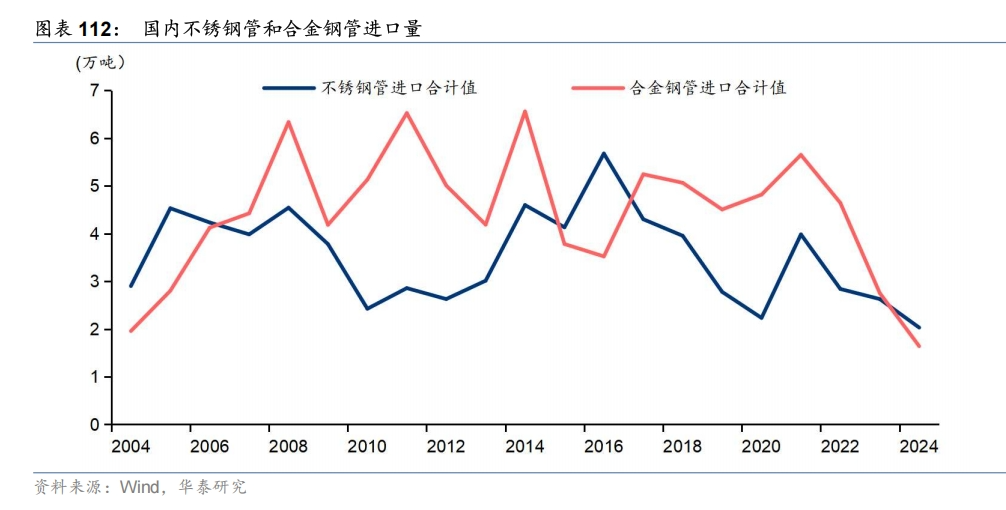

預期將拉動相關領域特種鋼管(含焊管)產品需求。石化和煤化工領域使用鋼管種類繁多,主要包括了無縫鋼管、焊管和雙金屬復合管等;而從材質角度則包括了合金鋼和不銹鋼等類型。行業對鋼管產品安全性要求高,因此有一定的準入門檻。其中國內基本實現了合金鋼管、油氣運輸用管線鋼和不銹鋼管的國產化,并且逐步開始向海外出口。管材上市公司下游產品側重點有所不同,我們認為若新疆大力發展化工行業,則所有鋼管企業或都將受益,但其中側重石化領域的不銹鋼用管企業業績彈性或最大。

5. 農業安全戰略下,新疆或將承接更多糧食供給

1)玉米單產趕超+土地資源拓潛

近年來,新疆大力發展現代農業,為保障國家糧食和重要農產品安全作出了重要貢獻。2023年新疆新增糧食種植面積586萬畝、新增糧食產量306萬噸,均居全國第一位,糧食增產幅度約占全國的34%。其中,玉米是新疆糧食增產重要動力。一方面,在品種改良、密植灌溉等種植技術推廣的帶動下,新疆玉米的單產自2011年以來持續快速提升,并在2018年起趕超了寧夏、內蒙古、吉林等省份成為國內玉米單產最高的省份;2023年新疆冬小麥千畝連片實收單產762.8公斤、刷新全國大面積單產最高記錄。另一方面,通過土地整治、高標準農田建設、農業結構調整等工作,新疆的耕地面積、尤其是糧食種植面積持續增加。

糧食安全一直是我國政府的重要戰略方向,也在最近幾年的一號文件中反復被強調。其中,2024年的一號文件再次聚焦國家糧食安全,提出確保糧食產量保持在1.3萬億斤以上的目標,并強調把糧食增產的重心放在大面積提高單產上。此外,我國是全球第三大鹽堿地分布國家,有近15億畝的鹽堿地,其中有5億畝具有開發利用潛力。第二次全國土壤調查數據顯示,新疆各種類型的鹽漬化土壤總面積達1336.1萬公頃,占全國總鹽漬化土壤面積的36.8%,是我國鹽漬化土壤面積最大的分布區。作為我國重要的后備耕地資源和“潛在糧倉”,近幾年科研人員從育種、灌溉等方面入手開展鹽堿地治理行動。比如在克拉瑪依國家現代農業示范區,科研人員通過高產抑鹽栽培等技術對鹽堿地進行改良,促進棉花畝產提升。考慮到新疆仍有大量的鹽堿地等或可通過育種改良和種植技術的革新而更好地利用于糧食生產,新疆的自然稟賦也使得其相較于部分其他省份或有更強的拓潛空間,我們預計農業安全戰略下,新疆或將承接更多糧食供給,而具備先進育種等技術的公司或相應有望拓展市場規模。

2)農用化工:農業規模擴大支撐化肥及農膜消費增長

新疆擁有遼闊的地域和適宜的氣候,為發展農業提供了優良基礎條件,特別是小麥、玉米等主糧,在需求端為糧食相關的化工品提供支撐。據國家統計局,新疆糧食種植面積和產量持續增長,23年糧食作物播種面積達2825千公頃,同比+16%,糧食產量達2119萬噸,同比+17%。對應使用的化肥近些年總體呈現增長態勢,據國家統計局,新疆農用氮磷鉀化肥產量2023年達381萬噸,施用量為248萬噸,其中復合肥/鉀肥/磷肥/氮肥施用量分別為63/24/56/104萬噸,施用量占比分別為26%/10%/23%/42%。對應使用的農膜亦呈現增長趨勢,21年新疆農用塑料薄膜使用量達26萬噸,地膜覆蓋面積達361萬公頃,同比分別+1%/+1%。

3)生物發酵:新疆玉米產量增長,成本優勢較好

新疆資源稟賦得天獨厚,能源的方面煤炭、電力,原材料方面的玉米價格低廉,使得新疆作為生物發酵基地具備顯著地域優勢。同時新疆地區土地及日照等資源豐富,2010年以來玉米單產持續上升,2019年后持續位居全國首位,將為新疆生物發酵產業降本增效,擴大產品市場應用前景構建扎實的基礎。

1)支持政策的實施力度和效果不及預期,可能會影響新疆的經濟發展速度和質量;

2)新疆地處亞洲中心,周邊地緣政治局勢復雜多變,全球地緣政治不確定性可能對新疆的穩定和發展構成挑戰。

文章來源

本文摘自2024年12月18日發布的《掘金新疆:新時期、新機遇》

易峘?研究員 SAC No. S0570520100005 | SFC No. AMH263

劉俊?研究員?SAC No. S0570523110003?|?SFC No. AVM464

莊汀洲 研究員?SAC No. S0570519040002 |?SFC No. BQZ933

熊承慧 研究員 PhD?SAC No. S0570522120004 |?SFC No. BPK020

方晏荷 研究員?SAC No. S0570517080007 |?SFC No. BPW811

李斌 研究員?SAC No. S0570517050001 |?SFC No. BPN269

吳宛憶?研究員?SAC No. S0570524090005 |?SFC No. BVN199

馬夢辰 研究員?CFA?SAC No. S0570524100001 |?SFC No. BUM666

季珂?聯系人?SAC No. S0570123070139

王洺碩 聯系人 PhD CFA SAC No. S0570123070085?| SFC No. BUP051

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)