【線索征集令!】你吐槽,我傾聽;您爆料,我報道!在這里,我們將回應你的訴求,正視你的無奈。新浪財經爆料線索征集啟動,歡迎廣大網友積極“傾訴與吐槽”!爆料聯系郵箱:finance_biz@sina.com

編者按:近期中國股票市場頻遭波折,新浪財經就此開展“百人建言中國股市:風物長宜放眼量”大型主題征文活動,面向社會征集作品,從不同視角向中國資本市場監管建言獻策,可將相關作品發送至郵箱:finance_biz@sina.com 。

10月19日,國務院副總理劉鶴、以及一行兩會等管理層集體表態,推動股市健康發展,興業銀行首席策略分析師喬永遠認為,2019年出現牛市有三個前提:第一,改善風險偏好;第二,鼓勵上市公司回購股票;第三,放水養魚,增量資金入場,引導長期資金入市,改善投資者結構。

圖:興業銀行首席策略分析師 喬永遠

圖:興業銀行首席策略分析師 喬永遠喬永遠表示,引導長期資金入市、改善投資者結構,又包括兩個層面:一、政策層面建議:通過稅收減免、交易手續成本等方式鼓勵資金長期持有基金,鼓勵機構個人申購基金,減少指數基金稅收等;二、機構行為選擇:銀行、保險等機構貢獻長期資金的“源頭活水”,主動篩選優質企業,避免短期炒作投資。通過長期財務投資、產業基金投資,給予專注主業的公司更好的市場評價和估值。這也有助于A股打破長期以來存在的“劣勢企業通過資本運作套現-資金投資持續短期化”惡性循環。

以下是報告全文:

2019牛市三大前提:放水養魚

來源: 興業研究 作者: 喬永遠 興業銀行首席策略師,林莎 興業研究分析師

2018年以來股票市場接連地量下跌。當前市場預期極度悲觀。成交量、換手率屢創新低,個股破凈率已超過歷史上三次大底時期。同時,市場對接連出現的正面信號“視而不見”。不管是企業盈利的接連改善、去杠桿政策的階段趨緩還是A股納入MSCI及富時羅素指數,都沒有將A股拉出尋底的“泥潭”。

10月19日,中共中央政治局委員、國務院副總理劉鶴就當前經濟金融熱點問題接受采訪表示:“政府高度重視股市健康穩定發展,促進股市健康發展,一定要有針對性的推出新的改革措施”。中國人民銀行行長易綱稱:“近期股市波動主要受投資者預期和情緒的影響,總體看股市估值已處于歷史較低水平。與我國穩中向好的經濟基本面形成反差。”銀保監會主席、證監會主席也就此問題發聲。銀保監會主席郭樹清指出“要求銀行業金融機構科學合理地做好股權質押融資業務風險管理”、“充分發揮保險資金長期穩健投資優勢,加大保險資金財務性和戰略性投資優質上市公司力度。允許保險資金設立專項產品參與化解上市公司股票質押流動性風險,不納入權益投資比例監管”。中國證監會黨委書記、主席劉士余指出:“證監會始終堅持以改革開放創新為主線來穩定和提振市場信心。近期推進的主要措施包括:一、即將出臺《證券期貨經營機構私募資產管理業務管理辦法》。允許過渡期內相關產品滾動續作,以承接未到期資產;二、盡快完善上市公司股份回購制度;三、繼續深化并購重組市場化改革;四、鼓勵地方政府管理的各類基金、合格私募股權投資基金、券商資管產品分別或聯合組織新的基金,幫助有發展前景但暫時陷入經營困難的上市公司紓解股票質押困境,促進其健康發展;五、鼓勵私募股權基金通過參與非公開發行、協議轉讓、大宗交易等方式,購買已上市公司股票,參與上市公司并購重組。”

在前兩期的報告中,我們提出2019年出現牛市的兩個前提:改善風險偏好和鼓勵上市公司回購股票。在一致的悲觀預期之下,走出市場底部、啟動牛市還依賴于增量資金入場。本輪的增量資金大概率來源于長期資金。

一、歷史上,A股由增量資金驅動的牛市

回看歷史上幾輪市場底部,都是政策方向明朗的情況,投資者看到更為長期的圖景后,增量資金入場啟動的牛市行情。2005年6月,A股推出“股權分置改革”,恰逢公募基金的黃金發展時期,成為助推2006-2007年大牛市的最大動力;2008年10月,在“四萬億”政策刺激下經濟觸底回升,快速發展的信托、私募股權基金成為主要增量資金來源,帶動股票市場“V”型反轉;2013年6月,“錢荒”之后央行釋放流動性,股票市場隨之回暖;2014年4月開始,降準降息推動無風險利率下行,股票市場開啟新一輪估值驅動的牛市。場外配資、兩融等杠桿資金成為市場上揚的加速器。2015年6月,融資融券余額達到2.3萬億元,滬港通的買入成交額達157億元,為自2014年末啟動以來的峰值;2016年四季度開始,險資“舉牌”高峰帶動大盤藍籌估值修復。與此同時,外資投資A股的規模也隨之增加,QFII持股市值從2016年初6.6萬億元增長到2018年初的12.6萬億元,是過去兩年以來結構性牛市的主要推動力之一。

二、散戶化、短期化投資導致走出底部越來越難

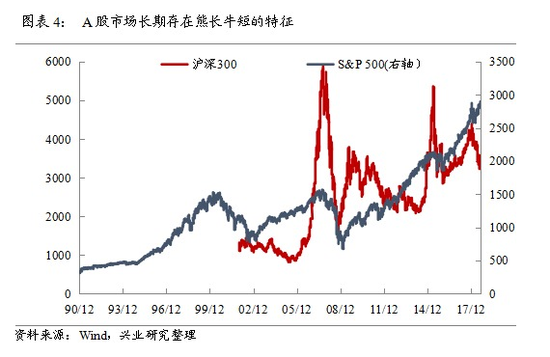

觀察過去幾輪A股市場牛熊切換的時間周期,我們發現這些牛市持續的時間都很短,這與美股市場長期牛市截然不同。美股自2009年開啟牛市以來,標普500從680點(2009/03/09)上升到了2914點(2018/08/29),漲幅326%。反觀A股,這段期間內經歷了三輪短暫的牛市。第一輪:滬深300指數從1648點上漲到3786點,漲幅127%(2008/11/03 -2009/08/04);第二輪:滬深300指數從2161點上漲到5335點,漲幅146%(2014/06/19-2015/06/12);第三輪:滬深300指數從2855點上漲到4403點,漲幅53%(2016/01/29-2018/01/26)。而在其余的時間市場都在回調。

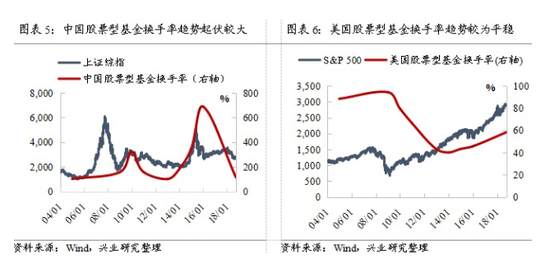

牛市難以持久的同時,換手率也呈現出極強的順周期性和高波動性。2004年以來,換手率在75%-700%之間寬度波動:在牛市的頂點,換手率也隨之大幅抬升,而在市場底部,成交平淡。這種現象在2014年以后的市場極為明顯。反觀美股,換手率在40%-115%之間,且近幾年來,維持在40-60%之間平穩上升。

更進一步看,導致牛短熊長、換手率高度波動的原因是A股的資金來源呈現散戶化、短期化的特征。當前,A股市場中個人投資者占比達到44.49%,機構投資者占比僅為24.18%。而美股市場的機構投資者占比高達92.18%。投資結構的差異帶來持股期限的差別:2000年以來,A股投資者平均持有79個交易日,顯著低于美股投資者平均持有期的314個交易日。從單一股票和基金的持有期限來看,當前所有A股平均持有期限僅3-4個月,基金投資者持有單只基金平均時間少于1年的有43.1%,其中持有期不足6個月的有16.8%。

2018年以來市場持續走不出底部的癥結所在:散戶主導、短期投資導致羊群效應明顯,投資預期的自我強化效應顯著。這直接導致一個結果,在市場低迷時期,打破市場一致悲觀預期的難度越來越大。

三、長期資金入市,改善投資者結構是牛市的前提

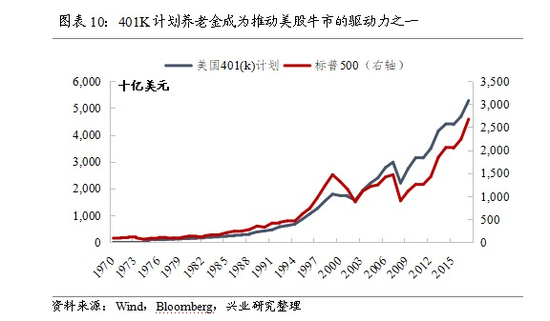

參考美股經驗,1978年推出401K計劃之后,大規模增長的養老金成為了股票市場的直接資金來源,標普500在1980年-2000年的20年間上漲了1452%(此前的20年指數僅上漲14%)。在這20年間,股票市場與增量資金形成共振效應:機構投資者占比從30%上升到了50%,家庭持股比例下降,轉而選擇購買共同基金參與股票市場。共同基金的份額從8.2億美元上升到1.5萬億美元。2000年美國401K計劃的資產總額達1.74萬億美元,共同基金的持有量是0.83萬億美元,持有股票市值達0.57萬億美元。

考核期限短期化是制約A股長線資金進入的核心原因。根據對近10年國內基金公司的數據統計,市場上六成基金公司的考核周期都在三年內,基金經理的任職年限以一年內居多,占到了23%,上市基金的平均持倉時間均不足1.8年。

而實際情況來看,在A股,拉長投資期限的投資確實能獲得超額收益率。全國社保基金自2000年成立,至2017年末年化收益率為6.38%(以2007年末為基準),相對于上證綜指超額收益率達9.95%(年化收益率為-4.57%)而若以一年為考慮期限,每一年的收益率波動較大(極差達22.9%)。

推動A股市場的長期資金投資、改善投資者結構,從監管政策和機構行為兩個層面入手:

第一、政策層面建議:鼓勵機構、個人申購基金。通過稅收減免、交易手續成本等方式鼓勵資金長期持有基金。具體包括申購基金可以使用稅前資金,超過1年期的按20%的資本利得征稅,減少指數基金稅收,持有一年以上不交稅。從當前市場情況來看,所有A股平均持有期限僅3-4個月,基金投資者持有單只基金平均時間少于1年的有43.1%,其中持有期不足6個月的有16.8%,投資期限較短。通過稅收鼓勵的方式有助于拉長股票市場投資期限。

第二、機構行為選擇:銀行、保險等有可能貢獻長期資金的機構,可加大參與股票市場的力度。當前銀行、 保險參與股票市場力度有限,未來增長空間較大:截至2017年底,銀行理財產品規模29.54萬億元,2.8萬億元資金進入股市,權益類資產占比僅9.47%;截至2018年7月,保險資金運用余額規模15.7萬億元,其中1.99萬億元資金進入股市,權益類資產占比也僅12.66%。

銀行、保險篩選并投資優質企業,而非短期炒作股價來入市。兼顧安全性和收益性的角度,選擇聚焦主業的上市公司對于長期投資的成功概率較大。從全球市場來看,成熟的市場中往往專注主業的公司會得到市場更好的評價和估值。我們統計了在紐交所上市的中概股市值排名前十的企業(非金融石油石化、剔除互聯網企業),這些企業的主營收入占比中來自其核心業務收入的貢獻均超過87%,最高可達到97.96%,這些企業構成了各自領域的頭部企業。參與方式上,可選擇長期財務投資、產業基金投資的方式,投資持續聚焦主業的上市公司,分享企業成長紅利。這也是打破A股長期以來“劣勢企業通過資本運作套現-資金投資持續短期化”的惡性循環,培養A股上市企業的長跑冠軍的前提。

相關閱讀:

2019年出現牛市的三個前提(二)—要允許“有錢的人買股票”

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:常福強

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)