(來源:市場投研資訊)

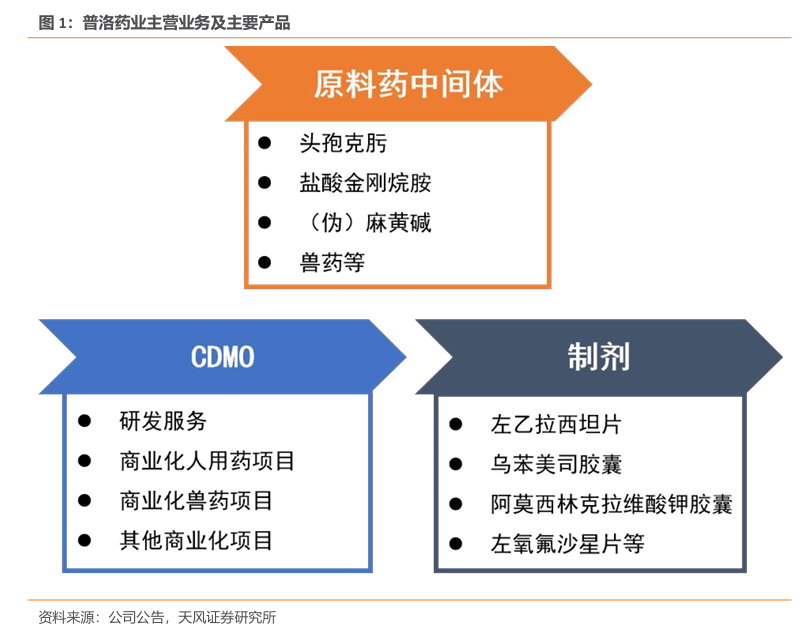

普洛藥業作為從原料藥向CDMO乃至制劑綜合發展的龍頭,借助原料藥基礎,以全球視野謀劃推進科技創新,大力發展全球領先的品藥研發生產服務平臺,以高品質服務持續打造全球CDMO服務商典范。?

原料藥業務穩中有進,新品種布局增強競爭力?

普洛藥業是國內老牌原料藥頭部企業,頭孢克肟、鹽酸安非他酮、阿莫西林側鏈系列等具有市場主導地位。2024年11月4日,普洛藥業正式成立醫美及化妝品原料事業部,以合成生物學、化學合成、多肽等技術研發平臺為支撐,持續發力醫美及化妝品產業鏈上游。?

制劑業務持續優化,帶動管線穩定放量?

截至2023年底,公司現有制劑品種120多個,產業鏈完善(以自產原料為主)、劑型齊全、涉及治療領域廣泛;擁有院內和院外銷售隊伍150余人,全渠道覆蓋。與此同時,制劑業務加快推進“多品種”發展策略,已立項25個新項目并在持續新增中,涉及抗感染類、心腦血管類、中樞神經系統類、化痰利膽類等多個領域。?

CDMO業務營收利潤雙增長,項目結構不斷優化?

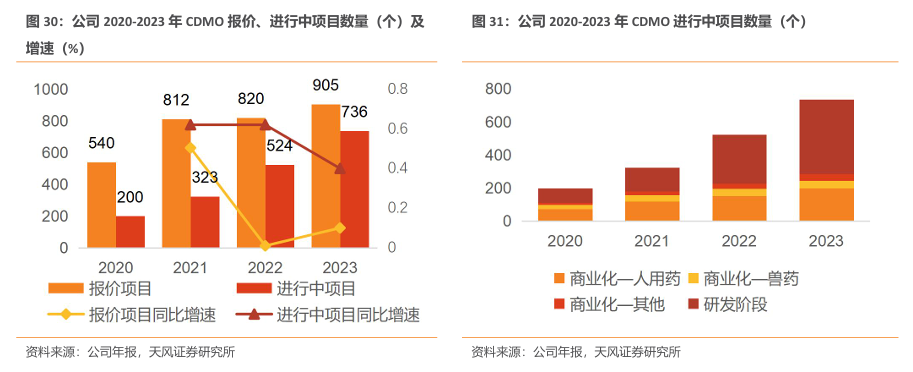

公司早期以CMO業務為主,近幾年,隨著研發、制造、體系保障等綜合能力的大幅提升,項目數、客戶數持續保持快速增長,形成了良好的漏斗形狀態。2024H1,公司報價項目731個,同比增長51%;進行中項目876個,同比增長44%,其中,商業化階段項目317個,同比增長28%,包括人用藥項目228個,獸藥項目48個,其他項目41個;研發階段項目559個,同比增長54%。鑒于創新藥上市節奏和驗證周期(三到五年)原因,業績端有望在未來實現更好的釋放。

1. 原料藥+制劑一體化布局效果初顯,CDMO業務厚積薄發?

1.1. 持續推進長期發展戰略,股權激勵彰顯龍頭信心

普洛藥業股份有限公司創立于1989年,主營原料藥、CDMO、藥品、醫美原料藥業務,公司旗下有原料藥生產工廠7家(其中,化學合成工廠5家,生物發酵工廠2家),制劑生產工廠2家。產品涉及心腦血管、抗感染、精神類、抗腫瘤等治療領域。?

公司主要原料藥廠區均通過中國NMPA,美國FDA,歐盟EMEA和日本PMDA的官方審計,是國內原料藥頭部企業,并持續推進醫藥制造連續化、自動化、數字化、智能化建設。公司CDMO業務憑借研發與高效率制造的優勢,與國內外頂尖創新藥企形成了長期的戰略合作伙伴關系,實現了一站式的全方位服務,持續保持高增長。

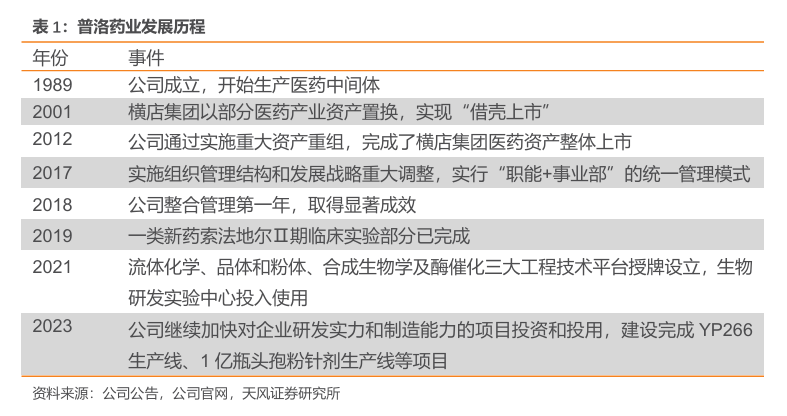

1989 年橫店工業總公司先后投資設立了東陽市制藥化工廠、東陽市有機合成化工廠、永安化工廠,公司成立,開始生產醫藥中間體;2001年,橫店集團以部分醫藥產業資產置換,實現“借殼上市”;2012年公司通過實施重大資產重組,完成了橫店集團醫藥資產整體上市;2017年公司實施組織管理結構和發展戰略重大調整,實行“職能+事業部”的統一管理模式。

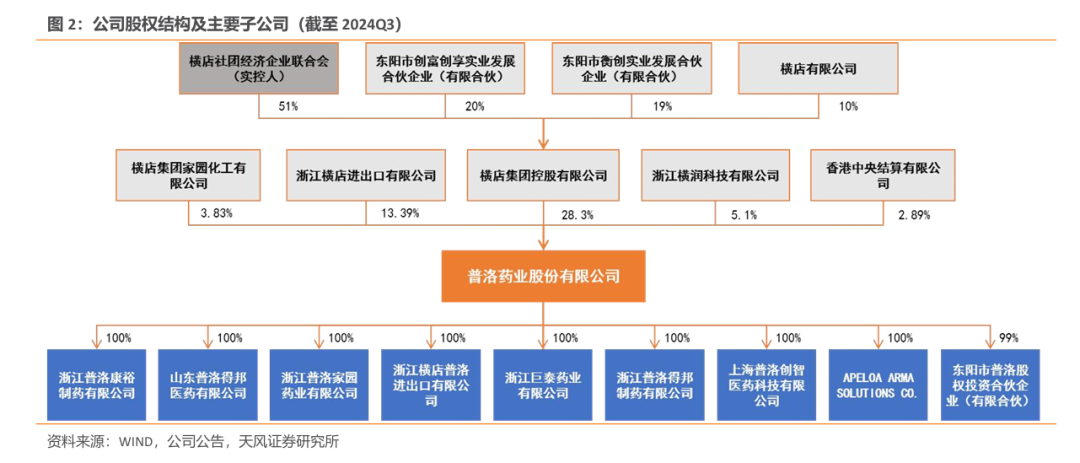

股權結構穩定,下屬公司有序分工。公司控股股東為橫店集團控股有限公司,持股28.3%,公司實際控制人為東陽市橫店社團經濟企業聯合會。股權結構穩定。下屬公司有序分工。公司下屬浙江普洛康裕制藥有限公司等11家全資及控股子公司。

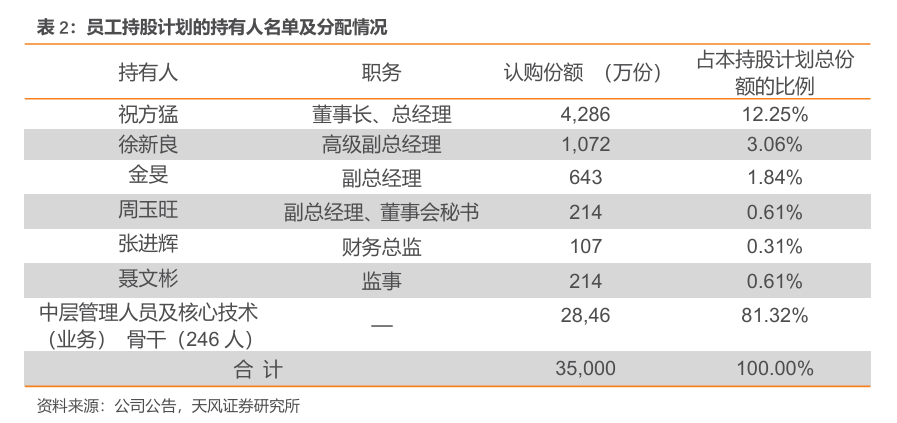

出臺員工持股計劃,激勵業績穩定增長。為了提高職工的凝聚力和公司競爭力,促進公司長期、穩定發展,公司于2019年5月11日,推出《第一期員工持股計劃(草案)》,范圍包括董事、監事、高級管理人員、中層核心管理人員及業務技術骨干(不超過252人)在內。持股計劃籌集資金總額不超過3.5億元,具體出資金額和份額根據實際繳款金額確定。員工持股計劃存續期為36個月,鎖定期為12個月。

1.2. 三大事業部協同發展,多元化布局促進業績高速增長?

公司收入穩步增長,利潤表現優于收入。公司收入從2019年的72.1億元增長至2023年的114.7 億元,期間CAGR達12.31%,歸母凈利潤同期從5.5億元增長至10.6億元,期間CAGR達17.51%,增速遠高于收入。2024Q1-Q3公司保持積極的發展勢頭,實現營業收入92.90 億元(yoy+9.30%),實現歸屬上市公司股東的凈利潤8.70億元(yoy+2.15%)

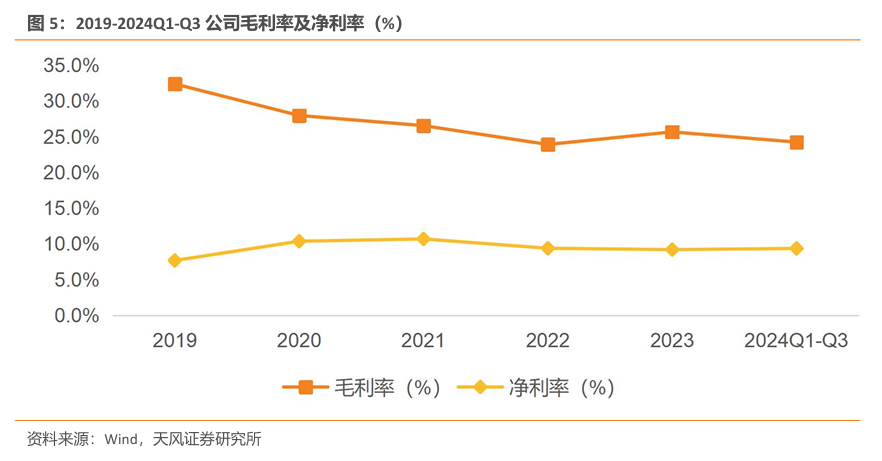

公司整體毛利率有所下降,凈利率穩步提升。公司毛利率由2019年32.4%降至2022年23.9%。但是凈利率水平穩步提升,由2019年的7.7%增長至2021年的10.7%。2024Q1-Q3公司利潤率水平有所恢復,毛利率及凈利率分別為24.2%及9.4%。在毛利率出現明顯波動的情況下,公司凈利率表現始終維持在7%-11%,體現公司良好的管理水平及競爭能力。

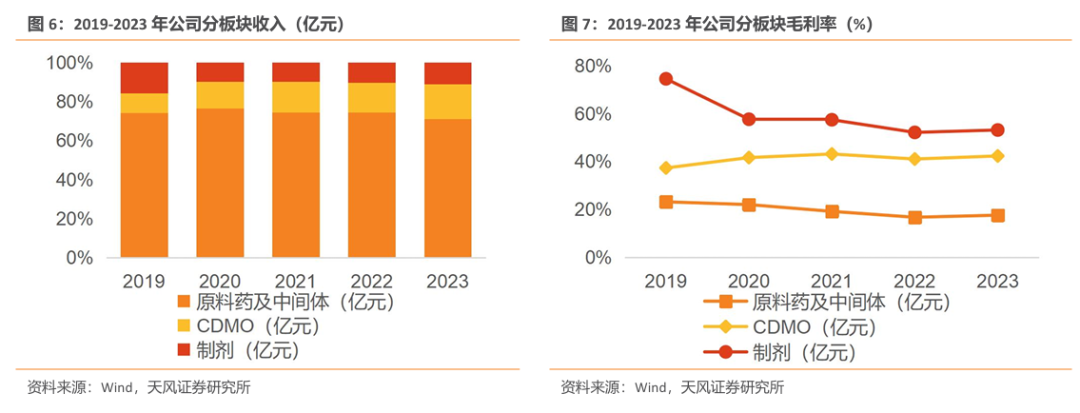

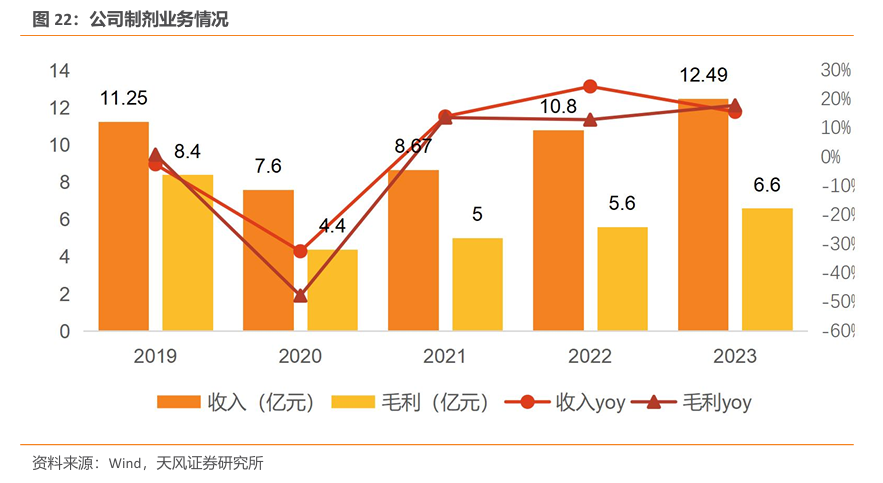

原料藥及中間體占主導,CDMO與制劑業務高速成長。原料藥及中間體是公司占比最高的板塊,收入從2019年的52.94億元增長至2023年的79.87億元,其在原料藥及中間體、CDMO 和制劑業務總收入中的占比由 74.1% 降至 71.1%。CDMO業務收入從2019年的7.22 億元增長至20.05億元,其在上述三項業務總收入中占比從10.1%增至17.8%,業務發展迅速。制劑收入從2019年的11.25億元降至2020年的7.6億元,主要受新冠疫情和烏苯美司退出醫保目錄的短期影響,在上述三項業務總收入中占比從15.8%降至9.8%。2023年制劑業務實現收入12.49億元,在上述三項業務總收入中占比增長至11.1%,實現穩定增長。?

原料藥及制劑毛利率呈下降趨勢,CDMO毛利率顯著上升。毛利率方面,制劑2020年毛利率大幅度下滑,從2019年的74.5%降至2020年的57.6%;原料藥及中間體毛利率從2019年的23.1%降至2020年的22.0%。CDMO的毛利率從2019年的37.3%增長至2023年的42.3%,增長顯著。

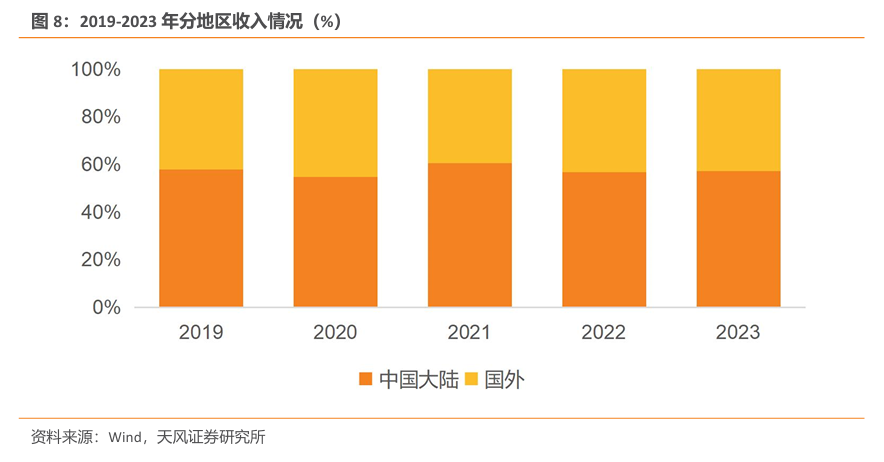

海外市場逐步拓展,國外業務增長迅速。公司加快推進深度國際化戰略步伐,營銷網絡覆蓋北美洲、歐洲、亞洲、南美洲、非洲以及國內各大中型城市,產品運銷 70余個國家和地區。國外業務從2019年的30.29億元增長至2023年的49.19億元,增長顯著。

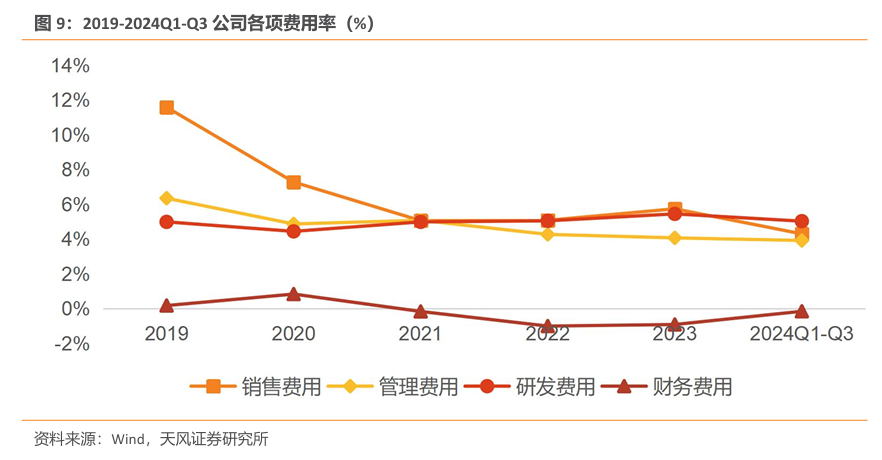

費用端大幅優化,體現良好管理能力及穩健經營風格。公司整體費用率從2019年的23.1%降至2024Q3的13.1%,費用端大幅優化,主要系銷售費用率從2019年的11.6%降至2024Q3的4.3%。此外,管理費用率和財務費用率分別由2019年的6.4%和0.2%下降至2024Q3的3.9%和-0.2%。利息收入帶動公司財務費用率自2021年起持續低于0%。考慮到公司控費持續推進,未來有望帶動利潤加速增長。

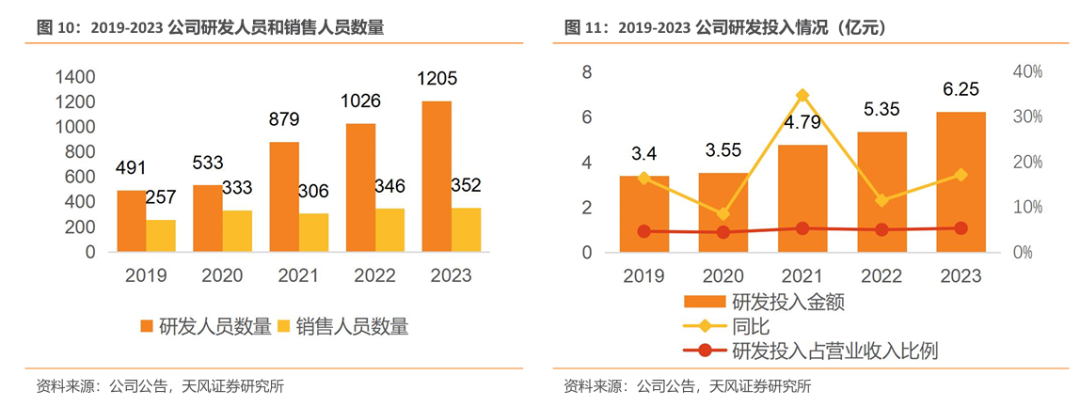

銷售人員增長保持穩定,研發人員數量持續提升。公司始終堅持“創新驅動發展、人才引領創新”,持續加大研發投入,不斷完善研發體系,2023年公司研發投入金額6.25億元,同比增長17.25%,研發投入占總營收比重達5.40%,研發人員共計1205人。同時,銷售人員保持穩定增長態勢,由2019年的257人增長至2023年的352人。

2. 原料藥業務穩中有進,新品種布局增強競爭力?

2.1. 市場基礎深厚,產品布局廣闊?

老牌原料藥企業,部分品種具有市場主導地位。普洛藥業是國內老牌原料藥企業,品種包括抗生素類、特色原料藥類、獸藥類、醫美及化妝品等。其中美托洛爾、鹽酸金剛烷胺、(偽)麻黃堿等原料藥占有重要市場地位,頭孢克肟、鹽酸安非他酮、阿莫西林側鏈系列等具有市場主導地位。公司強化工藝技術的持續改進,不斷降低產品制造成本。同時,大幅增加API的DMF數量,預計3-5年內增加30-50個,以助力API業務穩健增長。?

2.1.1. 抗生素類:需求穩健增長,公司為國內主要生產商?

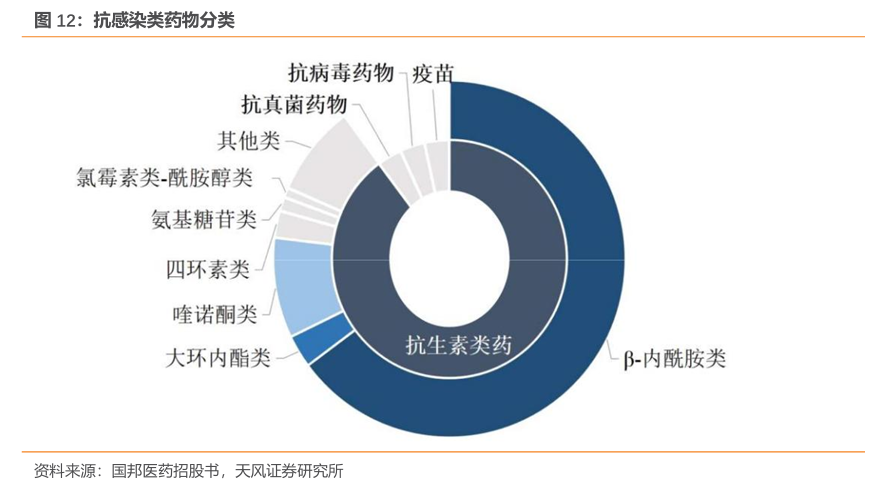

抗生素為最大的抗感染藥物類別,占整個抗感染藥物的90%左右。依據其化學結構及抑菌機理的不同,抗生素可分為β-內酰胺類抗生素、氨基糖甙類抗生素、四環素類抗生素、喹諾酮類抗生素、酰胺醇類抗生素、大環內脂類抗生素等大類。目前以頭孢菌素和青霉素為主的β-內酰胺類抗生素約占世界抗生素市場的70%。

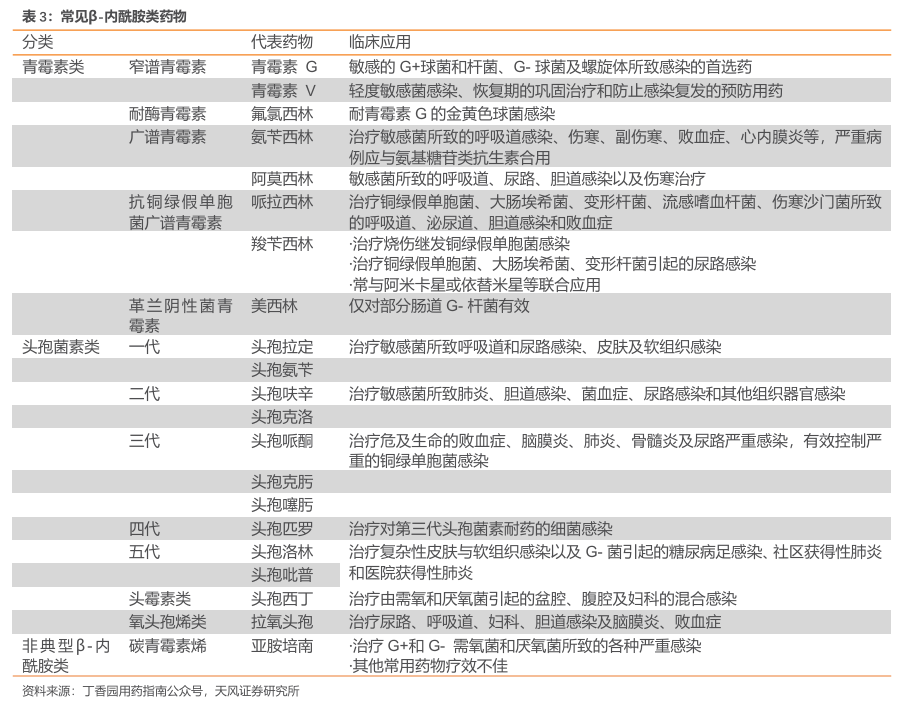

β-內酰胺類藥物的典型代表為青霉素類和頭孢菌素類等。青霉素類和頭孢菌素類抗菌機制相似,主要識別細菌膜上的PBPS(青霉素結合蛋白)并與其結合,阻礙細菌細胞壁的粘肽合成與交聯,導致細胞的死亡。青霉素類對G+菌作用強,主要不良反應為變態反應,嚴重的為過敏性休克,在使用時應詳細詢問病史,過敏患者禁用。

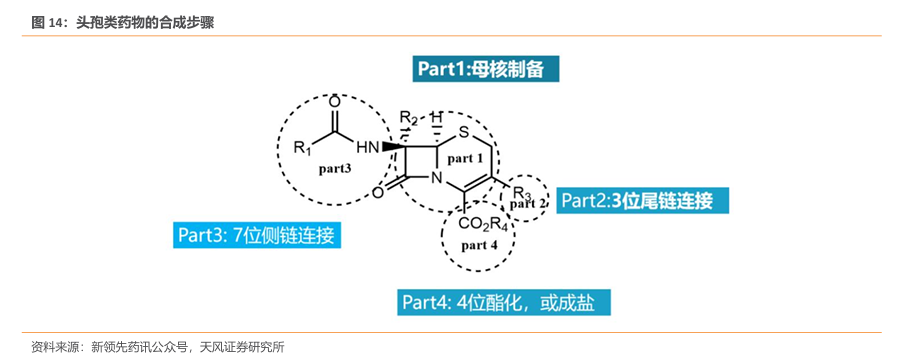

頭孢菌素類抗生素是β-內酰胺類抗生素中的7-氨基頭孢烷酸(7-ACA)的衍生物。頭孢菌素與其他β-內酰胺類抗生素(如:青霉素)有相同的反應模式,其作用于勝肽聚糖的轉化-合成過程中,阻止它的合成,進而導致細菌體失去抵抗滲透壓的能力而脹破。頭孢菌素破壞細菌細胞壁肽聚糖(Peptidoglycan)的合成。肽聚糖對細菌,尤其是革蘭氏陽性菌細胞壁的結構完整性起著重要的作用,而合成肽聚糖最后的步驟中是由轉肽酶(又稱為青霉素結合蛋白)所催化。

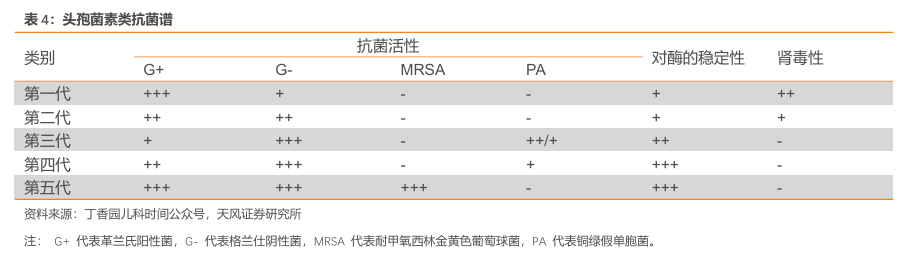

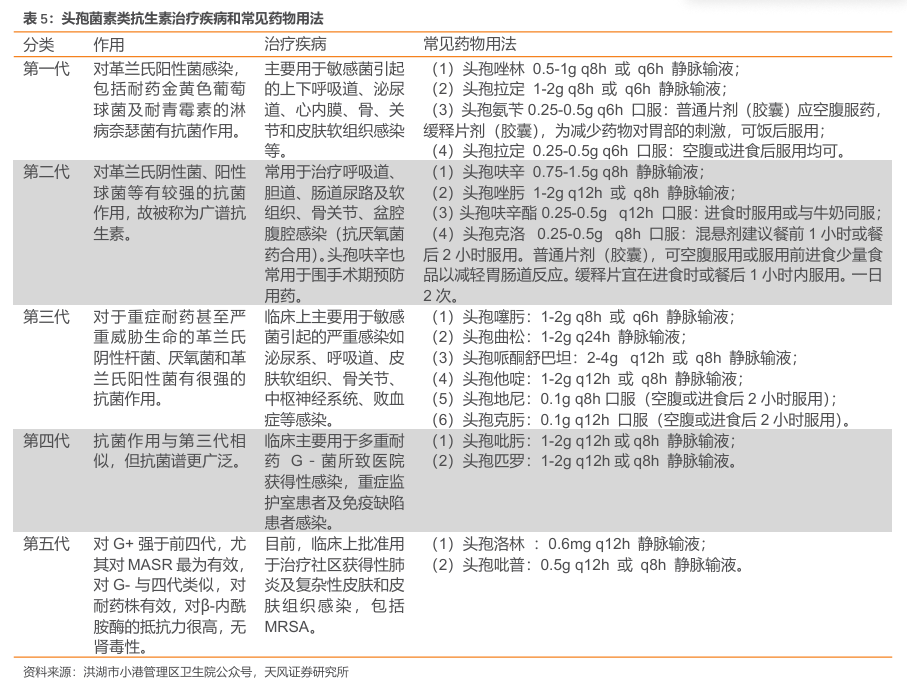

現頭孢菌素類藥物根據抗菌譜、抗菌活性、對β-內酰胺酶的穩定性、腎毒性的不同,分為五代,上市品種已達60余種。在抗菌譜方面,第一代頭孢抗菌譜最窄,僅覆蓋革蘭陽性和部分革蘭陰性菌;到二代、三代逐漸拓展,五代最廣覆蓋G+、G-以及MRSA。在對 β 內酰胺酶的穩定性方面,第五代(很穩定)= 第四代(很穩定)> 第三代(高度穩定)> 第二代(較穩定)> 第一代(不穩定)。在腎毒性方面,第四代及第五代沒有腎毒性,第三代基本沒有腎毒性,第二代腎毒性較小,第一代對比前者,可以說腎毒性是最大的。

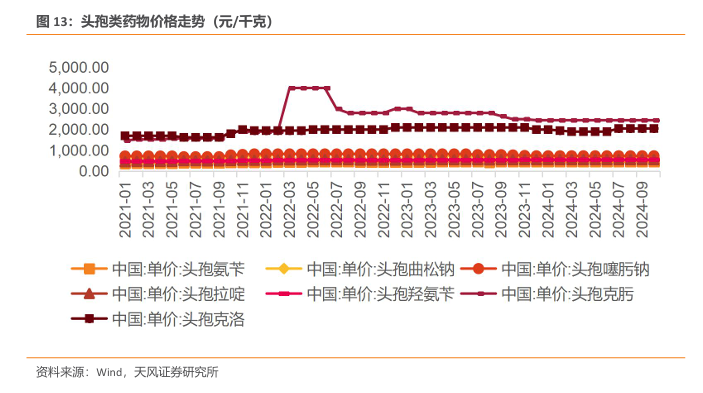

作為基礎性藥物,頭孢類藥物市場前景依然廣闊。盡管近年來在國家治理抗生素濫用的背景下,中國抗感染藥物市場的規模增速有所放緩,但抗感染藥品作為基礎性藥物,其市場規模依然龐大。隨著社會老齡化程度地不斷加大,人民生活水平的提升加上我國醫療保障制度的不斷完善,以及新醫改和新農合政策的全面推進,亞太易和預計未來抗感染藥物的市場需求將保持穩定增長態勢,在我國醫藥市場仍將占據重要地位。下游旺盛需求帶動頭孢類原料藥價格穩定增長,我們認為原料藥需求持續,價格端有望保持穩定。

頭孢類藥物是抗生素領域的主導產品,全球頭孢類醫藥中間體的大部分生產已經轉移到中國。據亞太易和推測,中國頭孢類原料藥(包括酸)的年產量達15,000噸左右,占據全球頭孢類原料藥產量的70%以上。受國內外市場需求影響,加之國內可供產的廠家較少且集中,頭孢類原料藥熱度依舊,維持較強走勢。?

頭孢類抗生素可分為以7-氨基去乙酰氧基頭孢烷酸三氯乙酯(7-ADCA)為母核和以7-ACA為母核的兩大系列。前一系列為青霉素的深加工產品,其生產流程為青霉素工業鹽→ 7-ADCA→半合成頭孢菌素,主要產品有頭孢氨芐、頭孢羥氨芐、頭孢拉定、頭孢克洛、頭孢他美酯等十幾個品種;后一系列為頭孢菌素的系列產品,其生產流程為頭孢菌素C(鋅鹽或鈉鹽)→7-ACA→半合成頭孢菌素主要產品有頭孢唑啉、頭孢哌酮、頭孢曲松、頭孢他啶、頭孢噻肟、頭孢呋辛脂、頭孢地嗪等幾十個品種。7-ADCA 與 7-ACA 均被列入國家急需發展的重點醫藥中間體之中。

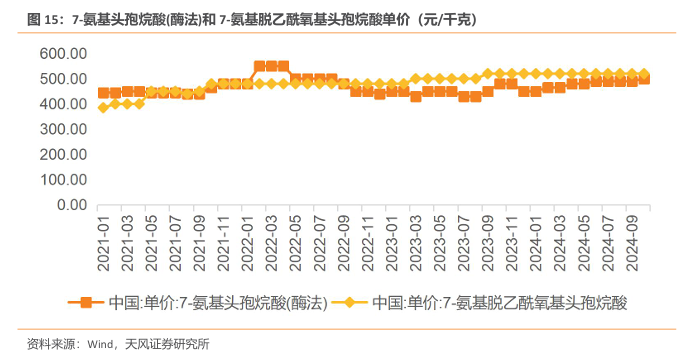

上游7-ACA在國內市場已經發展成熟,主要供應商為川寧生物、健康元、威奇達等大型制藥企業。7-ACA 作為生產頭孢類半合抗產品的重要中間體,在國內市場已經發展成熟。我國具有 7-ACA 規模化生產的企業除川寧生物外主要有健康元、威奇達等大型制藥企業。根據智研咨詢數據顯示,全球7-ACA等中間體行業需求量為6000多噸,國內產能接近8200噸,價格整體保持穩定。

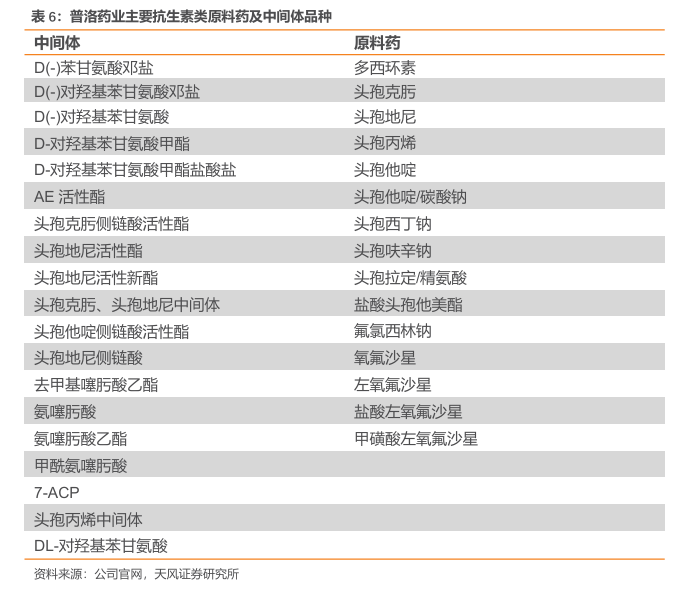

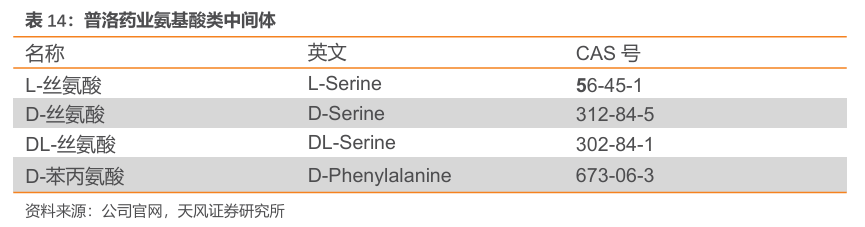

抗生素類布局完整,中間體及原料藥品種豐富。公司官網顯示,目前公司抗生素類中間體及原料藥品種超30種,品種豐富,產品矩陣齊全。

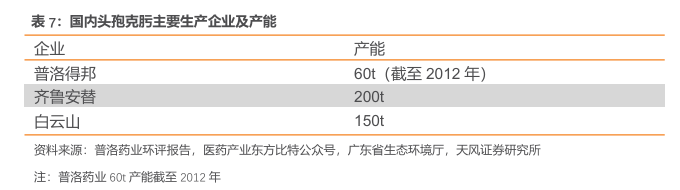

普洛醫藥為國內頭孢克肟主要生產廠商。截至2012年數據,普洛得邦頭孢克肟產能為60噸(時效性較早),為國內最大的頭孢克肟生產廠家。占據國內份額60%以上;其余國內競爭者包括齊魯安替(200噸)、廣州白云山醫藥集團股份有限公司(150噸)。

2.1.2.特色原料藥:擁有獨特市場競爭優勢,有望維持較快增速?

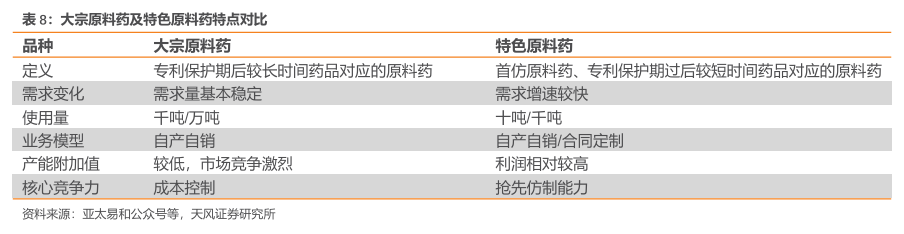

原料藥產品通常分為大宗原料藥、特色仿制藥原料藥和專利原料藥三大類。大宗原料藥指市場需求相對穩定、應用較為普遍、規模較大的傳統藥品原料藥,主要包括抗生素類、維生素類、氨基酸類、激素類等;特色仿制藥原料藥通常指以心血管類、抗病毒類、抗腫瘤類為代表的專科用藥,對應制劑專利到期或即將到期,產品附加價值較高。相比起大宗原料藥,特色仿制藥原料藥具有較高的技術壁壘,利潤水平更高。

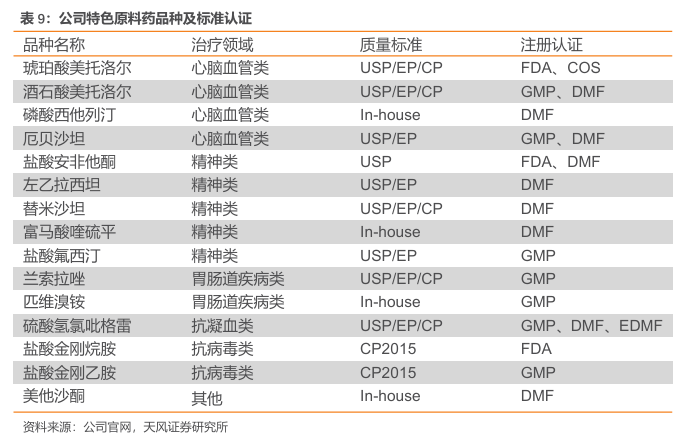

擁有獨特市場競爭優勢,獲得多項質量標準及注冊認證。公司特色原料藥擁有獨特的市場競爭優勢,其中鹽酸金剛烷胺、(偽)麻黃堿等原料藥占有重要市場地位;鹽酸安非他酮、沙坦聯苯母核等具有市場主導地位。此外,公司多個品種還擁有USP、EP和CP的質量標準證明和FDA、GMP等注冊標準證明,在國內外市場中有顯著優勢。

2.1.3.獸藥原料藥:品種布局廣泛,產能利用充足?

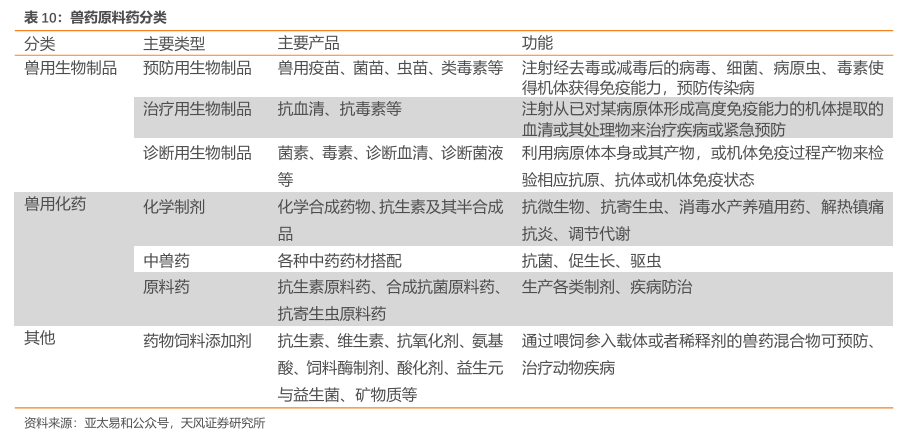

獸藥是用于預防、治療、診斷畜禽等動物疾病,有目的地調節其生理機能的物質(含飼料藥物添加劑)。按照獸藥成份分類可以將獸藥分為獸用生物制品、獸用化學制劑和飼料添加劑等其他三類。獸用生物制品是指根據免疫學原理,利用微生物、寄生蟲及其代謝產物或免疫應答產物制備的一類物質,包括預防用、治療用和診斷用生物制品;獸用化藥,參考《獸藥產業發展協會》劃分標準包括化學制劑、中獸藥和原料藥,可用于疾病防治、促生長、防蟲等;其他主要包括飼料添加劑,通過混合飼料達到疾病防治、促生長等作用。

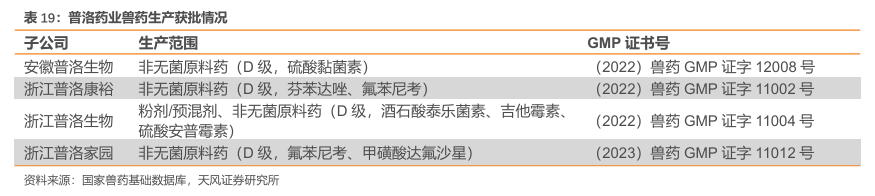

品種布局齊全,品牌優勢明顯。目前公司共有15個獸藥產品批準,包括氟苯尼考、吉他霉素、硫酸粘菌素、芬苯達唑等,產品品類豐富。目前,普洛藥業先后與全球前五大獸藥巨頭企業(碩騰、BI動保Merck動保、禮藍Blanco、愛德士IDEXX)開展業務,截止2023年底,報價項目905個,同比增長10%;進行中項目736個,同比增長40%。

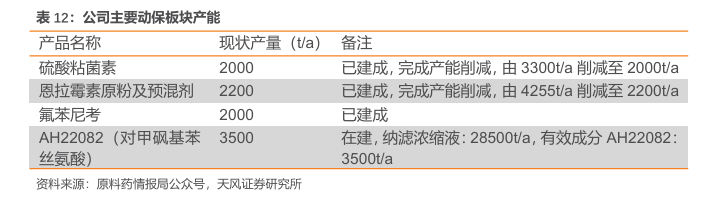

產能充足,部分品種有擴產計劃。產能端,公司硫酸粘菌素產能由3300噸削減至2000噸,恩拉霉素原粉及預混由4255噸削減至2200噸,氟苯尼考2000噸。2024年初,公司開展年產3500噸抑菌類醫藥原料(AH22081)項目,即酶法生產的D-對甲砜基苯絲氨酸,為氟苯尼考的中間體。

氟苯尼考又名氟甲砜霉素,一種化學合成的新一代動物專用氯霉素類(又稱酰胺醇類)廣譜抗生素。其對多種細菌具有抗菌活性,不與人類用藥形成交叉耐藥性。其特點是抗菌譜廣、抗菌作用好、口服或注射給藥均吸收迅速,體內各臟器分布廣泛,能通過血腦屏障,且與其他常用抗菌藥無交叉耐藥性。對多種革蘭氏陽性菌、革蘭氏陰性菌及支原體等有較強的抗菌活性,尤其是對革蘭氏陰性菌的作用優于革蘭氏陽性菌,但對革蘭氏陽性球菌的作用不如青霉素和四環素。

氟苯尼考供大于求。截至2023年11月,氟苯尼考整體產能約1.8w噸,康牧動保及國邦藥業產能分別為4500t及4000t。市場整體需求大概在6500噸左右(其中國內4000噸),國外出口2500噸,產能嚴重過剩。

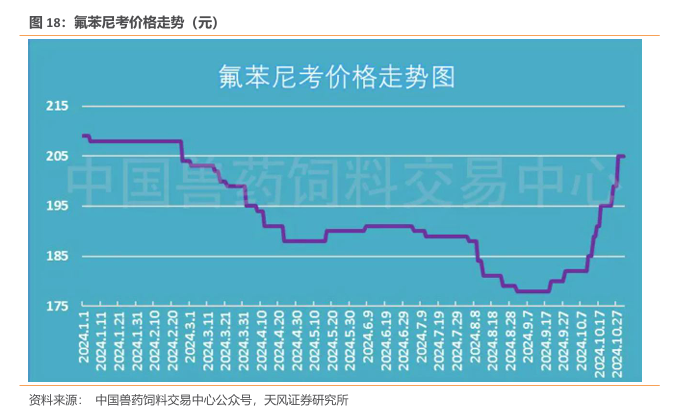

氟苯尼考價格提升,市場關注度高。中國獸藥飼料交易中心數據數顯示,2024年10月30日,氟苯尼考市場均價為205元/千克,環比上漲5.13%,均價突破200大關,逼近年初高點。截至12月上旬,價格維持在204.05元/千克左右,價格回升至200元/千克以上后整體維持平穩運行,整體處于整理區間。

2.1.4. 醫美及化妝品原料藥:國產替代空間大,已有相關業務?

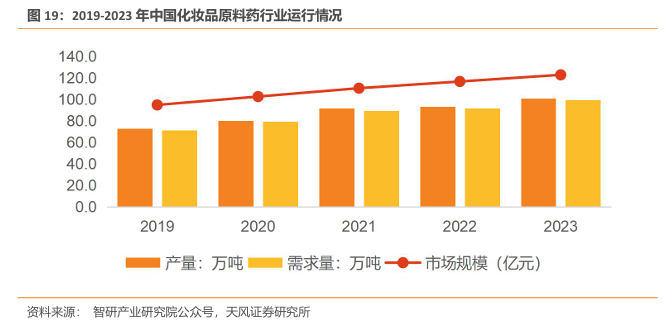

化妝品原料指應用于化妝品中的具有保濕、滋潤、抗衰老、抗氧化、美白等功能的天然、合成或者提取的各種物質。智研咨詢數據顯示2023年我國化妝品原料行業市場規模約為122.65 億元,產量約為101.7萬噸,需求量約為99.6萬噸。我國化妝品原料市場起步相對較晚,外國企業占據大部分市場份額。目前氨基酸、煙酰胺、果酸、肽類、玻色因、視黃醇、表面活性劑、防曬劑等熱門原料大部分依賴進口,基本上被全球各大化妝品集團,以及巴斯夫、德之馨、道康寧等國際原料巨頭所壟斷。

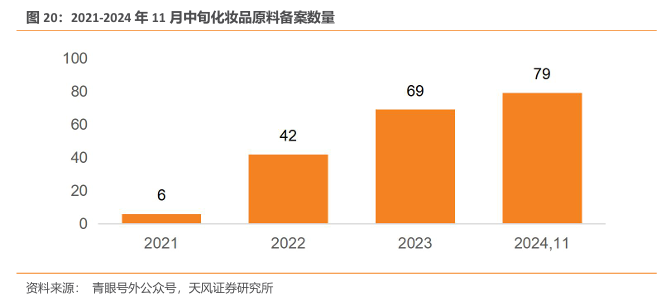

化妝品原料藥布局熱度持續攀升。中國藥品監督管理局數據顯示,自2021年《化妝品監督管理條例》正式實施以來,化妝品新原料數量連年增加。2021年僅有6款新原料獲得備案編號,2023年攀升至69項,呈現出較為明顯的逐年遞增態勢。截至 2024 年 11 月中旬,2024年化妝品新原料成功備案的數量已達 79 個,企業在化妝品新原料的布局熱度持續攀升。?

中國的醫美原料數量遠少于歐美國家,國產原料替代空間大。目前,國內可使用的化妝品原料種類是8000+種,歐盟是30000+種,美國是20000+種,國產新原料經過了嚴苛的安全性檢測和3年的應用安全性檢測,安全性、認可度持續提升。

2024 年 11 月 4 日,普洛藥業正式成立醫美及化妝品原料事業部(Aesthetic & Care Ingredients BU)(簡稱:ACI, 醫美事業部)。公司有望以合成生物學、化學合成、多肽等技術研發平臺為支撐,持續發力醫美及化妝品產業鏈上游,不斷豐富旗下產品矩陣,滿足市場的多樣化需求。?

公司現有業務中已有醫美原料相關業務超2億元,未來會圍繞公司技術端如合成生物學與酶催化平臺和制造端如生物發酵能力兩大核心競爭力持續發力。市場方面,公司短期內聚焦化妝品原料、美容產品、膠原蛋白等,遠期可能會布局肉毒素等更多的品類。

2.2. 國際化認證情況良好,產能建設持續推進?

公司環保基礎扎實,質量管理體系優先。公司各項管理規范,各藥品生產、流通子公司均通過NMPA 認證,擁有多個通過FDA和歐盟EDQM現場檢查的原料藥生產工廠;先后通過了ISO9001質量管理體系、ISO14001環境管理體系、ISO45001職業健康安全管理體系認證。公司先后通過了世界衛生組織WHO、美國FDA、歐盟EDQM、德國EUGMP 及日本PMDA 認證。公司與美國藥典委員會建立了長期的合作關系,多個產品和雜質標準品被批準為USP標準品,有多個產品進行了美國藥典標準的申報和采納。?

公司加快對戰略品種產業鏈上下游延伸、高標準合規改造、企業研發實力和制造能力的項目投資和投用。API 方面,為提高公司產品競爭力,對戰略品種07110 實施了新工藝改進,降低生產成本;新建AH22081 生產線,一期工程已于8月份完成建設;YP266生產線已完成建設,正在試生產;為進一步滿足市場需求,新增303、304兩個API多功能車間,正在收尾階段。截至2024年3月,普洛藥業擁有原料規模化生產品種70多個,銷售過億品種有13個,羥酸、安非、沙坦、D-乙酯等品種占全球市場絕對份額。系列產品中,氧氟沙星產量全球第一,鄧鉀鹽、柱晶白霉素、氟氯苯胺等原料藥和中間體均為國內最大。?

2.3. 加碼布局合成生物學,與百葵銳達成戰略合作

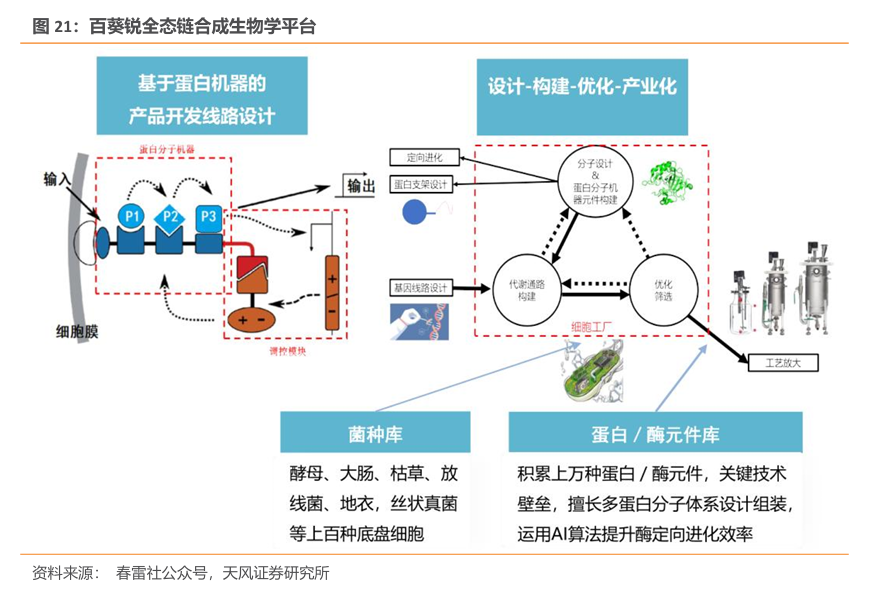

百葵銳生物成立于2019年,致力于合成生物學技術在醫藥健康領域高效生物合成,建立蛋白精準設計和蛋白分子機器技術的全態鏈合成生物學平臺,結合人工智能AI算法實現生物醫藥、生物材料的創新、高效、綠色制造。

2024 年9月24日,百葵銳生物與普洛藥業股份有限公司,在浙江東陽普洛藥業園區達成戰略合作,雙方結合各自優勢,共同推進合成生物學在生物醫藥,原料藥,醫藥中間體等領域研發生產應用,共同打造生物制造新質生產力。?

根據戰略合作框架協議內容:(1)百葵銳通過運用自己的蛋白精準設計和SmartEvolution機器學習算法平臺,把百葵銳已開發生產的各種功效蛋白、多肽、原料藥等產品與普洛藥業的成熟生產資源結合,加強優勢合作。(2)百葵銳通過運用自己的酶定向進化和高效細胞工廠生物合成技術,和 普洛藥業合作,通過共創模式,研發生產生物醫藥及醫美化妝品相關產品。(3)雙方可通過CRO、CDMO等方式研發生產相關的生物醫藥、生物蛋白、生物多肽等產品。?

已有多肽原料藥產能建設計劃,布局藥用多肽及美容肽。多肽原料藥車間擬投資3億元,設計產能1.2-2萬升,目前產能建設正處于設計階段。市場方面,公司主要布局藥用的多肽和美容肽;司美格魯肽預計目標在專利到期前完成相關工作。

3. 制劑業務持續優化,帶動管線穩定放量?

3.1. 一體化優勢不斷凸顯,集采增量帶來上漲動能?

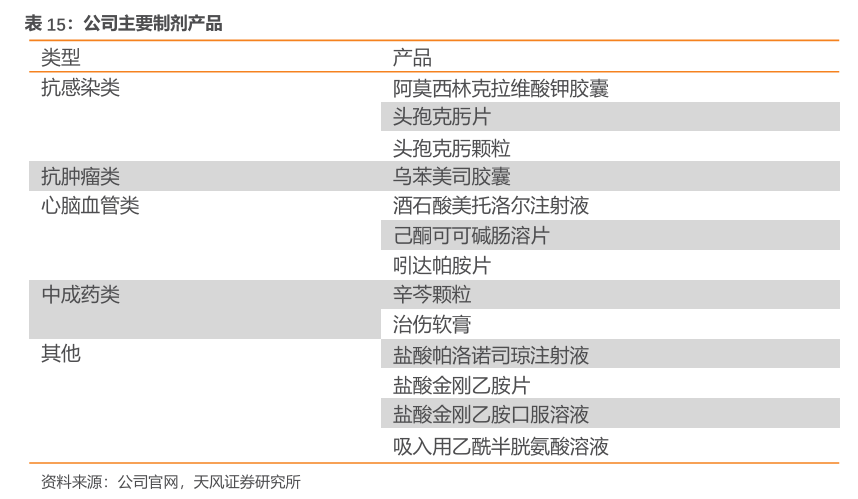

制劑業務多元發展策略,充分發揮原料藥+制劑一體化優勢。公司堅持以臨床價值和市場價值為導向,加快推進“多品種”策略,充分發揮原料藥+制劑一體化優勢,依托高技術壁壘制劑技術平臺,實現“做優制劑”的業務發展戰略。截至2023年底,公司制劑品種120 多個,涉及抗感染類、心腦血管類、抗腫瘤類、中樞神經系類、中成藥等;擁有天立威、巨泰、立安、百士欣等知名品牌;主打頭孢菌素類、青霉素類、烏苯美司、左乙拉西坦、琥珀酸美托洛爾、鹽酸金剛乙胺、左氧氟沙星、治傷軟膏、辛芩顆粒等品種,涵蓋片劑、緩釋片、膠囊、顆粒、注射劑、小水針、口服液、軟膏等劑型,產業鏈完善(以自產原料為主)、劑型齊全、涉及治療領域廣泛;擁有院內和院外銷售隊伍150 余人,全渠道覆蓋。與此同時,制劑業務加快推進“多品種”發展策略,已立項25個新項目并在持續新增中,涉及抗感染類、心腦血管類、中樞神經系統類、化痰利膽類等多個領域。

制劑新老品種布局推廣,實現業務恢復性增長。公司制劑業務在2020年受多種不利因素影響,整個板塊收入和毛利均出現了一定幅度的下降。2021年,公司憑借著制劑新老品種的布局和推廣,整個板塊全年實現了恢復性增長,業務發展進入了新的成長周期。2023年公司制劑業務實現銷售收入 12.49億元,同比增長15.69%;實現毛利6.6億元,同比增長17.94%,毛利率為 53.14%。截至2024年三季度,制劑板塊營收9.50億元,同比增長8.62%,毛利5.91 億元,同比增長27.97%,毛利率62.23%,毛利率同比提升近10個百分點,主要系:1)集中生產制劑產品,生產效率大幅提升,綜合成本下降;2)部分產品銷售模式調整優化。未來,我們預計制劑毛利率有望維持穩定。

烏苯美司為免疫調節藥、抗腫瘤藥。用于增強免疫功能,用于抗癌化療、放療的輔助治療,老年性免疫功能缺陷等。可配合化療、放療及聯合應用于白血病、多發性骨髓瘤、骨髓增生異常綜合癥及造血干細胞移植后,以及其他實體瘤患者。?

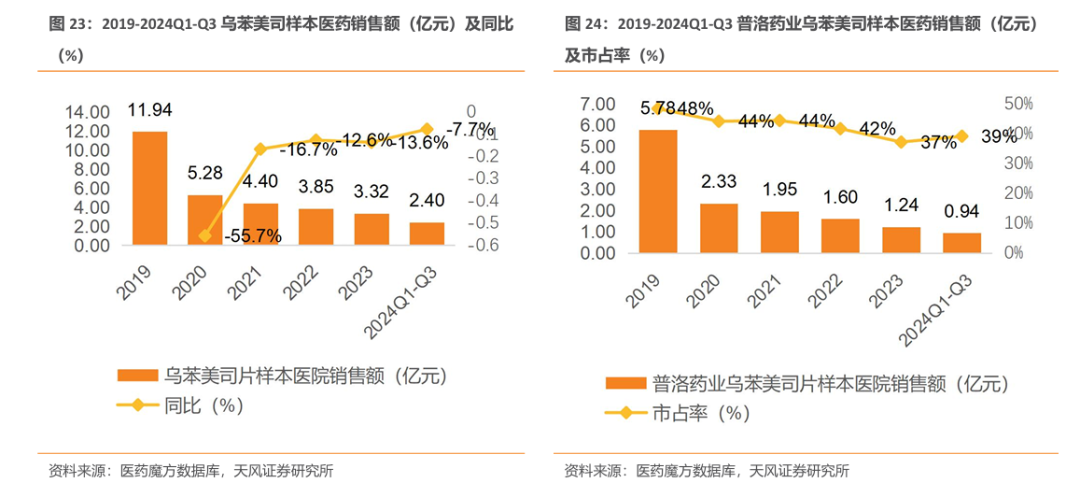

烏苯美司制劑集采后市場規模下降,公司份額維持穩定。普洛藥業為全國首家通過烏苯美司制劑一致性評價的企業。醫藥魔方數據顯示,集采后烏苯美司市場規模從2019年的11.94億元降至2023年的3.32億元;市場份額看,普洛藥業市占率從2019年的48%降至2023的37%,2024Q1-Q3 市占率回升至39%,市場份額保持穩定。

左乙拉西坦于1999年經美國FDA批準,最初用于成人癲癇部分性發作,2005年其口服片劑和溶液劑被批準用于4歲及以上兒童癲癇部分性發作的輔助治療,2007年在中國上市(商品名為開浦蘭)。作為一種新型抗癲癇藥物,左乙拉西坦作用機制獨特,起效迅速,表現出良好的抗癲癇療效和耐受性、安全性,除用于難治性癲癇的輔助治療之外,其適應證也逐漸擴展到新診斷癲癇的單藥治療,有廣闊的應用前景。?

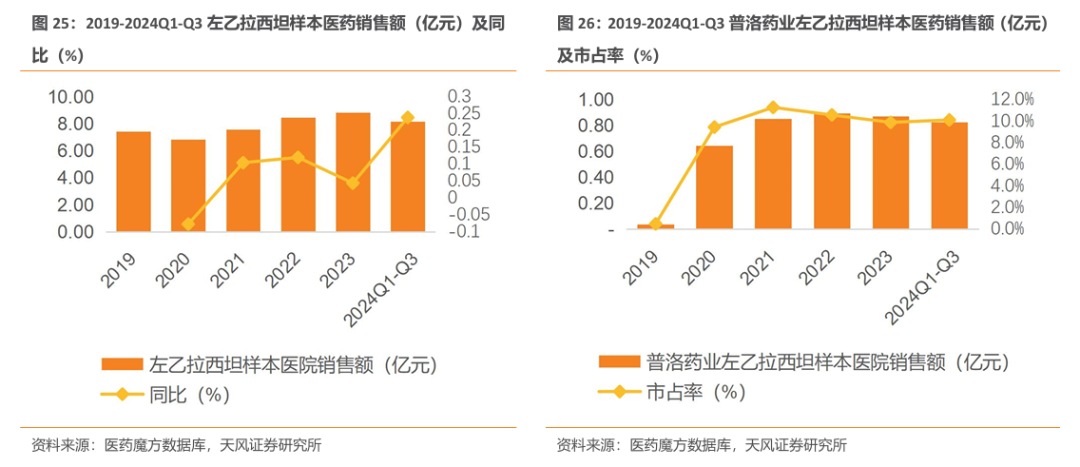

2019 年公司左乙拉西坦片視同通過仿制藥一致性評價并入選第一批國家藥品集中采購計劃,采購數量為599.54萬片,成為該藥品兩家供應商之一。有利于該產品快速打開國內銷售市場,提高市場占有率。

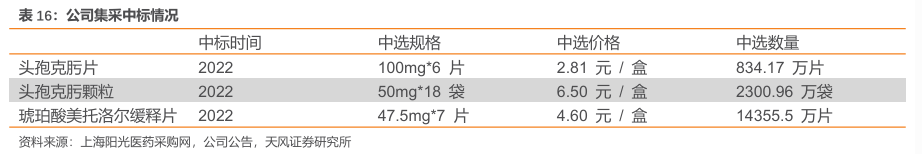

一體化成本優勢助力集采突圍。公司制劑業務的集采品種營收占比大概50%左右;非集采品種終端市場占比30%左右,院內占比20%左右。頭孢類產品中如頭孢他啶,競爭格局相對較好,集采報價比較理性,具有市場推廣優勢,盈利情況良好。心血管類產品中如琥珀酸美托洛爾,市場需求量大,且產品具有較高的技術難度,公司技術處于絕對領先地位,且在不斷擴大市場份額,目前已有較高的市場市占率,未來仍有提升空間。精神類品種中如左乙拉西坦,處于比較有利的中標價格和區域,整體毛利率較好;還有抗感染類中比如左氧氟沙星,競爭狀態較好,市場推廣力度大。總體而言,公司依托原料藥制劑一體化,在相關的集采品種在市場競爭中具有明顯優勢。

3.2.制劑產能持續擴大,在研管線穩步筑基?

持續打造先進制造能力,滿足制劑新品種產能需求和業務發展需要。制劑七車間擴建項目己于2023年7月通過現場審計,并投入生產;為滿足后續通過一致性評價的注射用頭孢粉針產品生產需要,公司新建了一條年產1億瓶頭孢粉針劑生產線。已于2023年4月份投入生產;新建了一條頭孢固體制劑生產線,已于6月份完成試生產和工藝驗證;擬新建一幢國際化高端制劑綜合車間,增設口服固體制劑、凍干粉針劑、小容量注射劑等多條生產線,大幅提升公司制劑的生產能力,目前該項目正處于設計階段。?

制劑產品線豐富,“做優制劑”策略助力制劑板塊長期增長。目前,吲達帕胺片、阿莫西林膠囊、頭孢克肟片等已通過一致性評價;烏苯美司膠囊、頭孢克肟顆粒、注射用氟氯西林鈉獲批上市,視同過評。公司2024上半年5個國內制劑遞交注冊申請(磷酸奧司他韋膠囊、頭孢地尼干混懸劑、左卡尼汀注射液、頭孢地尼膠囊、阿莫西林克拉維酸鉀片),1個制劑品種遞交FDA(鹽酸安非他酮緩釋片(Ⅱ));下半年另有多款制劑品種向CDE遞交注冊申請。

4. CDMO業務營收利潤雙增長,項目結構不斷優化?

4.1.產業化項目逐漸放量,維持高速增長態勢?

公司堅定實施“做強CDMO”的業務發展戰略,致力成為國內領先的小分子CDMO服務提供商,為全球創新藥客戶提供全生命周期的一站式研發生產服務。公司早期以CMO業務為主,近幾年,隨著研發、制造、體系保障等綜合能力的大幅提升,項目數、客戶數持續保持快速增長,形成了良好的漏斗形狀態。鑒于創新藥上市節奏和驗證周期(三到五年)的原因,業績端有望在未來實現更好的釋放。?

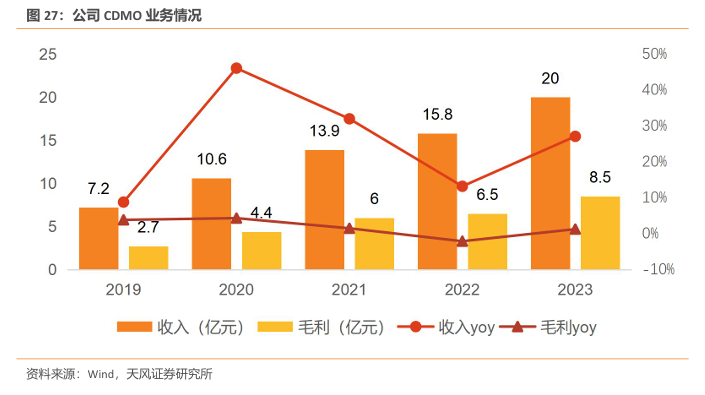

CDMO持續轉型,業務營收利潤保持穩健增長。近年來,普洛藥業正積極向CDMO轉型。2019年,公司CDMO業務方面獲得省第一批現代服務業與先進制造業深度融合試點單位,同時,與全球幾家動保公司業務合作也在進一步向縱深發展。

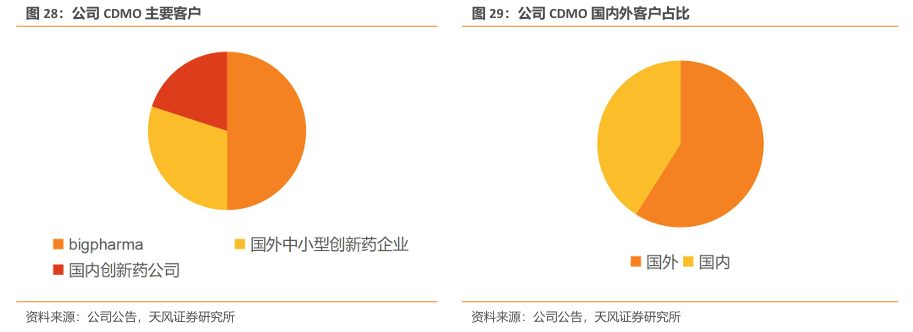

以bigpharma 為主要客戶群體,目前已廣泛覆蓋全球市場。公司CDMO業務可以大致分為三類:一是bigpharma,約占營收50%;二是國外中小型的創新藥企業,其穩定性比較好,具有長期合作關系,但是這類客戶的訂單數量相對不大,約25-30%的營收;三是國內的創新藥公司,數量較多,但是商業化訂單較少,大部分處于臨床和驗證階段,占比20%左右。CDMO業務主要是為創新藥企業服務,biapharma是公司目前最主要的營收來源,帶來較為穩定的大訂單;對于國內的創新藥客戶,公司主要緊跟頭部企業,同時,也積極開拓其他公司,新項目大部分在臨床期。整體來看,項目數量增長快速,目前國外客戶占比59%,國內客戶占比41%。

CDMO項目數持續增長。2024年上半年,公司報價項目731個,同比增長51%;進行中項目876個,同比增長44%,其中,商業化階段項目317個,同比增長28%,包括人用藥項目228個,獸藥項目48個,其他項目41個;研發階段項目559個,同比增長54%。

公司CDMO業務核心競爭力持續增強。研發實力方面,公司在橫店本部、上海浦東和美國波士頓設有 CDMO 研發中心,CDMO 研發人員超過 500 人;公司建立的流體化學、合成生物學與酶催化、晶體與粉體、PROTAC、ADC 等技術平臺持續為業務賦能;工藝安全實驗室和分析測試中心兩個技術支持平臺能力進一步增強。先進產能方面,公司現已建有 CDMO 多功能柔性生產車間、高活化合物車間、流體化學車間等多個高端制造車間和生產線,可充分滿足臨床前期到商業化的生產需要,可為全球創新藥客戶提供全面、專業、優質、高效的研發生產服務。

4.2. 獸藥CDMO業務獨樹一幟,差異化布局提供平穩發展動力?

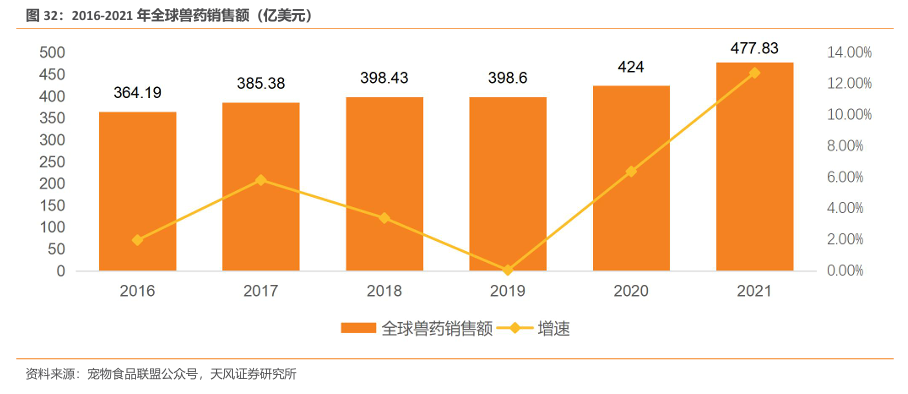

全球獸藥行業蓬勃發展。隨著全球動物疫病的頻繁暴發、各國政府支持力度的不斷加大、公眾對動物源食品衛生安全要求的提高以及寵物市場的快速增長等,促進了全球獸藥產量的快速增長。2016-2021年,全球獸藥總銷售額從364.19億美元增長到477.83億美元,復合增長率為5.6%,預計隨著全球畜牧業的持續發展,全球獸藥產業規模將不斷擴大。

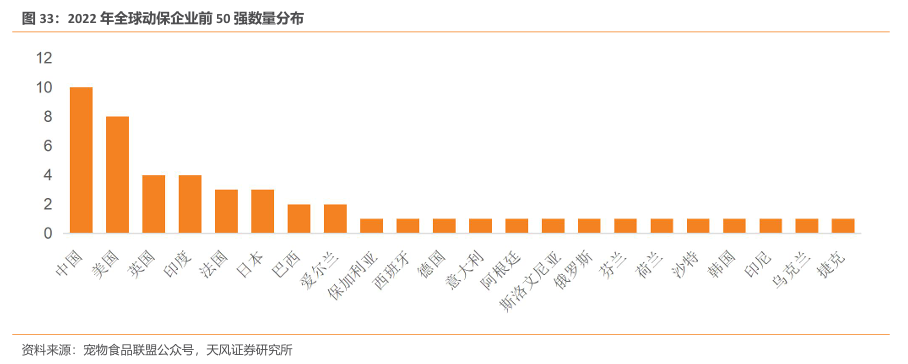

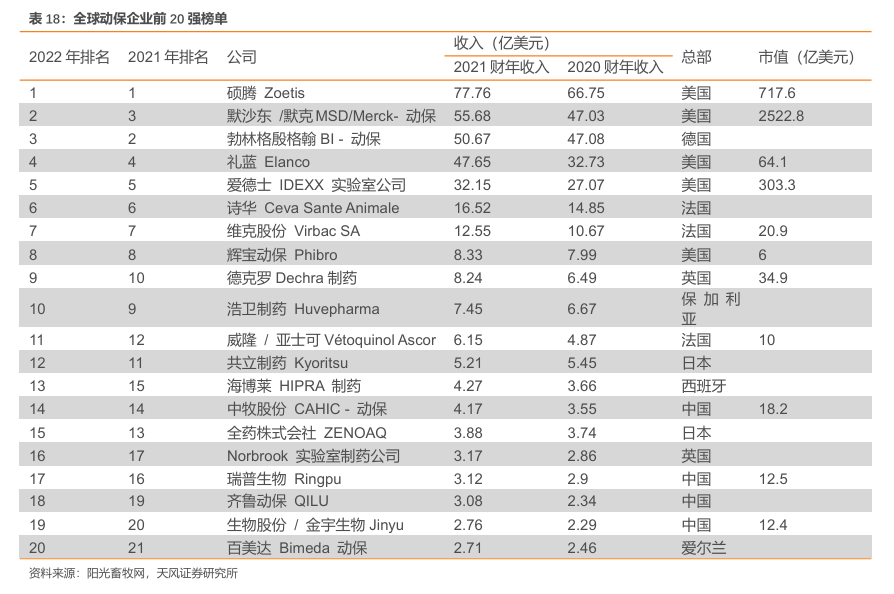

全球獸藥產業發展高度集中,中國占比最高。2022年全球動保企業前50強中,20%(10家:中牧股份動保、瑞普生物、齊魯動保、生物股份/金宇生物、易邦生物、魯抗醫藥動保、金河生物動保、普萊柯、海正藥業、永順生物)來自中國,16%(8家:碩騰、默沙東/默克-動保、禮藍、愛德士 IDXX實驗室公司、輝寶動保、赫斯卡公司、紐勤動保、ImmuCell公司)來自美國,8%來自英國和印度(均為4家),6%來自法國和日本(均為3家),4%來自愛爾蘭和巴西(均為2家),2%來自保加利亞等14個國家(均為1家)。

北美洲銷售額居首,產業集中度遠超歐亞。從各大洲動保企業數量和營銷額來看,北美洲的全球前50強動保企業僅有8家,數量低于歐洲(19家)和亞洲(20家),但其總銷售額卻最高;占全球前50強動保企業總銷售額的58.48%,平均企業規模(銷售額)為28.33億美元,產業集中度極高;歐洲的全球前50強企業平均規模為7.48億美元,約為北美洲企業的1/4;而亞洲的全球前50強企業規模更小,平均不足北美洲企業的1/10;南美洲僅有3家全球前50強企業,總銷售額不足全球前50強獸藥總銷售額的1%。

依托獸用原料藥生產,布局獸藥CDMO,形成差異化競爭力。公司在獸藥研發、注冊、生產上經驗豐富。獸藥原料藥主要是抗生素主流品種,應用于動物養殖和保健。公司具備獸藥生產資質的子公司共4家,多類產品如氟苯尼考、酒石酸泰樂菌素、芬苯達唑等已獲批準。公司大力開拓公司獸藥CDMO市場,截至2023年10月,CDMO業務的獸藥占比大概在30%左右,CDMO板塊的獸藥業務受益于原材料價格下降。公司積累項目儲備和客戶資源,普洛藥業先后與全球前五大獸藥巨頭企業(碩騰、BI動保、Merck動保、禮藍Blanco、愛德士IDEXX)開展業務。

行業政策變動風險、產品質量控制風險、主要原材料價格波動風險、外匯匯率波動風險、產品銷售不及預期風險

證券研究報告:《普洛藥業(000739):綜合性原料藥龍頭,CDMO業務已形成漏斗形狀態》

對外發布時間:2024年12月18日

報告發布機構:天風證券股份有限公司

本報告分析師:

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)