清退智能通知存款產(chǎn)品、下調(diào)長期限存款利率本質(zhì)上都是中小銀行主動(dòng)壓降負(fù)債成本。

凈息差收緊下,曾經(jīng)一度成為攬儲(chǔ)利器的“智能”通知存款產(chǎn)品逐漸退場,長期限存款的高利率“光環(huán)”亦有黯淡跡象。

記者注意到,近期福建多地中小銀行于3月21日終止了“富利寶”智能通知存款產(chǎn)品。這也是自去年各大行密集下架此類存款產(chǎn)品后,又一批銀行選擇跟進(jìn)調(diào)整。此外,也有一些地方中小銀行出現(xiàn)中長期存款利率倒掛或持平,被業(yè)內(nèi)認(rèn)為是通過引導(dǎo)存款結(jié)構(gòu)調(diào)整壓降負(fù)債端成本。

在這背后,控制負(fù)債成本已成為中小銀行近期重點(diǎn),凈息差保衛(wèi)戰(zhàn)一觸即發(fā)。國家金融監(jiān)督管理總局披露的數(shù)據(jù)顯示,2023年四季度,商業(yè)銀行凈息差跌破1.7%,至1.69%,首次跌破1.8%水平線。有業(yè)內(nèi)分析人士認(rèn)為,目前銀行凈息差空間不斷縮緊,未來更多壓降負(fù)債端成本的舉措將推出。

又一智能通知存款產(chǎn)品“退場”

近期,福州農(nóng)商行、廈門農(nóng)商行、連江農(nóng)商行等十余家福建省轄內(nèi)農(nóng)商行、村鎮(zhèn)銀行陸續(xù)發(fā)布公告稱,貫徹落實(shí)有關(guān)政策要求,“富利寶”智能通知存款產(chǎn)品將于2024年3月21日自動(dòng)終止。

“富利寶”是一款“智能通知存款”。根據(jù)產(chǎn)品公開資料,當(dāng)客戶的賬戶余額達(dá)到約定的“每次起存金額”時(shí),賬戶全額自動(dòng)轉(zhuǎn)存通知存款。客戶不事先預(yù)設(shè)存款類型,由系統(tǒng)按照情況,智能選擇“七天通知存款”“一天通知存款”或活期存款利率計(jì)息。

“與普通的通知存款相比,智能通知存款一般收益更高,無形中拉高了銀行的負(fù)債端成本。”一名業(yè)內(nèi)人士介紹,普通的通知存款,需要用戶操作指定為“1天通知存款”或“7天通知存款”選項(xiàng),如果通知存款時(shí)間超過了7天,但事先選定的卻是“1天”,則收益就會(huì)按照1天通知存款的利息計(jì)算。而如果是智能通知存款則無需用戶進(jìn)行預(yù)設(shè)的指定,自動(dòng)按照最高收益計(jì)算。

對類活期存款的管控已并非首次。2020年3月,央行下發(fā)《關(guān)于加強(qiáng)存款利率管理的通知》(銀發(fā)〔2020〕59號(hào)),各存款類金融機(jī)構(gòu)需按規(guī)定整改定期存款提前支取靠檔計(jì)息型產(chǎn)品。去年2023年5月,伴隨協(xié)定存款和通知存款自律上限調(diào)整,已有不少銀行率先暫停了智能通知存款業(yè)務(wù)。例如,平安銀行公告稱,自2023年5月14日起,暫停銷售“智能通知存款”產(chǎn)品。該產(chǎn)品在該行線上渠道及線下渠道均不再支持新增簽約。

有業(yè)內(nèi)人士認(rèn)為,這種類活期創(chuàng)新存款產(chǎn)品,一般實(shí)際利率要高于普通存款,可增加客戶收益,屬于攬儲(chǔ)“利器”,但也同時(shí)增加了負(fù)債成本。銀行陸續(xù)關(guān)停此類產(chǎn)品,有利于壓降負(fù)債端成本。

此前,光大證券(維權(quán))研究所副所長、金融業(yè)首席分析師王一峰在研報(bào)中估算,2012年以來活期存款利率未發(fā)生變化,但自2018年開始企業(yè)活期存款成本率已升破2013年的高點(diǎn),并持續(xù)走高。測算顯示,若全部企業(yè)活期存款利率降至2013~2018年0.70%左右的平均水平,則上市銀行企業(yè)活期存款成本率加權(quán)平均降幅在30bp左右,將提振息差5.5bp左右,影響上市銀行營收增速2.3pct。

中長期存款利率倒掛

除調(diào)整智能通知存款產(chǎn)品外,部分中小銀行近期選擇調(diào)降長期限存款利率。

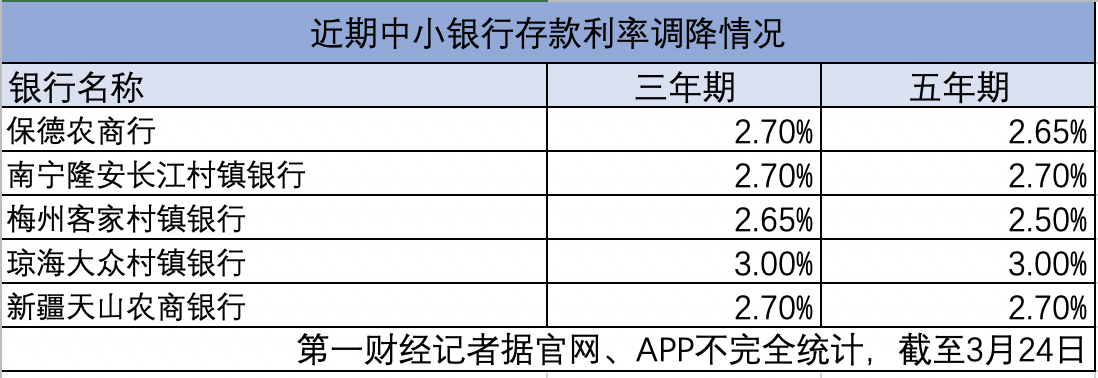

據(jù)記者不完全統(tǒng)計(jì),近一個(gè)月內(nèi),包括保德農(nóng)商行、新疆天山農(nóng)商行在內(nèi)的多家中小銀行更新存款掛牌利率,其中,五年期定期存款利率、三年期定期存款利率出現(xiàn)持平或倒掛。

例如,瓊海大眾村鎮(zhèn)銀行已從3月1日起調(diào)整3年、5年期定期存款掛牌利率,調(diào)整后的執(zhí)行利率均為3%。

也有銀行調(diào)整后,出現(xiàn)期限利率倒掛。例如,自3月1日起,梅州客家村鎮(zhèn)銀行調(diào)整人民幣存款掛牌利率,調(diào)整后的一年整存整取存款掛牌利率為1.95%、兩年整存整取存款掛牌利率為2.3%、三年整存整取存款掛牌利率為2.65%、五年整存整取存款掛牌利率為2.5%。

有業(yè)內(nèi)分析人士認(rèn)為,期限“倒掛”出現(xiàn)主要與銀行負(fù)債成本調(diào)整有關(guān)。近年來,銀行存款定期化趨勢嚴(yán)重。降低負(fù)債成本的關(guān)鍵在于促進(jìn)資金活化,引導(dǎo)存款結(jié)構(gòu)調(diào)整。

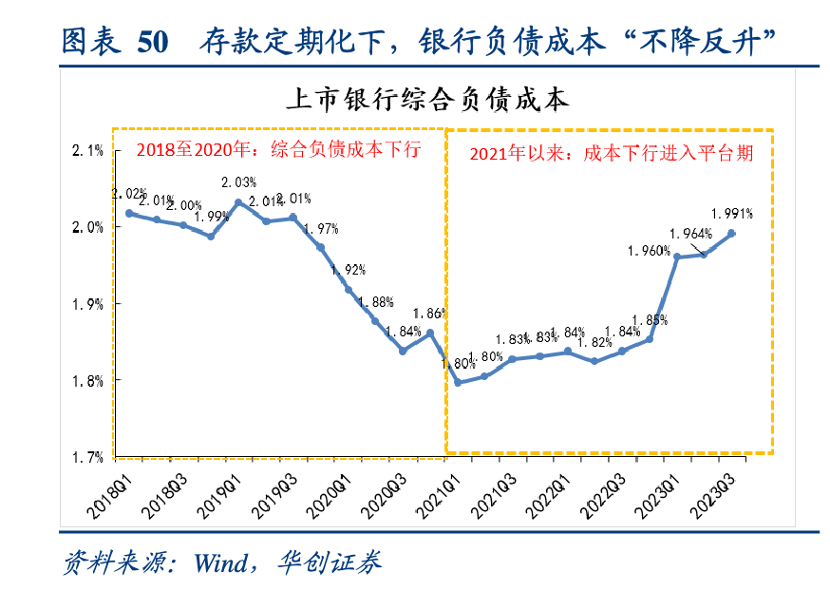

部分?jǐn)?shù)據(jù)亦可從側(cè)面印證。中銀國際研報(bào)數(shù)據(jù)顯示,2023年居民部門存款持續(xù)維持高增長,定期化特征明顯,且仍未出現(xiàn)拐點(diǎn),2022年~2023年居民定期存款分別增長17.84萬億元、16.67萬億元。存款定期化趨勢下,雖然已多次調(diào)降掛牌存款利率,但銀行負(fù)債端成本仍在升高。華創(chuàng)證券在研報(bào)中指出,2021年到2023年三季度,銀行負(fù)債成本下行進(jìn)入平臺(tái)期,綜合負(fù)債成本不斷升高。

“存款定期化成本高,因此部分銀行優(yōu)先降低最貴的長期限存款利率。”上述業(yè)內(nèi)分析師對記者表示,許多中小銀行實(shí)施“補(bǔ)降”階段采取“分步走”策略,先降長期限存款,中短期限存款利率按兵不動(dòng),這樣可以盡量減少儲(chǔ)戶流失。

壓降負(fù)債成本已刻不容緩

清退智能通知存款產(chǎn)品、下調(diào)長期限存款利率本質(zhì)上都是中小銀行主動(dòng)壓降負(fù)債成本。

事實(shí)上,對于銀行而言,凈息差縮緊下,負(fù)債成本管控已刻不容緩。近期,國家金融監(jiān)督管理總局披露的數(shù)據(jù)顯示,2023年四季度,商業(yè)銀行凈息差跌破1.7%,至1.69%。其中,城市商業(yè)銀行、農(nóng)村商業(yè)銀行的凈息差則分別為1.57%、1.90%。

“呵護(hù)銀行凈息差具有較強(qiáng)的必要性和現(xiàn)實(shí)意義。”國信證券經(jīng)濟(jì)研究所副所長董德志認(rèn)為,我國銀行凈息差從2019年底的2.2%迅速下降至2023年三季度的1.73%,不到四年內(nèi)下降近50bp,銀行息差進(jìn)一步壓縮的空間較為有限。

中泰證券研究所所長、銀行業(yè)首席分析師戴志鋒指出,凈息差仍面臨下行壓力。負(fù)債端存款定期化趨勢仍在延續(xù),存款利率下行難以完全抵消存款定期化帶來的影響。

“2019年以來,盡管監(jiān)管層面多次引導(dǎo)銀行存款利率下調(diào),但受‘存款定期化、美元存款利率上漲’等因素影響,2023年上半年銀行整體存款成本上升10bp。”國盛證券銀行業(yè)首席分析師馬婷婷也持類似觀點(diǎn)。

許多機(jī)構(gòu)人士認(rèn)為,未來銀行存款利率或?qū)⑦M(jìn)一步下行,更多壓降負(fù)債端成本的舉措將推出。

馬婷婷強(qiáng)調(diào),2024年在“存款利率下調(diào)、定期化趨勢趨緩、美聯(lián)儲(chǔ)加息接近尾聲”三大催化因素推動(dòng)下,銀行存款成本將迎來改善。

“2月LPR調(diào)降可能‘預(yù)支’銀行息差空間。”董德志認(rèn)為,剛性息差約束下,上半年存款利率仍有補(bǔ)充調(diào)降的可能。

王一峰此前在研報(bào)中提出,存款成本管控仍有后手牌,“類活期”存款是重要抓手。同業(yè)存款套殼協(xié)議存款需繼續(xù)糾正;期權(quán)價(jià)值過低的“假”結(jié)構(gòu)性存款仍須規(guī)范,后續(xù)或?qū)⒔Y(jié)構(gòu)性存款的保底收益、期權(quán)價(jià)值同時(shí)納入自律機(jī)制上限,進(jìn)一步壓降結(jié)構(gòu)性存款利率。

責(zé)任編輯:王涵

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)