來源:華爾街見聞

大空頭,開始做空了!而且是大手筆做空!

根據公開信息顯示,電影《大空頭》里做空次貸危機的原型人物邁克爾·伯利(Michael Burry),日前再度滿倉持有美股指數的看跌期權。

這意味著,他又一次“all in”做空美股。

這次,邁克爾·伯利會重現當年輝煌么?

“大空頭”滿倉做空

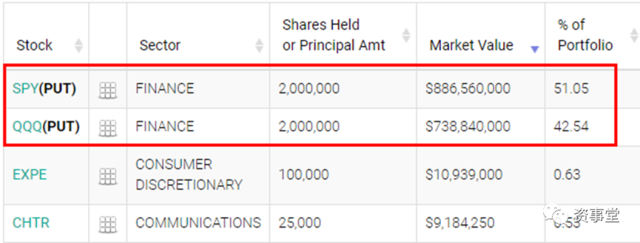

據美國證監會網站:2023年二季度末,伯利執掌的Scion Asset Management有兩筆看跌期權“撐起”近乎整個持倉組合(下圖)。

其中,一筆是SPY(PUT),即標普500指數ETF看跌期權,對應市值分別為8.87億美元。

一筆是QQQ(PUT)、即納斯達克指數ETF看跌期權,對應市值 7.39億美元。

兩者合計占了該基金經理98%以上的持倉。

全面看空“美股”

從其的組合看,伯利執掌的Scion Asset Management 似乎是既看空美股大盤股,也看空美股科技股。

這是因為,標普500指數是美國最重要的寬基指數,美股龍頭大盤股的晴雨表;

而納斯達克指數則反應美股科技股的市場表現,是美股科技股的大本營。

伯利同時“賣空”這兩個指數,顯然表明了他對美股全面、徹底的不看好。

從醫生至職業投資人

值得重視,伯利的人生經歷相當富有色彩,他1971年出生美國加州,據傳是盧森尼亞人(Rusyns)后裔,與斯拉夫民族有著深的淵源。

兩歲時,伯利因視網膜母細胞瘤失去了左眼,自那時起他就安裝了人工眼球。大學時期,他就讀于加州大學洛杉磯分校,學習經濟學和醫學,之后進入一家醫院擔任住院醫師。

在醫院擔任住院醫時,伯利發現了一個“新天地”:金融投資。

這迅速吸引了他幾乎所有的熱情和興趣。在投資了一段時間后,伯利毅然而然放棄醫生職業,成為一名職業投資者。

成為對沖大咖

全身心投入的伯利,很快找到他的信仰“歸宿”——價值投資。

但他理解的價值投資比較“極端”,不僅是買入低估個股,而且要做空“高估”的資產。

1996年起,他在一家名為“硅谷投資者”(Silicon Investor)的炒股社區,成為了“大V”(意見領袖)。

伯利在上述網絡社區成立了至少25個留言板,涉及價值投資、巴菲特研究等主題,在四年時間內他貢獻了3000余篇觀點,相當于每天撰寫兩份帖子。

據稱,當時諸多網友對這位醫生出身的人士,持有懷疑態度,并不認為其真正懂投資。

2000年,伯利告別“大V”身份,轉身成立了對沖基金Scion Capital LLC,初始資本來源是其家族資金和貸款。

而這家基金的成立時點,恰逢美股互聯網泡沫的崩盤。

之后的故事,大家都知道了:

2001年,美股網絡泡沫破滅,伯利的基金2001年上漲55%。2002年,美股大盤的下跌幅度拉大,伯利斬獲16%的年度收益,2003年伯利再接再厲收獲了50%的凈值收益。

值得一提的是:伯利之所以使用Scion一詞(中文有幼芽、嫩芽、繼承人的意思),源于他愛不釋手的童話故事書名含有上述單詞。

2005年,伯利將投資目光盯上了美國次貸市場,這個轉向最終奠定其在華爾街的地位。

他此前數年保持關注次貸市場,通過研究發現其中的泡沫巨大,并預言最早2007年泡沫將刺破。

于是,他開始對做空相關品種,但基金持有人開始“反抗”,認為他的判斷過于夸張,并要求撤回資金。

時間推移到2008年,美國次貸危機最終全面爆發,并席卷全球市場。伯利借此賺得盆滿缽滿,他和他的客戶們在這場危機中,合計資產增值7億美金。

美股長牛“休眠”,不忘唱空

過于癲狂的好運,總是會跟隨著慘痛的“失敗”。

在次貸危機立下“名頭”的伯利,并沒有能把好運完全帶到此后的歲月中。

Scion Capital LLC自2000年11月-2008年6月,基金錄得收益高達490%后,伯利“見好就收”,清算基金資產,并關閉對沖基金,全身心管理自有資本。

這本是再聰明不過的決策。

2013年,伯利決定重出江湖,重新設立對沖基金 Scion Asset Management,主要投資水資源、黃金、農業等資產。

伯利仍然勤于提示美股高位風險,但美國股市受益于美聯儲大放水,不斷拉長牛市紀錄。

到了2019年,伯利開始明確提示美股的高位風險,此后至今,他斷斷續續地發表唱空言論。他更曾于2022年發貼稱:“疫情時代那股似曾相識的愚蠢還沒消失。”

但同期標普500指數毫無顧忌,從2020年3月至2023年8月15日——不考慮新冠疫情初期美股的數次熔斷——標普500指數累計漲幅依然高達80%。

近年靠做多“撐場”

資事堂復盤近年來伯利的持倉收益,他捕獲做多標的收益水平要明顯高于做空。

據Scion資管公司提交給美國證監會的持倉報告,該機構曾經做空特斯拉、蘋果和方舟投資的科技ETF。

【做空特斯拉】2021年二季度,伯利的特斯拉看跌期權市值達到7.31億美元,占到整個持倉35%。

上述季度內,特斯拉股價漲幅9個點,到了三季度股價漲幅14個點。這說明伯利的看跌遭遇多頭了“錘擊”。

【做空“木頭姐”基金】同樣是2021年一季度,伯利做空方舟投資旗艦產品“創新ETF”,占整個持倉不到2個點,也在二季度清倉此頭寸。

方舟投資由“木頭姐”凱西·伍德(Cathie Wood)創立,屬于科技主題的主動型ETF“專門店”,在2020年美聯儲放水時業績突出,并吸引大量買入者。

這次操作中,伯利起初判斷準確,該ETF凈值高點出現于2021年2月中旬,自此至3月末凈值跌幅達到20個點,但2021二季度伯利的空頭倉位就了結,完美錯過了之后的“大行情”。

實際上,方舟投資這只ETF在2021年二季度-四季度期間,凈值累計跌幅高達93%,伯利“踏空”了!

【做空蘋果】2022年一季度,他將做空蘋果20.6萬股作為當時最大的頭寸,折合市值3597萬元,占整個持倉18%。

上述季度內,蘋果股價跌幅“僅”有1.91%,到了2022年二季度伯利的空頭倉位完全消失。

值得注意的是:伯利在個股做多的操作中,低點和高點把握得甚好。

“孤注一擲”

在不斷遇到考驗后,伯利的勇氣又一次爆發了出來。

他的對沖基金在2022年二季度的信息顯示,他“孤注一擲”看多美股監獄股。

當時他持有的美國私人監獄運營商GEO,折合市值330.09萬美元,到了2022年三季度末繼續加倉,市值增至1554.7萬美元,繼續位列頭號重倉股。

他在2022年四季度進一步增倉,之后在2023年一季度獲利減倉。

伯利重倉GEO的期間,這家上市公司股價最高漲幅超過100%,該股在今年一季度開始大幅下跌。伯利在此股的加倉與減倉步伐,都踏準了市場節奏。

新的季度來了,伯利這次是高倉位做空美股指數。

他能否復刻“當年勇”?

讓我們拭目以待。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:周唯

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)