豆菜粕

2024年度豆粕加權價格呈現出震蕩下行的態勢。2024年上半年主要受到巴西大豆收割期間遭遇洪水災害的影響,同時國內宏觀經濟因素共同推升了豆粕價格上漲至3600元/噸。進入下半年,得益于天氣條件的有利,美國大豆產量預期持續上調,最終實現了10.8%的同比增長。此后,進入10月巴西大豆種植面積增長2.6%,加之雷亞爾貶值導致巴西大豆FOB價格走弱,國內豆粕價格進一步下跌至2600元/噸,創下自2020年4月以來的新低。

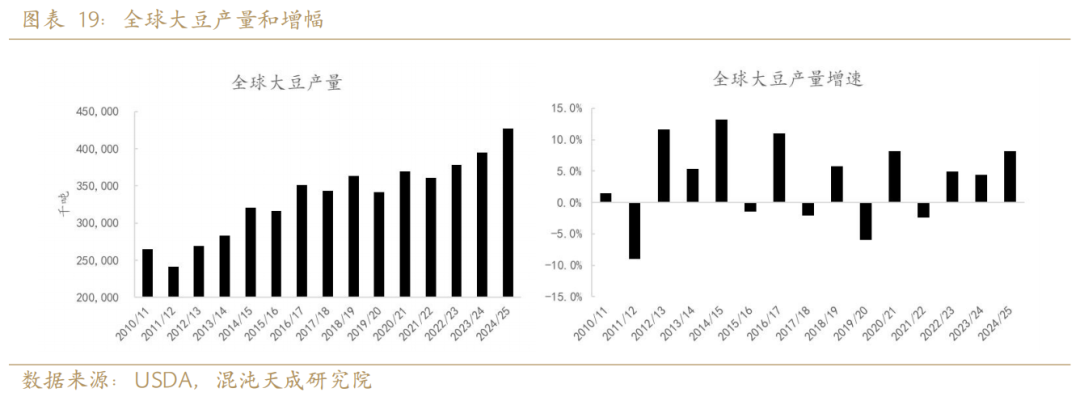

展望2025年,預計全球大豆供應將保持寬松態勢。供給端美國大豆已經收獲完成,產量同比增加約7%。巴西大豆種植面積預計增加2.6%,預計2025年收獲產量增加約10%至1.7億噸。阿根廷種植面積預計增加5.7%,產量預計增加8%至5200萬噸。預計全球大豆供應增加約8%。2025年預計全球菜籽供給減少約4%。歐盟受到開花期霜凍影響,菜籽產量減少約14%。加拿大開花期遭受高溫災害,產量同比減少2%。

蛋白粕類的需求較為穩定,主要取決于全球人口的增長和全球GDP增速。我們預測2025年蛋白粕需求同比增3.4%,其中豆粕需求增5.4%,菜粕需求增0.1%。

我們預計全球大豆庫存同比增16.3%,庫存消費比從20%升至22.2%,大豆供需繼續保持寬松。菜籽庫存同比減少約30%,庫存消費比從9.4%下降至6.8%,菜粕供需相對偏緊。綜合來看,我們預計蛋白粕類維持供大于求的寬松格局。

策略建議:

單邊:逢高做空豆粕2505,豆粕2509;

套利:月間反向套利,豆粕05-09;

品種間:買菜粕2505賣豆粕2505

風險提示:全球地緣、產區天氣

一、 行情回顧

在2024年,大豆及豆粕市場在震蕩中估值中樞下移。上半年,受宏觀經濟因素的推動以及巴西大豆收獲期遭遇洪水的不利影響,豆粕價格出現反彈并上漲。然而,隨著美國大豆生長季節的到來,缺乏天氣炒作的市場環境下,豐產預期逐步實現,導致美豆價格在收割壓力下逐步下滑至成本線,豆粕價格亦因原料端的驅動而跟隨下跌。進入11月,市場焦點再次轉向南美,巴西大豆種植仍具有盈利空間,市場預期種植面積將增加2.6%。截至12月,巴西大豆種植天氣整體保持正常,市場對產量增長的預期進一步增強,大豆及豆粕價格持續走弱。豆粕2505合約更是創下自2020年6月以來的新低。

二、 供應 – 2025年大豆產量增加8%

全球三大主產國,美國、巴西、阿根廷產量占全球大豆總產量的80%。三個國家產量共同決定了全球大的供給狀態。美國大豆2024年10月上市,對全球出口時間持續到2025年9月。巴西大豆2025年2月上市,對全球出口時間持續到2026年1月。阿根廷大豆2025年5月上市,對全球出口時間持續到2026年4月。

美國2024年大豆已經收獲完成,USDA估計產量為1.21億噸,同比增加7.2%。進入12月巴西2025年收獲的大豆進入開花結莢的關鍵生長期,USDA預測其產量為1.69億噸,同比增加10.5%。阿根廷大豆正在播種,完成進度約80%,市場預測其產量為5200萬噸,同比增加7.9%。綜上,2025年全球大豆產量同比增加8.2%。

2.1 美國 – 已經定產,同比增加7.2%

2024年美國大豆生長期天氣正常,美國大豆產量增加7.2%。美國農業部預測2025年結轉庫存從3.4億蒲式耳增加到4.7億蒲式耳。

美豆平衡表2025年結轉庫存4.7億蒲式耳,同比增加37%。

2.2 巴西 –2025年大豆面積增加2.6%,產量增加10.5%

2024年10月開始播種的巴西大豆在仍然有不錯的種植利潤下,市場預期其面積將繼續擴張2.6%。截止12月,巴西產區天氣較為理想,假設一個正常的單產,市場預期其產量將達到1.7億噸左右,較上一年度的1.53億噸同比增加10.5%。

2.2.1 巴西面積持續擴張

充足的耕地資源和持續的種植利潤驅動巴西面積連續10年增加。

受益于種植成本較低,即使在大豆價格連續下跌的年份,巴西的大豆種植利仍然能夠維持一定的利潤。

2.2.2 巴西產區天氣良好下單產正常

由于轉基因大豆的大規模推廣,排除天氣災害造成的減產后,巴西大豆平均單產中樞上移呈現趨勢性提高。2025年氣象機構預報拉尼娜發生概率從50%下降到30%,目前南部大豆生長天氣正常,假設單產維持正常水平,總產量達到1.7億噸,同比增加2000萬噸。

巴西10月降雨較均值減少8%,11月降雨偏多55%,12月降雨繼續增加,同比均值增加74%。比正常偏多的降雨下短期沒有干旱的風險擔憂。

巴西北部產區占比約25%的馬托格羅索自10月以來累計降雨接近歷史均值,南部累計降雨同樣處于均值水平。

2.3 阿根廷 – 產量增加8%

阿根廷可耕地面積有限,主要作物大豆和玉米存在競爭關系,由于去年玉米遭受蟲災,玉米種植者遭受了重大損失。今年農場選擇減少玉米種植面積,而增加大豆種植面積。預計阿根廷收獲面積增加到6%到1700萬公頃,產量增加400萬噸達到5200萬噸,同比增加8%。

阿根廷10月累計降雨同比歷史增加63%,11月降雨較歷史均值偏多14%。12月降雨較歷史均值略偏少18%。10月以來的降雨偏多,土壤墑情充足,目前12月降雨偏少不足以引發干旱對生長影響較小。

阿根廷主產區自10月以來累積降雨高于歷史均值30%,土壤墑情充足。

2.4 氣候模式 – 長期預報2025年1-3月產區降雨正常

當赤道太平洋發生拉尼娜事件時,位于太平洋東岸的阿根廷和巴西南部降雨偏少的概率增加,歷史上在拉尼娜年份大豆產區容易遭受干旱災害,并導致減產事件發生。根據IRI的最新預報2025年1月可能會出現短暫的拉尼娜,2月之后恢復至中性狀態,其持續時間較短,且大豆關鍵生長期為12月-1月,1月份之后大豆關鍵生長期已經結束,預計對大豆生長影響有限。

2017年和2022年的拉尼娜下,阿根廷發生干旱事件,大豆產量同比減產20-30%。

IRI多模型預報2025年1-3月巴西和阿根廷大豆產區降雨基本正常。其中巴西北部正常,局部可能降雨偏少。巴西南部和阿根廷降雨正常,局部降雨偏多。

2.5 大豆供給小結-產量增加8%

在主產國天氣正常的影響下,美國、巴西和阿根廷大豆產量都不同程度的增加,導致全球大豆供給增加8%。過去10年產量的平均增幅3.5%,增幅遠高于平均增幅。

全球大豆平衡表庫存增加約2000萬噸,大豆供需處于寬松的狀態,我們預計2025年庫存消費比從2024年的20%增加到22.2%。

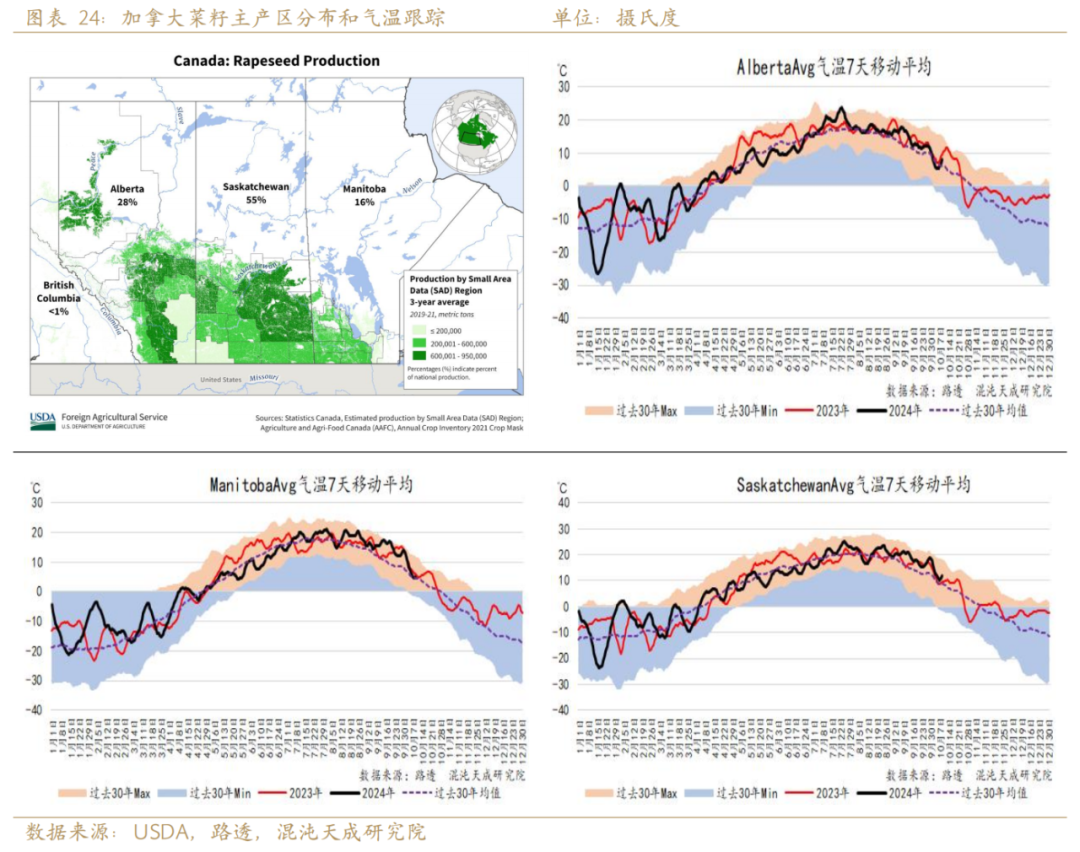

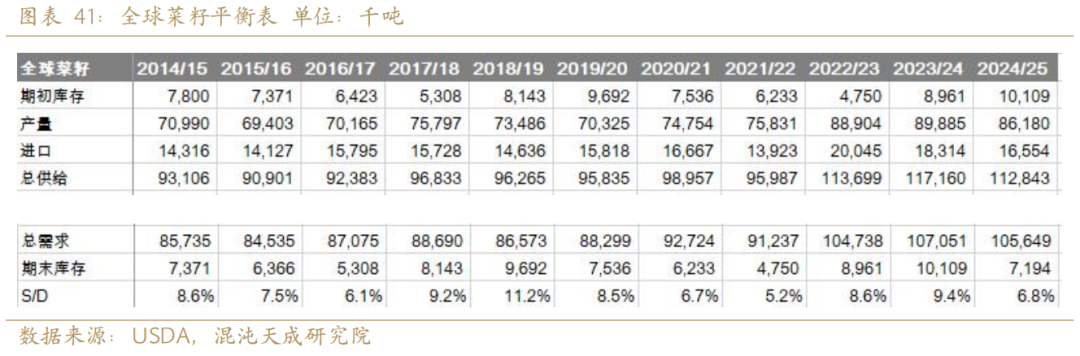

三、 菜籽供應– 加拿大和歐盟減產,庫存減少30%

歐盟菜籽在4月遭受霜凍災害,導致24年8月收獲的歐盟菜籽發生減產,產量同比減少14%。加拿大菜籽在7-8月開花關鍵生長期遭受高溫脅迫,產量同比減少2%。全球兩大主產國發生不同程度減產。菜籽的收獲時間在8-9月,2024年菜籽的產量決定了2024年9月到2025年9月菜系的供給。

首此影響,全球菜籽平衡表到2025年9月的結轉庫存同比減少300萬噸,庫存消費比從9.4%下降至6.8%。

3.1 加拿大菜籽減產2%

根據加拿大統計局調查結果,由于受到7-8月高溫影響菜籽單產受損失。菜籽產量從前一年的1920萬噸下調至1780萬噸,同比下調140萬噸(加拿大統計局口徑)。USDA預測菜籽產量為1880萬噸,同比上一年度減少40萬噸。7-8月是油菜籽開花灌漿期,高溫對單產造成了損失。

油菜籽需求方面,考慮到北美生物柴油對菜油的需求增加。油菜籽需求同比增加86萬噸,最終導致加拿大菜籽結轉庫存下降到220萬噸,同比減少50萬噸。庫存消費比從14.8%下降至11.3%。

3.2 歐盟菜籽減產14%,庫存消費比下降1.9%

歐盟菜籽在4月份抽薹開花期間,主產區德國和波蘭等地發生霜凍災害,造成菜籽生長受損失。最終歐盟菜籽產量同比減少14%或280萬噸。

四、 蛋白粕需求 – 全球蛋白粕增加3.4%

USDA預測全球蛋白粕需求同比增加3.2%,其中豆粕需求同比增加5%,我們根據中國生豬存欄增加預測豆粕需求將增加5.4%。蛋白粕作為動物飼料,人口對肉類的需求決定了蛋白粕的需求。決定人口肉類需求的一個是總人口的數量以及人均蛋白消費。人均蛋白消費主要受到經濟水平影響,和人均GDP增幅呈現緊密關系。

根據國際貨幣基金組織(IMF)的預測,全球人口增長速度正在逐漸減緩。這一趨勢對肉類需求的影響是肉類需求的增速也將隨之放緩。隨著人口增長率的下降,全球對蛋白粕類的需求增速同樣放緩。

4.1 豆粕需求同比增加5%

大豆的壓榨產物為豆粕和豆油,其中豆粕占比80%,豆油占比18%。豆粕作為動物飼料中蛋白質的主要來源,飼料蛋白粕的需求決定了大豆的需求。

鑒于能繁母豬存欄量的上升,我們預測至2025年,中國的生豬供應量將實現11%的增長。生豬產量的增加將帶動豆粕消費需求。豬飼料消費約占中國飼料消費的50%,因此我們預計中國豆粕消費同比增加約5.5%,略高于USDA預估的4.4%。

中國是最大的豆粕需求國,在生豬產量增加下預計豆粕需求同比增加5.5%。USDA預測東南亞等市場豆粕需求增加10%,是全球需求的增量的主要來源。

4.2 菜粕需求同比持平

豆粕占蛋白粕消費的70%,決定了全球蛋白粕供需格局。菜粕占全球蛋白粕的需求僅僅為13%。鑒于菜籽產量同比減少導致菜粕供應減少,USDA預測其需求僅僅增長0.1%。

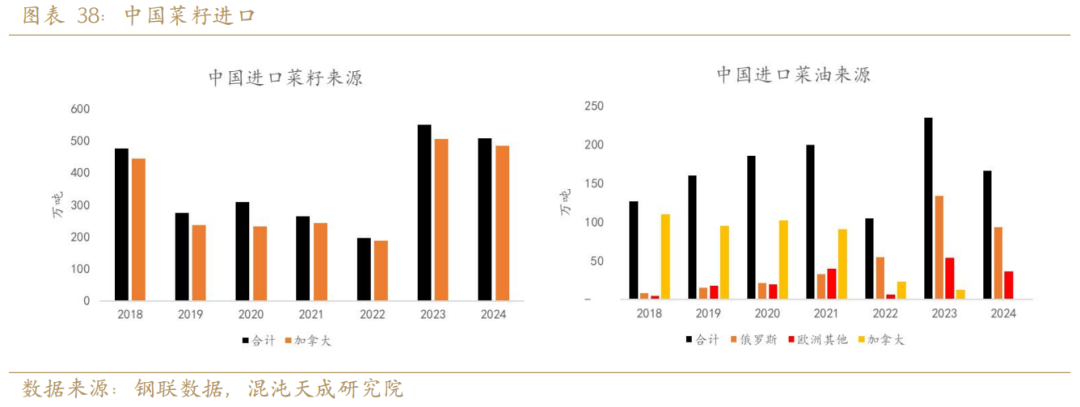

4.3 地緣關系對中國大豆菜籽進口影響

特朗普曾表示上臺之后將對中國加征60%關稅。回顧其上一次任期中美之間的貿易摩擦,中國通過征收來自美國的大豆關稅予以反擊。如果2025年1月特朗普就任之后,發生的關稅摩擦,來自美國的大豆可能面臨加征關稅。總體評估本次如果加征關稅的影響將小于2018年。巴西大豆產量增加使得中國對美國大豆的依賴度降低。巴西大豆產量從1.2億噸增加1.7億噸,巴西增量5000萬噸。中國一年需要進口1.1億噸,巴西的產量可以滿足中國的需求。

從季節性來看,如果加征大豆進口關稅,其影響將從2511合約逐漸開始,影響最大的是2601合約。中國進口美國大豆從11月開始增加,進口量最大的是12-2月。如果加征關稅,將提高2025年11月2026年2月大豆的進口成本。

中國自2024年9月啟動對加拿大菜籽的反傾銷調查。如果反傾銷成立,將對加拿大菜籽征收反傾銷關稅。這將抬升進口菜籽成本導致菜粕和菜油價格升高。中國進口菜籽幾乎全部來自加拿大,對菜粕影響較大。菜油進口主要來自歐洲地區,影響相對較小。

五、 蛋白粕供需小結 - 供給增加下庫存過剩

5.1 大豆豆粕供應過剩

鑒于全球蛋白粕需求增速較為穩定,大豆的過剩和短缺主要取決于供給端的產量。由于受到天氣影響較大,大豆產量的變化幅度遠大于需求端蛋白粕的變化幅度。

在美豆增產,巴西和阿根廷生長期天氣正常下。我們預計全球大豆在2025年庫存增加約2000萬噸,庫存消費比從20%增加到22.2%。全球大豆將繼續保持寬松格局,對大豆和粕類價格造成利空。

5.2 菜籽菜粕小結

雖然菜籽自身供給減少,但是決定全球蛋白粕供需格局的豆粕,豆粕占蛋白粕消費的70%,菜粕占全球蛋白粕的需求僅僅為13%。豆粕供給過剩背景下,菜粕很難走出獨立行情,只能在跟隨豆粕波動中表現的相對強一些。

六、 豆菜粕供需總結和展望

預計2025年全球大豆供應寬松。美國大豆產量同比增7%。巴西種植面積增2.6%,產量預計增10%至1.7億噸,阿根廷種植面積增5.7%,產量預計增8%至5200萬噸。預計全球大豆供應增約8%。

2025年全球菜籽供給預計減4%。歐盟受霜凍影響,菜籽產量減14%,加拿大受高溫影響,產量減2%。

蛋白粕類需求穩定,依賴全球人口增長和GDP增速,考到了到中國生豬供給在2025年將增加11-15.7%,這將增加中國的豆粕需求,我們預測2025年蛋白粕需求同比增3.4%,略高于USDA預測的3.2%。其中豆粕需求增5.4%,略高于USDA預測的5%。菜粕需求方面,我們采用USDA的預測,預計全球菜粕需求增0.1%。

我們預計全球大豆庫存環比增16.3%,略低于USDA的17.6%。庫存消費比從20%升至22.2%,大豆供需繼續保持寬松。菜系方面,我們參考USDA,預計菜籽庫存預計同比減30%,庫存消費比從9.4%降至6.8%。

綜上,我們預計全球蛋白粕類2025年保持寬松的格局,策略上建議逢高做空豆粕2505和2509合約。套利上建議豆粕5-9反套。品種間價差預計菜系強于豆系,逢高做空豆菜粕05合約價差。

農產品組 黃修文

F03139007/16602108199

作物學碩士,掌握完備的農產品供給端分析體系。對油脂油料產業鏈的上下游具有深入了解,能夠從產業供需的視角對市場進行分析,并據此發掘潛在的投資機會。

免責聲明

本報告的信息均來源于公開資料,我公司對這些信息的準確性和完整性不作任何保證,也不保證所包含的信息和建議不會發生任何變更。我們已力求報告內容的客觀、公正,但文中的觀點、結論和建議僅供參考,報告中的信息或意見并不構成所述證券或期貨的買賣出價或征價,投資者據此作出的任何投資決策與本公司和作者無關。本報告版權僅為我公司所有,未經書面許可,任何機構和個人不得以任何形式翻版、復制發布。如引用、刊發,須注明出處為混沌天成期貨股份有限公司,且不得對本報告進行有悖原意的引用、刪節和修改。

(轉自:混沌天成研究)

責任編輯:李鐵民

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)