作者:東海期貨馮冰

投資要點:

產(chǎn)能增速放緩:據(jù)不完全統(tǒng)計2024年新增江蘇索普30萬噸甲醇裝置(有配套下游醋酸),山西禹王20萬噸/年,內(nèi)蒙古君正50萬噸/年(配套BDO),河南晉開延化20萬噸/年,昌盛25萬噸裝置,總計160噸產(chǎn)能,產(chǎn)能總計達(dá)到10756萬噸(寶豐280萬噸一體化裝置未計入),產(chǎn)能增速約1.5%。若剔除廢舊產(chǎn)能(金聯(lián)創(chuàng)統(tǒng)計數(shù)據(jù)為351萬噸)增速為-2%左右。

產(chǎn)量增長明顯:根據(jù)金聯(lián)創(chuàng)數(shù)據(jù)預(yù)估,到年底總供應(yīng)增量在9241萬噸(總產(chǎn)量約7881萬噸),增量或在525萬噸左右。其中產(chǎn)量增加預(yù)計在620萬噸,產(chǎn)量的激增彌補進(jìn)口下降帶來的供應(yīng)缺口,使得整體供應(yīng)仍保持一定增量,增速在8%左右。25年產(chǎn)量增速或達(dá)4.25%左右(增量389萬噸左右)。

進(jìn)口跌幅明顯:2024年全年進(jìn)口預(yù)估在1360萬噸左右,環(huán)比減少95萬噸左右,跌幅約6.5%。中東地區(qū)25年上半年有330萬噸/年甲醇裝置計劃投放,馬來西亞計劃投放一套170萬噸/年裝置,中國仍是主要接收地,預(yù)計25年進(jìn)口大概率將呈現(xiàn)增量。

下游需求保持增長: 根據(jù)25年甲醇下游新增裝置計劃粗略估算,傳統(tǒng)下游對甲醇需求增量在280萬噸/年左右。疊加寶豐烯烴對甲醇需求消耗,25年甲醇總體下游新裝置增量預(yù)計在400萬噸以上。

結(jié)論:甲醇產(chǎn)能增速放緩,非一體化甲醇產(chǎn)能負(fù)增長,甲醇產(chǎn)業(yè)進(jìn)入產(chǎn)能出清階段,行業(yè)面臨重新洗牌,新增產(chǎn)能粗略估計按對折算,25年產(chǎn)量增速或達(dá)4.25%左右(增量389萬噸左右)。而下游產(chǎn)能投放較為集中,根據(jù)25年甲醇下游新增裝置計劃粗略估算,傳統(tǒng)下游對甲醇需求增量在280萬噸/年左右。疊加寶豐烯烴對甲醇需求消耗,25年甲醇總體下游新裝置增量預(yù)計在400萬噸以上。根據(jù)新增產(chǎn)能情況可以看出上下游重新平衡,供需情況環(huán)比有所改善,產(chǎn)業(yè)或?qū)⒅鸩竭^渡到嶄新階段,價格重心有望上移。

操作建議:以供需錯配為主要邏輯,震蕩重心上移,把握波段操作機會

風(fēng)險因素:宏觀、原油、進(jìn)口等。

行情回顧

2024年甲醇行情回顧

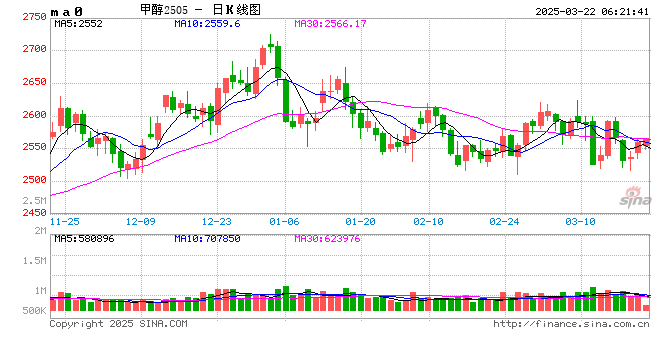

今年甲醇行情波動大致分為三個部分。1-5月宏觀利好和甲醇進(jìn)口減少共振下,價格持續(xù)上漲。6-9月中,供應(yīng)增長和需求崩塌后價格不斷探底。以及9月下之后驅(qū)動明顯走弱的,震蕩修復(fù)行情。除去宏觀層面的影響外,甲醇基本面上行驅(qū)動大多數(shù)來自供應(yīng)端的收縮,尤其是港口進(jìn)口的影響。

第一階段1月到5月。在宏觀、政策和基本面的共振下,甲醇價格重心持續(xù)上移。甲醇2405合約1月延續(xù)12月底下跌趨勢,伴隨著1月8日港口一套MTO裝置停車,以及悲觀的市場情緒疊加, 2405合約加速下跌至1月11日2292元/噸,是今年2405合約的最低點,緊接著在多重利好下便開啟了長達(dá)4月余的上漲行情。究其上漲原因,其中有地緣政治支撐油價震蕩走強,能化重心價格上移;基本面主要矛盾在于短期供需錯配,國際甲醇開工低位,進(jìn)口下降帶來的甲醇港口連續(xù)去庫,流通貨源緊張,而此時MTO/MTP 裝置開工率同比位于三年均值之上,基差持續(xù)走強,投機需求加持下,甲醇強勢上漲。3月底內(nèi)地貨源流入港口等,港口貨源緊張情況得到緩解,價格出現(xiàn)短暫回調(diào)。4月到港并未如預(yù)期一樣增加,港口庫存仍舊處于低位,流通貨源依然不多,期現(xiàn)共振價格重心繼續(xù)上移,主力換月成09合約,地緣政治發(fā)酵,伊朗合約商談僵持等問題使得甲醇09合約受到資金追捧,價格再次沖高。5月下游MTO/MTP開始陸續(xù)停車,國際開工上行,進(jìn)口逐漸改善,基本面矛盾積累,但受宏觀政策支持、《2024-2025節(jié)能降碳行動方案》發(fā)布后2409合約價格沖至年內(nèi)最高2696元/噸(5月30日)。

第二階段伴隨著6月初原油月初大跌,甲醇價格急瀉而下,開啟下跌通道,6月最低下跌至2473元/噸(6月25日),跌超7%。7月內(nèi)地甲醇開工仍在下降,在一定程度上減緩累庫進(jìn)程,煤炭價格走強也對甲醇有一定支撐,但累庫還在繼續(xù)。8月下,主力換月結(jié)束,進(jìn)口到港推遲等原因?qū)е聝r格再次出現(xiàn)小幅反彈,隨著累庫繼續(xù),價格繼續(xù)探底,最低2501合約跌至9月11日293元/噸。

9月下至11月底,價格寬幅震蕩。臺風(fēng)影響下到港卸貨推遲引起短期的供應(yīng)緊張,價格小幅反彈至2415元/噸(9月19日),同時美聯(lián)儲超預(yù)期降息緩解了市場悲觀情緒,24日國內(nèi)降準(zhǔn)降息和房地產(chǎn)政策以及提振資本市場等一系列利好推動下,甲醇期貨價格企穩(wěn)回升。10月8日國慶節(jié)后歸來甲醇2501合約沖高2628元/噸,逼近下半年高點,但隨著情緒溢價回吐,價格隨即下跌,同時9月進(jìn)口不及預(yù)期,部分貨源推遲至10月,到港與預(yù)期的反轉(zhuǎn)使得甲醇港口庫存持續(xù)上漲,甲醇2501合約持續(xù)下跌,月差基差深度下探,15價差結(jié)構(gòu)由升水變?yōu)橘N水。10月21日2501合約最低下跌至2374元/噸。國產(chǎn)裝置開工略有下調(diào),以及對于會議政策預(yù)期,原油價格反彈等多層利好提振下,價格反彈走強。

基本面分析

產(chǎn)能增速放緩,行業(yè)面臨洗牌

卓創(chuàng)數(shù)據(jù)顯示,2023年底甲醇全國產(chǎn)能總計10596萬噸,2024年新增江蘇索普30萬噸甲醇裝置(有配套下游醋酸),山西禹王20萬噸/年,內(nèi)蒙古君正50萬噸/年(配套BDO),河南晉開延化20萬噸/年,介休市昌盛焦化聯(lián)產(chǎn)25萬噸,甲醇總計160噸產(chǎn)能,產(chǎn)能總計達(dá)到10756萬噸,產(chǎn)能增速約1.5%(因?qū)氊S一體化裝置未計入產(chǎn)能增速)。

2015年到2019年甲醇產(chǎn)能增速為9.09%,平均增速較快。2019年以來,甲醇新增產(chǎn)能增速僅5%左右,明顯放緩,24年若剔除廢舊產(chǎn)能(金聯(lián)創(chuàng)統(tǒng)計數(shù)據(jù)為351萬噸)增速為負(fù),這也意味著,甲醇產(chǎn)業(yè)產(chǎn)能從低速增長過度到負(fù)增長,進(jìn)入產(chǎn)能出清階段,重新洗牌。

隨著技術(shù)革新,資金制約等以及近兩“綠色、低碳”“能耗雙控”等問題,新增裝置今年以焦?fàn)t氣制甲醇為主,老舊裝置競爭力下降,部分裝置長期停車。若剔除廢舊產(chǎn)能,則2024年甲醇增速大約-2%,寶豐裝置暫不統(tǒng)計入內(nèi),內(nèi)蒙寶豐280萬噸/年*3的甲醇新增計劃以及配套下游(55PE+50PP)*3的投產(chǎn)計劃,按三條線分別于24年底(已投產(chǎn))、25年上半年、下半年投產(chǎn),仍需關(guān)注進(jìn)度。

據(jù)不完全統(tǒng)計,2025年甲醇新增投產(chǎn)計劃779萬噸左右,其中寶豐560萬噸裝置有配套烯烴。非一體化甲醇增速相對較低預(yù)估2%左右。甲醇新增產(chǎn)能增速明顯放低,其中綠色甲醇新增投產(chǎn)計劃107萬噸,增速1%左右。目前我國甲醇以黑色、灰色甲醇為主,在碳中和、碳達(dá)峰戰(zhàn)略背景下,我國綠色甲醇產(chǎn)業(yè)發(fā)展?jié)摿O大。隨著技術(shù)革新,資金制約等以及近兩“綠色、低碳”“能耗雙控”等問題,老舊裝置競爭力下降,部分裝置長期停車,未來綠色甲醇可能成為行業(yè)發(fā)展的主要方向。后續(xù)新增甲醇裝置以綠醇為主,據(jù)不完全統(tǒng)計未來3年約700萬噸以上的綠醇待投產(chǎn)。

開工提升明顯,產(chǎn)量激增

開工率是評估產(chǎn)能是否過剩的一個重要指標(biāo)。以同花順數(shù)據(jù)統(tǒng)計為例來看,2019年至2023年甲醇月度開工變動在66%-84%之間,年度開工在75%附近波動。2024年,月度開工均在75%以上,最高達(dá)到88.6%,截至10月,甲醇全年平均開工在82.8%。環(huán)比提升5%左右。但是甲醇目前仍是產(chǎn)能過剩的品種,同花順統(tǒng)計口徑的開工率或有偏高。橫向?qū)Ρ葋砜矗縿?chuàng)數(shù)據(jù)2019年至2023年甲醇年度開工率均值在69.5%,截至2024年10月,年均開工率在71.6%附近,環(huán)比23年開工68.9%增長2.7%。

今年甲醇整體開工偏高原因一方面是成本利潤的修復(fù),1-4月煤炭價格持續(xù)走弱,而甲醇價格重心上移,使得煤制甲醇利潤持續(xù)擴(kuò)張,而后三季度煤炭價格震蕩偏弱,上游生產(chǎn)積極性較好。當(dāng)甲醇生產(chǎn)利潤處于高位時,企業(yè)可以獲得更多的經(jīng)濟(jì)回報,從而提高其盈利能力。甲醇生產(chǎn)企業(yè)會受到強烈的激勵去提高甲醇裝置的開工率。另一方面原因來自于供需格局的變化,需求的拉動和進(jìn)口的下降。金聯(lián)創(chuàng)顯示,甲醇1-11月產(chǎn)量總計7211.44萬噸,環(huán)比去年同期增長8.55%,增量568.22萬噸,粗略估算,到年底總供應(yīng)增預(yù)估在9118萬噸(總產(chǎn)量約7881萬噸),增量或在525萬噸左右。其中產(chǎn)量增加預(yù)計在620萬噸,產(chǎn)量的激增彌補進(jìn)口下降帶來的供應(yīng)缺口,使得整體供應(yīng)仍保持一定增量,增速在8%左右。

假設(shè)25年的甲醇成本利潤仍給于一定空間使得全年開工維持與2024年差不多水平,新增產(chǎn)能粗略估計按對折算,25年產(chǎn)量增速或達(dá)4.25%左右(增量389萬噸左右)。

進(jìn)口跌幅明顯

根據(jù)海關(guān)數(shù)據(jù)顯示:2018年-2022年我國甲醇進(jìn)口整體上漲,平均增速達(dá)10%以上。2020年最初疫情影響全球貿(mào)易情況下,中國進(jìn)口量首次達(dá)到近1300萬噸, 2023年中國甲醇進(jìn)口量為1455.3萬噸,同比漲19.36%,再創(chuàng)新高。2024年全年進(jìn)口預(yù)估在1360萬噸左右,環(huán)比減少95萬噸左右,跌幅約6.5%。

甲醇進(jìn)口減少主要受到國際甲醇裝置開工降低和運力緊張影響。劇金聯(lián)創(chuàng)數(shù)據(jù)統(tǒng)計顯示: 2024年一季度國際甲醇開工在62%,同比下滑2個百分點;2月單月開工58%則同比大幅下跌5個百分點,尤其2月上伊朗地區(qū)開工降至不足2成水平,以及紅海問題發(fā)酵影響下航運市場運力緊張等,導(dǎo)致2-3月月均進(jìn)口僅85萬噸,遠(yuǎn)不及去年月均120萬噸水平。3-4月國際開工隨著裝置恢復(fù)迅速恢復(fù),但4月下部分非伊裝置檢修拖累開工再度出現(xiàn)走低。6月中裝置逐步恢復(fù)后8月初開工見頂,隨后中東裝置負(fù)荷陸續(xù)下滑,10月中之后,伊朗裝置停車以及東南亞裝置檢修,導(dǎo)致開工跌至同期低位。12月限期影響下國際開工繼續(xù)下跌至近往年最低水平。

今年僅美國一套180萬噸/年裝置投產(chǎn),且供應(yīng)以歐美地區(qū)為主,國際新增產(chǎn)能十分有限。中東地區(qū)是國外最大的甲醇產(chǎn)能聚集地,一直是中國甲醇的主要進(jìn)口來源之一。2024年,中東地區(qū)對中國的甲醇出口保持穩(wěn)定增長,尤其是沙特阿拉伯等國的出口量顯著增加。使得從中東地區(qū)進(jìn)口的甲醇占比進(jìn)一步提升,該地區(qū)的裝置開工變化基本決定了進(jìn)口量。中東地區(qū)25年上半年有330萬噸/年甲醇裝置計劃投放,馬來西亞計劃投放一套170萬噸/年裝置,中國仍是主要接收地,預(yù)計25年進(jìn)口大概率將呈現(xiàn)增量。

下游需求增速提升

2024年甲醇下游需求呈現(xiàn)穩(wěn)定增長的趨勢。金聯(lián)儲創(chuàng)資訊統(tǒng)計推算顯示年內(nèi)需求增速8%左右,同比略增。2024年甲醇最大下游的依然是甲醇制烯烴需求,占比51%,同時也是占比縮小最大的品種,環(huán)比去年占比53.68%下降2.68個百分點。其次是甲醇燃料需求占比13%,近三年占比相對穩(wěn)定,甲醛和醋酸占比均在7%變動不多,MTBE占比6%環(huán)比去年4.17%上升近兩個百分點,有機硅和BDO占下游需求均在3%左右環(huán)比略有提升(提升0.5%左右)。二甲醚占比2%縮小1%左右。其他下游如氯甲烷、DMF、醫(yī)藥和農(nóng)藥等等均小于或等于1%變動不多。

下游MTO/MTP產(chǎn)業(yè)進(jìn)入瓶頸期,上半年無新增產(chǎn)能,11月中寶豐一體化烯烴裝置投產(chǎn),一期(55PE+50PP)產(chǎn)能落地。25年將繼續(xù)投放二期(55PE+50PP)和三期(55PE+50PP)總計四套裝置,對甲醇需求增加約280萬噸/年。

就2024 年國內(nèi)甲醇下游新增數(shù)量來看,整體增量多集中在非烯烴端,如BDO、有機硅、醋酸,DMF、甲醛等涉及少量今年傳統(tǒng)下游表現(xiàn)尚可,同比略高于往前兩年平均水平。傳統(tǒng)下游投產(chǎn)集中在MTBE和醋酸行業(yè),MTBE 得益于高油價支撐,且海外需求缺口驅(qū)動出口持續(xù)乏力情況下,年內(nèi)MTBE 行業(yè)經(jīng)濟(jì)性表現(xiàn)較為突出。而醋酸2024年底開始到2025年則迎來一波集中新產(chǎn)能釋放的階段,金聯(lián)創(chuàng)數(shù)據(jù)顯示此時間段國內(nèi)冰醋酸新增量大約在670萬噸,占當(dāng)前總產(chǎn)能的54.64%。

根據(jù)25年甲醇下游新增裝置計劃粗略估算,傳統(tǒng)下游對甲醇需求增量在280萬噸/年左右,疊加寶豐烯烴對甲醇需求消耗,25年甲醇總體下游新裝置增量預(yù)計在400萬噸以上。

總庫壓力仍然較大

由于進(jìn)口下降問題,港口庫存從春節(jié)后累庫開始持續(xù)下跌。春節(jié)后港口庫存卓創(chuàng)周度口徑統(tǒng)計顯示為86.95萬噸,隨后去庫到三月底56.6萬噸,4月內(nèi)地和港口套利窗口剛開啟,短暫累庫到4月中下的69.05萬噸,隨后庫存繼續(xù)下跌至5月中下最低53.52萬噸,是近五年最低水平。隨后進(jìn)口的增加和港口MTO停產(chǎn)加速了累庫進(jìn)程,5月底開始庫存一路上行,6月港口累庫近20萬噸,7月港口庫存突破100萬噸,持續(xù)上漲,截至12月底仍保持近五年同比較高水平。

內(nèi)地企業(yè)庫存春節(jié)累庫至近最高點(近四年高位)后開始大幅降庫,直至4月庫存才回到近三年中性水平,隨后開始窄幅波動。8月底-10月由于傳統(tǒng)需求旺季提升緩慢,供應(yīng)增加明顯導(dǎo)致庫存出現(xiàn)短暫上漲,10月后開工出現(xiàn)小幅回調(diào),內(nèi)地需求旺盛,庫存繼續(xù)下降。

今年三季度開始內(nèi)地和港口庫存出現(xiàn)明顯分化,究其原因,一方面由于進(jìn)口到港增加后,港口供應(yīng)增加,一方面內(nèi)地支撐以及由于內(nèi)地低價導(dǎo)致的部分港口需求轉(zhuǎn)移,使得庫存上漲主要集中在港口,造成明顯的分化。甲醇總庫存節(jié)后去庫至3月底,4月庫存窄幅波動,5月上半月去庫,中下旬進(jìn)入累庫進(jìn)程,下半年進(jìn)口增量明顯,內(nèi)地裝置回歸,需求增速有限,總庫存維持較高水平,而今年12月至次年1月中東及國內(nèi)西南地區(qū)限氣開始則庫存壓力預(yù)計緩解。

煤炭成本持續(xù)下移

2024年動力煤市場價格呈現(xiàn)出震蕩下行的趨勢。據(jù)同花順數(shù)據(jù)顯示,內(nèi)蒙古5500大卡坑口煤從年初735元/噸左右,震蕩下行,4月下最低655元/噸,4月下動力煤價格走強至5月底最高742元/噸。受供應(yīng)增加、需求低迷以及政策調(diào)控,動力煤市場價格隨后震蕩式走弱,截止11月底,跌至700元/噸。全國范圍內(nèi)動力煤產(chǎn)量呈小幅回升趨勢。據(jù)國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,1-9月全國原煤產(chǎn)量共計34.76億噸,同比增加3363萬噸,增幅0.98%。需求持續(xù)低迷。受經(jīng)濟(jì)增速放緩、工業(yè)用電需求下降以及替代能源競爭的影響,動力煤市場需求難以提振。甲醇成本利潤今年有明顯改善,理論成本利潤由前兩年的年均-350元/噸附近,上升至今年-170元/噸附近。3-5月煤炭價格走低時,成本利潤達(dá)到了近三年最高值。

2025年動力煤市場過剩格局難改,將繼續(xù)維持弱穩(wěn)運行態(tài)勢,價格難以大幅反彈,但下游電力需求略有增量,環(huán)保、政策等將階段性影響價格。動力煤價格區(qū)間震蕩偏弱為主,甲醇成本相對穩(wěn)定。

總結(jié)

甲醇產(chǎn)能增速放緩,非一體化甲醇產(chǎn)能負(fù)增長,甲醇產(chǎn)業(yè)進(jìn)入產(chǎn)能出清階段,行業(yè)面臨重新洗牌,新增產(chǎn)能粗略估計按對折算,25年產(chǎn)量增速或達(dá)4.25%左右(增量389萬噸左右)。而下游產(chǎn)能投放較為集中,根據(jù)25年甲醇下游新增裝置計劃粗略估算,傳統(tǒng)下游對甲醇需求增量在280萬噸/年左右。疊加寶豐烯烴對甲醇需求消耗,25年甲醇總體下游新裝置增量預(yù)計在400萬噸以上。根據(jù)新增產(chǎn)能情況可以看出上下游重新平衡,供需情況環(huán)比有所改善,產(chǎn)業(yè)或?qū)⒅鸩竭^渡到嶄新階段,價格重心有望上移。關(guān)注一四季度因進(jìn)口問題導(dǎo)致的做多機會。

東海期貨馮冰

從業(yè)資格證號:F3077183

投資咨詢證號:Z0016121

電話:021-68758859

郵箱:fengb@qh168.com.cn

責(zé)任編輯:張靖笛

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)