|

不支持Flash

|

|

|

美燃料乙醇期貨研究:我國市場前景將十分廣闊(3)http://www.sina.com.cn 2006年10月10日 00:06 大連商品交易所

三、CBOT燃料乙醇期貨的套保、套利和價(jià)差交易分析 燃料乙醇期貨的套保 乙醇產(chǎn)量和需求的快速增長使得價(jià)格發(fā)現(xiàn)和開發(fā)可靠的風(fēng)險(xiǎn)管理機(jī)制成為行業(yè)關(guān)注的熱點(diǎn)。事實(shí)證明,由于缺乏高度相關(guān)性,燃料乙醇和玉米或無鉛汽油之間的套保顯得效果不明顯。CBOT與原油和乙醇市場參與者一起推出了燃料乙醇合約,為行業(yè)的買賣雙方提供良好的套保工具。 套期保值的效果取決于基差的變化,基差走強(qiáng),有利于賣期保值者;基差走弱,有利于買期保值者;基差不變,套保這可以得到完全的保護(hù)。 一個(gè)賣期保值的例子: 假定月產(chǎn)量300萬加侖的生產(chǎn)商想將7月產(chǎn)量的50%進(jìn)行套保(大約合52手,或150.8萬加侖),以對沖可能的價(jià)格下降風(fēng)險(xiǎn)。(說明:CBOT燃料乙醇合約一手為29000加侖) 假定概乙醇生產(chǎn)廠商沒有在5月份將產(chǎn)量的一半進(jìn)行套保,其收益為$3,450,000,由于參與套保,該廠商實(shí)現(xiàn)了收益增加$120,640。

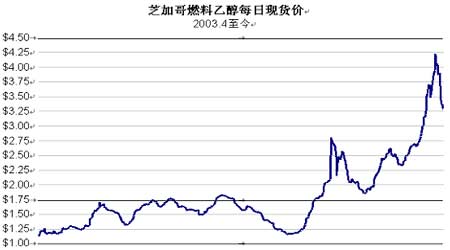

燃料乙醇期貨的套利和價(jià)差交易 在開始闡述價(jià)差交易和套利交易之前,需要闡明兩個(gè)套利和價(jià)差交易的概念。 套利(Arbitrage)是利用兩個(gè)市場的差異來獲利的活動。價(jià)差套利是最常見的套利方式,即在一個(gè)市場以低價(jià)買入一種資產(chǎn),同時(shí)在另一個(gè)價(jià)格較高的市場以高價(jià)賣出,以賺取兩者的差價(jià)。在期貨市場與現(xiàn)貨市場之間的套利就屬于此類。 對套利的實(shí)質(zhì)有了上面的認(rèn)識后,我們就知道,通常所說的“跨期套利”并不是套利,它實(shí)際上是價(jià)差交易(spread)。價(jià)差交易是利用不同期貨合約之間價(jià)差的變化來獲利,可以分為下列幾類:1.市場內(nèi)價(jià)差交易:是指在同一市場內(nèi),同時(shí)買進(jìn)與賣出數(shù)量相同、標(biāo)的相同、到期日不同的期貨合約,也就是我們常說的跨期套利。2.市場間價(jià)差交易:是指在不同交易所之間進(jìn)行數(shù)量相同、標(biāo)的相同的買賣,也就是我們常說的“跨市套利”。3.商品間價(jià)差交易:是指標(biāo)的物不同而交易所、交易數(shù)量相同的價(jià)差交易。4.加工產(chǎn)品間的價(jià)差交易:是指不同交易商品間存在的加工關(guān)系。 乙醇套利的要點(diǎn)分析:分析CBOT期貨和芝加哥現(xiàn)貨的關(guān)系我們發(fā)現(xiàn),基差基本在-0.2美分至0.2美分之間波動。作為技術(shù)分析人士,可以在高于這個(gè)區(qū)間的上限處做買期貨,拋現(xiàn)貨的操作,或者說現(xiàn)貨采購商更應(yīng)當(dāng)通過期貨市場來采購。更加穩(wěn)妥的做法是比較持倉成本和基差的大小,當(dāng)期貨價(jià)格與現(xiàn)貨價(jià)格之差(絕對值)大于持倉成本的時(shí)候,現(xiàn)貨商可以做無風(fēng)險(xiǎn)套利, 買入現(xiàn)貨,拋出期貨,這樣不論基差走強(qiáng)還是走弱,利潤均已鎖定。同時(shí),還可以通過比較洛杉基、紐約等較大的現(xiàn)貨市場和芝加哥期貨市場的基差情況,進(jìn)行套利。

【發(fā)表評論】

不支持Flash

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||