摘 要

為應對通脹高企,歐美國家央行開啟加息周期,金融市場出現深度調整,商業銀行流動性和盈利能力受到沖擊,從而引發個別商業銀行出現倒閉,受到廣泛關注。本文以美國通脹發展過程為鑒,重點分析了通脹的周期性特征及在金融市場的演化規律,并從宏觀經濟研究、信貸投放、債市投資、負債與資本籌集等方面探討了商業銀行的應對策略。

關鍵詞

通脹 加息 商業銀行 收益率曲線

在新冠疫情暴發后,為刺激經濟發展,歐美國家曾一度實施極為寬松的貨幣政策。隨著經濟的逐步恢復,由寬松貨幣政策引發的通脹現象凸顯,相關國家轉而進入快速加息周期,債市出現深度調整,使得商業銀行的流動性和盈利能力受到沖擊,歐美個別銀行出現倒閉現象,金融安全穩定備受關注。為此,筆者以本輪美國通脹過程為鑒,重點分析通脹的周期性特征及其在金融市場的演化規律,并探討商業銀行的應對策略。

通脹的成因及周期性

(一)美國本輪通脹的基本情況

歷史上數次知名的惡性通脹對國民經濟、民生乃至政府信譽都造成了非常惡劣的影響。與之相比,當前大部分經濟體面臨的是相對溫和的通脹壓力(每年物價上升幅度在10%以內),對其進行深入研究更具有現實意義。

自2021年初以來,隨著美國經濟的逐步恢復,其消費者物價指數(CPI)開始快速上行。此后,美聯儲逐步加息,在貨幣政策的持續干預下,CPI同比增速于2022年6月觸及9.1%高點,之后開始下行。2023年末,CPI同比增速已逐漸穩定在3.5%左右。

(二)引發通脹的主要原因及美國本輪通脹的形成

從通脹的推動因素來看,主要有三種。第一,在總供給不能快速增加的情況下,總需求(包括消費者、企業、政府及海外等需求)突然提升造成商品和服務整體上供不應求,使物價指數出現上漲。這屬于需求上漲誘發通脹。第二,當生產端受阻引起總供給減少,同樣會形成供不應求的局面,從而釀成通脹。如國際大宗商品原料供應不暢、遭遇自然災害導致糧食收成欠佳、石油輸出國組織進行減產等。這屬于供給不足誘發通脹,需要實施有效的供給側解決方案。第三,貨幣當局為刺激經濟而超發貨幣,由此引發通脹。鑒于經濟社會運行的復雜性,在現實中存在三種因素與其他因素疊加共同推高通脹的情況。

此次美國通脹過程是經濟周期中較為常見的情況。美聯儲為刺激經濟發展采用了極為寬松的貨幣政策,造成貨幣超發;之后,經濟逐步恢復,美國國內需求高漲。二者疊加引發了較為明顯的通脹現象。下文將重點論述這種因刺激經濟而引發的溫和性通脹的周期性及影響。

(三)通脹的周期性:發酵期、嚴峻期、消退期

伴隨著經濟增長速度的變化,溫和的通脹過程具有周期性變化規律,其大致可分為三個階段。

第一階段為通脹發酵期,需求與供給的缺口持續擴大,促使物價上行速度逐步加快,但通脹水平整體處于合理區間,同時帶動經濟持續向好。此時,貨幣政策以刺激經濟為主,或因社會融資需求提振和政策前瞻性出現從相對寬松向松緊適度轉變。

第二階段是通脹嚴峻期,需求與供給出現較大缺口,物價高速上行,蓬勃的生產端與高漲的需求端持續發力,帶動經濟過熱。此時,貨幣政策通常轉為明顯緊縮狀態以抑制通脹。

第三階段為通脹消退期,需求與供給的缺口逐漸縮小,物價上行速度放緩,經濟降溫并回歸正常。隨著通脹壓力的釋放,較強的緊縮性貨幣政策將有所緩和。

通脹三個階段的劃分依據主要是公眾對通脹的態度及貨幣政策取向,同時輔以CPI同比增速4%~5%作為參考指標。截至2024年4月末,從美國CPI同比增速及貨幣政策取向來看,本輪通脹過程已經歷了發酵期和嚴峻期,正逐漸進入消退期。

通脹周期在金融市場的演化規律

(一)利率走勢與通脹周期的關系

市場利率與政策利率變化具有高度一致性,走勢均主要受貨幣政策影響。在通脹周期的不同階段,央行態度存在明顯差別,采用的貨幣政策也不盡相同。為了便于觀察和理解貨幣政策,下文針對美國通脹過程的討論主要以政策利率(聯邦基金利率目標區間)為例展開。

在通脹發酵期,貨幣政策從相對寬松轉為松緊適度,利率通常從低位開始緩慢回升;在通脹嚴峻期,貨幣政策持續收緊,對應利率一路走高;在通脹消退期,緊縮性貨幣政策趨于緩和,利率轉而下行至合理區間。整體來看,通脹向利率的傳導路徑可簡化為:通脹→貨幣政策→利率。在整個通脹周期中,利率走勢與通脹具有正向關系且帶有一定的時滯性,整體表現為先升后降。

美國自2021年初經濟開始復蘇,消費者物價指數從1.4%一路漲至7%以上;隨后在2022年初啟動加息周期,到2023年7月聯邦基金利率目標區間已從0~0.25%逐步升至5.25%~5.50%。

(二)債市收益率曲線在通脹周期中的形態變化

債市表現與利率走勢高度相關,在通脹周期的三個階段,債市通常會經歷慢熊市、快熊市、牛市三種走勢。

在通脹發酵期,隨著經濟的逐步回暖,債市收益率曲線整體小幅上行,債市處于慢熊市階段;在通脹嚴峻期,隨著貨幣政策的收緊,債市收益率曲線顯著抬升,通常短端上漲幅度明顯高于長端,期限利差收窄甚至出現倒掛,出現短期收益率高于長期收益率的情況;在通脹消退期,隨著貨幣政策的緩和,債市或將迎來牛市,收益率曲線整體下行,期限結構也逐漸恢復正常。

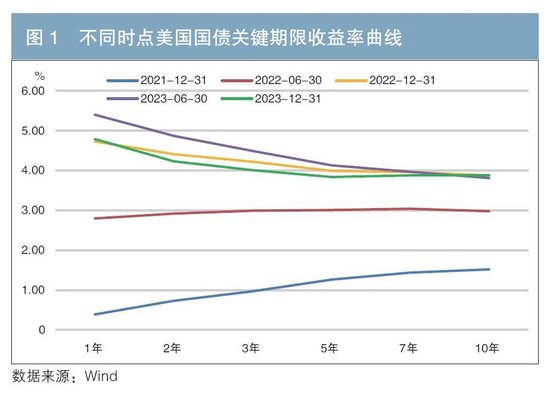

如圖1所示,本輪通脹過程中,在美聯儲加息之前的2021年末,美國國債收益率曲線向右上方傾斜;2022年6月末,美聯儲已將聯邦基金利率目標區間調升至1.50%~1.75%,美國國債收益率曲線較2021年末整體上行且平坦化,各期限收益率在3%附近;2022年末,聯邦基金利率目標區間升至4.25%~4.50%,美國國債收益率曲線整體較前期進一步上行,且呈現出向右下方傾斜的態勢;2023年6月末,利率目標區間調至5.00%~5.25%,美國國債期限利差倒掛進一步加劇,1年、2年、3年、5年、7年、10年關鍵期限收益率分別收于5.40%、4.87%、4.49%、4.13%、3.97%、3.81%;2023年末,雖然利率目標區間升至5.25%~5.50%,但美國CPI同比已連續數月維持在3.5%以下,市場普遍預期美聯儲將逐步降息,美國國債收益率曲線中短端較前期有所下行。

(三)通脹周期對股市的主要影響

通脹周期與股市的關系比較復雜,一直是研究的熱點話題。根據費雪效應理論:

資產名義收益率=實際收益率+預期通脹率

股票價格屬于資產名義收益,理論上是規避通脹的有效手段。然而,股市在實際運行中受多種因素共同影響,如宏觀經濟政策、國內外政治環境及投資者心理預期等,通脹與股市的相關性被削弱。從宏觀角度分析,溫和的通脹能促進經濟增長,使社會創造出更多的財富,而在利益分配上表現為“企業財富增長>個人財富增長”,因此整體來看,適度溫和的通脹應能促進股票價格上漲。在時機方面,股市的高點可能出現在通脹發酵期與通脹嚴峻期的轉換點附近,這一時期經濟運行效率高、貨幣政策適中,有利于股票價格上行。

從圖2展示的美國標準普爾500指數與通脹走勢來看,二者之間的相關性并不顯著。但整體來看,在美聯儲加息之前,隨著通脹的高企,股市呈現上漲態勢。而后伴隨逐步加息的過程,股市出現了下行與震蕩,體現出貨幣政策帶來部分抑制作用。

通脹對商業銀行的影響及應對策略

在通脹發展的周期性過程中,商業銀行作為金融市場的重要主體,既有協助政府降低通脹的責任,又有尋求自身發展的動機。

(一)對商業銀行的影響

在通脹的不同階段,經濟運行狀況和宏觀調控政策均存在明顯差異,對商業銀行的影響也有所不同。

在通脹發酵期,經濟逐步復蘇,社會融資需求增加,貨幣政策相對溫和適中,是商業銀行發展的良好時機。雖然銀行負債利率可能會有小幅上行,但相較強勁的信貸融資需求而言,其對銀行整體負面影響不大。在通脹嚴峻期,貨幣政策逐步收緊,利率處于快速上漲階段。由于市場利率波動幅度通常會大于政策利率,此時往往出現市場利率明顯高于政策利率的情況,對商業銀行的負面影響主要體現在信貸額度緊張、債市估值下跌、負債成本增加、流動性風險加劇、部分行業信用惡化等方面。在通脹消退期,緊張的貨幣政策開始緩和,利率轉向下行,對商業銀行的負面影響主要體現在宏觀經濟降溫使得有效信貸需求不足、高收益資產難尋等方面。整體來看,通脹嚴峻期對商業銀行的影響最大,是能否實現高質量發展的關鍵,需做好關鍵時點預測,對重點業務提前布局。

在美國本輪通脹周期中,美聯儲在通脹嚴峻期采取了快速加息政策,促使個別銀行自2023年3月開始出現倒閉情況。因倒閉引起廣泛關注的硅谷銀行,正是在通脹嚴峻期未能提前采取有效應對措施,致使大量長久期利率債發生浮虧,同時負債成本持續增長卻難以籌集存款保證流動性,最終引發擠兌而破產的。

(二)商業銀行的應對策略

1.宏觀經濟研究策略

一是準確把握通脹周期性節奏。宏觀經濟數據是經濟走勢的體現,也是制定貨幣政策的重要參考。商業銀行應對其進行及時跟蹤、充分分析,進而預判通脹過程的關鍵時點,為具體業務發展布局提供決策依據。即使未能做到前瞻性的精準預測,也需要做好大趨勢的跟蹤。

二是掌握通脹的結構性特征。在經濟整體逐漸恢復的過程中,各行業的需求增速有所不同,需關注通脹的結構性特征,為信貸投放提供支持。例如,美國此次服務業的通脹水平明顯高于商品,商業銀行如投向交通、餐飲、住宿、娛樂、醫療保健等領域,容易在較低風險下獲得更高收益。

2.信貸投放策略

從信貸期限及計息方式來看,在通脹嚴峻期,貨幣政策顯著收緊,利率處于上漲階段,商業銀行應適當縮短貸款期限、提高資產流動性,并鼓勵以浮動利率計息。在通脹消退期,貨幣政策出現轉向,利率轉為下行,此時可增加長期貸款投放,首選固定利率方式計息,為后期留存更多高收益資產。

從信貸投放對象來看,在通脹嚴峻期,全社會需要提高生產供給,抑制需求過熱。商業銀行應切實加強信貸管理,正確把握貸款投向,適量增加企業貸款規模、提高經營貸占比,控制個人貸款和消費貸的規模及占比,協助政府合理降低通脹水平。

從信貸結構來看,可優先支持需求旺盛、通脹水平較高的產業,首選人民生活必需品行業,助力其擴大生產、增加供給,既可實現業務快速增長,又能降低自身風險。

3.債市投資策略

在通脹發酵期,受多種因素擾動,債市利率通常呈波動上浮走勢,市場存在交易機會。此時需要時刻關注國內外宏觀經濟形勢、貨幣當局的表態及貨幣政策等對債市的影響,強化市場研判,捕捉交易機會,在波動的市場環境中獲取買賣價差收入。在通脹嚴峻期,利率上行趨勢明顯,期限利差收窄甚至出現倒掛。此時需要壓降投資規模、縮短債券組合的久期,主要獲取高額到期收益并降低利率再度上行帶來的損失。同時,充分利用衍生工具進行套期保值,做好債券市值管理,降低估值波動影響。在通脹消退期,債市利率出現下行跡象,應擴大投資規模,拉長債券組合的久期,為后期持續獲取高額收益奠定基礎。

4. 負債與資本籌集策略

一是創新浮動利率負債產品。在通脹期間,社會融資需求旺盛,商業銀行負債短缺,客戶的銀行存款面臨貶值困擾,商業銀行間的競爭會愈加激烈。創新浮動利率存款產品有利于吸引通脹厭惡型客戶,提高市場競爭力。同時,可擇機發行浮動利率金融債券,與浮動計息資產相匹配并形成穩定的利差。

二是積極爭取央行政策性資金的支持。在通脹背景下,央行在收緊貨幣政策的同時,可能會通過結構性貨幣政策工具支持相關產業發展。對此商業銀行應積極響應,充分利用相關政策向央行申請再貼現、再貸款等資金支持,充實銀行整體流動性。

三是利用股市籌資補充資本。商業銀行應充分利用通脹對股市的促進作用,擇機發行股票補充資本,從而提高風險補償能力,拓展業務增長空間。(本文不代表作者所在單位意見)

參考文獻

[1]巴曙松,袁佳,廖慧. 通脹水平、股票市值與中國國債利率期限結構[J].金融發展研究,2017(1).

[2]鄧宛竹,剛健華,劉卓識. 我國發行通脹指數債券的現實意義研究[J].開發性金融研究,2020(6).

[3]溫彬,馮柏. 警惕美聯儲貨幣政策提前轉向風險[J]. 債券,2021(7). DOI: 10.3969/j.issn.2095-3585.2021.07.005.

[4]肖時松. 通脹對股票收益影響的實證研究[D]. 長沙:湖南大學,2020.

◇ 本文原載《債券》2024年6月刊

◇ 作者:北京銀行資金運營中心 杜瑞嶺

◇ 編輯:劉羽飛 劉穎

責任編輯:趙思遠

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)