來源:中金貨幣金融研究

事件

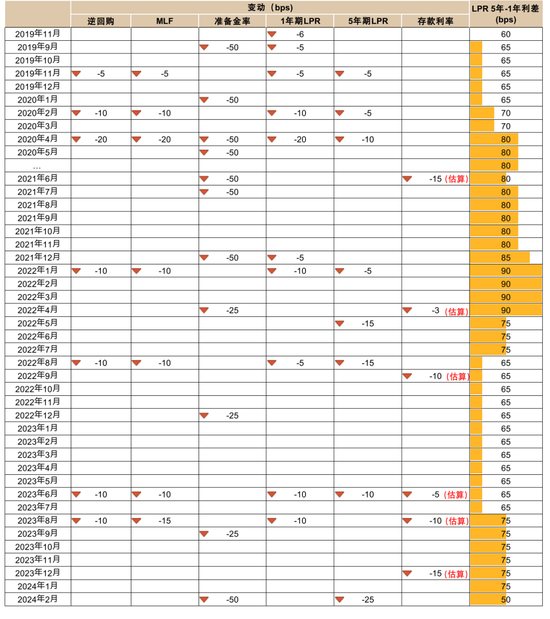

2月20日,人民銀行1年期貸款市場報價利率(LPR)報3.45%,與上期持平;5年期以上LPR報3.95%,此前為4.20%,下調25bp。[1]

正文

評論

超預期降息的邏輯。我們對于此次LPR下調中市場關心的主要問題有以下幾點理解:

1) 為何MLF保持不變而LPR下調?我們認為穩(wěn)匯率和防止同業(yè)杠桿過高是主要的考慮;另一方面,LPR報價由MLF加點形成,加點幅度也與資金成本、市場供求、風險溢價等因素相關。考慮到此前存款降息、降準降低負債成本,且信貸供求關系偏弱,LPR加點下調有合理性。

2) 為何5年超預期下調?我們去年9月以來提示LPR有必要大幅下調的邏輯,主要由于利率相對于ROIC較高、LPR作為最優(yōu)貸款利率相對于實際貸款利率偏離較大、以及減少按揭早償和違規(guī)置換的考慮(參見《降準后會有降息嗎》[2]《貨幣政策報告的深意》[3]);我們在年度展望中作出全年LPR下調20-30bp的預測也是基于上述邏輯(參見《2024年展望:負重前行》[4])。

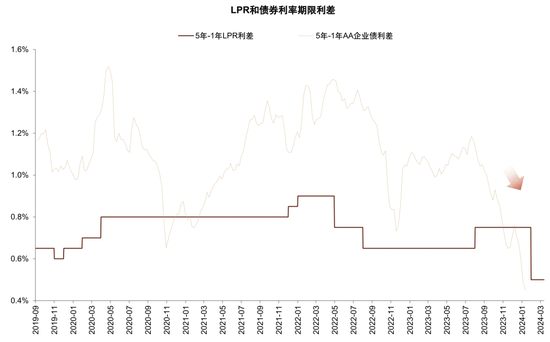

3) 為何1年LPR未下調?我們認為一方面1年LPR 3.45%的利率并不高,避免單次下調對息差的影響過大;另一方面2023年下半年以來企業(yè)期限利差收窄,利率曲線平坦化,本次LPR下調也符合該趨勢。

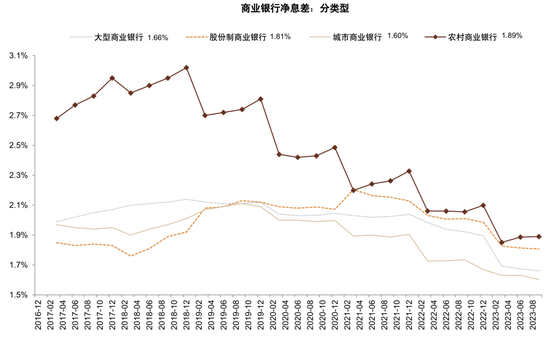

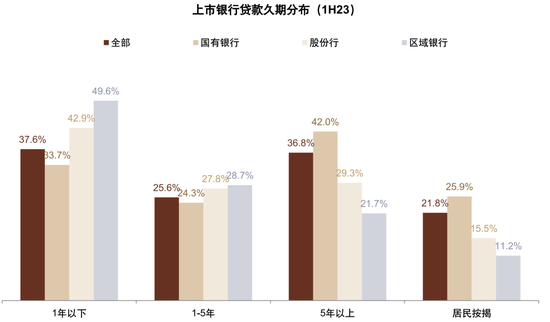

4) 對銀行息差的影響幾何?我們測算5年期以上貸款約占銀行貸款的40%,本次LPR下調節(jié)約借款人利息支出約1000億元,對銀行息差的全部影響(年化)約為6-7bp,其中24年影響2bp,25年影響4bp;營收年化影響4%,利潤影響7%,對國有大行影響相對更大,對中小銀行影響相對較小;我們測算2023年12月存款降息貢獻凈息差6bp,今年1月降準50bp貢獻凈息差1bp,可基本對沖LPR下調對銀行的影響。值得注意的是,由于部分中長期對公貸款重定價由銀行和企業(yè)雙方協(xié)商確定,因此實際下調幅度可能小于25bp。

5)為何年初下調?與此前不同,12月存款下調前并未有LPR下調,而是推遲到2月下調,我們認為主要考慮到由于較多房貸在年初重定價、一月信貸開門紅中貸款投放占比高,年底下調對銀行今年息差影響更大,年初下調影響相對小;同時,降息預期下銀行“早投放、早收益”也是信貸開門紅超預期的原因(參見《信貸開門紅為何超預期》[5])。

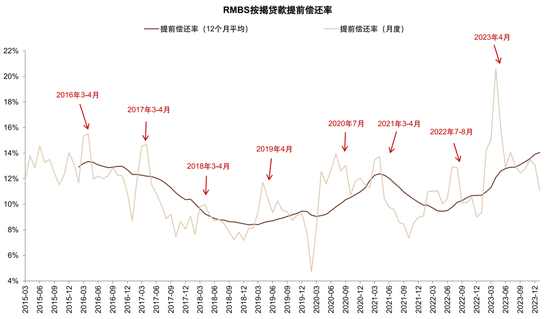

6)對房貸的影響?本次LPR下調后,新發(fā)放和存量居民按揭貸款有望下調25bp,新發(fā)放按揭同步下調,存量按揭利率在重定價日(年初或發(fā)放月)下調。我們估計對于平均新發(fā)放房貸利率最低可由此前的3.8%下調到3.6%左右,有利于刺激需求;估計存量按揭利率從4.3%左右下調至4.0%左右,估算每年節(jié)約居民房貸支出約1000億元,略低于去年9月存量按揭利率下調的1700億元,但能夠惠及更多購房者,特別是一線城市居民。本次按揭利率下調后,存量按揭利率與理財、存款等金融產品的收益率收窄,也有利于減少早償現象(參見《按揭提前還貸影響幾何》[6])。

利率是太高還是太低?過去幾個季度我們觀察到利率體系中一些“低利率”現象:

1) 銀行對于優(yōu)質客戶貸款同業(yè)競爭較為嚴重、價格競爭激烈,導致國企貸款、消費貸、個人經營貸、綠色貸款等領域出現3%以下的低利率;

2) 對公貸款低利率導致對債券市場出現替代作用,信用債發(fā)行規(guī)模明顯下行;

3) 部分信貸資金甚至流向存款、理財等產品,出現“資金空轉”現象。

另一方面,部分利率卻顯得“偏高”:

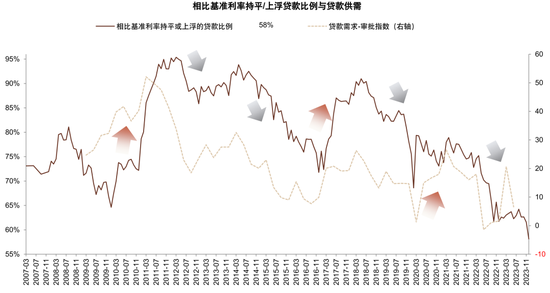

1) 存量按揭利率相對于存款、理財等金融產品收益率較高,在房價和股市表現不佳的情況下居民缺乏投資渠道,導致提前還貸率相比前些年明顯上升;

2) LPR作為最優(yōu)貸款利率并不低,導致40%的貸款實際利率已低于基準利率(參考圖表4);

3) 10年國債利率一度創(chuàng)2002年以來歷史新低,但部分國企利率同樣低于3%,考慮到國債利率免除稅收成本、信用成本和資本成本,收益率并不低;

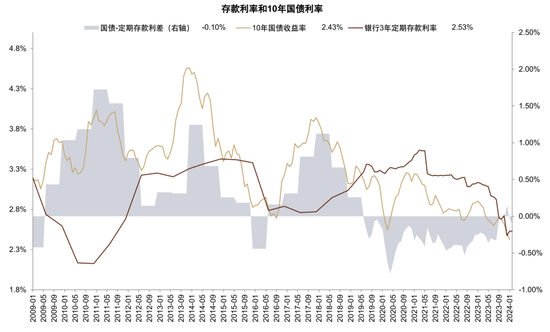

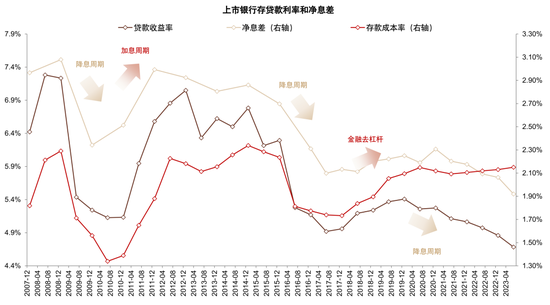

4) 銀行貸款利率下行明顯,盡管存款利率多次調降,而存款成本率在定期化趨勢下較為剛性,導致息差明顯下滑;

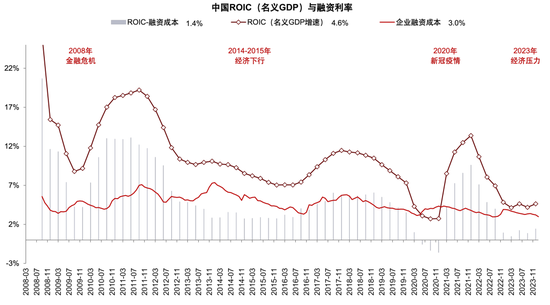

5) 企業(yè)融資成本相對于實體經濟ROIC并不低;

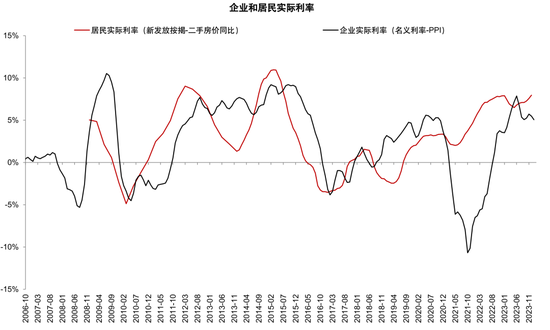

6)居民和企業(yè)的實際利率(新發(fā)放房貸利率-二手房價變動,企業(yè)融資成本-PPI同比)仍處于歷史較高水平。

我們認為以上現象的根本原因是實體經濟投資回報率下行的環(huán)境下,廣譜利率體系存在下行壓力,市場利率調整較快(如國債、理財、貨幣基金收益率等)而部分領域利率存在粘性(如存量按揭利率、定期存款利率等),下行速度較慢;其次,信貸需求并未明顯恢復的環(huán)境下,銀行仍追求較快的信貸增速,導致貸款出現低利率,甚至形成局部利差和“套利”空間;同時,實體經濟投資、房地產市場和資本市場回報預期偏弱,房地產開發(fā)商等企業(yè)信用風險溢價較高,導致部分主體面對的實際利率不低。

針對以上現象,我們認為較有針對性的措施包括:1)有必要更大幅度的下調存款利率,減少銀行息差壓力、為支持實體經濟提供更多空間,我們根據存款歷史成本、以及存款與國債利率的比價估算,定期存款利率至少有20-50bp的下調空間(參見《如何理解超預期存款降息》[7]《存款還有多少降息空間》[8]);2)適度降低銀行信貸規(guī)模增速的過度追求,更好“盤活存量”,實現量價的均衡(參見《貨幣政策報告解讀(4Q23)》[9]《貨幣政策報告的深意》[10]);3)通過財政政策、房地產市場政策等方式改善預期,降低主體縮表傾向。

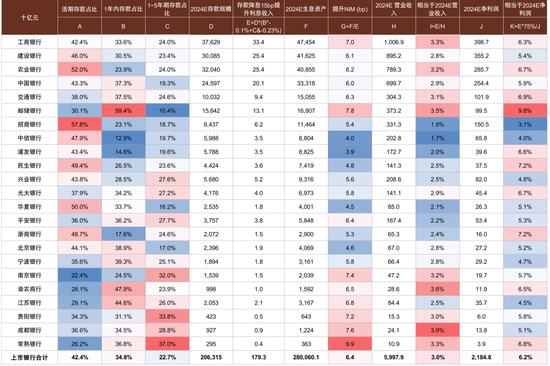

銀行股觀點更新。盡管LPR下調對銀行營收有負面影響,但 “合理利潤”的政策導向下存款降息和降準能夠基本對沖該影響,降低息差壓力;后續(xù)關注降息后早償情況是否緩解、年內存款降息幅度、信貸需求恢復情況、房地產市場動向等。業(yè)績期臨近,我們建議更加關注銀行基本面情況:存量按揭利率下調、保險“報行合一”和城投化債影響下 4Q23 和 1Q24 銀行凈利息收入和手續(xù)費收入增速可能承壓,4Q23 在其他非息收入低基數影響下營收表現出韌性,但部分銀行信用成本下降空間受限,凈利潤增速有所下滑;1Q24 部分全國性銀行在去年其他非息收入高基數影響下營收和利潤增速可能有所下滑,重點關注估值和倉位較低、增長較快或資產質量存在改善預期的中小銀行。

風險

宏觀經濟復蘇不及預期,房地產和地方隱性債務風險。

LPR超預期降息的邏輯

圖表:本次5年期LPR下降25bp,MLF和1年期LPR不變

資料來源:人民銀行,Wind,中金公司研究部

圖表:本次LPR下調后1年-5年利差收窄

資料來源:人民銀行,Wind,中金公司研究部

圖表:2023年下半年以來企業(yè)期限利差收窄

資料來源:Wind,中金公司研究部

圖表:約40%貸款利率已低于LPR,基準利率和實際利率存在偏離

資料來源:人民銀行,Wind,中金公司研究部

降息有望減少按揭早償現象

圖表:存款按揭利率相對于居民金融資產回報率仍然較高

資料來源:Wind,中金公司研究部

圖表:1月RMBS早償率為11.1%,環(huán)比繼續(xù)下降,但同比仍較高

資料來源:Wind,中金公司研究部

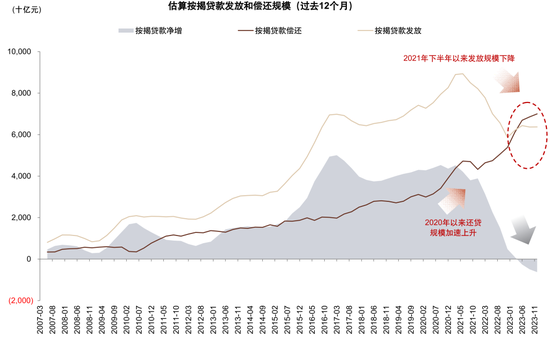

圖表:2020年以來個人經營消費貸和按揭提前還貸規(guī)模都出現明顯上升

注:提前還貸根據住房成交和按揭貸款余額估算。

資料來源: Wind,中金公司研究部

圖表:提前還貸規(guī)模上升、新發(fā)放規(guī)模下降導致按揭負增長

注:提前還貸根據住房成交和按揭貸款余額估算。

資料來源:Wind,中金公司研究部

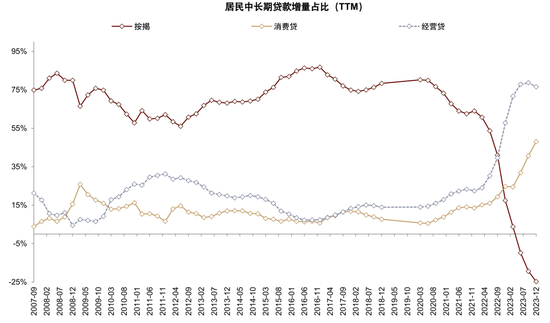

圖表:居民中長期貸款中,按揭成為負貢獻,消費貸和經營貸占比提升

資料來源:Wind,中金公司研究部

利率太高還是太低?

圖表:企業(yè)和居民的實際利率仍處于歷史較高水平

資料來源:Wind,中金公司研究部

圖表:當前融資成本相對于ROIC仍然不低

資料來源:Wind,中金公司研究部

圖表:過去兩年中存款已大幅下調,但與國債利率仍存在倒掛

資料來源:Wind,中金公司研究部

圖表:銀行貸款收益率明顯下行,存款成本仍然較為剛性

資料來源:Wind,中金公司研究部

圖表:銀行息差有明顯下行壓力,特別是中小銀行

資料來源:Wind,中金公司研究部

降息對銀行息差和利潤的影響測算

圖表:上市銀行5年以上貸款占比約為37%

資料來源:Wind,中金公司研究部

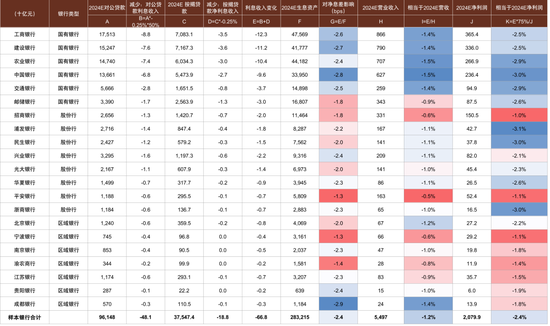

圖表:LPR下降對2024年影響:我們測算5年期LPR下調25bp拖累2024E銀行息差2bp,營收-1%,凈利潤-2%

注:假設對公中長期貸款占比40%,30%按揭貸款在一年內重定價,50%對公中長期貸款在一年內重定價

資料來源:Wind,中金公司研究部

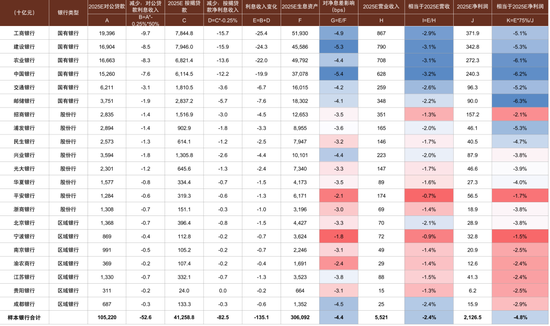

圖表:對2025年影響:我們測算25bp的5年期LPR下調拖累2025E銀行息差4bp,營收-2%,凈利潤-5%

注:假設對公中長期貸款占比60%,70%按揭貸款在2025年重定價,50%對公中長期貸款在2025年重定價

資料來源:Wind,中金公司研究部

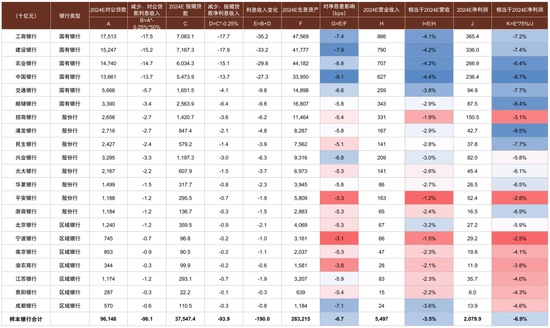

圖表:假設全部貸款在年內重定價:我們測算5年期LPR下調25bp拖累銀行息差7bp,營收-4%,凈利潤-7%

注:假設對公中長期貸款占比50%,對公中長期貸款及按揭貸款均在年內重定價資料來源:Wind,中金公司研究部

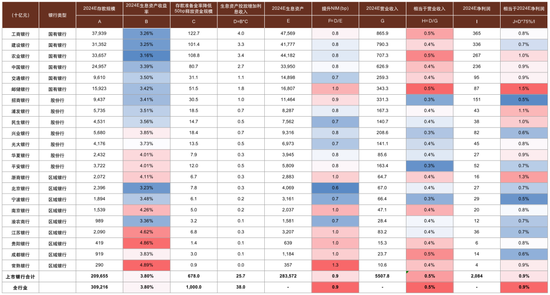

圖表:降準影響測算:我們測算降準50bp對銀行息差影響+0.9bp,營收+0.5%,凈利潤+0.9%

注:假設對公中長期貸款占比50%,對公中長期貸款及按揭貸款均在年內重定價資料來源:Wind,中金公司研究部

圖表:2023年12月存款利率降息測算:我們測算此次存款降息貢獻銀行凈息差6bp,營收3%,凈利潤6%

注:假設一年期及以內存款利率下調10bp,1~5年期存款利率平均下調23bp資料來源:Wind,中金公司研究部

[1]http://www.pbc.gov.cn/zhengcehuobisi/125207/125213/125440/3876551/5242639/index.html

[2]https://www.research.cicc.com/zh_CN/report?id=318996&entrance_source=search_all_reportlist&page=1&yPosition=0

[3]https://www.research.cicc.com/zh_CN/report?id=325750&entrance_source=search_all_reportlist&page=2&yPosition=0

[4]https://www.research.cicc.com/zh_CN/report?id=327462&entrance_source=search_vertical_reportlist&page=1&yPosition=0

[5]https://www.research.cicc.com/zh_CN/report?id=330432&entrance_source=search_vertical_reportlist&page=1&yPosition=0

[6]https://www.research.cicc.com/zh_CN/report?id=296440&entrance_source=search_all_reportlist&page=9&yPosition=0

[7]https://www.research.cicc.com/zh_CN/report?id=327129&entrance_source=search_all_reportlist&page=1&yPosition=0

[8]https://www.research.cicc.com/zh_CN/report?id=308341&entrance_source=search_all_reportlist&page=1&yPosition=0

[9]https://www.research.cicc.com/zh_CN/report?id=330393&entrance_source=search_all_reportlist&page=1&yPosition=0

[10]https://www.research.cicc.com/zh_CN/report?id=325750&entrance_source=search_vertical_reportlist&page=1&yPosition=0

責任編輯:張文

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)