證券時報記者 田牧

“您好,是X先生嗎?我這邊是XX銀行信貸中心,有一筆30萬元的授信額度給到您,您需不需要?”相信很多人都接到過類似銀行貸款銷售的電話,大部分人說完“不需要”后就會掛斷電話,但很少有人會懷疑對方的身份。

實際上,電話那頭的人并非自己所稱的銀行工作人員,而是冒用銀行名義的貸款中介(也稱助貸公司)。據銀行信貸經理介紹,僅深圳一地就有數百家助貸公司。即使保守估計,每天從這些公司打出去的電話量也要以百萬計。若以深圳不到1800萬的常住人口算,只需三周,這些貸款中介就能給每個人打一遍電話。

在許多行業不景氣甚至出現減員的當下,助貸行業卻在逆勢擴張。招聘軟件上,不止深圳,一線、新一線等經濟發達城市都有許多助貸公司打著高薪的名號,大量招聘貸款電話銷售人員。

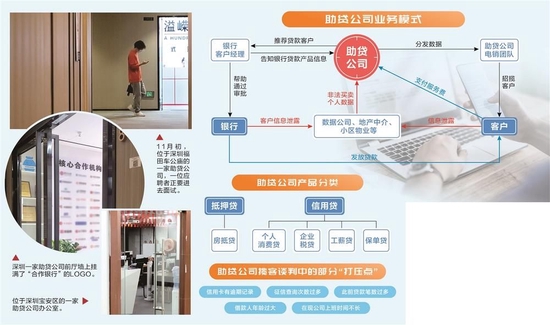

經過多年的野蠻生長,銀行助貸已形成一個成熟的產業鏈:助貸公司從多個渠道獲取大量個人信息后,以電話方式篩選出意向客戶,再通過銀行信貸經理幫客戶辦理貸款。表面上看這和房產中介差不多,但近期證券時報記者通過在多家助貸公司面試、臥底調查后發現,其中存在諸多灰色乃至違規行為,不僅利用套路賺取了客戶大筆服務費,甚至協助包裝、偽造客戶資料以通過銀行審批。

監管部門也已經注意到了這些不法現象。10月14日,銀保監會消費者權益保護局發布了《關于警惕貸款中介不法行為侵害的風險提示》,提醒有借款需求的廣大消費者要選擇正規機構辦理貸款,警惕非法中介或不法行為侵害權益,防范假冒銀行名義發布辦理貸款的廣告信息、騙取高額手續費、提供名不符實的中介服務等陷阱。

“年入200萬”

“跟著老板干,年入200萬”,“每天笑瞇瞇,到手31000”,“一年保時捷,兩年法拉利”。

在某招聘軟件上,這些充滿誘惑的句子出現在一家名為杭州廣大融科技有限公司(下稱“廣大融”)的招聘信息上,吸引尋找工作的人應聘。點進去發現,這份所謂能月入數萬甚至十多萬的高薪工作,其實就是以電銷方式找人辦貸款的銷售崗位。

這樣的崗位在該招聘軟件上有很多。僅廣大融一家公司目前就在北上深蘇杭五地招聘近200名銷售人員,此外,記者瀏覽不到1小時,就在招聘軟件上看到深圳有上百家助貸公司在大量招聘。其他如北上廣、杭州、武漢、成都、西安等經濟較發達的城市也有類似情況。

沒有準確的數據統計深圳乃至全國一共有多少家這樣的助貸公司。一位與助貸公司合作密切的銀行信貸經理稱,深圳有些地方平均下來“每棟大廈都有一家這種公司。”

大多數助貸公司對應聘者的要求都不高,入行門檻很低。這和助貸公司獲客模式有關:通過人海戰術撥打大量電話,然后大海撈針般從中找到有貸款意向的客戶。所以他們在招聘時不限學歷、不限經驗,只需簡單培訓,一個沒有經驗的人兩三天后就可以開始打電話找客戶。

也正因如此,證券時報記者一共向18家助貸公司投了簡歷,15家公司在當天就發出面試邀請,有12家公司在面試結束一天內給記者發了錄用通知。最終,記者選了其中2家公司入職臥底調查。

入職后公司會對新人進行統一培訓。培訓內容主要分三部分:銀行貸款產品分類、客戶“可貸點”分析、電銷話術及談判技巧。

除部分助貸公司會做非銀持牌金融機構(如消費金融公司)的產品外,深圳大多數助貸公司都是對接市面上各家銀行現有的貸款產品。這些產品在銀行基本都屬于零售業務,面向個人及中小微企業。不同助貸公司對接的銀行及產品數量會有所差異,有公司號稱擁有深圳市面上所有銀行的貸款產品,有些新成立的公司自稱合作銀行有30多家。

助貸公司從自身業務角度將其對接的銀行產品分為兩類:抵押貸和信用貸。抵押貸以房抵貸為主,深圳的高房價使房抵貸的可貸金額少則數百萬元,多則上千萬元,成交一筆就能獲得高額服務費,是大多數助貸公司主推的產品。信用貸根據客戶不同資質匹配銀行不同類型產品,如個人消費貸、企業稅貸、工薪貸、保單貸等。

以銀行不同產品為基礎,A公司總結了客戶的“可貸點”。所謂“可貸點”,是指客戶身上的不同資質條件,如是上班族還是企業老板,社保公積金繳納情況、學歷高低、年齡大小,是否有房、有車、購買保單等。

通過挖掘客戶身上的“可貸點”,銷售們就能根據不同客戶匹配不同的銀行產品。如在深圳有商品房,即使其他條件都不符合,也可以辦房抵貸。客戶的“可貸點”越多,資質越好,可申請的貸款產品種類就會越多,金額也會越高,利息也會相對較低。

比如,一個只有高中學歷、月薪5000元、交社保不到一年的普通小公司職員,大概能從銀行獲批5萬元~10萬元的信用貸款。而一個碩士畢業、在大廠上班、公積金繳納基數為2萬元的程序員,助貸公司可幫其申請100萬元~200萬元的信用貸款。

“套路”客戶

新人們了解了銀行產品和客戶“可貸點”之后,才算剛入門,等掌握了電銷話術才能正式上崗。助貸公司的電銷話術培訓其實就是教人如何忽悠客戶,把客戶騙上門。

大多助貸公司獲取的數據并不精準,就需要用人海戰術大量打電話從中篩出意向客戶。一個銷售一天少則打100多次電話,多的能打三五百次,而90%以上的電話在剛說完開場白就會被掛斷。

一個能讓對方信任、愿意聽下去的開場白是學習的重點。開場白可以拆分成三個關鍵點:我是誰,為什么給你打電話,這個產品對你有什么好處。

目前助貸公司最常用的身份是冒用各家銀行的名義,如“XX行信貸部”、“XX行助貸部”、“XX銀行助貸中心”等名號。若對方有房,還會說是“為您辦理房貸降息服務”,對企業主則稱“融資平臺”。總之,銷售們會假借各種銀行或聽起來更正規的身份在電話里介紹自己。

之后,就要用高額低息的誘人點來吸引客戶。比如利用“有個工行貸款產品利息只有2厘6”、“1萬元1個月利息最低只要60”、“額度最高可以200萬”等話術,讓有資金需求的人愿意繼續聊下去。

但即使掌握了這些話術,銷售聽到最多的還是“不需要”。劉康(化名)入職M公司5天,打了1000多次電話,只加到了2個人的微信(銷售在電話中識別出意向客戶后,會要求加客戶微信,以便后續溝通)。

好不容易從上萬個電話里約到一個上門的客戶,如何讓客戶接受為其推薦的貸款方案,而非客戶在電話里聽到的超低利息產品,并接受高額服務費,又充滿了新的“套路”。

首先,銷售在電話里為吸引客戶所說的超低利息產品,大多數“都是編的”,并不存在。即使真有這類產品,也對借款人資質要求很高。那客戶上門后指定要辦低息產品怎么辦?答案很簡單,“一句話,就是你的資質不夠”。他們會以“過系統”的名義拿走客戶的身份證,幾分鐘后回來告訴客戶,由于個人條件不符合銀行貸款要求,低息產品審批不通過。客戶相信后,銷售就會根據其“可貸點”推薦符合條件的產品。

當貸款方案談妥以后,客戶能否簽約還剩下關鍵一環,服務費談判。

助貸公司幫銀行找客戶,銀行不會給他們傭金。“羊毛出在羊身上”,助貸公司是從客戶身上賺錢。證券時報記者了解到,目前深圳大部分助貸公司辦房抵貸收的服務費在貸款金額的1%~3%之間,信用貸根據客戶資質不同,差距很大,從5%~18%不等。

如何讓客戶接受最高近20%的服務費,助貸公司們也早就想好了“打壓點”。

打壓點有很多。比如,信用卡有逾期記錄、征信查詢次數過多、此前貸款筆數過多,借款人年齡過大、在現公司上班時間不長,甚至配偶是否知情等,都會被當做打壓點用來和客戶談判。通過把客戶身上的“打壓點”無限放大,表示這些問題在銀行審批時很難通過,最后再稱公司有銀行的綠色通道,“你自己辦不下來的我們能辦”。

徐飛(化名)所在的A公司許多客戶辦的是信用貸,他會重點關注客戶使用網貸的情況。“網貸和銀行貸款是對立面”,“賊坑人”,一旦發現客戶有使用過網貸,就會被當做打壓點,表示銀行風控不喜歡有網貸記錄的人。

如此一番“套路”下來,對銀行產品不了解,缺乏金融知識又需要資金的人就會心甘情愿地支付高額服務費。

“說白了,我們這行就是空手套白狼。”入行不久,黃尚思(化名)已經很清楚,助貸公司賺的就是信息差的錢。

數據“糧草”

有一支能夠熟練忽悠客戶的銷售團隊之外,支撐一家助貸公司運行起來的基礎還有兩個:數據來源和銀行渠道。

證券時報記者從多家助貸公司了解到,銷售們每天撥打的電話號碼及個人信息來源主要有四類:小區業主、企業老板、有貸款記錄的人,及通過廣告提交貸款申請的人。

在M公司,大家把這些個人數據稱作“糧草”,經理的U盤就是糧倉。每天,經理的U盤里都會更新一批名單,這些名單以100為單位分發給下面的銷售,一個個打過去,從中篩選出意向客戶。小區業主名錄和企業老板名錄是銷售常打的電話。對他們來說,在深圳有房或公司的人,都是潛在大客戶,成交一單夠吃幾個月。

記者入職M公司的一天下午,坐在旁邊的一個銷售拿到的名單是某小區的所有業主信息,包括姓名、電話、樓棟等。他在開場白里說,“您好,是XX花園的業主X先生嗎?我是專門對接咱們小區做房貸降息服務的,目前看到咱們小區房價漲幅穩定,您考不考慮把升值空間換一筆資金出來用?”

記者粗略計算了一下,若一個30人的電銷團隊每人每天撥打100次電話,這個公司一年就要打出108萬次電話,100家這樣的公司一年撥出的電話總計高達1億次。而僅深圳一地就有至少數百家助貸公司,實際的電話量恐怕要翻數倍。

這么多的個人數據都是從哪里來的?

一位在深圳從業多年的地產中介告訴記者,只需500~1000元就能從小區物業或者保安隊長那里買來整個小區的業主數據,這已經是一個半公開的市場行為。面試中記者了解到,一家在深圳屬于頭部的助貸公司,手里有大量小區業主信息,因為“老板以前就是做地產的”。

企業主的信息也很好找,甚至不用花錢。黃尚思經常會借旁邊做殼公司買賣業務的同事天眼查會員賬號,按地區、行業、規模等篩選出一批公司名單,再將這些數據導出后上傳至自己的外呼軟件。還有許多渠道可以獲取個人信息。比如各種線上助貸平臺、保險公司、汽車銷售公司,甚至銀行貸款記錄名單通過信貸經理或內部人士也能拿到。

一位與助貸公司密切合作的大行信貸經理告訴記者,如小區業主名單等許多數據都不是獨家的,“現在深圳1個潛在客戶有3個銷售在電話跟進”。在激烈的競爭中,助貸公司不停地招人,也是為了能在同行發現意向客戶前,自己的銷售先把電話打過去。

在A公司臥底的最后一天,證券時報記者問正在給手下人分發“糧草”的經理,“現在對個人數據保護越來越嚴,前兩年抓了不少公司,不怕被查嗎?”

“查不完的,能查完嗎?”經理一邊回答,一邊將一個200人的數據包發給一名銷售。

灰產“變形”

一位從業近10年的助貸公司負責人在面試時告訴記者,深圳的助貸公司大量興起是從2014年開始。發展至今,助貸公司的業務變化跟深圳樓市緊密綁定。這段時間正是深圳房價開始猛漲的時期,從2014年一路飆升至2020年,成為全國房價最貴的城市之一。

這一時期,助貸公司的客戶辦貸款大多都是為了買房。他們抱著房價會不停上漲的預期,不在乎貸款利息,也不在乎服務費。最典型的莫過于去年被曝光的深圳炒房平臺“深房理”,成規模集資炒房。助貸公司作為貸款中介,在其中幫炒房客們套取銀行信用貸、經營貸的貸款資金,嚴重擾亂了市場秩序。

疫情發生后,國家為扶持受到沖擊的實體經濟和中小微企業,要求銀行增加相應的企業經營貸和普惠金融貸款發放量。2020年6月1日,央行聯合銀保監會、發改委等八部委發布《關于進一步強化中小微企業金融服務的指導意見》,要求銀行業的中小微企業貸款“量增價降”,并提出了一系列明確的指標。如要求五大國有銀行普惠小微貸款增速高于40%,將商業銀行普惠金融在分支行績效考核中權重提升至10%以上等。

許多銀行在政策要求下紛紛推出低息貸款產品。M公司出示的銀行產品中,XX銀行一款產品的利息年化只有2.66%,相比起至少4%以上的房貸利率,低了很多。這又被炒房客和貸款中介鉆了空子,他們通過各種手段套取了銀行大量的經營貸資金,轉而作為首付款流入房市,助推深圳樓市在疫情下漲至最高點。

2021年初,有關監管部門也注意到此類違規現象。從央行、銀保監會到北上廣深等地方監管部門,都開始嚴查經營貸違規流入房市的情況。此后,包括深圳在內的許多城市又出臺了多個嚴厲措施來控房價,樓市看漲空間不再,也使得助貸公司的相關業務大為收縮。

今年以來,疫情加劇經濟發展壓力,無論企業還是個人普遍缺錢。一位與助貸公司合作緊密的股份行信貸經理告訴記者,現在通過中介辦貸款的客戶資金用途不再是買房,更多的是用來周轉或者套利,“基本都是以前貸過款的老客戶”。

這從銷售打電話時用的話術變化也能看出來。如給小區業主打電話時,銷售不會再強調房價上漲空間,而是稱可以幫客戶將房貸轉換成低息的經營貸,降低客戶每月的還貸壓力。

但不變的一點是,助貸公司依然會通過各種包裝、協助偽造假材料的方式,違反銀行對貸款實際資金用途的要求,幫客戶套取資金。其中經營貸以額度高、利息低的優勢,是助貸公司主要的騰挪對象。

“共謀”風險

企業經營貸會審核公司成立時間、繳納稅款、對公賬戶流水、銷售合同等情況。M公司的經理張璠(化名)在培訓時就告訴記者,對一些有公司但相關要求不達標的客戶,他們會幫助偽造流水、購銷合同等材料。對名下沒有公司的客戶,也很簡單,為客戶買一家符合條件的空殼公司,將客戶變更為該公司法定代表人就可以了。

M公司設有一個專門的團隊做殼公司的買賣業務。記者在該公司臥底期間看到,這個團隊的員工每天打電話,問題從“辦不辦貸款”變成了“老板,要不要賣公司?”

記者了解到,收一家普通的殼公司費用很低,兩三千元就能搞定,之后再以七八千的價格賣給需要辦經營貸的人,又能額外賺一筆。即使是不能在私企任職的相關人員,也可以操作。找家空殼公司的法定代表人,雙方簽一個協議,約定該人是這家公司的實控人,就可以向銀行申請企業經營貸產品。

雖然在許多助貸公司的墻上或展示柜里都能看到銀行的Logo或顯示合作關系的牌子,但實際上,極少有銀行會和助貸公司建立公對公的合作關系。

一位國有大行的內部人士告訴記者,他所在分行明確禁止與貸款中介合作。多位股份行和城商行的經理也向記者表示,即使銀行尤其是承擔一線業務的支行內部默許貸款中介作為客戶來源的渠道,也不會公開支持并建立官方的合作關系。

真正與助貸公司建立合作關系的,是銀行做貸款業務的信貸經理個人。如上所述,監管部門對銀行普惠小微貸款設立了額度、增長幅度的考核指標,到了一線的信貸經理身上,自然也就背上了越來越重的指標。與對公大客戶不同,極其分散的中小企業貸款業務僅靠信貸經理一人很難達標。助貸公司的出現,就成了信貸經理免費又高效的獲客渠道。上述股份行人士也向記者表示,相關的績效考核壓力是推動信貸經理與貸款中介合作的原因之一。

證券時報記者以要新成立一家助貸公司為由,接觸了兩家銀行的信貸經理。他們都已經在和多家助貸公司合作,也歡迎記者在公司成立后給他們推薦客戶。其中一位國有大行的信貸經理還主動表示,公司成立后可以免費上門培訓銀行產品知識。“不用維護什么關系,你把口碑做起來了,我們都會主動去找你。”

這種密切的利益關系將銀行信貸經理和助貸公司綁定在了一起。甚至在包裝、協助偽造客戶材料的過程中,助貸公司不僅不用瞞著信貸經理,雙方甚至還可能“共謀”。

張璠就曾告訴記者,他和幾個關系好的銀行信貸經理經常一起吃喝玩樂,遇到一些客戶資質有瑕疵,打點一下就能幫忙搞定。在一家助貸公司,面試官告訴記者,有客戶辦經營貸需要提供實際辦公場地證明,“就做個公司招牌掛到我們辦公室門口,信貸經理來拍個照就行”。

此類現象并非個案。甚至有銀行信貸經理都不通過助貸公司,自己直接下場幫客戶偽造材料。一位深圳的上班族告訴記者,他曾從銀行辦理了一筆大額消費貸款,表面用途是裝修,實際是用于購房。幫他辦理貸款的信貸經理為了幫助規避銀行對貸款資金流入房市的監控,主動幫其找人辦了虛假的高檔家具、家電等的采購合同,又指導他利用多個不同賬戶,分批將銀行的放款資金轉走并取現,以切斷銀行對資金去向的跟蹤。

在A公司的培訓中,當聽到收取信用貸客戶的服務費竟高達18%時,記者詢問能接受這么高費用的客戶,資質應該都不太好,如果后期還不了錢,銀行會讓助貸公司負責嗎?徐飛表示,“客戶還不還款跟我們沒有任何關系,風險是銀行來承擔的。”

如今,這些助貸公司在深圳乃至全國不少地方大肆擴張,涉及的銀行數量眾多,不僅增加了銀行的壞賬風險,也分流了大量本來應是扶持有真實需求的中小微企業的資金,一定程度違背了國家政策的初衷,急需正本清源。

責任編輯:張文

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)