還沒“涼”透的培訓貸

來源:北京商報

雖然監(jiān)管層一再發(fā)聲強調(diào),但培訓貸的“坑”仍然不少。近兩日,就有多名大學生向北京商報記者反映深陷培訓貸套路,被一家名為閃創(chuàng)教育的在線教育平臺推銷校外課程,并以“分期付款”的名義粉飾貸款,誘導學員借貸。借貸過程中,全程由閃創(chuàng)教育工作人員引導,學員并不知情貸款細節(jié),直到后續(xù)銀行卡被扣款,才知曉貸款機構(gòu)為湖北消費金融。不少學員稱,“不知不覺”被貸款,退課退貸更是困難重重……

助學分期變貸款

“他們?nèi)虥]跟我說過貸款二字,只是說可以分期付款。”來自安徽的大學生李米(化名)至今仍然不解,“為什么不簽字、沒合同卻莫名背上了12期的貸款?還是用我的信息貸款,這也太可怕了!”

7月28日,李米向北京商報記者講述,2021年4月通過一個QQ群認識了閃創(chuàng)教育的一名銷售人員,對方以提高學生就業(yè)技能為由,在群里宣傳校外課程。抱著試一試的態(tài)度,李米聯(lián)系了該名銷售人員。

該銷售人員向李米介紹了一款名為“設計師超值就業(yè)六合一套餐”的課程,總金額8700元,共分為418課時,課程周期3個月。李米稱,他當時想著全款結(jié)清,但在該銷售人員的推薦下選擇了分期付款。

據(jù)李米向記者提供的聊天截圖,該銷售人員號稱,“這一分期是學校的分期,用的是子公司的牌照,跟貸款不一樣。貸款是把錢發(fā)放至銀行卡,需要收取利息,而這一分期是專項資金,只能用于教育培訓提升學歷技能,且不用利息”。

在該銷售人員的引導下,李米通過掃描對方提供的二維碼進入了一個叫分期學的平臺,進入分期頁面后,他上傳了身份證正反面照片,填寫了手機號、聯(lián)系人等信息,并進行了綁定銀行卡操作。李米稱,整個貸款流程數(shù)分鐘就完成了,全程由銷售人員通過微信指導操作,其中遇到一些需要點擊同意的地方,對方稱可直接點擊同意,他也未確認過其中細節(jié)。

“他一直跟我說提供助學分期的是他們子公司,讓我點擊同意就行,所以我也沒想到對方是用我的信息在第三方平臺貸款。哎,現(xiàn)在腸子都悔青了!”李米說道,截至目前他都沒有收到過貸款合同,也不知曉貸款細節(jié),甚至沒有貸款還款頁面,每個月都是通過綁定的銀行卡自動扣款。

針對李米所述誘導貸款一事,北京商報記者向閃創(chuàng)教育發(fā)去采訪函進行求證,但截至發(fā)稿未收到后者回應,此外記者也多次撥打前述閃創(chuàng)教育銷售人員電話,但電話未有人接聽。

李米這一情況并非孤例。近期,黑貓投訴平臺上關(guān)于閃創(chuàng)教育誘導貸款的案例多達數(shù)百條,此外還有十余名大學生向北京商報記者反映,在閃創(chuàng)教育的助學分期宣傳幌子下,本人全程未確認過合同細節(jié),但后被誘導辦理培訓貸款,直到扣款才知道是在湖北消費金融公司處貸款,事后,尋求退學退款,但被閃創(chuàng)教育拒絕,甚至被要求扣除80%的違約金。對此情況,目前,已經(jīng)有學生向教育局進行舉報,也有學生向銀保監(jiān)會投訴反映,還有學員咨詢律師準備向法院起訴。

對此情況,消費金融專家蘇筱芮告訴北京商報記者,機構(gòu)應當在借貸行為之前充分尊重金融消費者的知情權(quán)與選擇權(quán),充分向用戶展示合同內(nèi)容。從整個營銷貸款過程來看,教育平臺確實存在不當營銷宣傳、誘使學員借貸的嫌疑。

隱瞞學生身份

除了不當營銷外,學員們對閃創(chuàng)教育在進行分期付款中的一些“迷之操作”也極為費解。

李米反映,他目前仍是在校就讀大學生,但在分期付款的過程中,閃創(chuàng)教育銷售人員特別提醒他,要將學歷選擇為高中畢業(yè)或大專畢業(yè),并勾選“非在校大學生聲明”。當李米對此信息提出質(zhì)疑后,對方解釋稱,“相關(guān)審核工作由學校操作,所以沒關(guān)系”。

此外,根據(jù)李米向記者提供的聊天截圖,該銷售人員特意叮囑,“若后續(xù)有回訪電話,需要說明自己為高中畢業(yè),其他信息不用再說明”。

為何明明是大學在讀,卻要勾選高中畢業(yè)或大專畢業(yè),還要填寫非在校大學生聲明?

北京市中聞律師事務所律師李亞指出,這一操作或是相關(guān)機構(gòu)為了規(guī)避針對大學生貸款的監(jiān)管要求。根據(jù)監(jiān)管要求,金融機構(gòu)應審慎開展大學生互聯(lián)網(wǎng)消費貸款業(yè)務,建立完善相適應的風險管理制度和預警機制,加強貸前調(diào)查評估,重視貸后管理監(jiān)督,確保風險可控。當前面向大學生發(fā)放的貸款產(chǎn)品要求更加嚴格,從整個貸款過程來看,可能會存在欺詐、重大誤解、虛假勾選等行為,以此來看,相關(guān)合同也可能會涉及到無效或可撤銷等問題。

蘇筱芮同樣稱,此舉主要是機構(gòu)為了規(guī)避“校園貸”風險。從貸款過程來看,教育平臺成為扭曲用戶基本信息的“幫兇”,既違反了貸款業(yè)務基本的審查流程,也不利于維護金融消費者的合法權(quán)益;在她看來,作為貸款方的湖北消費金融,理應對合作機構(gòu)盡到監(jiān)督義務并承擔相應責任,從這一情況來看,湖北消費金融的貸前風控明顯缺位。

值得一提的是,不少學員也告訴北京商報記者,借貸過程中全程由閃創(chuàng)教育工作人員引導,學員全程未與貸款公司工作人員有過任何交涉,也未收到過相關(guān)貸款風險提示,直到銀行卡被扣款才“后知后覺”。

根據(jù)《商業(yè)銀行互聯(lián)網(wǎng)貸款管理暫行辦法》,銀行業(yè)機構(gòu)要對合作方進行準入管理,且持續(xù)對合作風險進行監(jiān)測。比如在產(chǎn)品營銷過程,銀行自身或通過合作機構(gòu)向目標客戶推介互聯(lián)網(wǎng)貸款產(chǎn)品時,應當在醒目位置充分披露貸款主體、貸款條件、實際年利率等基本信息,保障客戶的知情權(quán)和自主選擇權(quán)。另在合作方準入上,應按照合作機構(gòu)資質(zhì)和其承擔的職能相匹配的原則對合作機構(gòu)進行準入前評估,確保合作機構(gòu)與合作事項符合法律法規(guī)和監(jiān)管要求。

在零壹研究院院長于百程看來,從湖北消費金融與閃創(chuàng)教育這一操作來看,或涉嫌損害金融消費者的知情權(quán),侵犯了金融消費者的正當權(quán)益;另對于資金方,此種方式暴露了其風控漏洞,可能會加大壞賬;此外,如果在合作渠道的業(yè)務流程中疏于管理,也可能會產(chǎn)生場景方與用戶方聯(lián)合騙貸的情形,使金融機構(gòu)自身受損。

針對用戶所述情況,湖北消費金融是否知曉向大學生放貸?又是如何對合作機構(gòu)及貸款人進行風控的?對于多個問題,截至記者發(fā)稿,湖北消費金融未給出進一步回應。

多次陷入糾紛

盡管涉事機構(gòu)未對北京商報記者的采訪作出回復,但有學員告訴記者,閃創(chuàng)教育已經(jīng)開始向?qū)W員協(xié)商退款事項。

不過,北京商報記者注意到,與湖北消費金融合作的教育培訓機構(gòu)并不僅有閃創(chuàng)教育一家,此前就有學程教育平臺的學員同樣發(fā)生了類似的情況,其自稱在2020年8月被誘導貸款,深陷退學不退貸的困境,直到現(xiàn)在還背負著貸款。

于百程指出,培訓貸理論上實現(xiàn)了金融機構(gòu)、培訓平臺和消費者的三贏格局,金融機構(gòu)增加利息收入、場景平臺擴大業(yè)務規(guī)模,消費者實現(xiàn)了提前消費。但金融業(yè)務必須接受監(jiān)管,合規(guī)開展。

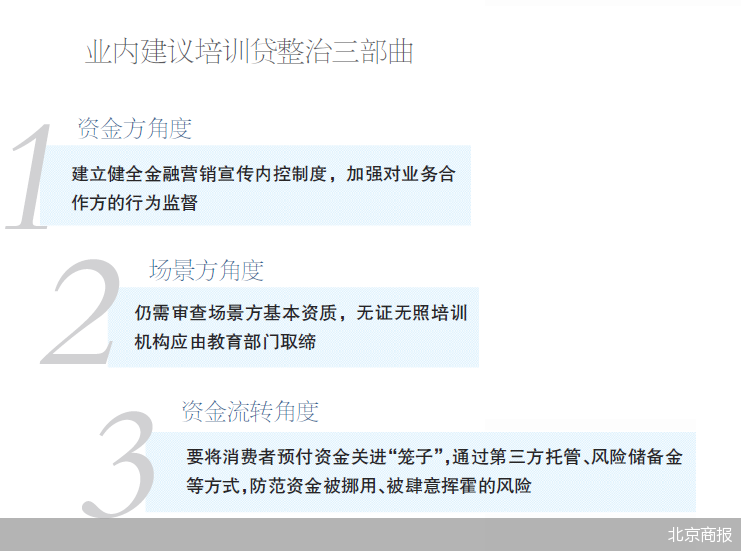

在業(yè)內(nèi)看來,涉及資金方與場景方的培訓貸亟待進一步規(guī)范。蘇筱芮認為,作為資金方的持牌金融機構(gòu),要建立健全金融營銷宣傳內(nèi)控制度,并加強對業(yè)務合作方的行為監(jiān)督;另從場景方角度,仍需審查場景方基本資質(zhì),無證無照培訓機構(gòu)應由教育部門取締;此外從資金流轉(zhuǎn)角度,需要將消費者預付的資金關(guān)進“籠子”,通過第三方托管、風險儲備金等方式防范資金被挪用、被肆意揮霍的風險。

李亞同樣稱,后續(xù)要加強培訓貸監(jiān)管整頓,一要規(guī)范培訓機構(gòu),審查培訓機構(gòu)的相關(guān)資質(zhì);二要規(guī)范授信政策,要實質(zhì)性審核識別大學生身份和真實貸款用途;三要規(guī)范宣傳營銷。貸款機構(gòu)和培訓機構(gòu)不得以大學生為潛在客戶定向營銷,不得采用虛假、引人誤解或者誘導性宣傳等不正當方式誘導大學生超前消費、過度借貸。

北京商報記者 岳品瑜 劉四紅

責任編輯:張玫

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)