“利率債農(nóng)商四小龍”被通報(bào)!部分交易涉及利益輸送 農(nóng)商行大舉購(gòu)債引監(jiān)管關(guān)注

歷時(shí)近4個(gè)月,中國(guó)銀行間市場(chǎng)交易商協(xié)會(huì)12月2日公布了對(duì)江蘇4家農(nóng)商銀行的自律調(diào)查結(jié)果。

交易商協(xié)會(huì)已查實(shí)江蘇常熟農(nóng)村商業(yè)銀行股份有限公司(以下簡(jiǎn)稱“常熟銀行”)、江蘇江南農(nóng)村商業(yè)銀行股份有限公司(以下簡(jiǎn)稱“江南農(nóng)商行”)、江蘇昆山農(nóng)村商業(yè)銀行股份有限公司(以下簡(jiǎn)稱“昆山農(nóng)商行”)、江蘇蘇州農(nóng)村商業(yè)銀行股份有限公司(以下簡(jiǎn)稱“蘇農(nóng)銀行”)債券交易內(nèi)控管理不健全,對(duì)交易員激勵(lì)過(guò)度,導(dǎo)致部分交易員交易行為扭曲,通過(guò)集中資金優(yōu)勢(shì)連續(xù)買賣、自買自賣和頻繁報(bào)價(jià)撤價(jià)誘導(dǎo)交易等方式影響債券價(jià)格,部分交易涉及利益輸送。

近年來(lái),“大行放貸、小行買債”之風(fēng)盛行,特別是農(nóng)商行,紛紛擴(kuò)大債券投資,積極涌入現(xiàn)券市場(chǎng)。2024三季度報(bào)告顯示,多家農(nóng)商行靠投資收益帶動(dòng)業(yè)績(jī)正增長(zhǎng),其中來(lái)自買債的投資收益顯著拔高。作為債牛行情的重要推動(dòng)力量,農(nóng)商行大舉購(gòu)債的行為也引發(fā)了監(jiān)管關(guān)注。

交易商協(xié)會(huì)通報(bào)江蘇四家農(nóng)商行自律調(diào)查情況

激勵(lì)過(guò)度致交易行為扭曲 部分交易涉及利益輸送

據(jù)中國(guó)銀行間市場(chǎng)交易商協(xié)會(huì)公告,近期,交易商協(xié)會(huì)已查實(shí)常熟銀行、江南農(nóng)商行、江蘇昆山農(nóng)商行、蘇農(nóng)銀行債券交易內(nèi)控管理不健全,對(duì)交易員激勵(lì)過(guò)度,導(dǎo)致部分交易員交易行為扭曲,通過(guò)集中資金優(yōu)勢(shì)連續(xù)買賣、自買自賣和頻繁報(bào)價(jià)撤價(jià)誘導(dǎo)交易等方式影響債券價(jià)格,部分交易涉及利益輸送。

其中,“對(duì)交易員激勵(lì)過(guò)度”通常指的是金融機(jī)構(gòu)為了激發(fā)交易員的積極性,提供了過(guò)高的獎(jiǎng)勵(lì)機(jī)制,可能誘使交易員為了追求更高的個(gè)人利益而采取過(guò)度冒險(xiǎn)或違規(guī)操作的行為。“利益輸送”則是指以自身實(shí)際控制的賬戶為交易對(duì)手通過(guò)交易價(jià)差實(shí)現(xiàn)利潤(rùn)轉(zhuǎn)移、通過(guò)第三方交易實(shí)現(xiàn)利益輸送以及其他利益輸送的行為,主要包括低價(jià)銷售或高價(jià)購(gòu)買債券、通過(guò)代持和過(guò)券等方式拉長(zhǎng)利益輸送的戰(zhàn)線、以及利用丙類戶進(jìn)行非法的價(jià)差交易等。

交易商協(xié)會(huì)表示,將根據(jù)相關(guān)法律法規(guī)以及自律規(guī)則予以自律處分并移送相關(guān)部門。

值得注意的是,今年8月上旬,交易商協(xié)會(huì)曾連續(xù)兩日發(fā)文直指中小金融機(jī)構(gòu)在國(guó)債交易違規(guī)情況。

8月7日,上述4家農(nóng)商行因涉嫌在國(guó)債二級(jí)市場(chǎng)交易中操縱市場(chǎng)價(jià)格、利益輸送,被交易商協(xié)會(huì)啟動(dòng)自律調(diào)查。

8月8日,交易商協(xié)會(huì)再發(fā)公告表示,近期,在交易商協(xié)會(huì)查處的案件中,部分中小金融機(jī)構(gòu)在國(guó)債交易中存在出借債券賬戶和利益輸送等違規(guī)情形,交易商協(xié)會(huì)已將部分嚴(yán)重違規(guī)機(jī)構(gòu)移送中國(guó)人民銀行實(shí)施行政處罰,對(duì)于其他此類案件線索交易商協(xié)會(huì)正在加緊調(diào)查處理。

此外,去年5月,交易商協(xié)會(huì)還曾通報(bào)大連銀行、青島銀行、鄭州銀行、江西銀行以及粵財(cái)信托等多家金融機(jī)構(gòu),存在債券代持交易等違規(guī)行為,涉及虛增做市交易量、交易未反映真實(shí)或正當(dāng)交易目的等問(wèn)題。

4月12日,交易商協(xié)會(huì)公告稱,交易商協(xié)會(huì)根據(jù)市場(chǎng)機(jī)構(gòu)反映的情況發(fā)現(xiàn),部分中小金融機(jī)構(gòu)存在涉嫌違規(guī)代持、出借債券賬戶等行為。依據(jù)《銀行間債券市場(chǎng)自律處分規(guī)則》,交易商協(xié)會(huì)對(duì)6家中小金融機(jī)構(gòu)啟動(dòng)自律調(diào)查。

“大行放貸、小行買債”之風(fēng)盛行

“利率債農(nóng)商四小龍”投資收益提升

近年來(lái),在信貸投放不及大行、息差收窄、負(fù)債成本高等多重壓力下,中小銀行加大了對(duì)債券的配置以提升資產(chǎn)端收益,“大行放貸、小行買債”成為銀行業(yè)的一個(gè)奇特的現(xiàn)象。特別是農(nóng)商行,紛紛擴(kuò)大債券投資,積極涌入現(xiàn)券市場(chǎng)。據(jù)全國(guó)銀行間同業(yè)拆借中心數(shù)據(jù),2023年全年,農(nóng)商行二級(jí)市場(chǎng)現(xiàn)券交易量占全市場(chǎng)總買入量的12%,占比僅次于券商自營(yíng)的34%和城商銀行的13%。

進(jìn)入2024年,農(nóng)商行更是主動(dòng)增加了債市操作頻率,加大了對(duì)長(zhǎng)債的配置力度,“小行買債”情況愈演愈烈,債券投資收益成為銀行收入的重要來(lái)源。2024三季度報(bào)告顯示,多家農(nóng)商行靠投資收益帶動(dòng)業(yè)績(jī)正增長(zhǎng),其中來(lái)自買債的投資收益顯著拔高。

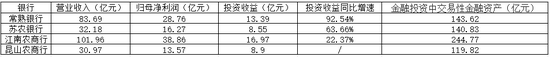

此次被查的四家農(nóng)商行均系江蘇轄區(qū)內(nèi)銀行,在利率債市場(chǎng),特別是中長(zhǎng)端利率債市場(chǎng)特別活躍,一度被稱為“利率債農(nóng)商四小龍”。其中,常熟銀行和蘇農(nóng)銀行均于2016年登陸A股上市,而江南農(nóng)商行和昆山農(nóng)商行一直在謀求上市,目前仍處于IPO進(jìn)程中。金融研究院梳理其三季報(bào)發(fā)現(xiàn),四家農(nóng)商行投資收益皆有不同程度提升。

金融研究院根據(jù)2024三季度報(bào)告梳理制表

以兩家上市農(nóng)商行常熟銀行和蘇農(nóng)銀行為例,截至三季度末,兩家銀行的投資收益分別為13.39億元、8.55億元,同比增長(zhǎng)92.54%、63.66%。對(duì)此,常熟銀行稱主要原因?yàn)榻灰仔越鹑谫Y產(chǎn)等投資收益增加,蘇農(nóng)銀行則表示系資本利得增加。在金融投資中,兩家銀行的交易性金融資產(chǎn)分別為143.62億元、140.83億元,較年初增長(zhǎng)3.11%、35.50%。對(duì)于交易性金融資產(chǎn)的大幅增長(zhǎng),蘇農(nóng)銀行在其三季報(bào)中解釋系國(guó)債投資增加。

農(nóng)商行的主責(zé)主業(yè)是服務(wù)“三農(nóng)”、小微企業(yè)及地方經(jīng)濟(jì),通過(guò)提供信貸、存款、結(jié)算等金融服務(wù),促進(jìn)農(nóng)村經(jīng)濟(jì)發(fā)展、小微企業(yè)成長(zhǎng)和地方經(jīng)濟(jì)繁榮。在債市的過(guò)度投機(jī)行為不僅與其主責(zé)主業(yè)背離,而且往往暗藏著違法違規(guī)行為。這會(huì)導(dǎo)致原本應(yīng)流向?qū)嶓w經(jīng)濟(jì)的資金在金融體系內(nèi)部空轉(zhuǎn),還會(huì)增加債市監(jiān)管的難度,對(duì)金融市場(chǎng)的健康穩(wěn)定發(fā)展造成威脅。

交易商協(xié)會(huì)副秘書長(zhǎng)徐忠表示,部分中小金融機(jī)構(gòu)對(duì)利率風(fēng)險(xiǎn)缺少敏感性。一些中小銀行并沒(méi)有充分考慮國(guó)債投資的利率波動(dòng)風(fēng)險(xiǎn),在濃厚的投機(jī)氛圍下,有些機(jī)構(gòu)由配置盤變成了活躍的交易盤,甚至將債券當(dāng)作股票來(lái)炒作;投資集中度很高,一些中小金融機(jī)構(gòu)債券收益占營(yíng)業(yè)收入超過(guò)50%,一定程度上也反映出這些機(jī)構(gòu)公司治理的不健全,風(fēng)控能力不強(qiáng)。

農(nóng)商行大舉購(gòu)債引監(jiān)管關(guān)注

央行多次提示利率風(fēng)險(xiǎn)

市場(chǎng)從無(wú)永恒之漲勢(shì),機(jī)構(gòu)追捧購(gòu)買長(zhǎng)期債券,不斷推動(dòng)長(zhǎng)債收益率下行,未來(lái)市場(chǎng)風(fēng)險(xiǎn)悄然累積。進(jìn)入2024年以來(lái),10年期國(guó)債活躍券收益率屢屢走低。8月5日,10年期國(guó)債活躍券24004收益率跌破2.1%,為有記錄以來(lái)首次;12月2日,銀行間債券市場(chǎng)延續(xù)11月末行情,做多情緒高漲,10年期國(guó)債收益率跌破2%,創(chuàng)歷史新低。

作為債牛行情的重要推動(dòng)力量,農(nóng)商行大舉購(gòu)債的行為也引發(fā)了監(jiān)管關(guān)注。

據(jù)市場(chǎng)消息,今年3月起,央行專門針對(duì)農(nóng)商行參與債券市場(chǎng)情況進(jìn)行了調(diào)研。4月底,華東某省央行地方分行對(duì)部分農(nóng)商行進(jìn)行窗口指導(dǎo),要求農(nóng)商行聚焦主業(yè),壓降杠桿的同時(shí),降低債券久期。

7月上旬,華東某省份農(nóng)商行收到監(jiān)管調(diào)研通知,其中要求說(shuō)明債券投資業(yè)務(wù)情況。收到通知的銀行被要求提交報(bào)告說(shuō)明,債券投資余額上升的原因,債券投資的主要考慮、決策機(jī)制,特別是中長(zhǎng)期(5年以上)債券投資情況。如,追求資產(chǎn)規(guī)模增長(zhǎng)和應(yīng)對(duì)信貸需求減弱對(duì)銀行債券投資的影響;持有到期目的為主或以交易性目的為主對(duì)債券投資決策的影響;地方政府對(duì)銀行投資債券行為的影響。

另外,隨著國(guó)債收益率持續(xù)向下突破,央行也多次提示利率風(fēng)險(xiǎn)。

6月19日,央行行長(zhǎng)潘功勝在陸家嘴論壇上指出,當(dāng)前特別要關(guān)注一些非銀主體大量持有中長(zhǎng)期債券的期限錯(cuò)配和利率風(fēng)險(xiǎn),保持正常向上傾斜的收益率曲線,保持市場(chǎng)對(duì)投資的正向激勵(lì)作用。

6月25日召開(kāi)的央行貨幣政策委員會(huì)2024年第二季度例會(huì)就指出,在經(jīng)濟(jì)回升過(guò)程中,也要關(guān)注長(zhǎng)期收益率的變化。暢通貨幣政策傳導(dǎo)機(jī)制,提高資金使用效率。

7月1日,央行發(fā)布公告,為維護(hù)債券市場(chǎng)穩(wěn)健運(yùn)行,在對(duì)當(dāng)前市場(chǎng)形勢(shì)審慎觀察、評(píng)估基礎(chǔ)上,人民銀行決定于近期面向部分公開(kāi)市場(chǎng)業(yè)務(wù)一級(jí)交易商開(kāi)展國(guó)債借入操作。

8月9日,央行在2024年二季度貨幣政策執(zhí)行報(bào)告中透露,下一階段,將加強(qiáng)市場(chǎng)預(yù)期引導(dǎo),關(guān)注經(jīng)濟(jì)回升過(guò)程中,長(zhǎng)期債券收益率變化。同時(shí),對(duì)金融機(jī)構(gòu)持有債券資產(chǎn)的風(fēng)險(xiǎn)敞口開(kāi)展壓力測(cè)試,防范利率風(fēng)險(xiǎn)。

9月底,央行貨幣政策委員會(huì)舉行2024年第三季度例會(huì)提出,充實(shí)貨幣政策工具箱,開(kāi)展國(guó)債買賣,關(guān)注長(zhǎng)期收益率的變化。

此外,數(shù)據(jù)顯示,除了央行在公開(kāi)市場(chǎng)國(guó)債買賣操作實(shí)施首月(8月),以買短拋長(zhǎng)方式凈買入1000億元國(guó)債,過(guò)去三個(gè)月央行在公開(kāi)市場(chǎng)國(guó)債買賣操作的全月凈買入債券均為2000億元。民生銀行首席經(jīng)濟(jì)學(xué)家溫彬認(rèn)為,買入國(guó)債操作會(huì)給市場(chǎng)傳遞對(duì)國(guó)債收益率曲線的管控信號(hào),表明中國(guó)人民銀行對(duì)長(zhǎng)端利率的風(fēng)險(xiǎn)管控態(tài)度。

責(zé)任編輯:曹睿潼

作者

王一一

熱文排行

- 廣發(fā)英雄帖!本溪銀行公開(kāi)“海選”行長(zhǎng) 年內(nèi)銀行行長(zhǎng)“招募令”頻發(fā)

- 京東或?qū)⒔邮纸菪畔穑止杀壤嫌?jì)65%!昔日“消金一哥”去年稅后虧近32億

- 四家銀行明晟(MSCI)ESG評(píng)級(jí)升至AAA,其他銀行環(huán)境、社會(huì)、治理評(píng)分如何?

- 整治貸款黑中介進(jìn)行時(shí)!有銀行發(fā)布風(fēng)險(xiǎn)提示超過(guò)120次,多名銀行員工因勾連不法貸款中介被判刑

- 保險(xiǎn)公司職員名下涉及數(shù)十件借貸糾紛?因詐騙罪被捕入獄,年內(nèi)多名保險(xiǎn)從業(yè)人員被“紅牌罰下”

- 央行再注銷一張支付牌照!已累計(jì)注銷95家支付機(jī)構(gòu),年內(nèi)大額罰單頻現(xiàn)

- 農(nóng)村中小銀行加速整合!年內(nèi)河北超30家村鎮(zhèn)銀行獲批解散,加速出清不良資產(chǎn)助力中小銀行改革化險(xiǎn)

- 系統(tǒng)部署明年工作 多家銀行傳達(dá)學(xué)習(xí)中央經(jīng)濟(jì)工作會(huì)議精神

- “深圳香蜜湖金融峰會(huì)”成功召開(kāi) 黃奇帆、馬建堂、肖鋼等嘉賓重磅發(fā)聲

- 線上買保險(xiǎn)被“遠(yuǎn)程錄屏”?拒賠保險(xiǎn)牽出案中案,螞蟻保稱系“結(jié)構(gòu)化存儲(chǔ)”

聯(lián)系我們

- 郵 箱: money@staff.sina.com.cn

- 電 話:010-62676252

- 地 址:北京市海淀區(qū)西北旺東路新浪總部大廈

400-052-0066 歡迎批評(píng)指正

Copyright © 1996-2024 SINA Corporation

All Rights Reserved 新浪公司 版權(quán)所有