股市瞬息萬變,投資難以決策?來#A股參謀部#超話聊一聊,[點擊進入超話]

震驚投資圈!三個月虧掉8250億日元,背后有何故事?全球風投巨頭大潰敗,曾“押中”阿里暴賺2000倍

三個月虧掉8200億日元,又刷新了全球風投史上的紀錄。

11月8日,日本投資巨頭——軟銀集團披露了最新的財報,今年7-9月,愿景基金合計虧損高達8250.86億日元(約合人民幣465億元),超越了此前單季度虧損7886億日元的紀錄,成為史上最慘烈的一個季度。

此次巨虧或許與愿景基金重倉的2只電商股相關。首先是,韓國最大的電商企業Coupang在三季度的最大跌幅超44%,使得愿景基金持倉市值縮水超過79億美元(約合人民幣505億元);另外,阿里巴巴股價也一路走低,三季度的跌幅達34.7%,使得阿里巴巴在愿景基金的持倉占比首次降至30%以下。

軟銀CEO孫正義表示,目前,公司正處于“暴風雪”中,更重要的一項指標:凈資產價值在一年內下降超過770億美元(約合人民幣4926億元)。

3個月巨虧8250億日元

中國互聯網巨頭的重挫,最大的“受害者”竟是軟銀集團。

當地時間11月8日,全球風險投資巨頭—軟銀集團更新了2021財年第二財季(截至7-9月)的財報數據,因旗下愿景基金的投資遭遇巨幅回撤,軟銀集團在第三季度凈虧損接近4000億日元(約合人民幣226億元)。

根據軟銀的財報顯示,今年7-9月,愿景基金部門合計虧損高達8250.86億日元(約合人民幣465億元),超越了全球疫情爆發伊始造成的單季度7886億日元的損失紀錄,成為愿景基金史上最慘烈的一個季度。

來源:軟銀財報

這份糟糕的財報,再次令軟銀集團成為全球投資圈的輿論焦點。上一次遭遇如此巨大的虧損,是在2020財年(2019/4/1 至 2020/3/31),一年虧掉1.8萬億日元(約合人民幣1015億元),當時業績“爆雷”的主要原因是,估值超700億美元的“獨角獸”WeWork上市失敗,泡沫破滅;另一只重倉持有的科技巨頭Uber股價連續遭遇暴跌。

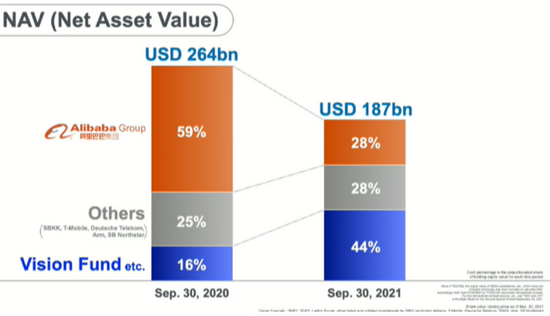

面對這份財報,軟銀CEO孫正義在財報發布會上表示,目前,公司正處于“暴風雪”中,凈利潤遭遇大幅下降,更重要的指標是,公司的凈資產價值在一年內下降超過770億美元,其中愿景基金第一大重倉股阿里巴巴的倉位占比已經下降至不足30%。

來源:軟銀財報

盡管愿景基金的表現糟糕,但孫正義強調,雖然愿景基金近3個月表現不佳,但從累計投資回報的角度來看愿景基金仍為投資者帶來了接近6萬億日元的回報。更重要的是,愿景二期基金正處于布局階段,有望在幾年后進入回報期,預計愿景基金旗下投資有望在2021財年實現31宗IPO。

但投資標的實現IPO似乎并不能給愿景基金帶來豐厚回報,有機構分析師指出,回顧軟銀愿景基金今年的表現,旗下的大部分IPO項目都沒能賺到錢,其在新股市場的表現非常差,這背后的原因是,愿景基金投資的項目價格虛高,甚至出現了泡沫。

其中,滴滴便是案例之一,2016年至2017年,軟銀中國斥資100億美元參與了滴滴的G輪及戰略融資,當時滴滴的估值已超過500億美元。今年滴滴上市后,股價一路下行,最新收盤價(8.12美元)對應的總市值為392億美元,意味著,軟銀對滴滴的這筆投資中,已經出現了大幅虧損。

賬面巨虧也給軟銀的股價蒙上了一層陰影,自7月以來,軟銀股價持續下挫,截止11月8日收盤,最新股價為6161日元,相較今年3月的高點,累計下跌幅度超42%,大幅跑輸日經指數、美國的納斯達克指數。對此,孫正義在業績發布會也做出回應,董事會已經批準了一項價值最多1萬億日元的回購計劃。

巨虧的真相

愿景基金3個月巨虧8250.86億日元,與2只電商巨頭股價暴跌有密切關系。

首先是,韓國最大的電商企業Coupang,今年7月以來,其股價連續遭遇大跌,三季度的最大跌幅超44%,總市值蒸發351.54億美元(約合人民幣2249億元)。

軟銀對Coupang的投資始于2015年,當年獲得了軟銀的10億美元投資,對應估值50億美元;隨后的2018年,愿景基金再向Coupang投資了20億美元,這2筆投資讓愿景基金成為了該公司的第一大股東,在其IPO之后,軟銀擁有8.6%的投票權,及33.1%股權。

Coupang上市后,股價一路崩跌,迅速跌破了發行價。無奈之下,軟銀連續2次以破發價拋售,回籠資金約17.5億美元。當前,愿景基金仍持有Coupang的5.682億股股票。以此計算,愿景對Coupang的持倉,在三季度浮虧超過79億美元(約合人民幣505億元)。

除了Coupang以外,愿景基金三季度巨虧的另一個來源是,中國的電商龍頭—阿里巴巴。

眾所周知,軟銀一直都是阿里巴巴的第一大股東,盡管近年來連續減持,但截止2021年7月,軟銀對阿里巴巴的持股比例仍高達24.85%,持股數量為6.736億股。

然而,今年7月以來,阿里巴巴股價一路走低,7-9月期間,阿里巴巴的股價累計跌幅達34.7%,以此計算,軟銀持有的阿里巴巴市值在三季度縮水530億美元(約合人民幣3390億元)。

阿里巴巴市值的大幅縮水,使得其在愿景基金持倉占比首次降至30%以下。而在2020年三季度末,阿里巴巴在愿景基金中占比高達59%。

面對2大重倉股的下挫,也讓孫正義產生了反思。據軟銀披露,相較于愿景一期平均每單投資額9.43億美元,二期基金的平均投資額將下降至1.92億美元,意味著,愿景基金正在改變此前的重倉下注的策略,轉為分散化投資。

孫正義表示,將加快愿景基金后續基金的投資步伐,截至今年9月底,該基金已將其330億美元資本的15%分配給中國的創業項目,特別是人工智能行業。

下一只“阿里巴巴”何在?

2008年的阿里巴巴,成就了孫正義的投資“神話”,當時的一筆2000多萬美元投資,到2014年阿里巴巴上市時,便為孫正義帶來了超2000倍的收益。此后,阿里巴巴一直成為了軟銀集團最安全的基石,每當軟銀集團面臨危機之時,幾乎都會選擇減持阿里,獲得“救命錢”。

2016年,軟銀集團首次減持阿里巴巴,套現超100億美元;

2019年6月,軟銀再次出售阿里7300萬股美國存托股票,套現金額超過130億美元,持股比例降至25.8%;

在2020年3月底遭遇巨額虧損后,軟銀陸續減持了0.9%的阿里股份,再次從阿里套現超50億美元。

當前愿景基金再度遭遇巨虧,會否再度低位減持阿里巴巴?是市場關注的焦點。

然而,當前軟銀更迫切的事情,或許是尋找下一只“阿里巴巴”。2010年以來,全球科技行業迎來了移動互聯網時代,在中國的龐大市場中,更是涌現出了一大批明顯科技互聯網企業,然而孫正義卻沒能在創業初期捕獲到其中的任何一只。

相比之下,小米的天使投資人晨興資本、在滴滴A輪時大膽下注的金沙江創投,成功押注美團、字節跳動、拼多多的老牌美元基金紅杉、IDG都迎來了黃金時代,賺得盆滿缽滿。

而字節跳動、滴滴等新經濟巨頭,出現在軟銀的投資組合中時,已經到了移動互聯網泡沫膨脹的2016年。

2016年至2017年,軟銀中國斥資100億美元參與了滴滴的G輪及戰略融資,屆時滴滴的估值早已超過500億美元。

2018年,軟銀愿景基金才第一次關注到張一鳴,而此時的字節跳動已經進入Pre-IPO階段,估值已經高達750億美元,顯然已經錯過了一級市場最佳的入場時機。

錯過移動互聯網時代的大潮,軟銀的1000億美元的“大躍進”吹起了全球共享經濟的泡沫,最終付出了巨額虧損的代價。

責任編輯:李思陽

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)