2024第八屆“銀華基金杯”新浪理財師大賽全國總決賽已順利落下帷幕。新浪財經將采訪今年的十強團隊,做客《理財師說》訪談欄目,讓我們與優秀的隊伍一起在財富管理領域“披荊斬棘”。

本期對話團隊:招商銀行北京分行世紀長紅隊

團隊介紹:

團隊成員均來自招商銀行私人銀行,團結、緊張、嚴肅、活潑,具備全球視角資產配置能力與經驗,擅長財富保障與傳承方案設計,致力于助力客戶家業常青,并為招商銀行打造“價值銀行”貢獻綿薄之力。

財富理念和口號:

財富理念:助您家業常青,是我們的份內事

口號:山水書香,世紀長紅

大賽寄語:

心存希冀,目有繁星

追光而遇,沐光而行

感謝新浪理財師大賽讓我們在此相遇,祝新浪理財師大賽越辦越好。

ESG指標可納入投資決策,但不可盲信。

ESG的概念首次提出是在2004年聯合國的報告中,經過二十年的發展,采用相關方法管理的投資已占到全球資產管理規模的近四分之一。美麗中國、“雙碳”行動等亦是以高質量發展推進中國式現代化的重要組成部分。基于“五篇大文章”中的綠色金融,2024年國內三大交易所發布了《上市公司可持續發展報告指引》,上交所制定了《推動提高滬市上市公司ESG信息披露質量三年行動方案》,相信ESG投資將迎來新一輪發展。

對于投資者來說,首先應善用相關工具。在新浪財經ESG評級中心,可以很方便的查詢14家國內外主流ESG評級機構的評價體系和數據。當然各家機構的結果有時也不盡相同,比如招商銀行在中證ESG評級中名列A股銀行股第一、在MSCI ESG評級中也為A級,但在MSCI ESG評級非常高的某家銀行在中證ESG評級里卻排在十余名開外。

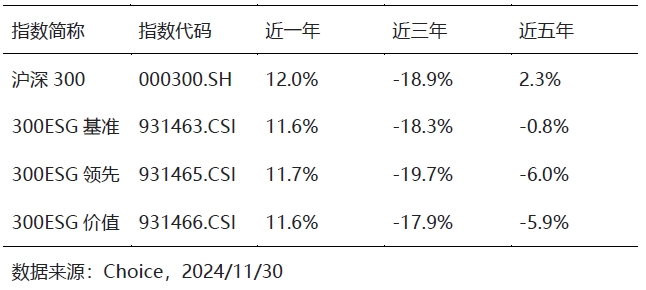

其次,可通過基金尤其是指數基金的方式便捷參與ESG投資。據統計,國內ESG相關公募基金已有近300只、1800億元,市場份額仍有廣闊空間。在投資前應深入了解相關指數編制規則,比如滬深300 ESG基準指數(931463)是從滬深300中剔除了各中證一級行業中ESG得分后20%的公司,而滬深300 ESG領先指數(931465)是在滬深300中選取各中證一級行業ESG評分前1/3的公司湊夠100家,還有滬深300 ESG價值指數(931466)等等。

最后,還有一些需要注意的事項。雖然ESG有其科學、進步之處,但相關投資并非一定跑贏大市,如下圖所示,滬深300 ESG領先指數在過去一年、三年、五年均跑輸滬深300。此外,ESG也并不宜簡單等同于新能源或節能環保。再者,西方的一些評價方法并不一定能充分反應我國的國情。除了ESG股票(基金)投資,還有ESG債券(基金)、ESG理財也可以關注。

房貸利率下降并不等同于購房好時機。

房貸利率的下調確實意味著購房成本的降低,這在一定程度上可能會刺激房地產市場的需求,促進市場的活躍度。然而,要判斷這是否意味著房地產的春天已經到來,還需要考慮更多的因素。

首先,從政策層面來看,房貸利率的下調是政府為了穩定經濟增長、促進消費而采取的措施之一。這種政策調整有助于減輕購房者的經濟負擔,提高購房意愿,從而對房地產市場產生積極影響。

其次,從市場反應來看,房貸利率的下調確實能夠激發一部分潛在購房者的購房需求。特別是在一線城市和部分熱點城市,由于房價較高,房貸利率的下降對于購房者來說意味著更大的節省,因此這些地區的市場反應可能更為明顯。

然而,要判斷房地產的春天是否真正到來,還需要考慮以下幾點:

1、經濟環境:房地產市場的發展與整體經濟環境密切相關。如果全球經濟不確定性增加,國內經濟面臨下行壓力,那么房地產市場也難以獨善其身,還需要看全球市場經濟GDP的增長情況

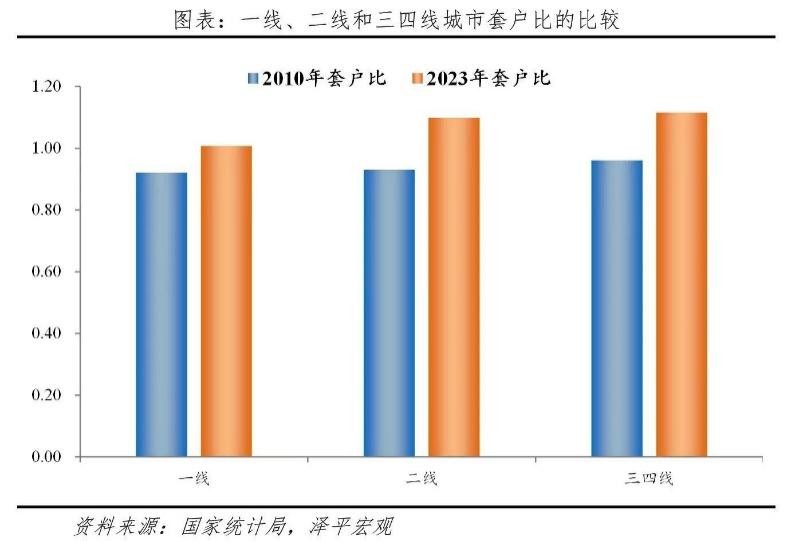

2、 供需關系:房地產市場的供需關系也是決定房價走勢的重要因素。如果市場上房源供應充足,而需求相對不足,那么即使房貸利率下降,房價也難以大幅上漲

3、政策持續性:房貸利率的下調只是短期政策調整的一部分,其效果能否持續還需觀察。如果未來政策出現反復或收緊,那么房地產市場也可能再次陷入低迷。關于基建和地產的刺激政策有效性和持續性,還有待市場觀察。

綜上所述,雖然房貸利率的下調為房地產市場帶來了一定的利好,但要判斷房地產的春天是否真正到來還需要綜合考慮多方面因素。對于購房者來說,在做出購房決策時仍需謹慎評估自身經濟狀況和市場走勢再做出判斷。

高凈值人群全球投資中應當注意什么?

對于高凈值人群擁有500萬可投資資產,希望在全球范圍內進行資產配置以分散風險并追求更高收益的情況,具體的配置比例應根據個人的風險承受能力、投資目標、市場情況進行調整,以下是一個風險承受能力中等的客戶資產配置框架。

1、股票(40%)

全球股票或基金:可以考慮投資于全球主要股市的指數基金或etf,如標普500、納斯達克、日經225、歐洲斯托克50等,以實現地域和行業的多元化。

2、債券(30%)

政府債券:投資于不同國家的政府債券,如美國國債、德國國債等,以獲取穩定的收益并降低風險。

企業債券:選擇信用評級較高的企業債券,以獲得相對較高的收益。

國際債券基金:通過債券基金投資:多個國家的債券市場,實現債券投資的多元化。

3、房地產(10%)

REITS:投資于全球不同地區的房地產信托基金,以分散房地產市場的風險并獲取租金收入。直接投資:如果有條件和興趣,也可以考慮直接購買海外房產。

4、大宗商品(5%)

黃金:作為傳統的避險資產,黃金可以在一定程度上對沖通貨膨脹和貨幣貶值的風險。

其他大宗商品:如石油、天然氣等,可以通過相關基金或etf進行投資。

5、私募股權和風險投資(10%)

私募股權:投資于未上市公司的股權,通常需要較長的投資期限和較高的風險承受能力。

風險投資:投資于初創企業或高科技公司,潛在回報高但風險也大。

6、現金及現金等價物(5%)

貨幣市場基金:保持一定比例的流動性,以應對突發的資金需求。

短期債券:如短期國債或高評級企業債,提供相對穩定的收益和較低的風險。

注意事項

稅務規劃:了解不同國家和地區的稅收政策,合理規劃稅務,以減少稅負。

持續監控與調整:定期審視投資組合的表現,根據市場變化和個人情況的變化,適時調整資產配置。

總之,全球資產配置是一個復雜的過程,需要綜合考慮多種因素。

人口老齡化將如何影響投資決策?

人口老齡化對金融市場的影響是多方面的,它不僅改變了市場的供需結構,還可能影響到利率、資產價格以及整體經濟的增長模式,具體如下:

1、儲蓄與投資需求的變化:隨著人口老齡化,勞動年齡人口比例下降,可能會導致儲蓄率下降,進而影響資本市場的資金供給,同時,人們可能會減少對高風險投資的偏好,轉而尋求更穩定和保守的投資策略。這可能導致對債券和固定收益產品的需求增加。

2、消費模式的轉變:老年人口更傾向于消費醫療保健、旅游、休閑等服務,這將促進相關行業的發展,同時也可能抑制其他行業的增長。

3、資產價格波動:老年人可能更傾向于居住在便于生活和醫療護理的地區,這可能會影響房地產投資的地理分布。

4、利率水平:為鼓勵消費和投資,政府和中央銀行可能會采取低利率政策,這會影響債券和其他固定收益產品的回報。

面對這一趨勢,投資者確實需要調整其長期投資策略以適應新的市場環境。

1、多元化投資組合:考慮到不同年齡段人群的需求差異,投資者可以考慮增加對醫療健康、養老地產、旅游休閑等領域的投資比重。

2、長期視角:鑒于人口老齡化是一個長期趨勢,投資者應該有耐心,避免短期市場波動帶來的恐慌情緒,選擇那些能夠提供穩定現金流和長期增長潛力的投資。

3、關注政策導向:政府為了應對老齡化問題,可能會出臺一系列政策措施,如稅收優惠、養老金改革等,投資者應密切關注這些政策動向。

4、風險管理:由于人口老齡化帶來的不確定性增加,投資者需要更加重視風險管理,比如通過分散投資來降低風險。

5、持續學習:了解最新的市場動態和技術進步,尤其是那些能夠滿足老齡化社會需求的技術和服務。

總之,人口老齡化是一個復雜的現象,它既帶來了挑戰也提供了機遇。投資者需要靈活調整策略,同時保持長遠的眼光,以適應不斷變化的市場環境。

責任編輯:胡尊波

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)