意見(jiàn)領(lǐng)袖 | 張瑜

核心觀點(diǎn)

1、美聯(lián)儲(chǔ)縮表進(jìn)程可分為5個(gè)節(jié)點(diǎn):美聯(lián)儲(chǔ)縮表帶來(lái)金融機(jī)構(gòu)“縮表”,準(zhǔn)備金余額下降→貨幣市場(chǎng)利率走高,利率走廊有效性變差→美聯(lián)儲(chǔ)放緩縮表速度or技術(shù)調(diào)整→“錢(qián)荒”→停止縮表。

2、2022年縮表至今,美聯(lián)儲(chǔ)準(zhǔn)備金余額并未下降,即縮表尚未完成節(jié)點(diǎn)1。近期隨著準(zhǔn)備金兩大蓄水池TGA賬戶與ONRRP賬戶“水量”不足,市場(chǎng)開(kāi)始預(yù)期準(zhǔn)備金將加速下行。

3、縮表對(duì)資產(chǎn)價(jià)格影響可分為3個(gè)階段:縮表的流動(dòng)性沖擊階段,10Y美債收益率上行、美股估值回落→停止縮表的預(yù)期階段,10Y美債收益率見(jiàn)頂、美股估值見(jiàn)底→正式重啟擴(kuò)表階段,預(yù)期落地,10Y美債收益率下行結(jié)束。

4、QT-II中,階段1與階段2同步發(fā)生。但美聯(lián)儲(chǔ)縮表帶來(lái)的流動(dòng)性緊縮效果或難以避免,短期而言,寬松預(yù)期交易過(guò)早過(guò)滿+準(zhǔn)備金尚未實(shí)際開(kāi)始降低,10Y美債收益率尚難言頂部。

5、當(dāng)然,我們必須承認(rèn),預(yù)測(cè)美聯(lián)儲(chǔ)的轉(zhuǎn)向路徑是十分困難的(即便是美聯(lián)儲(chǔ),也并不能提前準(zhǔn)確預(yù)知市場(chǎng)的極限準(zhǔn)備金水平),因此把握決策背后的觸發(fā)節(jié)點(diǎn)才更重要,本文意在此。

對(duì)照2017-2019年美聯(lián)儲(chǔ)縮表進(jìn)程(下文稱為QT-I),2022年以來(lái)的縮表進(jìn)程(下文稱為QT-II)走向停止可能也將重走QT-I之路,5大節(jié)點(diǎn)是停止QT-II的關(guān)鍵信號(hào),3大階段是資產(chǎn)價(jià)格應(yīng)對(duì)縮表的可能走向。

報(bào)告摘要

節(jié)點(diǎn)1 準(zhǔn)備金收縮:TGA賬戶與ONRRP賬戶是美聯(lián)儲(chǔ)準(zhǔn)備金的蓄水池,當(dāng)ONRRP余額耗盡、TGA賬戶不再大幅回落、縮表將帶來(lái)準(zhǔn)備金余額收縮——意味著美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表收縮開(kāi)始帶來(lái)金融機(jī)構(gòu)資產(chǎn)負(fù)債表的收縮。

美聯(lián)儲(chǔ)縮表的本質(zhì)是減少其準(zhǔn)備金供給,但QT-II至今準(zhǔn)備金暫未減少。2022年6月美聯(lián)儲(chǔ)啟動(dòng)縮表以來(lái),美聯(lián)儲(chǔ)總資產(chǎn)規(guī)模由8.96萬(wàn)億美元降至7.72萬(wàn)億美元,下降了1.24萬(wàn)億美元;然而由于美聯(lián)儲(chǔ)TGA賬戶與ONRRP賬戶的“接力輸血”,準(zhǔn)備金余額反而由3.32萬(wàn)億美元提升至3.59萬(wàn)億美元,增加了2773億美元,縮表對(duì)金融機(jī)構(gòu)的實(shí)質(zhì)性沖擊尚未體現(xiàn)。

但目前準(zhǔn)備金已有加速下降的擔(dān)憂。一方面,2024財(cái)年初始,財(cái)政赤字已現(xiàn)高增跡象,引發(fā)市場(chǎng)對(duì)國(guó)債發(fā)行量居高不下的擔(dān)憂,這或帶來(lái)TGA賬戶再度走高,持續(xù)消耗準(zhǔn)備金供給。另一方面,ONRRP當(dāng)前水位正在快速下降,ONRRP消耗完后美聯(lián)儲(chǔ)縮表將大概率直接消耗準(zhǔn)備金,并對(duì)金融市場(chǎng)流動(dòng)性形成直接沖擊。

節(jié)點(diǎn)2 市場(chǎng)利率陸續(xù)走高,利率走廊有效性變差:當(dāng)看到QT-II帶來(lái)準(zhǔn)備金收縮后,利率走廊有效性或?qū)⒑芸熳儾睿蛔儾钚盘?hào)為①利率走廊上限-EFFR利差收窄甚至持平;②EFFR 99th分位數(shù)-EFFR利差走高;③SOFR連續(xù)一周突破利率走廊上限。——利率作為準(zhǔn)備金供求的結(jié)果,隨著金融機(jī)構(gòu)開(kāi)始縮表,自然能夠觀察到貨幣市場(chǎng)利率隨之走高。

美聯(lián)儲(chǔ)目前采用以利率走廊控制貨幣市場(chǎng)利率的貨幣政策框架:在FOMC會(huì)議中設(shè)置聯(lián)邦基金目標(biāo)利率FFR區(qū)間作為政策利率走廊,同時(shí)以超額準(zhǔn)備金利率IOER、隔夜逆回購(gòu)ONRRP利率作為貨幣市場(chǎng)實(shí)際運(yùn)行中的利率走廊上下限。利率走廊有效性變差是指聯(lián)邦基金市場(chǎng)利率EFFR與回購(gòu)市場(chǎng)利率SOFR突破以IOER/ONRRP為限的利率走廊,但未突破FFR區(qū)間。其可能的進(jìn)程為:縮表帶來(lái)金融機(jī)構(gòu)超額流動(dòng)性下降,貨幣市場(chǎng)利率開(kāi)始走高,IOER-EFFR利差收窄直至持平。此后非銀機(jī)構(gòu)與中小銀行流動(dòng)性出現(xiàn)緊張,二者通過(guò)提高融資利率以吸引大型銀行融出資金;由于獲取大型銀行超額流動(dòng)性的最低利率為IOER,因此非銀與中小銀行此時(shí)的融資利率需高于IOER,即出現(xiàn)EFFR與SOFR突破利率走廊上限IOER。

從QT-II進(jìn)程來(lái)看,由于準(zhǔn)備金尚未回落,IOER-EFFR利差未見(jiàn)變動(dòng);EFFR與SOFR利率在硅谷銀行危機(jī)事件期間出現(xiàn)波動(dòng),目前已回落至正常區(qū)間。

節(jié)點(diǎn)3 技術(shù)調(diào)整與放緩縮表速度:節(jié)點(diǎn)1與節(jié)點(diǎn)2的發(fā)生或?qū)⒂|發(fā)美聯(lián)儲(chǔ)對(duì)利率走廊進(jìn)行技術(shù)調(diào)整與對(duì)縮表速度的調(diào)整。

美聯(lián)儲(chǔ)在選擇放緩縮表速度前,可能先采取壓低利率走廊上限的技術(shù)調(diào)整。EFFR與SOFR突破IOER后,如果IOER=FFR上限,則貨幣政策框架將同時(shí)失效。因此技術(shù)調(diào)整即為降低IOER,使其<ffr上限,這樣即便EFFR與SOFR突破IOER,但仍可運(yùn)行在FFR區(qū)間內(nèi),QT-I中這一操作行之有效。目前IOER低于FFR上限10bp,從QT-I的經(jīng)驗(yàn)來(lái)看仍有10bp壓降空間,因此在最終看到放緩縮表速度前,可能會(huì)先看到美聯(lián)儲(chǔ)繼續(xù)壓低IOER進(jìn)行技術(shù)調(diào)整。不過(guò)需要注意的是,技術(shù)調(diào)整并非觸發(fā)放緩縮表的必要條件。

節(jié)點(diǎn)4 “錢(qián)荒”:2024Q4或是準(zhǔn)備金降至觸發(fā)“錢(qián)荒臨界水平”的關(guān)鍵時(shí)點(diǎn),QT-II“錢(qián)荒”的表現(xiàn)或?yàn)镾RF與貼現(xiàn)窗口用量提升,利率再度飆升風(fēng)險(xiǎn)不大。

聯(lián)儲(chǔ)官方的研究預(yù)測(cè)普遍認(rèn)為準(zhǔn)備金規(guī)模3萬(wàn)億美元左右大致是QT-II的終點(diǎn)。基于目前縮表速度以及對(duì)ONRRP和TGA等賬戶余額的假設(shè),2024年末或是準(zhǔn)備金降至合意水平的關(guān)鍵時(shí)點(diǎn)。

QT-I縮表尾聲發(fā)生“錢(qián)荒”,背后的原因在于當(dāng)金融機(jī)構(gòu)流動(dòng)性緊缺時(shí),美聯(lián)儲(chǔ)缺乏流動(dòng)性投放的貨幣工具。而QT-II美聯(lián)儲(chǔ)運(yùn)用改革后的貼現(xiàn)窗口與SRF工具填補(bǔ)了這一漏洞。具體來(lái)說(shuō),貼現(xiàn)窗口將貼現(xiàn)率降至與FFR上限持平,當(dāng)銀行缺乏流動(dòng)性時(shí)可隨時(shí)向央行貸款,以此作為聯(lián)邦基金市場(chǎng)的利率“封頂”工具。SRF工具利率也與FFR上限持平,當(dāng)非銀機(jī)構(gòu)缺乏流動(dòng)性時(shí),一級(jí)交易商可隨時(shí)向央行貸款,再下沉至非銀機(jī)構(gòu),以此作為回購(gòu)市場(chǎng)的利率“封頂”工具。因此QT-II后期,我們或能看到部分率先感受到流動(dòng)性壓力的機(jī)構(gòu)通過(guò)SRF與貼現(xiàn)工具融資,SRF用量提升反映回購(gòu)市場(chǎng)(非銀體系)流動(dòng)性緊張,貼現(xiàn)窗口用量提升反映聯(lián)邦基金市場(chǎng)(銀行體系)流動(dòng)性緊張,而這也是美聯(lián)儲(chǔ)縮表規(guī)模達(dá)到合意準(zhǔn)備金需求的信號(hào)。

節(jié)點(diǎn)5 停止縮表:當(dāng)上述4大節(jié)點(diǎn)出現(xiàn)后,美聯(lián)儲(chǔ)或?qū)⑦M(jìn)入停止縮表進(jìn)程;同時(shí),美聯(lián)儲(chǔ)或提前1-2個(gè)季度開(kāi)始討論停止縮表,并向市場(chǎng)傳遞這一預(yù)期。

QT-I對(duì)資產(chǎn)價(jià)格影響的3個(gè)階段:

縮表的流動(dòng)性沖擊階段(節(jié)點(diǎn)1→節(jié)點(diǎn)2:EFFR與利率走廊上限持平階段):美聯(lián)儲(chǔ)準(zhǔn)備金余額下降,金融機(jī)構(gòu)切實(shí)感受到縮表對(duì)其資產(chǎn)負(fù)債表的沖擊。10Y美債收益率持續(xù)上行、美股估值回落。

停止縮表的預(yù)期階段(節(jié)點(diǎn)2:貨幣市場(chǎng)利率突破利率走廊上行→節(jié)點(diǎn)4):部分金融機(jī)構(gòu)流動(dòng)性開(kāi)始出現(xiàn)短缺,市場(chǎng)開(kāi)始形成美聯(lián)儲(chǔ)轉(zhuǎn)向的預(yù)期。10Y美債收益率見(jiàn)頂、美股估值逐步見(jiàn)底。

正式重啟擴(kuò)表階段(節(jié)點(diǎn)5):美聯(lián)儲(chǔ)正式宣布停止縮表、重啟擴(kuò)表,預(yù)期落地,10Y美債收益率下行結(jié)束。

由于美聯(lián)儲(chǔ)與金融市場(chǎng)都具有“學(xué)習(xí)效應(yīng)”,因此QT-II中美聯(lián)儲(chǔ)的政策操作更為平滑,在尚未見(jiàn)到準(zhǔn)備金下降、利率走廊有效性弱化的前提下,就已經(jīng)明確向市場(chǎng)表達(dá)開(kāi)始討論放緩QT速度;而金融市場(chǎng)對(duì)美聯(lián)儲(chǔ)放緩QT的預(yù)期也在ONRRP的下降進(jìn)程中就已經(jīng)開(kāi)始。

這意味著QT-II中,資產(chǎn)價(jià)格的階段1與階段2可能同步進(jìn)行,即流動(dòng)性的緊張現(xiàn)實(shí)與貨幣政策的寬松預(yù)期可能同步。但需要注意的是:盡管市場(chǎng)預(yù)期可以提前,但美聯(lián)儲(chǔ)縮表帶來(lái)的流動(dòng)性實(shí)際緊縮效果大概率難以避免。因此短期而言,寬松預(yù)期交易過(guò)早過(guò)滿+準(zhǔn)備金尚未實(shí)際開(kāi)始降低,10Y美債收益率短期尚難言頂部。

當(dāng)然,我們必須承認(rèn),預(yù)測(cè)美聯(lián)儲(chǔ)的轉(zhuǎn)向路徑是十分困難的(即便是美聯(lián)儲(chǔ),也并不能提前準(zhǔn)確預(yù)知市場(chǎng)的極限準(zhǔn)備金水平),因此把握決策背后的觸發(fā)節(jié)點(diǎn)才更重要,本文意在此。

風(fēng)險(xiǎn)提示:美聯(lián)儲(chǔ)準(zhǔn)備金規(guī)模下行過(guò)快,美國(guó)金融機(jī)構(gòu)出現(xiàn)其他風(fēng)險(xiǎn)事件

報(bào)告目錄

報(bào)告正文

核心觀點(diǎn):

1、美聯(lián)儲(chǔ)縮表進(jìn)程可分為5個(gè)節(jié)點(diǎn):美聯(lián)儲(chǔ)縮表帶來(lái)金融機(jī)構(gòu)“縮表”,準(zhǔn)備金余額下降→貨幣市場(chǎng)利率走高,利率走廊有效性變差→美聯(lián)儲(chǔ)放緩縮表速度or技術(shù)調(diào)整→“錢(qián)荒”→停止縮表。

2、2022年縮表至今,美聯(lián)儲(chǔ)準(zhǔn)備金余額并未下降,即縮表尚未完成節(jié)點(diǎn)1。近期隨著準(zhǔn)備金兩大蓄水池TGA賬戶與ONRRP賬戶“水量”不足,市場(chǎng)開(kāi)始預(yù)期準(zhǔn)備金將加速下行。

3、縮表對(duì)資產(chǎn)價(jià)格影響可分為3個(gè)階段:縮表的流動(dòng)性沖擊階段,10Y美債收益率上行、美股估值回落→停止縮表的預(yù)期階段,10Y美債收益率見(jiàn)頂、美股估值見(jiàn)底→正式重啟擴(kuò)表階段,預(yù)期落地,10Y美債收益率下行結(jié)束。

4、QT-II中,階段1與階段2同步發(fā)生。但美聯(lián)儲(chǔ)縮表帶來(lái)的流動(dòng)性緊縮效果或難以避免,短期而言,寬松預(yù)期交易過(guò)早過(guò)滿+準(zhǔn)備金尚未實(shí)際開(kāi)始降低,10Y美債收益率尚難言頂部。

5、當(dāng)然,我們必須承認(rèn),預(yù)測(cè)美聯(lián)儲(chǔ)的轉(zhuǎn)向路徑是十分困難的(即便是美聯(lián)儲(chǔ),也并不能提前準(zhǔn)確預(yù)知市場(chǎng)的極限準(zhǔn)備金水平),因此把握決策背后的觸發(fā)節(jié)點(diǎn)才更重要,本文意在此。

復(fù)盤(pán):2019年美聯(lián)儲(chǔ)是怎么停止縮表的?

(一)QT-I的5個(gè)時(shí)間節(jié)點(diǎn)

1、準(zhǔn)備金余額開(kāi)始收縮(2017年11月15日起):由于QT-I沒(méi)有ONRRP與TGA的蓄水池效應(yīng),因此縮表啟動(dòng)后美聯(lián)儲(chǔ)準(zhǔn)備金余額快速下降,縮表直接對(duì)流動(dòng)性形成沖擊。

2、市場(chǎng)利率異常,利率走廊有效性變差(2017年12月-2019年4月):縮表帶來(lái)流動(dòng)性收緊后,流動(dòng)性緊張由非銀機(jī)構(gòu)逐步蔓延至銀行機(jī)構(gòu),貨幣市場(chǎng)利率陸續(xù)出現(xiàn)走高趨勢(shì)。

3、技術(shù)調(diào)整與放緩縮表速度(2018年6月-2019年8月):在此之前,美聯(lián)儲(chǔ)先通過(guò)壓降聯(lián)邦基金利率走廊寬度,試圖通過(guò)技術(shù)性手段呵護(hù)聯(lián)邦基金目標(biāo)利率區(qū)間上限,此后美聯(lián)儲(chǔ)開(kāi)始放緩縮表速度,以減少流動(dòng)性的下降速度。

4、“錢(qián)荒”(2019年9月17日):由于貨幣市場(chǎng)各層級(jí)機(jī)構(gòu)(非銀機(jī)構(gòu)→中小型銀行→大型銀行)流動(dòng)性均已收緊,疊加機(jī)構(gòu)月中繳稅和國(guó)債發(fā)行繳款的觸發(fā),聯(lián)邦基金市場(chǎng)與回購(gòu)市場(chǎng)利率同時(shí)飆升,出現(xiàn)流動(dòng)性危機(jī)。

5、臨時(shí)流動(dòng)性供給(2019年9月17日-2019年11月4日):為應(yīng)對(duì)“錢(qián)荒”,美聯(lián)儲(chǔ)臨時(shí)啟動(dòng)隔夜回購(gòu)操作向市場(chǎng)投放流動(dòng)性,直到2019年10月11日正式重啟擴(kuò)表

對(duì)照QT-I停止縮表的進(jìn)程,QT-II走向尾聲的路徑也可能經(jīng)歷相似的過(guò)程,同時(shí)與QT-I又略有不同,目前QT-II或正要進(jìn)入節(jié)點(diǎn)1。下文我們將順著美聯(lián)儲(chǔ)停止縮表的路徑,詳細(xì)分析每一個(gè)步驟背后的邏輯線索以及觸發(fā)每一個(gè)節(jié)點(diǎn)的關(guān)鍵信號(hào)。

(二)QT-I的3個(gè)資產(chǎn)影響階段

1、縮表的流動(dòng)性沖擊階段(節(jié)點(diǎn)1→節(jié)點(diǎn)2:EFFR與利率走廊上限持平階段):美聯(lián)儲(chǔ)準(zhǔn)備金余額下降,金融機(jī)構(gòu)切實(shí)感受到縮表對(duì)其資產(chǎn)負(fù)債表的沖擊。10Y美債收益率持續(xù)上行、美股估值回落。

2、停止縮表的預(yù)期階段(節(jié)點(diǎn)2:貨幣市場(chǎng)利率突破利率走廊上行→節(jié)點(diǎn)4):部分金融機(jī)構(gòu)流動(dòng)性開(kāi)始出現(xiàn)短缺,市場(chǎng)開(kāi)始形成美聯(lián)儲(chǔ)轉(zhuǎn)向的預(yù)期。10Y美債收益率見(jiàn)頂、美股估值逐步見(jiàn)底。

3、正式重啟擴(kuò)表階段(節(jié)點(diǎn)5):美聯(lián)儲(chǔ)正式宣布停止縮表、重啟擴(kuò)表。資產(chǎn)表現(xiàn):10Y美債收益率下行結(jié)束。

一、節(jié)點(diǎn)1:準(zhǔn)備金余額開(kāi)始收縮

關(guān)鍵信號(hào):ONRRP余額耗盡、TGA賬戶不再大幅回落、縮表將帶來(lái)準(zhǔn)備金余額收縮——這一信號(hào)出現(xiàn),意味著美聯(lián)儲(chǔ)縮表開(kāi)始消耗貨幣市場(chǎng)準(zhǔn)備金,美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表收縮開(kāi)始帶來(lái)金融機(jī)構(gòu)資產(chǎn)負(fù)債表的收縮。

(一)為何要關(guān)注準(zhǔn)備金?

準(zhǔn)備金是美聯(lián)儲(chǔ)當(dāng)前“地板系統(tǒng)”貨幣政策框架的核心。何為“地板系統(tǒng)”?根據(jù)貨幣金融學(xué)的理論,貨幣市場(chǎng)利率(美國(guó)為聯(lián)邦基金利率EFFR)由準(zhǔn)備金供給與需求曲線均衡時(shí)得到,準(zhǔn)備金供給曲線可簡(jiǎn)單理解為美聯(lián)儲(chǔ)提供的流動(dòng)性規(guī)模,因此供給曲線為垂直的,可以以美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表中的準(zhǔn)備金余額來(lái)觀測(cè)。準(zhǔn)備金需求曲線為商業(yè)銀行對(duì)準(zhǔn)備金的需求,需求曲線向右下方傾斜:當(dāng)準(zhǔn)備金供給規(guī)模較小的,貨幣市場(chǎng)利率對(duì)準(zhǔn)備金供給曲線的移動(dòng)較為敏感,美聯(lián)儲(chǔ)可以通過(guò)公開(kāi)市場(chǎng)操作小規(guī)模調(diào)整貨幣供給以調(diào)控利率;當(dāng)準(zhǔn)備金供給規(guī)模較大(量化寬松)時(shí),需求曲線接近水平,貨幣市場(chǎng)利率對(duì)準(zhǔn)備金供給曲線的移動(dòng)十分不敏感,因此美聯(lián)儲(chǔ)需要通過(guò)設(shè)置利率走廊(聯(lián)邦基金目標(biāo)利率區(qū)間)實(shí)現(xiàn)對(duì)市場(chǎng)利率的控制(這一機(jī)制被稱為充足準(zhǔn)備金環(huán)境中的“地板系統(tǒng)”框架)。

美聯(lián)儲(chǔ)停止QT的底層邏輯即為準(zhǔn)備金供給下降至維持地板系統(tǒng)所需的最低充足準(zhǔn)備金需求水平。美聯(lián)儲(chǔ)QT操作本質(zhì)上是在收縮準(zhǔn)備金供給,即準(zhǔn)備金供給曲線左移,當(dāng)準(zhǔn)備金供給曲線因縮表左移幅度過(guò)大、偏離準(zhǔn)備金需求曲線的水平部分時(shí),EFFR對(duì)準(zhǔn)備金供給變動(dòng)的敏感性加強(qiáng),地板系統(tǒng)失靈。因此為了維系地板系統(tǒng)有效,當(dāng)準(zhǔn)備金供給左移到略高于充足準(zhǔn)備金需求時(shí),美聯(lián)儲(chǔ)就需要停止QT,避免準(zhǔn)備金供給進(jìn)一步減少導(dǎo)致地板系統(tǒng)失靈。(更詳細(xì)的利率走廊形成機(jī)制參考《功夫在降息之外:美聯(lián)儲(chǔ)政策框架的十字路口20190716》)。

(二)準(zhǔn)備金受哪些因素影響?

準(zhǔn)備金除了受美聯(lián)儲(chǔ)自身資產(chǎn)購(gòu)買(mǎi)操作的影響外,TGA賬戶與ONRRP賬戶為準(zhǔn)備金額外的兩個(gè)蓄水池。

TGA(Treasury General Account)賬戶:財(cái)政部一般存款賬戶,財(cái)政部尚未支出的財(cái)政收入,會(huì)存放于美聯(lián)儲(chǔ)形成TGA賬戶。TGA賬戶對(duì)準(zhǔn)備金余額的影響路徑為:當(dāng)財(cái)政部發(fā)行國(guó)債時(shí),金融機(jī)構(gòu)支付現(xiàn)金購(gòu)買(mǎi)國(guó)債,由于上述機(jī)構(gòu)通常會(huì)在銀行開(kāi)立賬戶或通過(guò)貨幣市場(chǎng)間接將冗余流動(dòng)性存入銀行,其購(gòu)債行為將帶來(lái)銀行超額流動(dòng)性規(guī)模下降,進(jìn)而最終帶來(lái)美聯(lián)儲(chǔ)超額準(zhǔn)備金規(guī)模下降;同時(shí)財(cái)政部獲得國(guó)債發(fā)行收入后將暫未支出的部分存入美聯(lián)儲(chǔ),帶來(lái)美聯(lián)儲(chǔ)TGA賬戶余額上升。反之,當(dāng)財(cái)政支出增加時(shí),TGA賬戶余額下降,同時(shí)財(cái)政支出間接流入私人部門(mén)形成銀行存款,并最終帶來(lái)超額準(zhǔn)備金規(guī)模提升。因此可見(jiàn),財(cái)政部發(fā)行國(guó)債將增加美聯(lián)儲(chǔ)TGA賬戶余額,同時(shí)金融機(jī)構(gòu)購(gòu)買(mǎi)國(guó)債將消耗準(zhǔn)備金,因此TGA賬戶與超額準(zhǔn)備金規(guī)模之間通常存在此消彼長(zhǎng)的關(guān)聯(lián)。

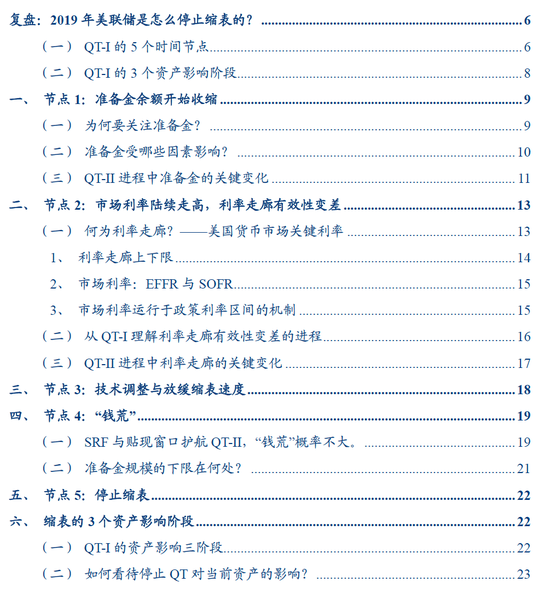

隔夜逆回購(gòu)賬戶(The overnight reverse repo program,ONRRP):美聯(lián)儲(chǔ)為貨幣基金等非銀機(jī)構(gòu)設(shè)立的“流動(dòng)性回籠”工具,允許此類(lèi)機(jī)構(gòu)將超額流動(dòng)性通過(guò)ONRRP工具“存”在美聯(lián)儲(chǔ)。由于QE后貨幣基金持有大量超額流動(dòng)性,為避免上述機(jī)構(gòu)的超額流動(dòng)性無(wú)處可去而持續(xù)壓低貨幣市場(chǎng)利率,美聯(lián)儲(chǔ)允許此類(lèi)機(jī)構(gòu)將超額流動(dòng)性通過(guò)ONRRP工具“存”在美聯(lián)儲(chǔ),并獲得ONRRP利率。

ONRRP賬戶對(duì)準(zhǔn)備金余額的影響路徑為:美聯(lián)儲(chǔ)ONRRP工具約90%由美國(guó)貨幣基金使用;貨幣基金的投向以O(shè)NRRP(2023Q3占比24%)、私人回購(gòu)(2023Q3占比約24%)、國(guó)債與機(jī)構(gòu)債(2023Q3占比40%)為主。貨幣基金管理人會(huì)對(duì)比私人回購(gòu)、國(guó)債/機(jī)構(gòu)債與ONRRP利率孰高,來(lái)選擇其資產(chǎn)配置比例,當(dāng)投資ONRRP的性價(jià)比最高時(shí),貨幣基金會(huì)增加ONRRP的投資量。由于ONRRP相當(dāng)于美聯(lián)儲(chǔ)自貨幣基金“回籠”流動(dòng)性,而私人回購(gòu)與國(guó)債/機(jī)構(gòu)債屬于“市場(chǎng)化”工具,即貨幣基金將資金融出給其他金融機(jī)構(gòu),因此ONRRP配置規(guī)模下降會(huì)增加金融市場(chǎng)的流動(dòng)性。

受到TGA與ONRRP賬戶蓄水池效應(yīng),QT-II至今準(zhǔn)備金供給暫未減少。2022年6月美聯(lián)儲(chǔ)啟動(dòng)縮表以來(lái),美聯(lián)儲(chǔ)總資產(chǎn)規(guī)模由8.96萬(wàn)億美元降至7.72萬(wàn)億美元,下降了1.24萬(wàn)億美元;然而準(zhǔn)備金余額反而由3.32萬(wàn)億美元提升至3.59萬(wàn)億美元,增加了2773億美元。這一輪縮表期間的準(zhǔn)備金余額提升正是來(lái)自于美聯(lián)儲(chǔ)TGA賬戶與ONRRP賬戶的“接力輸血”,從而“釋放”額外流動(dòng)性以對(duì)沖美聯(lián)儲(chǔ)緊縮。具體來(lái)說(shuō):2022年6月初-2023年5月末,對(duì)沖準(zhǔn)備金供給減少的主角是TGA賬戶。這一時(shí)期,美聯(lián)儲(chǔ)縮表5275億美元,但期間TGA賬戶余額下降,釋放流動(dòng)性7532億美元,對(duì)沖了縮表的緊縮效應(yīng),因此這一時(shí)期準(zhǔn)備金余額僅減少了1095億美元。2023年6月初至今,ONRRP賬戶接替TGA成為了對(duì)沖準(zhǔn)備金供給減少的主角。這一時(shí)期,美聯(lián)儲(chǔ)縮表7115億美元,但期間ONRRP賬戶余額下降,貨幣基金增加私人回購(gòu)與短期國(guó)債的投資規(guī)模,釋放流動(dòng)性16647億美元,對(duì)沖了縮表的緊縮效應(yīng),因此這一時(shí)期準(zhǔn)備金余額不降反增3868億美元。

(三)QT-II進(jìn)程中準(zhǔn)備金的關(guān)鍵變化

QT-I由于沒(méi)有ONRRP與TGA的蓄水池效應(yīng),因此縮表啟動(dòng)后美聯(lián)儲(chǔ)準(zhǔn)備金余額快速下降,即縮表對(duì)貨幣市場(chǎng)流動(dòng)性直接形成沖擊。而QT-II在TGA與ONRRP對(duì)沖下,盡管縮表速度遠(yuǎn)快于QT-I,但準(zhǔn)備金尚未收縮;縮表對(duì)流動(dòng)性的實(shí)質(zhì)性沖擊尚未體現(xiàn),金融機(jī)構(gòu)尚未開(kāi)始縮表。

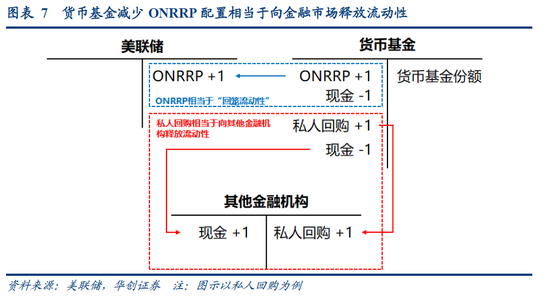

但目前準(zhǔn)備金已有加速下降的擔(dān)憂。一方面,2024財(cái)年初始,財(cái)政赤字已現(xiàn)高增跡象,引發(fā)市場(chǎng)對(duì)國(guó)債發(fā)行量居高不下的擔(dān)憂。此前市場(chǎng)普遍預(yù)期在2024財(cái)年美國(guó)財(cái)政赤字規(guī)模將收縮,國(guó)債供給壓力將下降;然而在2023年10月美國(guó)新財(cái)年開(kāi)啟后,2024財(cái)年的第一個(gè)季度財(cái)政赤字高于去年,同時(shí)國(guó)債發(fā)行量也顯著走高;這引發(fā)了市場(chǎng)對(duì)未來(lái)美債供給壓力仍將居高不下的擔(dān)憂,若國(guó)債發(fā)行延續(xù)高位,TGA賬戶再度走高,將持續(xù)消耗準(zhǔn)備金供給。

另一方面,也是更為重要的誘因:ONRRP當(dāng)前水位正在快速下降,ONRRP消耗完后美聯(lián)儲(chǔ)縮表將大概率直接消耗準(zhǔn)備金,并對(duì)金融市場(chǎng)流動(dòng)性形成直接沖擊。2023年6月初至今,ONRRP賬戶下降16647億美元,目前ONRRP余額僅5902億美元。而目前私人回購(gòu)利率高于隔夜逆回購(gòu)利率,貨幣基金或更愿意投向私人回購(gòu)市場(chǎng),ONRRP大概率將繼續(xù)快速回落。不過(guò),2018-2019年的縮表期間,ONRRP余額大致穩(wěn)定在94億美元區(qū)間中,即從歷史經(jīng)驗(yàn)來(lái)看ONRRP還可釋放約5800億美元流動(dòng)性。根據(jù)目前美聯(lián)儲(chǔ)縮表的速度,ONRRP還可對(duì)沖約6個(gè)月的縮表金額[1],雖然水位回落但短期“安全墊”仍在。

二、節(jié)點(diǎn)2:市場(chǎng)利率陸續(xù)走高,利率走廊有效性變差

關(guān)鍵信號(hào):1、QT-I的經(jīng)驗(yàn)顯示準(zhǔn)備金開(kāi)始收縮后,利率走廊有效性不到1個(gè)月就開(kāi)始變差;因此當(dāng)看到QT-II帶來(lái)準(zhǔn)備金收縮后,利率走廊有效性或?qū)⒑芸熳儾睢?/p>

2、利率走廊有效性變差的信號(hào)為:利率走廊上限-EFFR利差收窄甚至持平;EFFR 99th分位數(shù)-EFFR利差走高;SOFR連續(xù)一周突破利率走廊上限。

——利率作為準(zhǔn)備金供求的結(jié)果,隨著金融機(jī)構(gòu)開(kāi)始縮表,我們自然能夠觀察到貨幣市場(chǎng)利率隨之走高。在這一階段,貨幣市場(chǎng)利率仍在聯(lián)邦基金目標(biāo)利率區(qū)間內(nèi),利率走廊并未失效,但有效性變差。

(一)何為利率走廊?——美國(guó)貨幣市場(chǎng)關(guān)鍵利率

第二章中提到,“地板系統(tǒng)”的貨幣政策框架下,貨幣市場(chǎng)利率對(duì)準(zhǔn)備金供給變化不敏感,美聯(lián)儲(chǔ)需要通過(guò)設(shè)置利率走廊實(shí)現(xiàn)對(duì)市場(chǎng)利率的控制,這即為利率走廊的理論背景。在實(shí)際操作中,美聯(lián)儲(chǔ)會(huì)在FOMC會(huì)議中設(shè)置聯(lián)邦基金目標(biāo)利率區(qū)間,區(qū)間寬度為25bp,當(dāng)前為5.25%-5.5%,這即為美聯(lián)儲(chǔ)設(shè)定的政策利率走廊,也就是我們平時(shí)所說(shuō)的美聯(lián)儲(chǔ)政策利率/聯(lián)邦基金目標(biāo)利率FFR,需要注意聯(lián)邦基金目標(biāo)利率實(shí)際上是一個(gè)區(qū)間。

那么在貨幣市場(chǎng)實(shí)際運(yùn)行中,如何控制貨幣市場(chǎng)利率穩(wěn)定在官方設(shè)定的利率走廊區(qū)間內(nèi)?這就需要進(jìn)一步認(rèn)識(shí)美國(guó)貨幣市場(chǎng)中的幾個(gè)關(guān)鍵利率:

1、利率走廊上下限

超額準(zhǔn)備金利率(The interest rate on excess reserves,IOER):美聯(lián)儲(chǔ)為商業(yè)銀行超額存款準(zhǔn)備金支付的利率,目前為利率走廊上限。

隔夜逆回購(gòu)利率ONRRP利率:美聯(lián)儲(chǔ)為隔夜逆回購(gòu)ONRRP工具(詳見(jiàn)1.2節(jié))所支付的利率,可以理解為非銀機(jī)構(gòu)(以貨幣基金為主)將冗余流動(dòng)性“存”在美聯(lián)儲(chǔ)獲得的利息,目前為利率走廊下限。

2、市場(chǎng)利率:EFFR與SOFR

有效聯(lián)邦基金利率(EFFR):EFFR以每日每筆聯(lián)邦基金交易量與交易價(jià)格加權(quán)平均得到,為衡量境內(nèi)聯(lián)邦基金市場(chǎng)利率水平的指標(biāo),可以理解為銀行之間的拆借利率。

有擔(dān)保隔夜融資利率(SOFR):衡量廣義的有抵押回購(gòu)市場(chǎng)中、以國(guó)債為抵押品的融資利率,可以理解為銀行/非銀之間的回購(gòu)利率。

此處簡(jiǎn)單科普一下美國(guó)聯(lián)邦基金市場(chǎng)與回購(gòu)市場(chǎng)。二者為美國(guó)貨幣市場(chǎng)最為重要的兩個(gè)市場(chǎng),分別類(lèi)似國(guó)內(nèi)的銀行間隔夜拆借市場(chǎng)與銀行間回購(gòu)市場(chǎng)。

聯(lián)邦基金市場(chǎng)是由存款機(jī)構(gòu)向其他存款機(jī)構(gòu)或其他合格機(jī)構(gòu)(包括GSEs)提供無(wú)擔(dān)保美元借款(通常是隔夜)的市場(chǎng)。目前,聯(lián)邦基金市場(chǎng)的主要資金融出方為GSEs(以FHLB為主),占每日總交易量的90%以上;主要資金融入方為外國(guó)商業(yè)銀行在美分支(FBO),占每日總交易量的65%-95%。聯(lián)邦基金市場(chǎng)的主要交易模式為:FBO進(jìn)行EFFR-IOER套利業(yè)務(wù),即FBO在聯(lián)邦基金市場(chǎng)中以EFFR利率從GSEs融入低成本資金,并存入美聯(lián)儲(chǔ)準(zhǔn)備金賬戶獲取IOER,從而實(shí)現(xiàn)套利。而美國(guó)的大型商業(yè)銀行可以直接吸收存款-存放于IOER賬戶,因此在利率走廊正常時(shí),大型商業(yè)銀行基本退出聯(lián)邦基金市場(chǎng)交易。

回購(gòu)市場(chǎng)是金融機(jī)構(gòu)之間有抵押的資金借貸市場(chǎng),通過(guò)回購(gòu)協(xié)議,金融機(jī)構(gòu)間能夠以證券(通常為國(guó)債、MBS/ABS、公司債、市政債等)作為抵押品借出/借入現(xiàn)金(通常為隔夜),以獲得短期流動(dòng)性支持。可分為私人回購(gòu)市場(chǎng)和美聯(lián)儲(chǔ)回購(gòu)市場(chǎng),美聯(lián)儲(chǔ)回購(gòu)即為各類(lèi)公開(kāi)市場(chǎng)操作(目前以隔夜逆回購(gòu)ONRRP為主);私人回購(gòu)市場(chǎng)的主要資金融出方為貨幣基金,主要資金融入方為對(duì)沖基金、mREITs等投資機(jī)構(gòu),證券交易商(包括一級(jí)交易商與其他中小型交易商)為回購(gòu)市場(chǎng)主要的資金中介。

3、市場(chǎng)利率運(yùn)行于政策利率區(qū)間的機(jī)制

通常而言,利率走廊上限是銀行向央行的貸款利率,如貼現(xiàn)率,利率走廊下限為銀行向央行的存款利率,如存款準(zhǔn)備金利率。而美聯(lián)儲(chǔ)的利率走廊上下限相對(duì)特殊,上限為非銀機(jī)構(gòu)向銀行的貸款利率,下限為非銀機(jī)構(gòu)向央行的存款利率。具體來(lái)說(shuō):

ONRRP利率為利率走廊下限:非銀機(jī)構(gòu)在美聯(lián)儲(chǔ)的“存款利率”。美聯(lián)儲(chǔ)量化寬松操作后,銀行與非銀機(jī)構(gòu)均擁有大量超額流動(dòng)性,銀行可直接存入IOER賬戶獲取利率,而非銀機(jī)構(gòu)由于無(wú)法開(kāi)立準(zhǔn)備金賬戶、或參與聯(lián)邦基金市場(chǎng),因此只能在私人回購(gòu)市場(chǎng)融出資金。美聯(lián)儲(chǔ)設(shè)立ONRRP后,非銀機(jī)構(gòu)可將超額流動(dòng)性“存”入美聯(lián)儲(chǔ)ONRRP賬戶,并獲得ONRRP利率,因此非銀機(jī)構(gòu)不再愿意接受低于ONRRP利率水平的回購(gòu)交易,ONRRP成為利率走廊下限。

IOER為利率走廊上限:非銀機(jī)構(gòu)向銀行的貸款利率。在美聯(lián)儲(chǔ)量化寬松操作后,美國(guó)大型商業(yè)銀行主要的流動(dòng)性管理方式為:吸收存款→將冗余流動(dòng)性存放于美聯(lián)儲(chǔ)準(zhǔn)備金賬戶獲取IOER,由于IOER通常為貨幣市場(chǎng)中最高的利率,因此商業(yè)銀行沒(méi)有參與私人回購(gòu)市場(chǎng)/中小銀行聯(lián)邦基金市場(chǎng)的動(dòng)力。然而當(dāng)私人回購(gòu)市場(chǎng)/聯(lián)邦基金市場(chǎng)流動(dòng)性緊張、SOFR/EFFR高于IOER時(shí)則會(huì)吸引商業(yè)銀行在私人回購(gòu)市場(chǎng)融出流動(dòng)性。通常情況下銀行流動(dòng)性足以滿足私人回購(gòu)市場(chǎng)/聯(lián)邦基金市場(chǎng)需求,IOER成為SOFR/EFFR的上限,也即為利率走廊上限。

但上述機(jī)制存在兩個(gè)漏洞,這兩個(gè)漏洞也成為了我們觀察利率走廊有效性變差的窗口,并觸發(fā)了2019年的“錢(qián)荒”,下文我們將再提到這兩個(gè)漏洞。

漏洞1:由于上述利率走廊設(shè)置沒(méi)有為商業(yè)銀行向美聯(lián)儲(chǔ)貸款設(shè)立封頂工具,因此IOER為利率走廊上限是以商業(yè)銀行/聯(lián)邦基金市場(chǎng)不出現(xiàn)流動(dòng)性短缺為前提的。但當(dāng)商業(yè)銀行出現(xiàn)融資困境時(shí),聯(lián)邦基金市場(chǎng)利率EFFR可能突破利率走廊上限IOER,導(dǎo)致地板系統(tǒng)失效。

漏洞2:IOER作為SOFR的上限是以銀行機(jī)構(gòu)冗余流動(dòng)性足以滿足私人回購(gòu)市場(chǎng)需求為前提的,當(dāng)銀行機(jī)構(gòu)自身流動(dòng)性不足,無(wú)法向回購(gòu)市場(chǎng)提供足夠流動(dòng)性支持時(shí),非銀機(jī)構(gòu)缺乏有效的流動(dòng)性來(lái)源,SOFR可能突破利率走廊上限IOER,導(dǎo)致地板系統(tǒng)失效。

(二)從QT-I理解利率走廊有效性變差的進(jìn)程

2017年10月啟動(dòng)縮表后,流動(dòng)性收緊,SOFR與EFFR同步走高。縮表啟動(dòng)后不到2個(gè)月,2017年12月12日利率走廊上限IOER-EFFR利差開(kāi)始出現(xiàn)收窄;隨著縮表持續(xù),2018年10月23日EFFR首次與利率走廊上限IOER持平。利率走廊開(kāi)始出現(xiàn)有效性下降跡象,但地板系統(tǒng)仍有效。

縮表繼續(xù),非銀機(jī)構(gòu)流動(dòng)性開(kāi)始緊張:由于FBO不再進(jìn)行EFFR-IOER套利交易、GSEs等中小銀行可能轉(zhuǎn)向在回購(gòu)市場(chǎng)上融出超額流動(dòng)性;但隨著GSEs自身流動(dòng)性也在收縮,其冗余流動(dòng)性逐步無(wú)法滿足私人回購(gòu)市場(chǎng)需求,觸發(fā)上文所說(shuō)的“漏洞2”(銀行無(wú)法向回購(gòu)市場(chǎng)提供足夠流動(dòng)性支持),非銀機(jī)構(gòu)只能進(jìn)一步提高利率以尋求大型商業(yè)銀行的融資,于是2018年11月初起,SOFR頻繁出現(xiàn)連續(xù)一周突破利率走廊上限IOER,回購(gòu)市場(chǎng)利率率先不受利率走廊限制。

非銀流動(dòng)性緊張進(jìn)一步傳遞至銀行:GSEs等中小銀行流動(dòng)性收縮后,也開(kāi)始通過(guò)聯(lián)邦基金市場(chǎng)尋求向大型商業(yè)銀行融資。于是2018年12月最難獲得融資的那部分機(jī)構(gòu)的融資成本EFFR 99th分位數(shù)[2]-EFFR利差首次突破20bp,達(dá)到QT-I以來(lái)最高位。隨著流動(dòng)性緊張由99th分位數(shù)銀行進(jìn)一步向75th分位數(shù)銀行傳導(dǎo),疊加利率走廊機(jī)制存在上文所說(shuō)的“漏洞1”(沒(méi)有為商業(yè)銀行向美聯(lián)儲(chǔ)貸款設(shè)立封頂工具),因此2019年3月20日加權(quán)平均的EFFR首次突破利率走廊上限IOER,聯(lián)邦基金市場(chǎng)利率不再受利率走廊限制。

總結(jié)來(lái)看,QT-I啟動(dòng)2個(gè)月后利率走廊開(kāi)始出現(xiàn)有效性下降跡象,此后流動(dòng)性緊張由非銀市場(chǎng)傳遞至銀行市場(chǎng)、由中小機(jī)構(gòu)傳遞至大型機(jī)構(gòu),約18個(gè)月后貨幣市場(chǎng)利率全面突破利率走廊上限。

(三)QT-II進(jìn)程中利率走廊的關(guān)鍵變化

第一步:利率走廊上限IOER-EFFR利差逐步收窄。QT-I的經(jīng)驗(yàn)可見(jiàn),一旦美聯(lián)儲(chǔ)縮表開(kāi)始引起準(zhǔn)備金規(guī)模的收縮,聯(lián)邦基金市場(chǎng)中流動(dòng)性水位就會(huì)開(kāi)始下降,有效聯(lián)邦基金利率隨之走高,利率走廊有效性或?qū)⒑芸熳儾睢D壳皝?lái)看,由于準(zhǔn)備金尚未回落,因此IOER-EFFR利差未見(jiàn)變動(dòng)。

第二步:SOFR-EFFR利差轉(zhuǎn)正→SOFR連續(xù)一周突破利率走廊上限

第三步:EFFR 99th-EFFR利差走高→EFFR突破利率走廊上限。

QT-I進(jìn)程中,利率走廊有效性變差先發(fā)生于回購(gòu)市場(chǎng),再傳導(dǎo)至聯(lián)邦基金市場(chǎng),因此SOFR率先突破IOER; 此后EFFR再突破IOER。不過(guò)QT-II過(guò)程中,由于中小地區(qū)性銀行在2023年初率先爆發(fā)流動(dòng)性危機(jī),因此2022年下半年-2023年上半年,EFFR 99th - EFFR利差一度走高,反映當(dāng)時(shí)中小地區(qū)銀行在聯(lián)邦基金市場(chǎng)中的融資難度加大。而目前來(lái)看,隨著中小銀行危機(jī)緩和,EFFR與SOFR利率均回落至正常利率區(qū)間。

三、節(jié)點(diǎn)3:技術(shù)調(diào)整與放緩縮表速度

關(guān)鍵信號(hào):節(jié)點(diǎn)1與節(jié)點(diǎn)2的發(fā)生或?qū)⒂|發(fā)美聯(lián)儲(chǔ)對(duì)利率走廊進(jìn)行技術(shù)調(diào)整與對(duì)縮表速度的調(diào)整

何為技術(shù)調(diào)整?

QT-I進(jìn)程中,美聯(lián)儲(chǔ)在選擇放緩縮表速度前,先采取壓低利率走廊上限的技術(shù)調(diào)整,試圖提高聯(lián)邦基金市場(chǎng)流動(dòng)性。回顧圖表14,可以看到圖中的利率走廊區(qū)間(IOER與ONRRP利率形成的區(qū)間)與聯(lián)邦基金目標(biāo)利率FFR區(qū)間并不相同。聯(lián)邦基金目標(biāo)利率FFR區(qū)間寬度穩(wěn)定為25bp,但QT-I時(shí)利率走廊區(qū)間寬度從持平于FFR寬度不斷壓縮至10bp。對(duì)美聯(lián)儲(chǔ)而言只要貨幣市場(chǎng)利率在FFR區(qū)間內(nèi),地板系統(tǒng)就沒(méi)有出現(xiàn)實(shí)質(zhì)性失效。

技術(shù)調(diào)整的目的在于控制EFFR運(yùn)行在FFR區(qū)間內(nèi):EFFR與SOFR之所以會(huì)突破IOER在第二章中已有詳細(xì)分析:當(dāng)中小銀行與非銀機(jī)構(gòu)缺少流動(dòng)性時(shí),只能將利率提升至IOER以上從而吸引大型銀行融出資金;如果此時(shí)IOER與FFR上限持平,那么貨幣市場(chǎng)利率自然就也突破了FFR上限。技術(shù)調(diào)整針對(duì)的就是IOER與FFR上限持平的問(wèn)題,即如果下調(diào)IOER使其低于FFR上限,那么即使非銀機(jī)構(gòu)與中小銀行將融資利率上調(diào)至突破IOER,但仍在FFR區(qū)間中。因此可以看到,QT-I盡管EFFR/SOFR不斷突破IOER,但除了最終“錢(qián)荒”外,其余時(shí)點(diǎn)EFFR/SOFR從未突破過(guò)FFR上限,地板系統(tǒng)實(shí)質(zhì)上仍是有效的。通過(guò)對(duì)利率走廊的技術(shù)調(diào)整,美聯(lián)儲(chǔ)在地板系統(tǒng)框架下最后“榨干”了大型銀行的超額流動(dòng)性,但當(dāng)大型銀行流動(dòng)性也不再充裕后,單靠技術(shù)調(diào)整就無(wú)法繼續(xù)控制EFFR穩(wěn)定在FFR區(qū)間內(nèi),于是美聯(lián)儲(chǔ)自2019年5月放緩縮表速度。

回到QT-II,目前IOER低于FFR上限10bp,從QT-I的經(jīng)驗(yàn)來(lái)看仍有10bp壓降空間,因此在最終看到放緩縮表速度前,可能會(huì)先看到美聯(lián)儲(chǔ)繼續(xù)壓低IOER進(jìn)行技術(shù)調(diào)整。不過(guò)需要注意的是,技術(shù)調(diào)整并非觸發(fā)放緩縮表的必要條件,美聯(lián)儲(chǔ)本輪也可能不進(jìn)行技術(shù)調(diào)整而直接放緩縮表。

四、節(jié)點(diǎn)4:“錢(qián)荒”

關(guān)鍵信號(hào):2024Q4或是準(zhǔn)備金降至觸發(fā)“錢(qián)荒臨界水平”的關(guān)鍵時(shí)點(diǎn),不過(guò)此輪“錢(qián)荒”的表現(xiàn)或?yàn)镾RF與貼現(xiàn)窗口用量提升,利率再度飆升風(fēng)險(xiǎn)不大。

(一)SRF與貼現(xiàn)窗口護(hù)航QT-II,“錢(qián)荒”概率不大。

由于貨幣市場(chǎng)流動(dòng)性本已開(kāi)始收緊,疊加機(jī)構(gòu)月中繳稅和國(guó)債發(fā)行繳款的觸發(fā),2019年9月17日聯(lián)邦基金市場(chǎng)與回購(gòu)市場(chǎng)利率同時(shí)飆升,EFFR達(dá)到2.3%,SOFR達(dá)到5.25%當(dāng)時(shí)FFR上限為2.25%,利率走廊實(shí)質(zhì)性失效。QT-I之所以會(huì)發(fā)生貨幣市場(chǎng)利率大幅飆升,背后的原因正是3.1.3節(jié)中所指出的利率走廊機(jī)制存在的兩個(gè)漏洞:即美聯(lián)儲(chǔ)沒(méi)有在聯(lián)邦基金市場(chǎng)與回購(gòu)市場(chǎng)設(shè)置貸款工具,以此作為FFR區(qū)間上限的封頂工具。具體來(lái)說(shuō):

聯(lián)邦基金市場(chǎng):QT-I時(shí)商業(yè)銀行向美聯(lián)儲(chǔ)的貸款工具僅貼現(xiàn)窗口一項(xiàng),而當(dāng)時(shí)貼現(xiàn)率比聯(lián)邦基金政策利率上限高50bp,融資成本高且具有污名效應(yīng),因此商業(yè)銀行除了流動(dòng)性極度短缺時(shí)一般不會(huì)使用,因此貼現(xiàn)窗口利率無(wú)法作為FFR區(qū)間上限的“封頂”工具。

回購(gòu)市場(chǎng):QT-I時(shí)證券交易商、貨幣基金等非銀機(jī)構(gòu)并沒(méi)有通過(guò)美聯(lián)儲(chǔ)貸款的政策工具,其流動(dòng)性短缺時(shí)的“最后貸款人”通常是銀行機(jī)構(gòu),因此當(dāng)銀行同樣面臨流動(dòng)性短缺時(shí),非銀機(jī)構(gòu)只能進(jìn)一步上調(diào)融資利率,缺乏FFR區(qū)間上限的封頂工具。

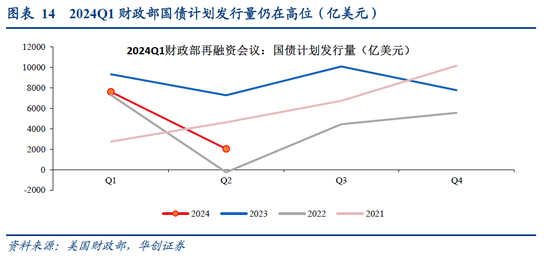

QT-II進(jìn)程中,美聯(lián)儲(chǔ)運(yùn)用改革后的貼現(xiàn)窗口與SRF工具填補(bǔ)了上述兩個(gè)漏洞,因此本輪縮表尾聲流動(dòng)性緊缺的表現(xiàn)形式,可能是SRF與貼現(xiàn)窗口用量提升,SRF用量提升反映回購(gòu)市場(chǎng)(非銀體系)流動(dòng)性緊張,貼現(xiàn)窗口用量提升反映聯(lián)邦基金市場(chǎng)(銀行體系)流動(dòng)性緊張;而利率在SRF與貼現(xiàn)窗口護(hù)航下突破走廊上限的風(fēng)險(xiǎn)不大。具體來(lái)說(shuō):

回顧圖表14,可以看到當(dāng)前利率走廊的關(guān)鍵利率中,還有貼現(xiàn)率與SRF利率尚未介紹。而這兩個(gè)利率正是QT-II中護(hù)航利率走廊的關(guān)鍵。

貼現(xiàn)率:聯(lián)邦基金市場(chǎng)的“封頂”工具。貼現(xiàn)率為存款機(jī)構(gòu)從美聯(lián)儲(chǔ)貼現(xiàn)窗口申請(qǐng)貸款所需支付的利率,通常為貨幣市場(chǎng)中最高的利率。2020年3月16日前,貼現(xiàn)率一直設(shè)定為聯(lián)邦基金政策利率FFR上限+50bp,融資成本高且具有污名效應(yīng);而2020年3月16日,美聯(lián)儲(chǔ)對(duì)貼現(xiàn)窗口工具進(jìn)行調(diào)整,將一級(jí)貸款利率設(shè)定為與FFR上限持平,鼓勵(lì)存款機(jī)構(gòu)更積極地利用貼現(xiàn)窗口來(lái)滿足意外的資金需求。這樣貼現(xiàn)窗口可保證存款機(jī)構(gòu)不會(huì)以高于貼現(xiàn)率/FFR上限的成本借入資金,以此作為聯(lián)邦基金市場(chǎng)的流動(dòng)性后盾,保證有效聯(lián)邦基金利率不突破FFR上限。SVB危機(jī)期間貼現(xiàn)窗口用量顯著提升或也反映了商業(yè)銀行啟用貼現(xiàn)窗口的意愿提升。

常備回購(gòu)便利SRF利率:回購(gòu)市場(chǎng)的“封頂”工具。SRF為一級(jí)交易商+部分的大型存款類(lèi)機(jī)構(gòu)可以以合格抵押品與美聯(lián)儲(chǔ)進(jìn)行隔夜回購(gòu)交易,以獲得美聯(lián)儲(chǔ)流動(dòng)性支持的工具;SRF利率設(shè)置為與FFR上限持平。由于非銀機(jī)構(gòu)參與的回購(gòu)市場(chǎng)中,一級(jí)交易商為最大的資金中介,因此SRF保證了一級(jí)交易商不會(huì)以高于SRF利率/FFR上限的成本借入資金,再由一級(jí)交易商將流動(dòng)性下沉到非銀機(jī)構(gòu),以此作為回購(gòu)市場(chǎng)的流動(dòng)性后盾,保證回購(gòu)市場(chǎng)利率不突破FFR上限。

由于準(zhǔn)備金需求難以準(zhǔn)確預(yù)判,而美聯(lián)儲(chǔ)又致力于在準(zhǔn)備金供給收縮到略高于充足準(zhǔn)備金需求時(shí)再停止QT,因此縮表尾聲難免會(huì)造成準(zhǔn)備金供給不足的問(wèn)題。通過(guò)貼現(xiàn)窗口與SRF,美聯(lián)儲(chǔ)在QT-II進(jìn)程中彌補(bǔ)了FFR區(qū)間上限的兩個(gè)漏洞。因此,在QT-II后期,我們應(yīng)該能夠看到部分率先感受到流動(dòng)性壓力的機(jī)構(gòu)通過(guò)SRF與貼現(xiàn)工具融資,SRF用量提升反映回購(gòu)市場(chǎng)(非銀體系)流動(dòng)性緊張,貼現(xiàn)窗口用量提升反映聯(lián)邦基金市場(chǎng)(銀行體系)流動(dòng)性緊張,而這也是美聯(lián)儲(chǔ)縮表規(guī)模達(dá)到合意準(zhǔn)備金需求的信號(hào)。

(二)準(zhǔn)備金規(guī)模的下限在何處?

從QT-I的經(jīng)驗(yàn)來(lái)看,2019年3月利率走廊全面失效時(shí),準(zhǔn)備金/名義GDP比重約7.7%,此后半年,在準(zhǔn)備金/名義GDP進(jìn)一步下降至6.6%時(shí)才爆發(fā)“錢(qián)荒”,反映縮表帶來(lái)準(zhǔn)備金下降至“臨界水平”前,貨幣市場(chǎng)仍可保持一段時(shí)間的“緊平衡”。那么QT-II終點(diǎn)的準(zhǔn)備金規(guī)模下限在何處?

美聯(lián)儲(chǔ)官方的研究預(yù)測(cè)普遍認(rèn)為準(zhǔn)備金規(guī)模3萬(wàn)億美元左右大致是此輪縮表的終點(diǎn)。紐約聯(lián)儲(chǔ)的研究[3]認(rèn)為,由于近年來(lái)流動(dòng)性監(jiān)管不斷嚴(yán)格,銀行的充足準(zhǔn)備金規(guī)模預(yù)計(jì)也將對(duì)應(yīng)提升,因此本輪縮表終點(diǎn)時(shí),準(zhǔn)備金余額大概率高于2019年。圣路易斯聯(lián)儲(chǔ)預(yù)測(cè)[4]本輪縮表終點(diǎn),準(zhǔn)備金/名義GDP比重大約降至10%-12%(以2023年底GDP計(jì)算,對(duì)應(yīng)準(zhǔn)備金2.7萬(wàn)億-3.4萬(wàn)億美元);美聯(lián)儲(chǔ)理事Waller在布魯金斯學(xué)會(huì)演講中[5]同樣表示:本輪準(zhǔn)備金/名義GDP比重降至10%-11%將是縮表的大致終點(diǎn)。另外,紐約聯(lián)儲(chǔ)對(duì)一級(jí)交易商的調(diào)研顯示,一級(jí)交易商預(yù)期2024Q4停止QT,屆時(shí)準(zhǔn)備金規(guī)模為31250億美元,對(duì)應(yīng)2024Q4準(zhǔn)備金/名義GDP比重為11%。

基于目前縮表速度以及對(duì)ONRRP和TGA等賬戶余額的假設(shè),我們大致估算了2024年末美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表情況。假設(shè)2024年國(guó)債每月縮表600億美元(縮表計(jì)劃上限)、MBS每月縮表175億美元(縮表計(jì)劃的50%)、ONRRP下降至2018-2019年縮表期間的中樞水平94億美元、TGA賬戶大致保持不變,那么2024年末準(zhǔn)備金規(guī)模或?qū)⑾陆抵?萬(wàn)億美元左右。這與美聯(lián)儲(chǔ)官方預(yù)測(cè)的縮表終點(diǎn)規(guī)模大致相同。因此,從準(zhǔn)備金余額的角度來(lái)看,2024年Q4或是美聯(lián)儲(chǔ)實(shí)際停止縮表的關(guān)鍵截點(diǎn)。

另外,BTFP工具到期或邊際提升銀行準(zhǔn)備金需求,帶來(lái)QT進(jìn)程中準(zhǔn)備金下限的提升。美聯(lián)儲(chǔ)銀行定期融資計(jì)劃BTFP(Bank TermFunding Program)是美聯(lián)儲(chǔ)在2023年3月12日為防止硅谷銀行風(fēng)險(xiǎn)擴(kuò)散而啟動(dòng)的,向各類(lèi)存款機(jī)構(gòu)提供期限最長(zhǎng)為1年的抵押貸款。作為美聯(lián)儲(chǔ)的流動(dòng)性投放工具,其與貼現(xiàn)窗口相比最大的優(yōu)勢(shì)在于BTFP的抵押品以面值計(jì)價(jià),避免存款機(jī)構(gòu)在流動(dòng)性壓力加大時(shí)快速出售持有的浮虧證券而引發(fā)市場(chǎng)螺旋式下跌。BTFP工具定于3月11日到期,此后美聯(lián)儲(chǔ)已明確不再展期,考慮到一則FHLB不再充當(dāng)最后貸款人可能會(huì)帶來(lái)地區(qū)性銀行準(zhǔn)備金需求的提升;二則BTFP工具停用后,中小銀行為應(yīng)對(duì)潛在的流動(dòng)性風(fēng)險(xiǎn)或留存更多的預(yù)防性準(zhǔn)備金,因此停用BTFP工具或帶來(lái)商業(yè)銀行準(zhǔn)備金需求邊際提升。

五、節(jié)點(diǎn)5:停止縮表

關(guān)鍵信號(hào):由于本輪出現(xiàn)“錢(qián)荒”的概率不大,美聯(lián)儲(chǔ)或不再需要匆忙進(jìn)行臨時(shí)流動(dòng)性投放;當(dāng)上述4大節(jié)點(diǎn)出現(xiàn)后,美聯(lián)儲(chǔ)或?qū)⒅苯舆M(jìn)入停止縮表進(jìn)程;同時(shí),美聯(lián)儲(chǔ)或提前1-2個(gè)季度開(kāi)始討論停止縮表,并向市場(chǎng)傳遞這一預(yù)期。

六、縮表的3個(gè)資產(chǎn)影響階段

美聯(lián)儲(chǔ)停止QT可以區(qū)分為實(shí)際操作的停止與市場(chǎng)預(yù)期的停止,與2023年底以來(lái)的降息交易類(lèi)似,市場(chǎng)預(yù)期往往早于美聯(lián)儲(chǔ)實(shí)際操作,并帶來(lái)資產(chǎn)價(jià)格的提前交易。因此從QT-I進(jìn)程、結(jié)合當(dāng)時(shí)美聯(lián)儲(chǔ)政策利率的調(diào)整進(jìn)程,縮表對(duì)資產(chǎn)價(jià)格的影響可以劃分成3個(gè)階段。

(一)QT-I的資產(chǎn)影響三階段

1、縮表的流動(dòng)性沖擊階段

時(shí)間點(diǎn):?jiǎn)?dòng)縮表→貨幣市場(chǎng)利率觸及利率走廊上限(節(jié)點(diǎn)1→節(jié)點(diǎn)2:EFFR與利率走廊上限持平階段)。資產(chǎn)表現(xiàn):10Y美債收益率持續(xù)上行、美股估值回落。

這一階段,美聯(lián)儲(chǔ)縮表開(kāi)始對(duì)金融機(jī)構(gòu)超額流動(dòng)性形成沖擊,金融機(jī)構(gòu)由流動(dòng)性過(guò)剩逐步切換到流動(dòng)性供需平衡,切實(shí)感受到縮表對(duì)其資產(chǎn)負(fù)債表的沖擊。同時(shí)2018年一季度美聯(lián)儲(chǔ)加息預(yù)期出現(xiàn)一輪增強(qiáng),由年初預(yù)期全年加息2-3次提升至3-4次(實(shí)際全年加息4次),共同帶來(lái)資產(chǎn)表現(xiàn)偏鷹派。

2、停止縮表的預(yù)期階段

時(shí)間點(diǎn):回購(gòu)市場(chǎng)&聯(lián)邦基金市場(chǎng)流動(dòng)性出現(xiàn)緊缺(節(jié)點(diǎn)2:貨幣市場(chǎng)利率突破利率走廊上行→節(jié)點(diǎn)4)。資產(chǎn)表現(xiàn):10Y美債收益率見(jiàn)頂、美股估值逐步見(jiàn)底。

這一階段,美聯(lián)儲(chǔ)繼續(xù)縮表導(dǎo)致部分金融機(jī)構(gòu)流動(dòng)性開(kāi)始出現(xiàn)短缺,貨幣市場(chǎng)利率開(kāi)始突破利率走廊上限。由于流動(dòng)性依舊緊張,市場(chǎng)開(kāi)始形成美聯(lián)儲(chǔ)轉(zhuǎn)向的預(yù)期。同時(shí)2019年美聯(lián)儲(chǔ)降息預(yù)期不斷增強(qiáng),由年初預(yù)期不降息,提升至年中預(yù)期全年降息3-4次(實(shí)際全年降息3次),共同帶來(lái)資產(chǎn)表現(xiàn)鴿派。

3、正式重啟擴(kuò)表階段

時(shí)間點(diǎn):美聯(lián)儲(chǔ)正式宣布停止縮表、重啟擴(kuò)表(節(jié)點(diǎn)5)。資產(chǎn)表現(xiàn):10Y美債收益率下行結(jié)束。

這一階段美聯(lián)儲(chǔ)縮表與降息政策均如期落地,此前市場(chǎng)對(duì)這一預(yù)期已基本充分交易。

(二)如何看待停止QT對(duì)當(dāng)前資產(chǎn)的影響?

由于美聯(lián)儲(chǔ)與金融市場(chǎng)都具有“學(xué)習(xí)效應(yīng)”,因此QT-II中美聯(lián)儲(chǔ)的政策操作更為平滑,在尚未見(jiàn)到準(zhǔn)備金下降、利率走廊有效性弱化的前提下,就已經(jīng)明確向市場(chǎng)表達(dá)開(kāi)始討論放緩QT速度(1月FOMC會(huì)議中鮑威爾表示計(jì)劃在3月會(huì)議上深入討論縮表政策調(diào)整);而金融市場(chǎng)對(duì)美聯(lián)儲(chǔ)放緩QT的預(yù)期也在ONRRP的下降進(jìn)程中就已經(jīng)開(kāi)始。

這意味著QT-II中,資產(chǎn)價(jià)格的階段1與階段2可能同步進(jìn)行,即流動(dòng)性的緊張現(xiàn)實(shí)與貨幣政策的寬松預(yù)期可能同步。但需要注意的是:盡管市場(chǎng)預(yù)期可以提前,但美聯(lián)儲(chǔ)縮表帶來(lái)的流動(dòng)性緊縮效果大概率難以避免,疊加近期市場(chǎng)預(yù)期美聯(lián)儲(chǔ)2024年降息5-6次、2024年底可能停止縮表,寬松預(yù)期已較為充分,因此短期而言,寬松預(yù)期交易過(guò)早過(guò)滿+準(zhǔn)備金尚未實(shí)際開(kāi)始降低,10Y美債收益率短期尚難言頂部。

[1]美聯(lián)儲(chǔ)當(dāng)前每月總資產(chǎn)下降約880億美元、ONRRP余額還可釋放約5800億美元,對(duì)沖約6個(gè)月左右的縮表規(guī)模。

[2]有效聯(lián)邦基金利率EFFR為每日聯(lián)邦基金市場(chǎng)所有交易按交易量的加權(quán)平均值。同時(shí),紐約聯(lián)儲(chǔ)發(fā)布每日第1、25、75、99分位數(shù)成交的利率水平,以反映聯(lián)邦基金市場(chǎng)利率的分層情況,第99分位數(shù)成交的利率水平反映了聯(lián)邦基金市場(chǎng)中最難獲得融資的那部分機(jī)構(gòu)的融資成本。

[3] Gara Afonso, Gabriele La Spada, and John C. Williams, “Measuringthe Ampleness of Reserves,” Federal Reserve Bank of New York Liberty StreetEconomics, October 5, 2022,https://libertystreeteconomics.newyorkfed.org/2022/10/measuring-the-ampleness-of-reserves/.

[4] Amalia Estenssoro and Kevin L. Kliesen, “The Mechanics of FedBalance Sheet Normalization,” Economic Synopses, No. 18, 2023.https://doi.org/10.20955/es.2023.18

[5] https://www.brookings.edu/wp-content/uploads/2024/01/20240116_Waller_Transcript.pdf

(本文作者介紹:中國(guó)人民大學(xué)國(guó)際貨幣研究所研究員)

責(zé)任編輯:劉天行

新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見(jiàn)領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見(jiàn)領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見(jiàn)領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。