意見領袖 | 中國金融四十人論壇

本文構建了一個估算我國個人養老金規模的宏觀模型,并以此為基礎得出我國的人口結構和經濟基礎有可能支持建設一個完善的養老保險體系的結論,同時給出了相應的政策建議。

養老問題和模型構建以人口特點和經濟狀況為基礎。我國人口的基本特點為總人口增長接近頂峰,近年來老年人口占比持續上升,22歲以下青少年占比進一步下降,且人均預期壽命在逐步增長。經濟狀況方面,當前我國人均年結余為一萬余元。

模型顯示,在60歲退休、預期壽命為80歲以及投資回報率為年化6%左右的前提下,個人如在工作期間每年投入一萬余元用于養老儲備,是有可能維持自己退休后的生活的。即使考慮通貨膨脹、回報率波動以及預期壽命延長等因素,只要適當增加儲備額,模型也依然可以維持。假設當前全國人口都已按上述測算進行了歷史積累,那么全國累計的養老儲備總額將達到771萬億元,每年產生的投資回報近47萬億元,足以支持每年的支出。

要真正構建起這樣一個完備的養老保險體系,還需要考慮以下幾項政策建議:一是將第三支柱建設為“安全港”;二是合理對低收入群體給予政策補貼;三是要建設客觀權威的評級機構和基礎信息服務公司;四是從宏觀上尊重金融市場的客觀發展規律,重視投資效率,轉換社會發展目標。

對于養老問題,我們有著至少二十年的持續、深刻和系統性的思考。本文將暫時拋開養老方面的具體問題,建立一個探討經濟增長、回報與養老問題之間關系的宏觀框架,從而推算我國未來養老金的規模及其相關情況。

養老問題基于人口特點和經濟基礎

歸根結底,養老問題與人口密切相關,因此構建模型時需要首先探討人口問題。

從1949年至2021年,我國人口系統性地從5億增長至14億。衡量人口問題的一個基本指標是人口的自然增長率,也即出生率與死亡率之差,這一數值近年呈波動下降趨勢。此外,我國總人口逐步接近頂峰,65歲以上的人口則不斷上升,這是我國人口變化的基本特點。

圖1 中國人口時圖(1949-2021)

從2000年、2010年和2020年這三次人口普查數據生成的年齡結構圖來看,20歲以下部分在逐步收窄,60歲以上部分則在逐步變大,反映了人均壽命的延長。

圖2 人口結構時圖(2000、2010、2020)

另外,據國家統計局數據,0至14歲人口的數量在減少,下降至約2億人;60歲以上人口的數量在持續增加,增長至2億人左右。粗略地說,中國的老年與青少年人口各約2億,15至65歲的勞動人口約10億人。

圖3 人口年齡結構時圖(1953-2021)

如果以2020年的人口數據為基礎,按照人口變化規律,并借用壽險中精算學的原理,對人口在未來30年的變化進行推算,得到的結果將如下圖所示。其中,最為顯著的一個基本特點是22歲以下人口占比逐步降低,而60歲以上人口占比逐步上升,二者的交叉點大約出現在2025年。

圖4 中國人口數量與年齡結構推算(2020-2050)

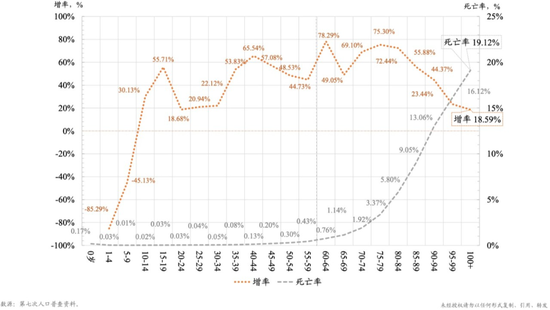

最后,從人口死亡率來看,60歲以下人口的死亡率較低,60歲以上人口的死亡率會隨年齡大幅上升。目前,中國的人均壽命約為76歲,不過本文的模型中人均壽命采用了80歲,計算結果會相對更寬泛一些。

圖5 分年齡段死亡率

以上為中國人口的基本特點,接下來探討我國的經濟基礎。

就養老而言,經濟方面最重要的問題就是居民的收入結余是否足以維持養老開銷。所謂收入結余,指的是居民或住戶的收入與消費之間的差額,國家統計局對這些數據有著詳盡、系統的統計。

圖6 居民人均收消時圖(1978-2021)

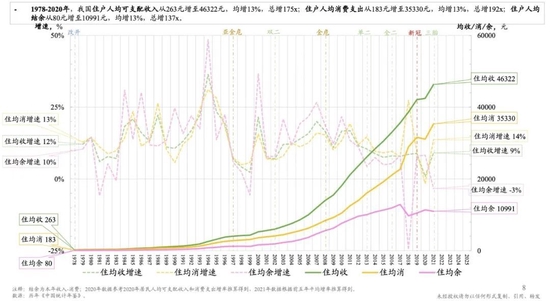

從1978年至2018年居民和住戶人均消費、收入和結余數據來看,無論是居民人均結余還是住戶人均結余,都基本相當,維持在一萬有余的水平。

圖7 住戶人均收消時圖(1978-2021)

圖8 收消時圖(1978-2021)

個人養老金推算模型

以中國的人口數據和居民結余為基礎,我們可以嘗試構建模型對養老金進行測算。

模型的基本假設是居民一般從23歲開始工作,60歲退休,預期壽命為80歲。工作期間,在保持自己日常的收入與消費水平的前提下,每年從結余中定額上繳養老基金,積攢起來并獲得投資回報,以維持退休之后預計20年的生活。模型的均衡點在于,工作期間近40年存繳的養老基金及其投資收益,要恰好等于退休之后20年的消費之和。

通俗地講,這相當于收租金,累積起來的養老基金相當于一套每年可以產生租金的空閑住房,房東可以依靠房租來維持生活。結合我國居民的人均數據,模型的實測結果如下:以2020年數據為基礎,居民的收入和消費都按照一定的比例穩步增長,那么對于一個23歲開始工作、60歲退休的居民而言,每年只需要定額存繳約1.1萬元的養老基金,工作期間的38年就能積累起41.9萬元。而如果將這筆錢投入養老基金,并以年化6%左右的投資回報率計算其投資回報,那么60歲時,累計的養老金余額將達到183萬元。基于我國居民實際的收入與消費情況,這是完全可以做到的。

圖9 個人養老金推算模型——基本測算情形與通脹偏高情形

以上是基礎模型,如果改變模型的一些基本假設,就能對模型進行敏感性測試。比如可以假設通脹偏高10%,或回報偏低10%,抑或是預期壽命變為90歲,模型的其他條件保持不變,仍然是60歲之前積累養老基金,生命截止時恰好消耗完,在此基礎上對模型進行重新計算。

結果顯示,如果投資收益率減少10%,則需要在工作期間儲蓄的養老儲備額將提高到54萬元,占工作期間收入比重提高約4%到16%。如果年均通脹率提高10%,則需要儲蓄的養老儲備額將提高到53萬元,占工作期間收入比重也將提高到16%。如果退休后壽命提高到90歲,則需要儲蓄的存養額將提高至81萬元,幾乎翻倍。同時,“累剩”(即收-消-存養的余額,可用于居民住房等其他投資的)將從基準的61萬元,下降至低回報的48萬元,高通脹的26萬元,延壽90的22萬元。

可見,壽命偏長對每年定額存繳的養老金金額影響最大,通脹和收益的高低也有一定的影響,因此宏觀穩健政策控制通脹、并提供有利于穩定、可持續投資收益的環境十分重要。

圖10 個人養老金推算模型——偏低回報情形與壽命偏長情形

圖11 四種情形下個人養老金模型累計養老保險余額及年存養老金額比較

總之,人均年繳費一萬余元,個人繳存費用累計40余萬元,如果投資于基金的話,最后可能收獲183萬元,足以保障退休后的消費,這充分體現了長期投資復利的作用。

圖12 模型—通脹率、投資收益率、延壽敏感性分析

國家個人養老金總額的“應然”情形

前文討論了個人養老金的模型模擬,如果將個人養老金累計余額曲線與人口結構曲線相結合,那么便能夠得到我國整體個人養老金累計余額的“應然”情形。

個人養老金模型曲線表示的是一個人每一個年齡所對應的養老金余額,但如果換一個思路,它也可以表示為整個中國每個年齡段的人群所擁有的平均養老金余額。考慮到人口年齡結構圖代表了每個年齡段的人口分布,如果將兩個圖的年齡段分布相匹配,并將對應年齡段的養老金余額與人口數量相乘,就能夠得到中國全部人口在各個年齡段的養老金總余額(如圖)。將各年齡段的養老金余額加總,就可以得出全國所有養老金的總額約為771萬億元人民幣。

圖13 基準情況下個人養老金模型模擬的全國養老金總余額

當然,如果從基金規模的角度看,這種算法中可能存在一定的重復計算。不過,不同年齡段對應的人口不存在重復,各年齡段人口規模也各不相同,那么盡管50歲人群的個體基金余額會高于49歲人群,但乘以人口占比之后仍然會有高低起落,這也符合曲線的結果。因此可以認為模型總體上可以代表全國個人養老金的整體情況。假設基金的回報率為6%,那么771萬億養老金每年產生的收益就有近47萬億元,可以用于支付每年的養老支出,而且每年可能還會有結余。

上述模型相對復雜,我們也可以拋開這個復雜模型,以更簡單的模型來考慮我國的社保基金的現狀。假設我國社保面臨的是最極端的情況,也就是現收現付,那么社保體系可以說是難以維持的,只能承擔當年的養老支出,略有結余。我國社保基金每年收入為4萬億左右,假設以人均年消費2萬元來計算,我國65歲以上的人口有2億人,生活費與人口數相乘,得到每年需要支出的養老金為4萬億元,也就是說現收現付的情況下能夠恰好維持。

將上述簡單模型與復雜模型相比較,我們可以大致感覺我國社保基金體系相比過去增長了多少,也能明白我們距離一個能夠徹底解決養老問題的系統還有多遠。根據人社部的數據,2021年我國各養老相關儲備為14萬億元。如果能夠像模型中提到的,就業人口每年繳納1萬元的養老金,那么我國10億就業人口每年就能繳納10萬億元的養老金,可以彌補現有體系的不足。

事實上,個人養老金的部分可以看作居民自己攢錢交給金融機構或保險機構,要求其進行資金管理并維持合理的回報率,這種框架和邏輯是比較明晰的。而且,本文模型的計算要求也并不高,2%的通脹率、6%的投資回報率都與博時基金的數據相近,博時基金假定退休之后的支付年限為11.58年,而本文采用的支付年限為20年。

圖14 中國養老金規模時圖

另外,從個人全生命周期的收入及支出結構來看,全國平均個人工作40年的平均總收入約為340萬元,其中僅需要支付40余萬元用于養老,剩下的239萬元用于消費,46萬元用于購置房產等,25萬元用于金融投資。也就是說,從個人平均收支結余的角度來看,年均存繳一萬余元用于養老也是可以接受的,不會特別影響其他開支。

圖15 工作期間累計收入(22-60歲)及用途

構建完善的養老保險體系的政策建議

完善的養老保險體系的建立和勞動生產率的提高在一定程度上可以較好地維持個人退休之后的基礎生活,也就是退休后“躺平”。這里的“躺平”指的是退休后不參與到過多的社會競爭,如果工作時期的收入能夠滿足自己的消費,養老保險又能供自己退休之后的消費,那么退休后多休息、減少健康風險也不失為一個合適的選擇。有觀點認為人口老齡化會對經濟造成很大的沖擊,所以不能“躺平”,但事實上退休后依然持續地工作,且未必能時時創新,并對經濟發展持續創造價值,反而可能會不利于健康最終增加社會及個人負擔。社會生產率的不斷持續提升,將來也可能會助推勞動時間的減少,在充分考慮我國經濟增長、通貨膨脹、投資回報波動以及壽命延期等理論因素和實際狀況的前提下,我國的養老保險體系仍然可能穩固地建立完善起來,再加上勞動生產率的提高,退休后“躺平”就有了基礎。

總體上,如果能夠遵照模型設定,那么我國的養老保險體系就能夠建立起來,至于具體是第幾支柱,就需要看政策和相應的激勵機制是如何進行微調的。在調整激勵政策時,需要考慮到我國未曾征收資本利得稅的現實,不要像個稅延遞型商業養老保險一樣,試點效果遠低于預期。具體來說,可以考慮以下四方面的政策建議。

一是將第三支柱建設為Save Harbor,即安全港。所謂“安全港”,指的是在根據一般的生活水平設定個人養老金上限的前提下,允許投入基金的這筆資金獨立于個人的其他資產之外,也就是說即便投資者在商業上破產,這筆資金也不會被追償。這種情況下,個人養老基金就相當于一個能夠保持自己基本生活條件的避風港。如果能夠實行這樣的激勵政策,再加上稅收結算時的抵扣政策,那么對于稍微富有一些的人而言,個人養老基金可能會有更大的吸引力。這也將構成第三支柱的一個新的增長點。

二是以合理的理由對低收入群體給予政策補貼。支持養老儲備。從共享改革發展紅利的角度看,將紅利分配給收入相對較低的人民是合理的,也是容易找到社會共識的。畢竟高收入群體本身已經比較幸運,充分享受到了改革發展帶來的紅利。這種補貼本身也是實現共同富裕的要求,有利于社會的平穩安定。而且,當前的技術條件已經允許我們對數據指標進行實時監測,即便在實施過程中出現一定的問題也可以及時地討論調整。因此,如果能夠構建起這樣的體系,那么我國的養老問題是可能被較好地解決的。

三是要建設客觀權威的評級機構和基礎信息服務公司。我國金融市場面臨的一個問題是缺乏客觀權威的評估機構。雖然每一個金融機構都有自己的評估體系,但大多數投資者都缺乏一個權威、客觀、面向公眾的資產管理產品評級機構。市場上至少應該有一家或者幾家相互競爭的評級機構或基礎信息服務公司,由他們來負責告訴投資者市場的真實情況究竟是怎樣的,負責檢驗各項數據的真實性,負責研判各項數據整體上是否客觀、是否能夠從多個角度貼合現實。

四是尊重金融市場的客觀規律,重視投資效率,轉換社會發展目標。金融市場的發展要遵循客觀規律,通脹率和回報率的任何一點波動都可能會影響養老金的余額。在經濟發展方面,過去我們只關心流量,看重GDP的高速增長,但事實上我國每年投資占產值比重近50%,資產在迅速膨脹而GDP產值增速在下降。資產的迅速膨脹和產值的低增長說明效率越來越低。我們不應再盲目追求速度,而是應當轉換社會發展的目標,著重于解決養老、住房、教育和醫療等民生社會問題。

總之,通過構建模型嘗試測算讓我們有了信心,亦可讓我們明白個人養老金制度是有機會解決我國養老問題的,需要朝著這個方向努力發展。而且,模型也讓我們對個人養老儲備的整體規模有了一定的概念,從而也有了一個參考標尺,能夠幫助我們理解問題。

(本文作者介紹:中國金融四十人論壇(CF40)是一家非官方、非營利性的專業智庫,定位為“平臺+實體”新型智庫,專注于經濟金融領域的政策研究。)

責任編輯:宋源珺

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。