意見領袖 | 靳毅

1、上半年,信用債市場

評級調整有何特征?

1.1

信用債市場主體評級調整的總體特征

1)主體評級大規模下調的現象得到緩解,但仍遠高于上調數量

信用債發行主體評級大規模下調的現象得到緩解。隨著跟蹤評級季的結束,在已披露跟蹤評級報告,且有存續債的發行主體中,2022年上半年信用債市場主體評級共下調123次,下調次數同比減少24.5%,涉及發債主體80家,涉及主體數量同比減少14.9%。

從評級展望下調的情況上來看,2022年上半年信用債市場主體評級展望共下調23次,展望下調次數同比減少51.1%,涉及發債主體21家,涉及主體數量同比減少50.0%。

嚴監管疊加經濟整體處于下行周期,上調評級數量遠低于下調評級數量。2022年上半年,信用債市場主體評級共上調16次,上調次數同比減少67.3%,涉及發債主體14家,涉及主體數量同比減少70.8%。從評級展望上調情況上來看,上半年信用債市場評級展望共上調10次,涉及發債主體9家。

從主體評級和評級展望調整的情況上來看,評級上調主體數量仍維持在低位,且遠低于評級下調數量,反映在穩增長存在一定壓力和監管機構對評級機構加強監管的背景下,評級機構對上調發債主體評級整體仍保持謹慎態度。

2)城投平臺評級調整趨于頻繁

從主體類型上來看,城投平臺在評級調整主體中的占比有所提升。2022年上半年,在有存續債的發債主體中,分別有20家城投、53家產業債主體和7家金融企業主體評級被下調,其中城投平臺占比達到25.0%,較2021年上半年提升17.6個百分點。

而從評級上調的主體類型上來看,2022年上半年,有存續債的主體中,分別有9家城投、3家產業債主體和2家金融企業主體評級被上調,其中城投占比達到64.3%,較2021年上半年提升35.1個百分點。

1.2

上半年,城投平臺主體評級調整特征

1)城投平臺評級下調現象明顯增加,但集中分布于弱資質省份

土地市場遇冷疊加城投嚴監管,城投平臺評級下調現象明顯增加。2022年上半年,在有存續債的城投平臺中,共有20家城投平臺主體評級被下調,同比增長185.7%,12家城投平臺主體評級展望被下調,同比減少20.0%。

從省份分布上來看,城投主體評級下調集中發生于弱資質省份。2022年上半年主體評級調低的20家城投平臺中,12家分布于貴州省,四川、云南、湖北、山東和山西各1家。主體評級展望調低的12家城投平臺中,9家分布于貴州,四川和云南等省份也均有1家城投平臺主體評級展望被下調。

從平臺層級上來看,主體評級下調的城投平臺仍以區縣級為主。2022年上半年,被下調主體評級或評級展望的發債城投平臺中,省級、市級和區縣級平臺分別有3家、3家和14家,區縣級平臺占比達到70.0%。

從涉及主體的評級上來看,中低評級主體被下調評級的占比維持高位。2022年上半年,AAA級、AA+級和AA及以下被下調主體評級的城投平臺分別有1家、3家和16家,AA及以下城投平臺占比達到80.0%。

2)評級機構對上調評級持謹慎態度,評級上調城投集中分布于江浙

評級機構監管收緊疊加土地出讓遇冷,評級機構對上調城投評級整體持謹慎態度。2022年上半年,在有存續債的發債主體中,共有9家城投平臺主體評級被上調,同比減少35.7%,2家城投平臺主體評級展望被上調,與2021年上半年持平。

從省份分布上來看,城投評級上調現象集中發生于東部財力較強省份。2022年上半年,主體評級調高的9家平臺中,4家分布于江蘇省,占比達到44.4%,浙江、貴州和江西分別有3家、1家和1家。

從行政層級上來看,主體上調城投平臺以市級和區縣級為主。2022年上半年,被上調評級的城投平臺中,省級、市級和區縣級分別有1家、3家和5家,市級和區縣級城投平臺占比分別為33.3%和55.6%。

從涉及主體的評級上來看,中高評級主體被上調評級的占比有所提升。2022年上半年,被上調主體評級的主體中,共有2家AA+級主體和4家AA級主體評級被上調,占比達到66.7%,較2021年上半年提升2.4個百分點。

1.3

上半年,產業債主體評級調整特征

1)產業債主體下調現象有所緩解,地產相關行業企業評級下調居多

產業債主體評級下調現象有所減少,但仍明顯高于評級上調數量。2022年上半年,在有存續債的產業債主體中,共有53家企業主體評級被下調,同比減少31.2%,9家企業主體評級展望被下調,同比減少52.6%。

從企業類型上來看,近兩年民企主體評級下調占比有所提升。2022年上半年央企、國企和民企中分別有2家、5家和39家,民營企業占比達到73.6%,近兩年呈現出較為明顯的抬升趨勢。

從行業分布上來看,建筑裝飾和房地產行業企業評級下調現象較多。受地產嚴監管的影響,地產及上下游行業的企業經營受到較為明顯的沖擊,2022年上半年,12家建筑裝飾行業主體評級被下調,包括東方園林、江蘇建工、美尚生態、江西奇信等,6家房地產企業主體評級被下調,包括奧園集團、陽光城、中南建設、禹州鴻圖等。

2)產業債主體評級上調現象漸少,且僅限于國央企

上半年,產業債主體評級上調數量明顯減少。2022年上半年,在有存續債的產業債主體中,共有3家企業主體評級被上調,同比減少85.7%,3家企業主體評級展望被上調,較去年上半年增加2家。

從企業類型上來看,近兩年國企和央企在評級上調的產業債主體中的占比有所提升。2022年上半年評級被上調的產業債主體均為國企和央企,其中國企2家、央企1家,占比較2021年上半年提升42.9個百分點。

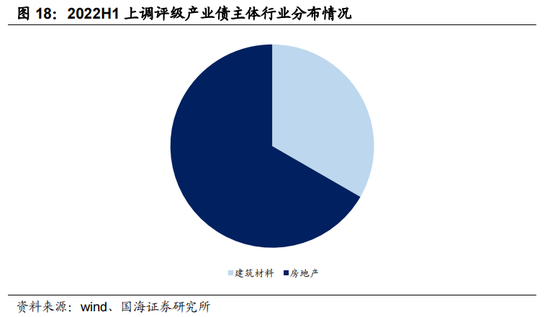

從行業分布上來看,房地產行業主體評級上調居多,且集中在經濟發展相對較好的區域。2022年上半年,2家地產主體評級被上調,包括廈門安居、北京華遠集團等。

2、上半年,信用債市場

評級調整原因有哪些?

2.1

城投平臺評級調整原因

1)主體評級下調原因

通過對2022年上半年城投平臺主體評級下調緣由進行分析,我們認為評級下調原因大致可以分為4大類型(詳見附表1):

①貸款和非標存在逾期記錄,城投再融資能力受限

如畢節和遵義多家城投平臺、云南康旅和云南水務等城投平臺,均存在貸款逾期和多筆不良及關注類貸款,對平臺的融資環境造成了不利影響。

②債務短期化,疊加資產流動性較弱,城投償債持續承壓

如云南水務、安順城投和云南康旅等多家平臺,短期債務在有息債務中的占比相對較高,且應收款項在資產中占比較高,資產流動性偏弱,城投償債壓力持續位于高位。

③資產劃轉事項對資產規模造成沖擊

如宜昌交投、文山城建等,部分股權、土地等資產被政府劃轉,導致平臺資產、凈資產規模有所縮減。

④對外擔保未設置反擔保措施,存在一定的或有負債風險

如貴州鐘山開發、畢節德溪建設、云南康旅等多家平臺,對外擔保規模較高,且未設置反擔保措施,部分被擔保企業已被列入失信執行名單,未來平臺或將面臨代償風險。

2)主體評級上調原因

通過對2022年上半年城投平臺主體評級上調緣由進行分析,我們認為評級上調原因大致可以分為2大類型(詳見附表2):

①區域經濟、財政實力穩步增長

如貴陽城投、杭州國資、海陵城發、安吉國控,所在區縣和地市經濟保持較高發展動力,區域財力近幾年呈現出穩步增長的態勢。

②政府在資產劃轉、資金注入和戰略重組等方面,給予城投支持力度較大

如興化城投2021年獲得政府財政補貼10.7億元,并取得政府劃撥的自來水、污水管網等資產12.0億元。海陵城發2021年獲得政府2.0億元財政補助,并將25.6億元專項應付款轉增資本公積,城投平臺資本實力得到進一步增強。

2.2

產業債主體評級調整原因

1)主體評級下調原因

通過對2022年上半年產業債主體評級下調緣由進行分析,我們認為評級下調原因大致可以分為4大類型(詳見附表3):

①經營情況惡化,盈利能力大幅下降

如東方園林、陽光集團、中南建設等企業,在行業景氣度下行背景下,盈利能力大幅下滑,虧損幅度進一步擴大,影響企業償債能力。

②債務負擔較重,面臨集中兌付壓力

如三環集團、禹州鴻圖、當代明誠等企業,短期債務規模較高,面臨債務集中到期壓力,但目前盈利情況不佳,現金對負債的覆蓋能力相對較弱。

③股權存在被凍結現象,融資能力受限

如和佳醫療、啟迪科技、當代節能等企業,子公司和實際控制人股權被凍結,資產流動性大幅減弱,影響企業的再融資能力。

④治理結構有待完善,多次收到監管問詢函

如東方園林、香雪制藥等企業,因內控機制存在缺陷,多次因治理和信息披露問題收到監管問詢函或處罰措施。

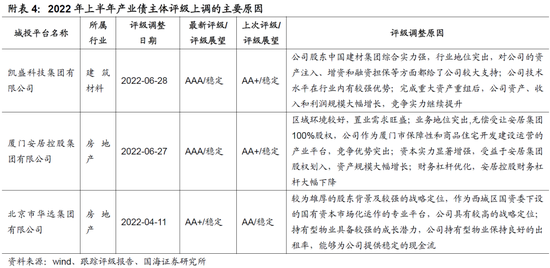

2)主體評級上調原因

通過對2022年上半年產業債主體評級上調緣由進行分析,我們認為評級上調原因大致可以分為2大類型(詳見附表4):

①企業在行業的地位較高,經營情況較好

如凱盛科技的技術水平在行業內有較強的優勢。廈門安居深耕廈門,廈門市區域置業需求相對較為旺盛,且公司在廈門競爭地位突出。

②股東實力較強,對公司支持力度較大

如華遠集團股東方為西城區國資委,對華遠集團有較高的戰略定位。凱盛科技股東方為中國建材集團,在資產注入、增資和擔保等方面提供了較多的支持。

3、展望和建議

3.1

下階段評級調整展望

1)信評新規實施日期臨近,現階段評級虛高現象或將得到明顯改善

根據2021年8月,人行、發改委、財政部、銀保監會和證監會等多部門聯合發布的《關于促進債券市場信用評級行業健康發展的通知》(“信評新規”),信用評級機構面臨評級體系的調整要求。

監管要求信評新規從2022年8月6日開始執行,并要求在2022年底建立并使用能夠實現合理區分度的評級方法體系,有效提升評級質量。

伴隨著8月信評新規的開始執行,評級機構對于評級上調的態度將更加謹慎,評級虛高的現象在監管要求下或將得到明顯改善。

但與此同時,考慮到2021年-2022H1信用債市場已經出現較多的評級下調現象,疊加經濟穩增長壓力,下階段評級下調現象或將整體趨于穩定。

2)財政吃緊和負面事件影響下,部分區域面臨一定的評級下調壓力

一季度部分省份土地出讓收入出現明顯下滑,區域財力進一步受限。2022Q1除北京和福建土地出讓收入出現正增長以外,其余省份均呈現較為明顯的下滑。其中青海、黑龍江、寧夏和天津Q1土地出讓收入下滑幅度均位于75%以上,區域財力進一步受限。

區域負面事件也將增加城投評級下調壓力。近期多家城投平臺的跟蹤評級報告也顯示遵義、畢節等多個區域城投平臺存在貸款逾期、被納入失信執行人名單等負面事件,進一步影響城投平臺的再融資能力,增加平臺評級下調壓力。

3)部分行業盈利情況有所下滑,發債主體面臨一定的評級調整壓力

部分行業一季度盈利同比仍呈現出較為明顯的下滑,且資產負債率也出現邊際抬升現象。以一季度上市企業的經營情況為例,鋼鐵、汽車、公用事業、房地產和綜合等行業凈利潤同比增速均位于-15%以下,反映行業內部分企業盈利能力有所下滑。

而從資產負債率上來看,建筑裝飾、公用事業、農林牧漁等行業負債率水平也得到進一步抬升。伴隨著盈利能力的弱化和資產負債水平的抬升,部分行業發債企業或將面臨一定的評級調整壓力。

3.2

下階段,如何防范評級下調風險

1)關注區域財力下滑和存在負面事件的城投平臺

我們認為下階段對于城投平臺而言,需要關注區域財力的變化和債務逾期等負面事件對城投平臺融資環境的影響。

2)關注行業經營和盈利情況惡化的中高評級產業債主體

我們認為目前部分行業盈利能力持續弱化,且存在股權質押、監管問詢等負面事件,需關注目前相關行業中高評級主體的評級下調壓力。

(本文作者介紹:國海證券研究所固定收益研究團隊負責人。)

責任編輯:宋源珺

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。