意見領袖丨任澤平團隊

中國3月制造業PMI為49.5%,預期49.8%,前值50.2%。中國3月非制造業PMI為48.4%,前值51.6%。

概括講,3月PMI的生產和訂單指數明顯回落,價格指數大幅上漲,疫情頻發、地緣動蕩、房地產低迷等增加當前經濟下行壓力。

國常會強調“穩定經濟的政策早出快出,不出不利于穩定市場預期的措施”,一季度貨幣政策委員會例會強調“加大穩健的貨幣政策實施力度”。

預計近期穩增長措施有望加碼加快,具體措施包括新基建投資、房地產軟著陸、寬貨幣寬信用、降低利率、退稅減稅等。

一、國常會:穩定經濟的政策早出快出,不出不利于穩定市場預期的措施

2022年中國經濟關鍵詞:雙周期、穩增長、寬貨幣、新基建、軟著陸、提估值。

3月29日國常會強調:把穩增長放在更加突出的位置,統籌穩增長、調結構、推改革,穩定經濟的政策早出快出,不出不利于穩定市場預期的措施,制定應對可能遇到更大不確定性的預案。

用好政府債券擴大有效投資,是帶動消費擴大內需、促就業穩增長的重要舉措。按照保持宏觀杠桿率基本穩定原則,今年新增地方政府專項債3.65萬億元。下一步,一要抓緊下達剩余專項債,向償債能力強、項目多儲備足的地區傾斜。二要更好發揮專項債效能。堅持既利當前又惠長遠,加大惠民生補短板等投資,支持新基建等增后勁上水平項目建設。堅持資金跟著項目走,加快項目開工和建設,盡快形成實物工作量。三要用改革的舉措、市場的辦法,發揮專項債四兩撥千斤作用,吸引社會資本投入,支持民營企業投資。四要加強資金管理,嚴禁違規興建樓堂館所、形象工程。五要統籌把握國債、地方債發行,防范債務風險。鼓勵境外資金購買國債,落實好稅收優惠。金融系統要保障國債有序發行,支持項目融資。

中國人民銀行貨幣政策委員會2022年第一季度例會強調:強化跨周期和逆周期調節,加大穩健的貨幣政策實施力度,增強前瞻性、精準性、自主性,發揮好貨幣政策工具的總量和結構雙重功能,主動應對,提振信心,為實體經濟提供更有力支持,穩定宏觀經濟大盤。

穩增長是今年宏觀經濟頭等大事,考慮到一季度受疫情頻發、地緣動蕩、房地產低迷等影響,經濟下行壓力增大,預計近期穩增長措施有望加碼加快,主要抓手為新基建投資、房地產軟著陸、寬貨幣寬信用、降低利率、退稅減稅等。

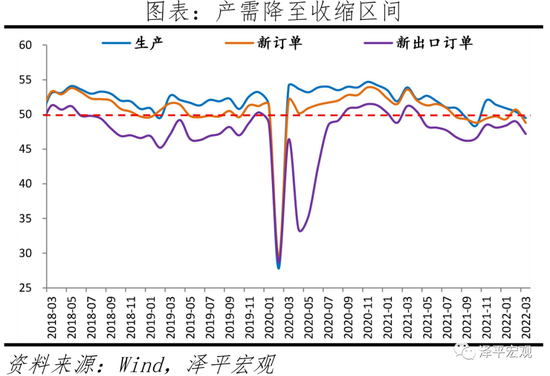

二、3月PMI生產和訂單明顯回落

3月制造業PMI為49.5%,較上月下滑0.7個百分點,較上年同期下滑2.4個百分點。生產、訂單、就業及進出口均降至收縮區間。

其中,生產指數和新訂單指數分別為49.5%和48.8%,分別較上月變動-0.9和-1.9個百分點。從行業情況看,消費好于行業大類。飲料、化纖、計算機、電氣機械均高于臨界點,保持擴張態勢;但受疫情影響,紡織、紡織服裝服飾、通用設備等行業生產指數和新訂單指數均降至45.0%以下低位。

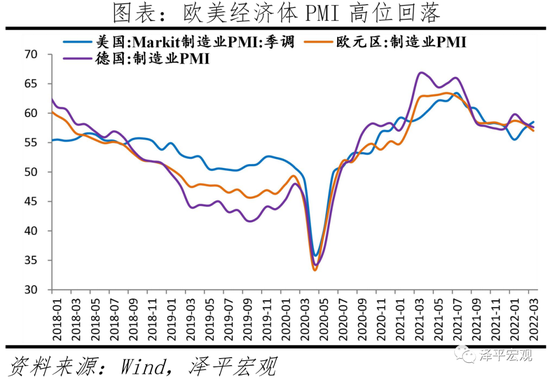

新出口訂單指數為47.2%,大幅低于上月1.8個百分點,仍連續十一個月處于收縮區間。主因歐美經濟擴張趨緩和地緣事件。受國際地緣因素影響,部分外貿訂單減少;3月美國Markit制造業PMI為58.5%,歐元區制造業PMI為57.0%,德國制造業PMI為57.6%。

高技術制造業PMI為50.4%,低于上月2.7個百分點,高于制造業整體0.9個百分點,持續逆勢擴張。從企業用工和市場預期看,高技術制造業從業人員指數和業務活動預期指數分別為52.0%和57.8%,高于制造業總體3.4和2.1個百分點。

三、3月國內疫情擴散,顯著影響工業生產和服務業活動

3月綜合PMI產出指數為48.8%,較上月下滑2.4個百分點,疫情擴散是重要原因。2月以來,多地出現疫情,并采取暫停交通、居家辦公等措施進行疫情防控。截至3月29日,新增本土病例1803例,本土無癥狀感染者6651例;其中,吉林、上海新增確診1340例、355例,無癥狀感染者為835例和5298例。

供應配送時間為48.6%,下滑1.7個百分點,創2020年3月以來新低。部分調查企業反映,受本輪疫情影響,人員到崗不足,物流運輸不暢,交貨周期延長。

服務業商務活動指數明顯下滑,為46.7%,較上月下滑3.8個百分點。其中,鐵路運輸、航空運輸、住宿、餐飲等接觸性聚集性行業業務活動明顯減少,商務活動指數均下降20.0個百分點以上。

四、房地產市場仍不景氣,穩房市政策有望因城施策加快出臺,房地產是周期之母

《政府工作報告》指出,“因城施策促進房地產業良性循環和健康發展”。

3月30日央行貨幣政策委員會一季度例會指出,“維護住房消費者合法權益,更好滿足購房者合理住房需求,促進房地產市場健康發展和良性循環”;

財政部表示:綜合考慮各方面的情況,今年內不具備擴大房地產稅改革試點城市的條件。

3月房地產商務活動指數38.2%,比上月下滑7.9個百分點;訂單35.6%,比上月回落4.6個百分點。

3月前30日30大中城市商品房銷售套數和面積同比均為-48.5%,環比23.1%和19.8%,環比為正增長與季節效應有很大關系。1-2月房地產銷售、資金來源、土地購置、新開工、施工、竣工等數據均大幅負增長。土地購置面積和土地成交價款同比分別為-42.3%和-26.7%,分別較2021年全年下滑26.8和29.5個百分點;1-2月百強房企拿地金額較去年同比下降62.7%。

預計房地產調控將在堅持“房住不炒”前提下因城施策適當調整,促進軟著陸,房地產穩則經濟穩。主要措施包括:下調住房貸款利率、提高公積金貸款限額、放松公積金貸款條件、降低首付比、降低契稅、對新市民發放購房補貼、松綁限售限購政策等。

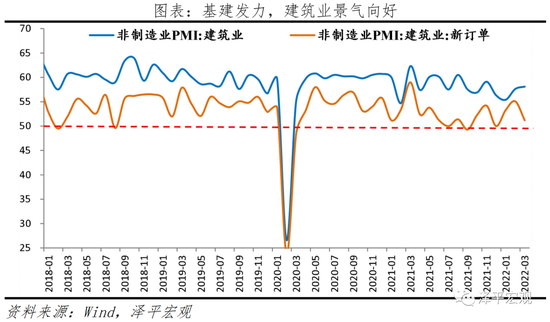

五、新基建和制造業投資是穩增長重要抓手,穩步回升

高技術制造業PMI為50.4%,低于上月2.7個百分點,持續逆勢擴張。分行業看,計算機、電氣機械行業PMI指數持續擴張,信息服務業指數為58.6%。

建筑業需求和預期改善。商務活動指數上升2.2個百分點至57.6%;新訂單指數和業務活動預期指數分別為55.1%和66.0%,土木工程建筑業商務活動指數上升6.1個百分點至64.7%。反映專項債發力基建效果顯現。

綜合四季度以來穩增長政策,新基建領域的發力方向主要包括:水利工程、綜合立體交通網、管道更新改造、防洪排澇設施、重要能源基地、節能降碳技術、5G、數據中心、產業數字化轉型、工業互聯網、集成電路、人工智能等數字產業等項目建設。

3月30日國常會指出,“水利工程是民生工程、發展工程、安全工程。今年再開工一批已納入規劃、條件成熟的項目,包括南水北調后續工程等重大引調水、骨干防洪減災、病險水庫除險加固、灌區建設和改造等工程。這些工程加上其他水利項目,全年可完成投資約8000億元”。

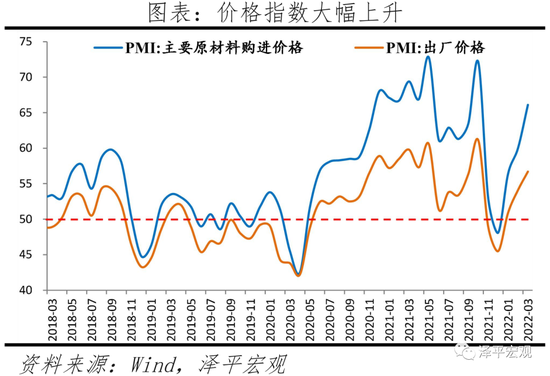

六、價格指數大幅攀升

3月主要原材料購進價格指數和出廠價格指數分別為66.1%和56.7%,分別比上月上升6.1和2.6個百分點。從行業情況看,石油煤炭及其他燃料加工、黑色金屬冶煉及壓延加工、有色金屬冶煉及壓延加工等上游行業主要原材料購進價格指數和出廠價格指數均超過70.0%。

出廠價格和原材料價格指數差值擴大至9.4,處于近6個月高位,行業成本壓力向下游傳導,相關行業企業盈利承壓。

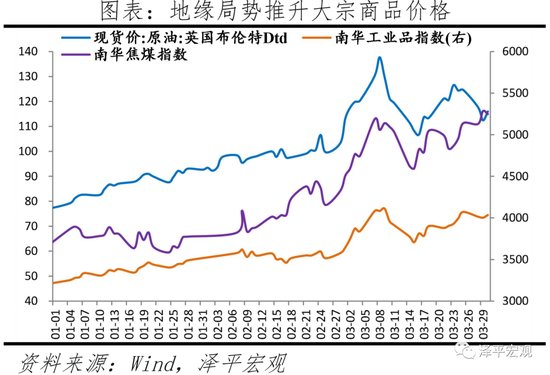

地緣因素沖擊下,3月30日,布倫特原油現貨價已升至115.97美元/桶,同比82.4%;IPE英國天然氣期貨同比487.6%,CBOT玉米同比37.3%。

全球面臨滯脹風險,中國面臨輸入性通脹壓力。美歐等經濟體通脹屢創歷史新高,主因美歐貨幣超發滯后效應、供求缺口、地緣動蕩等因素疊加。2月,美國CPI同比7.9%,創40年新高,PPI同比增長10.0%,大超市場預期。英國CPI同比達6.2%,創30年新高;德國CPI、PPI同比分別達5.1%、25.9%。

俄烏沖突對商品價格影響主要集中在13種商品上。具體來看,3月各商品價格環比增長情況:布油19.7%、IPE天然氣59.3%、LME銅3.5%、LME鋁9.3%、LME鎳60.6%、鐵礦石10.3%、螺紋鋼2.6%、COBT玉米15%、COBT小麥37.5%、IPE鹿特丹煤炭85.3%。

受國際地緣政治影響,部分外貿訂單減少或被取消。3月新出口訂單指數為47.2%,低于上月1.8個百分點。3月美國Markit制造業PMI為58.5%,歐元區制造業PMI為57.0%,德國制造業PMI為57.6%。

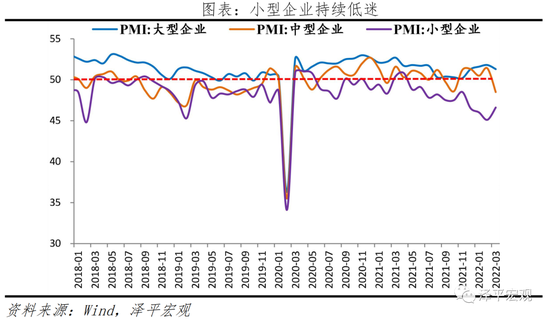

七、中小企業景氣收縮

3月大、中、小型企業PMI分別為51.3%、48.5%和46.6%,較上月變動-0.5、-2.9和1.5個百分點。

企業生產經營預期仍在榮枯線上,但中型、小型企業主要經營指標景氣收縮。

1)中型企業生產指數47.6%,環比下滑4.8個百分點,新訂單指數大幅下滑5.3個百分點至47.8%,新出口訂單下滑2.0個百分點至45.8%。

2)小型企業低于榮枯線,生產、新訂單指數為45.0和44.0%,較上月回升3.9和2.3個百分點;新出口訂單40.6%,略低于上月0.4個百分點,主因國際地緣問題,部分訂單減少。

八、建筑業需求向好,服務業景氣大幅回落

3月非制造業商務活動指數為48.4%,低于上月3.2個百分點,較上年同期下滑7.9個百分點。受疫情影響明顯。其中,新訂單指數下滑1.9個百分點至45.7%,新出口訂單下滑2.3個百分點至45.8%,從業人員下滑0.9個百分點至47.1。

服務業商務活動指數為46.7%,較上月明顯下滑3.8個百分點,主因疫情蔓延帶來全國業務活動不足。各行業出現分化,信息服務業指數為58.6%,高于整個大類行業。鐵路運輸、航空運輸、住宿、餐飲等接觸性聚集性行業商務活動指數均下降20.0個百分點以上;電信廣播電視及衛星傳輸服務、貨幣金融服務等行業商務活動指數均位于60.0%以上高位景氣區間,電信商務活動指數為61.3%。從市場需求看,服務業景氣偏弱,新訂單指數為44.7%,連續十個月位于臨界點以下;業務活動預期為53.6%,較上月下滑6.0個百分點。

建筑業商務活動指數為58.1%,較上月上升0.5個百分點,專項債超前發力。其中,土木工程建筑業商務活動指數為64.7%,高于上月6.1個百分點,升至高位景氣區間;房地產大幅回落7.9個百分點至38.2%。從市場需求和勞動力需求看,建筑業新訂單指數和從業人員指數分別為51.2%和50.1%,較上月下滑3.9和5.7個百分點。從價格看,建筑業投入品價格指數、銷售價格指數分別為61.4%和54.4%。從市場預期看,業務活動預期指數為60.3%,低于上月5.7個百分點,仍位于高景氣區間。

風險提示:政策對沖力度不及預期,疫情仍有不確定性,地緣局勢超預期,全球滯脹,美聯儲縮債加息引發全球金融市場動蕩等。

(本文作者介紹:經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。