意見領袖丨孫彬彬團隊

摘要:

總覽:繼續增持利率債,同業存單規模回落

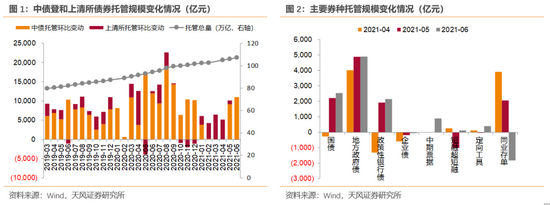

2021年6月,中債登債券總托管量環比增加10947億至80.80萬億,增量主要來源于地方政府債;上清所債券總托管量環比減少66億至26.41萬億,減少量主要源于同業存單。銀行間債券總托管量增加10881億至107.22萬億,環比增長1.03%。

利率債:國債、政策性銀行債、地方債均放量

資金面持續寬松,市場較為樂觀,繼續選擇增持。主要利率債托管規模環比增加4681億。商業銀行、廣義基金、證券公司、境外機構、保險機構、信用社、其他分別增持2245億、1424億、413億、243億、197億、147億、43億。

地方債托管規模增加4896億,商業銀行和廣義基金是最主要的增持機構,分別增持2245億、1776億。保險機構、信用社、境外機構分別增持785億、38億、7億;其他機構、證券公司分別減持75億、8億。

信用債:主要信用債整體增持,同業存單縮量

受信用債發行規模提升影響,主要信用債托管規模增加。主要信用債合計托管規模增加928億。分債券類型來看,中票、超短融、短融分別增加884億、74億、37億;企業債減少67億。分機構來看,廣義基金、商業銀行、其他、證券公司、境外機構分別增持298億、253億、249億、104億、16億;信用社、保險機構分別減持46億、32億。

債券配置動力增強,存單配置規模受擠壓。同業存單托管規模減少1824億。商業銀行為最主要的減持機構,減持1138億。廣義基金、信用社、證券公司分別減持616億、407億、326億;其他機構、境外機構、保險機構分別增持382億、247億、34億。

分機構:商業銀行、廣義基金、保險機構配置力量凸顯

商業銀行主要券種托管規模環比增加3605億,主要增持地方政府債2245億;資金面持續寬松,對債券情緒維持偏樂觀,分別增持利率債、信用債2245億、253億,減持同業存單。

廣義基金主要券種托管規模環比增加了2882億,主要增持地方政府債1776億;對利率債的情緒也較5月樂觀,增持1424億。

保險機構繼續配置地方政府債,主要券種托管規模環比增加了984億,主要增持了地方政府債785億。

境外機構主要券種托管規模環比增加了513億,主要增加了同業存單247億、國債134億的配置。

信用社主要券種托管規模環比減少了268億,主要減持了同業存單。

證券公司主要券種托管規模環比增加了184億,主要增持國債、政策性銀行債。

資金拆借:杠桿繼續抬升

6月,資金面繼續維持寬松,銀行間杠桿上升至108.89%(5月末為107.40%)。

近日,中債登和上清所陸續公布了2021年6月份的債券托管數據。

總覽:繼續增持利率債,同業存單規模回落

2021年6月,中債登債券總托管量環比增加10947億至80.80萬億,增量主要來源于地方政府債;上清所債券總托管量環比減少66億至26.41萬億,減少量主要源于同業存單。銀行間債券總托管量增加10881億至107.22萬億,環比增長1.03%。

分券種

1、利率債:國債、政策性銀行債、地方債均放量

國債托管規模增加了2537億。商業銀行為最主要的增持機構,增持1339億。廣義基金、保險機構、證券公司、境外機構、信用社、其他分別增持537億、251億、208億、134億、60億、25億。此外,柜臺市場、交易所市場分別減持116億、增持99億。

政策性銀行債托管規模增加了2144億。商業銀行和廣義基金為最主要的增持機構,分別增持906億、887億。證券公司、境外機構、信用社、其他分別增持206億、109億、87億、18億;保險機構減持54億。此外,柜臺市場減持15億。

主要利率債(包括國債、政策性銀行債)托管規模環比增加4681億。分機構來看,商業銀行、廣義基金、證券公司、境外機構、保險機構、信用社、其他分別增持2245億、1424億、413億、243億、197億、147億、43億。柜臺市場減少130億,交易所市場增長99億。

地方債托管規模增加4896億,商業銀行和廣義基金是最主要的增持機構,分別增持2245億、1776億。保險機構、信用社、境外機構分別增持785億、38億、7億;其他機構、證券公司分別減持75億、8億。此外,交易所市場、柜臺市場分別增加27億、6億。

2、信用債:主要信用債整體增持,同業存單縮量

企業債托管規模下降67億,其中銀行間債券市場減持152億,交易所托管規模增加85億。廣義基金、商業銀行、保險機構、商業銀行、信用社、其他分別減持140億、12億、12億、6億、1億;證券公司、境外機構分別增持18億、1億。

上清所中票托管規模增加884億。廣義基金、其他、證券公司、商業銀行、境外機構、信用社分別增持508億、179億、103億、93億、19億、2億,保險機構減持20億。

短融托管規模增加了37億。商業銀行、境外機構分別增持108億、1億。廣義基金、其他機構、證券公司、保險機構、信用社分別減持58億、7億、5億、1億、1億。

超短融托管規模增加了74億。其他機構、商業銀行、保險機構分別增持78億、64億、1億;信用社、證券公司、廣義基金、境外機構分別減持41億、12億、11億、5億。

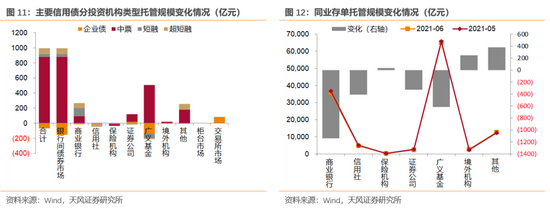

非金融信用債(包括企業債、中票、短融、超短融)合計托管規模增加928億。分債券類型來看,中票、超短融、短融分別增加884億、74億、37億;企業債減少67億。

在不考慮中債托管的中票情況下,分機構來看,廣義基金、商業銀行、其他、證券公司、境外機構分別增持298億、253億、249億、104億、16億;信用社、保險機構分別減持46億、32億。

同業存單托管規模減少1824億。商業銀行為最主要的減持機構,減持1138億。廣義基金、信用社、證券公司分別減持616億、407億、326億;其他機構、境外機構、保險機構分別增持382億、247億、34億。

6月主要信用債(企業債、中票、短融、超短融)托管規模有所回升,環比增長0.74%。

分機構

商業銀行主要券種托管規模環比增加3605億,主要增持地方政府債。利率債方面,商業銀行分別增持國債、政策性銀行債1339億、906億;信用債方面,商業銀行分別增持短融、上清所托管中票、超短融108億、93億、64億,減持企業債12億;此外,商業銀行增持地方政府債2245億,減持同業存單1138億。商業銀行整體上增加了主要利率債、信用債配置分別2245億、253億。

信用社主要券種托管規模環比減少了268億,主要減持了同業存單。利率債方面,信用社分別增持政策性銀行債、國債87億、60億;信用債方面,信用社分別減持超短融、企業債、短融41億、6億、1億,增持上清所托管中票2億;此外,信用社增持地方政府債38億,減持同業存單407億。信用社整體上增加了主要利率債配置147億,減少了主要信用債配置46億。

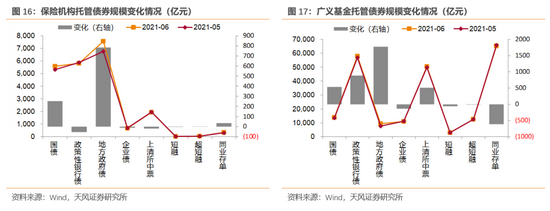

保險機構主要券種托管規模環比增加了984億,主要增持了地方政府債。利率債方面,保險機構增持國債251億,減持政策性銀行債54億;信用債方面,保險機構減持上清所中票、企業債、短融20億、12億、1億,增持超短融1億;此外,保險機構分別增持地方政府債、同業存單785億、34億。保險機構整體增加了對利率債的配置197億,減少了對信用債的配置32億。

廣義基金主要券種托管規模環比增加了2882億,主要增持地方政府債。利率債方面,廣義基金分別增持政策性銀行債、國債887億、537億;信用債方面,廣義基金增持上清所托管中票508億元;分別減持企業債、短融、超短融140億、58億、11億;此外,廣義基金大幅增持地方政府債1776億,減持同業存單616億。廣義基金整體增加了對利率債、信用債的配置分別1424億、298億。

證券公司主要券種托管規模環比增加了184億,主要增持國債、政策性銀行債。利率債方面,證券公司分別增持國債、政策性銀行債208億、206億;信用債方面,證券公司分別增持上清所托管中票、企業債103億、18億;減持超短融、短融12億、5億;此外,證券公司分別減持同業存單、地方政府債326億、8億。證券公司整體增加了對利率債、信用債的配置分別413億、104億。

境外機構主要券種托管規模環比增加了513億,主要增加了同業存單、國債的配置。利率債方面,境外機構增持國債、政策性銀行債134億、109億;信用債方面,境外機構分別增持上清所托管中票、企業債、短融19億、1億、1億,減持超短融5億;此外,境外機構分別增持同業存單、地方政府債247億、7億。整體來看,境外機構增加了對利率債、信用債的配置分別243億、16億。

資金拆借:杠桿繼續抬升

我們采用銀行間債券托管量/(銀行間債券托管量-銀行間質押式回購余額)這一公式對2016年以來的杠桿水平進行估算。

具體來說,銀行間債券托管量我們手動計算了2016年以來各月月末,在銀行間交易的債券余額;銀行間質押式回購余額方面,我們在考慮實際占用天數的前提下,使用“當天隔夜成交量+7天以內R007成交量之和+14天以內R014成交量+……+1年內R1Y成交量”來進行計算。

6月,資金面繼續維持寬松,銀行間杠桿上升至108.89%。(5月末為107.40%)。

(本文作者介紹:天風證券固定收益首席分析師孫彬彬)

責任編輯:陳嘉輝

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。