文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 曾剛 吳語香

目前我國雖然尚未專設綠色地方債,但已發行過多期投向綠色產業的項目收益債,說明綠色市政債的投資回報逐漸被市場認可。因此當前有必要借鑒美國經驗,適時推出綠色市政債的專門品種。

根據ASCE估計,美國每年需要耗費2萬億美元來修復和維持老化基建設施的基本運轉,另外每年還需要2萬億美元才能應對自然氣候加速變化所帶來的災害。在財政資金不足的情況下,美國市政債以其高信用資質和獨特的稅收優勢,為綠色投資提供了巨大機會,也激起美國州市政府的極大的熱情。

一、美國綠色市政債的發展

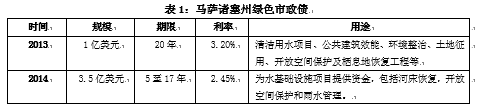

2013年,馬薩諸塞州發行了美國歷史上首只綠色市政債,該期債券規模達1億美元,主要投向凈水設備、節能建筑、土地修復等。該期債券獲得了投資者的熱烈反響,獲得30%以上的超額認購,大約有8至10家此前從未購買過馬薩諸塞州綠色債券的投資機構也參與認購。由于該AA+的綠色市政債利率比外評AAA的一般市政債更低,因此馬薩諸塞州政府節約了大量利息費用。在第一期綠色債取得成功之后,2014年,馬薩諸塞州再次發行第二期綠色債券,同樣獲得了市場的歡迎。

表1:馬薩諸塞州綠色市政債

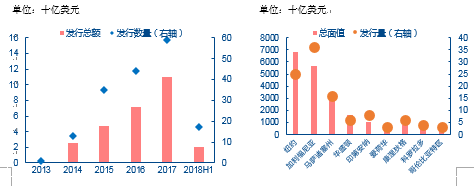

表1:馬薩諸塞州綠色市政債在馬薩諸塞州政府的嘗試之后,美國市政債市場迎來飛速發展。截至2017年末,美國31個州(市)政府共發行59期綠色市政債,合計規模約120億美元,占美國綠色債總規模的27%;其中,前三大發行量的州政府分別為紐約州、加利福尼亞州以及馬薩諸塞州,三者合計比重為64%。2018年1季度,受到新稅收和就業法案頒布影響,市政債的免稅效應對投資者吸引力有所降低,美國綠色市政債發行規模減少。

圖1: 美國市政綠色債發行規模(左)及期數(右)圖2:美國州政府發行規模排名

圖1: 美國市政綠色債發行規模(左)及期數(右)圖2:美國州政府發行規模排名資料來源:CBI

資料來源: S& P Global Rating

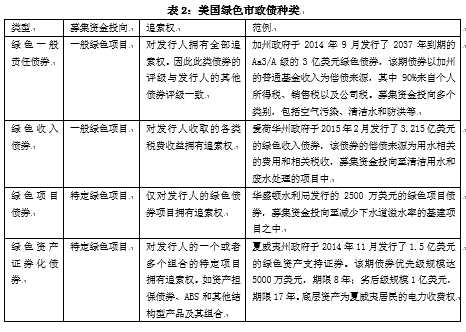

美國綠色市政債主要分為一般責任債券、收入債券、項目債券以及資產證券化債券,其中收入債券的占比最高。綠色一般責任債券以州市政府信用為基礎,通常以政府稅收收入作為償債來源,審批程序嚴格,通常需要由公民投票通過后才可發行。綠色收入債券的發行程序較為簡單,以某類綠色項目產生的現金流為償債來源,包括由該綠色項目產生的經營收入、稅收收入等。項目債券則集中于某一特定綠色項目,償債來源為該綠色項目的資產和收益。綠色資產證券化債券則是將一類綠色資產打包出售,以該類綠色資產產生的現金流為償債來源。

美國市政綠色債的投資標的為可持續水資源利用、綠色建筑以及綠色交通項目,綠色債募集的資金可以有效解決當地經濟可持續發展問題,也為營造良好的綠色人居環境提供支持。州(市)政府希望綠色市政債可以增加投資者的投資熱情,擴大有環保意識的投資群體,尤其是個人投資者,既實現社會資本的正面引導作用,也使個人投資者在新的投資領域得到合理的投資回報。

美國市政綠色債平均期限為10-20年,體現出長線資金支持綠色基礎設施建設的合理性。從存續期債券來看,美國市政綠色債期限最長為40.72年,最短為9個月;按照存續期規模劃分,42.55%的債券集中于10-20年,27.84%的債券分布于20-30年,19.97%的債券分布于5-10年,5年以下和30年以上的分布規模較小,分別為7.01%和2.54%。

投資市政債已成為美國居民配置資產的重要渠道之一。據Fidelity統計,美國個人投資者持有大約70%的美國市政債。作為市政債的一種特殊種類,綠色市政債不僅和普通市政債一樣具有免稅政策,同時還能讓資金流向環保產業繼而有效改善居住環境。此外發行綠色債券的政府每年需向投資者提供關于所投項目的進展情況,讓投資者明晰資金流向以及投資回報,進一步增強綠色市政債的吸引力。

二、美國綠色市政債的發行與監管

雖然推出時間不長,但美國綠色市政債的發行程序和監管機制相對完善。從發行程序來看,美國綠色市政債通常包括以下五個步驟:

第一步,州市政府需明確綠色項目和綠色資產的范圍。對于發行人(美國州市政府)而言,只有確定了為何種綠色項目進行融資,才可進而明確償債來源。美國綠色市政債的發債標的即可以選擇已建成的綠色資產,例如政府重修現有的市政鐵路工程,也可以選擇新建的綠色項目作為融資項目。此外,發行人需要根據國際資本市場協會(ICMA)發布的《綠色債券原則(GBP)》和氣候債券倡議組織(CBI)發布的《氣候債券標準(CBS)》來評判選擇的資產或項目是否符合綠色標準。需要注意的是,上述綠色債券規則均屬于自愿性流程指南,不具備法律約束力。通常發行人為促進綠色市政債順利發行和吸引投資者、會自覺遵循上述規則。

第二步,州市政府需選擇獨立第三方機構進行債券認證。投資者選擇綠色市政債的原因是為了踐行綠色環保理念、支持綠色產業發展,因此希望資金可以真正地使用在綠色項目之中。獨立的第三方機構認證和核查可以有效地界定擬投資資產是否符合綠色項目定義,還可以提供債券發行環境方面的專業意見,同時對綠色債券資產和框架進行審計。目前第三方認證機構主要包括畢馬威(KPMG)、安永(EY)、商道融綠(SynTao Green Finance)等。

第三步,州市政府需要事前建立監控募集資金使用情況的追蹤報告框架。對于綠色市政債來說,充分揭示和追蹤綠色市政債的募集資金使用情況是十分重要的;州市政府必須在債券發行前先建立好追蹤體系,設好關鍵指標和數據系統來持續監控。州市政府須從以下幾方面確保募集資金的使用正確:一是發行人必須要開設單獨的綠色市政債募集賬戶以更好地單獨歸集資金;二是發行人必須持續監控募集資金在債券存續期內并未投入非綠色投資;三是資產池的名義價值必須等于或高于債券面值。同時,州市政府必須披露他們是如何追蹤的,以確保資金使用情況透明公正。

第四步,州市政府可以開始發行綠色市政債。發行綠色市政債與發行普通市政債的具體流程一致,取得相關部門同意之后(一般責任債券通常需要全民投票通過、其余不需要),選擇獨立財務咨詢公司和投資銀行作為獨立金融顧問,并獲外部信用評級。

第五步,州市政府必須事后每年至少一次地向投資者提供募集資金的使用核查情況。報告必須披露資金是否被運用合理,綠色項目運行情況如何,項目給投資者和股東帶來的環境效益如何。報告可由外部審計機構完成,也可由政府內部的稽核審查部完成。

綠色市政債監管機制始終是保證其成功與否的關鍵。美國綠色市政債的發行與普通市政債一樣,不需要向證券交易委員會(SEC)注冊登記,但SEC主要根據《證券法》中的反欺詐條例對市政債進行事后監管。若存在隱瞞重大事項等欺詐將進行處罰;同時,美國市政債不需要聯邦政府批準,但受到聯邦政府的監管。聯邦稅務局對于市政債的監管側重于市政債發行人利息免稅是否具有合理性。

此外,美國市政債的規則制定主體還包括美國市政債券決策委員會(MRBS)。1975年,美國國會通過了《證券法修正案》(Securities Acts Amendments),并建立了行業自律性組織MRBS,MRBS受SEC監管。MRBS建立初衷是為了完善市政債法律法規,而在1983年發生的市政債違約事件進一步強化了MRBS促進交易公正透明的角色的重要性。該事件緣起為美國公共電力供應系統(WPPSS)建設核電項目時出現償付困難,涉及3萬名投資者持有的22.5億美元的市政收入債券,造成了美國歷史上規模最大的市政債違約。而后MRBS協助美國證監會一同制定市政債的信息披露規則(SEC Rule 15c2-12),要求市政債的發行人必須定期向MSRB提供相關材料,包括年報、重大過失事件以及任何可能影響稅收減免的事件說明。進入2000年后,MRBS在創建電子交易和記錄系統上發揮了重大的積極作用,其創立了市政債電子市場(Electronic Municipal Market Access),投資者可在上查閱發行文件、交易品種、價格要素、和其他重要信息披露等文件。總體而言,美國綠色市政債的發行程序與監管機制已經十分成熟,這也為我國發展綠色市政債提供有益經驗和借鑒作用。

三、對中國的借鑒

目前我國地方債主要分為一般債和專項債,一般債主要投向公益類項目,償還以地區財政收入為擔保,類似于美國的一般責任債券;專項債券主要投向有一定收益的項目,以對應的政府性基金或對應的項目收入作為償債來源,類似于美國的收入債券。專項收益債券較普通專項債而言更加獨立封閉,其償債資金是所對應的某個特定項目產生的持續穩定現金流收入,類似于美國的項目債券。

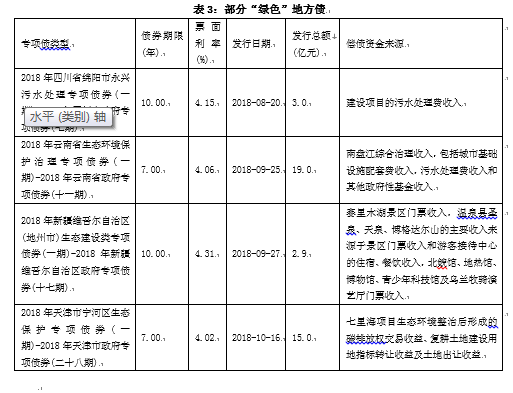

目前我國尚未發行過“專屬”綠色一般債和綠色專項債。從已發行的地方政府項目專項債來看,雖然尚未出現“綠色”二字,但實際上已有四期專項債募集的資金投向綠色環保領域。這四期分別為:四川省政府發行的綿陽市永興污水處理專項債券、云南省政府發行的生態環境保護治理專項債券、新疆維吾爾自治區政府發行的生態建設類專項債券、天津市政府發行的寧河區生態保護專項債券。

綠色發展是我國五大發展理念之一。為適應國際發展經驗,進一步彰顯地方政府發展綠色經濟的決心,積極探索具有中國特色的綠色市政債的健康發展已勢在必行。目前我國雖然尚未專設綠色地方債,但已發行過多期投向綠色產業的項目收益債,說明綠色市政債的投資回報逐漸被市場認可。因此當前有必要借鑒美國經驗,適時推出綠色市政債的專門品種。

(本文作者介紹:國家金融與發展實驗室副主任,中國社會科學院金融研究所銀行研究室主任)

責任編輯:趙子牛

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。