文/新浪財經(jīng)意見領(lǐng)袖(微信公眾號kopleader)專欄作家 薛洪言

互金行業(yè)遇到的問題,很多人歸之為強監(jiān)管,在我看來,更根本的或許是行業(yè)發(fā)展邏輯遇到了問題:互聯(lián)網(wǎng)的流量思維開始與金融格格不入。舊的已去,新的未至,才會顯得忙亂。

最近一兩年,互金行業(yè)的人很忙。忙于合規(guī),忙于轉(zhuǎn)型,動作不斷,前景卻越來越不清晰。

一方面,巨頭發(fā)力金融科技賽道、創(chuàng)業(yè)平臺掀起上市潮,全行業(yè)加速布局汽車金融和供應鏈;另一方面,短暫盈利后虧損魔咒卷土重來,資產(chǎn)荒、資金荒接踵而至。對P2P平臺而言,備案的不斷延期又使其遲遲無法擺脫不合規(guī)身份的尷尬。

很多人歸之為強監(jiān)管,在我看來,更根本的或許是行業(yè)發(fā)展邏輯遇到了問題:互聯(lián)網(wǎng)的流量思維開始與金融格格不入。舊的已去,新的未至,才會顯得忙亂。

(一)

2013年以來互聯(lián)網(wǎng)金融的崛起,互聯(lián)網(wǎng)機構(gòu)的流量思維居功至偉。

在流量思維下,企業(yè)以追求市場份額最大化為基本目標,沒有盈利約束,膽量和決心幾乎就是成功的法寶。從實踐來看,只要敢于營銷投入,就能做大做強。

先從支付談起。

互聯(lián)網(wǎng)機構(gòu)的流量思維,在支付大戰(zhàn)中得到淋漓盡致的詮釋,其中,出行領(lǐng)域的“支付+紅包”大戰(zhàn),是最經(jīng)典的戰(zhàn)役。

2014年前后,為占據(jù)線下支付入口,微信和支付寶兩家巨頭分別下注滴滴和快的,玩起了補貼大戰(zhàn)。僅2014年上半年,滴滴打車補貼金額超14億元人民幣,快的打車也補貼近10億。

出行領(lǐng)域的補貼大戰(zhàn),很快延伸至線下掃碼付場景中,支付巨頭一邊補貼商戶,一邊補貼用戶,很快建立起市場壁壘。

整個過程中耗費的資金數(shù)額之大,讓后續(xù)的互聯(lián)網(wǎng)機構(gòu)無力跟隨,也讓面臨盈利約束的傳統(tǒng)金融機構(gòu)不敢跟隨。

結(jié)果無疑是成功的。憑借補貼建立起來的入口優(yōu)勢,支付機構(gòu)對內(nèi)可以布局理財、消費金融業(yè)務,積累大數(shù)據(jù),發(fā)力金融科技;對外可以為第三方導流,進行流量變現(xiàn)。

進退之間,支付機構(gòu)不斷夯實巨頭的地位。而銀行,則錯失了移動支付的紅利。

再看P2P領(lǐng)域。

借助“本息保障”機制,P2P平臺把P2P理財這種高風險產(chǎn)品轉(zhuǎn)化為“低風險”投資品——起碼看上去如此,借助豪放的市場營銷投入,行業(yè)很快崛起。

2015年之前的草莽時期,P2P平臺的規(guī)模與市場地位,幾乎就取決于其營銷能力,誰敢在營銷上花錢,便能快速崛起為一線平臺。

規(guī)模做大后,很快對資產(chǎn)獲取能力提出了要求,此時,一線平臺開始出現(xiàn)分化。

一些平臺,自建資金池、虛構(gòu)資產(chǎn),玩起了龐氏騙局,很快歸于堙滅,典型的如e租寶和泛亞;一些平臺,則大幅降低借款門檻、提高借款利率,用高利率覆蓋高風險,雖然采取了激進的資產(chǎn)策略,但最終等來了現(xiàn)金貸風口,守得云開見月明。

如某平臺,采取了極為激進的市場拓展模式,短短三年內(nèi)從剛成立的小公司一躍成為行業(yè)前20的頭部平臺。其代價是,不良損失在營收中的占比一度高達50%以上,兩年時間虧損數(shù)億元。

最后再看商業(yè)銀行的表現(xiàn)。

2013年起,面對互聯(lián)網(wǎng)金融的強勢崛起,商業(yè)銀行開啟了互聯(lián)網(wǎng)轉(zhuǎn)型之路,但結(jié)果并不理想。

原因不難理解。互聯(lián)網(wǎng)機構(gòu)追求市場份額,而商業(yè)銀行秉持息差邏輯,一直未放棄對盈利的追求。追求盈利的,注定跑不過追求市場份額的。

盈利是企業(yè)經(jīng)營的綜合結(jié)果,不僅要兼顧規(guī)模、息差(凈收益率)和不良(風控),還要管控營銷費用和成本投入。在多重目標平衡下求發(fā)展,往往是摁下葫蘆浮起瓢,規(guī)模上去了,不良和費用也上去了。

商業(yè)銀行不敢壯士斷腕,在競爭層面步步失利也就容易理解了。

(二)

在流量思維的加持下,互聯(lián)網(wǎng)金融風頭無兩。一些錯過最佳窗口的互聯(lián)網(wǎng)巨頭更是有樣學樣,以流量思維布局金融,做金融的初心也只是流量變現(xiàn)。

流量思維下,互聯(lián)網(wǎng)金融的模式越來越互聯(lián)網(wǎng)化。互聯(lián)網(wǎng)金融≈互聯(lián)網(wǎng)+金融,行業(yè)走到了“互聯(lián)網(wǎng)”這個極端,也終于迎來了“物極必反”,互聯(lián)網(wǎng)金融開始向金融行業(yè)的本質(zhì)——風控和強監(jiān)管——回歸。

信貸規(guī)模擴張,不良風險如影隨形。

信貸規(guī)模有其雙面性,既能帶來利潤的大幅增長,也能通過大面積不良帶來巨額虧損。

歷史上看,信貸業(yè)務短時間內(nèi)的規(guī)模擴張,幾乎都被證明為災難。互聯(lián)網(wǎng)機構(gòu)在信貸領(lǐng)域的探索,表面上風頭很足,實際上距離不良大爆發(fā)的懸崖只有一步之遙,若非監(jiān)管及時出手,免不了害人害己的結(jié)局。

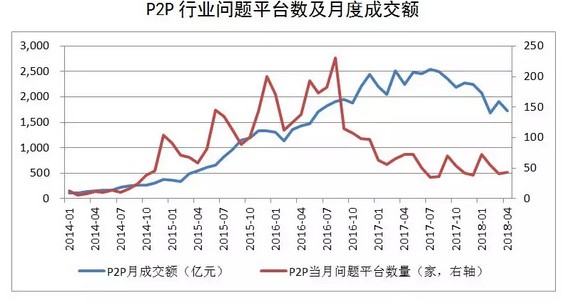

以P2P為例,2014年,P2P行業(yè)迎來大爆發(fā);2015年,平臺便開始密集出現(xiàn)問題。如下圖所示,2015年6月-2016年8月之間,平均每月有145家平臺出現(xiàn)問題。一些頭部平臺的不良高達20%以上,中小平臺不良狀況更差,行業(yè)走到了崩潰的邊緣。

2015年底,監(jiān)管開始強勢介入,行業(yè)高增長的步子慢了下來,月度成交額增速明顯放緩。同時,現(xiàn)金貸“風口”崛起,高利率覆蓋高不良,P2P平臺終于大面積扭虧為盈,暫時具備了自我造血能力,轉(zhuǎn)危為安。

支付行業(yè),野蠻生長迎來強監(jiān)管。

支付規(guī)模的快速上升不會帶來潛在的不良風險,支付的問題在于直連模式下,支付機構(gòu)自行承擔起清結(jié)算職能,而支付清結(jié)算天然具有外部性——影響容易擴散,強監(jiān)管必然如影隨形。

在銀行直連的閉環(huán)模式下,第三方支付處于樞紐地位,支付結(jié)算的安全與通暢,取決于支付機構(gòu)自身的自覺和風控能力。實踐中看,一些支付機構(gòu),并不讓人放心。

2016年之前,第三方支付行業(yè)處于混戰(zhàn)狀態(tài),個別小的支付機構(gòu)一度出現(xiàn)挪用備付金等惡性行為,嚴重影響市場信心,成為社會整體支付清算體系內(nèi)不可忽視的風險因子。

2016年之后,行業(yè)格局加速分化,巨頭占據(jù)了絕大多數(shù)的市場份額,行業(yè)風險事件急劇減少,但業(yè)務規(guī)模的集中使得巨頭具有了系統(tǒng)重要性,本身的經(jīng)營穩(wěn)健性成為支付體系潛的風險來源。

于是,支付行業(yè)很快便迎來了強監(jiān)管。斷直連、打擊無證經(jīng)營和不正當競爭——主要指補貼行為、確立小額普惠的定位,被納入到主流清算體系中。

作為兩大代表性業(yè)態(tài),P2P和第三方支付相繼回歸金融本質(zhì)——風控和監(jiān)管,互聯(lián)網(wǎng)的流量思維也就失靈了。

(三)

以P2P平臺為例,流量思維在拓展借款人方面越來越無能為力。

大標模式被叫停了,以平均借款金額4萬元計算,一個1億元的大標撤出留下的窟窿,需要2500個小額借款人填補。不僅要填窟窿,還要保持成倍的高增長,難度可想而知。

本來,現(xiàn)金貸模式下,一邊降低門檻擴大借款人群體,一邊提高利率覆蓋風險,倒也可以實現(xiàn)高增長。但現(xiàn)金貸新規(guī)后,36%的利率天花板、無場景依托現(xiàn)金貸的限制等,P2P平臺整改合規(guī)后的產(chǎn)品體系已經(jīng)不適用于現(xiàn)金貸客群,再無快速獲客的渠道。

所以,P2P平臺固然還可以通過不計成本的市場推廣吸引投資者,但資產(chǎn)端找不到爆發(fā)式增長的路徑,于是,天價“買”來的投資者不時陷入無標可投的境地,推廣也沒了意義。

而就第三方支付而言,“燒錢”“補貼”搶占市場份額的行為,更是被監(jiān)管界定為不當競爭手段,再難成為拓客的利器。

除此之外,天時也不在了,隨著網(wǎng)民滲透率的飽和,線上流量成本越來越高,流量思維越來越不經(jīng)濟。

從小米招股說明書披露數(shù)據(jù)看,互聯(lián)網(wǎng)巨頭的獲客成本都在100元人民幣以上,巨頭有品牌效應,流量轉(zhuǎn)化率比中小機構(gòu)強很多,意味著中小機構(gòu)的線上獲客的成本只會更高。同時,相比巨頭具有多元的業(yè)態(tài)進行用戶變現(xiàn),中小機構(gòu)的單一產(chǎn)品變現(xiàn)能力差,與獲客成本相比,用戶的單次購買行為通常無法做到盈虧平衡,需要不斷提高復購率,難度呈幾何級數(shù)上升。

當一貫行之有效的打法失效的時候,從業(yè)者們便踏上了轉(zhuǎn)型之路,不斷探索新的模式與方向,沒了一致步調(diào),看上去又忙又亂。

物種在進化過程中,通過成千上萬的基因突變來適應環(huán)境變化。物種持續(xù)優(yōu)化,但基因突變的個體卻不斷遭受優(yōu)勝劣汰的競爭。

行業(yè)的轉(zhuǎn)型未嘗不是如此。

多數(shù)情況下,轉(zhuǎn)型都是在沒有方向中尋找方向,大家分頭探索,總會有機構(gòu)找出一條路徑,引領(lǐng)行業(yè)不斷進化。

但站在單個機構(gòu)的角度看,卻并非好事,因為成功充滿了隨機性,大多數(shù)探索注定沒有未來。

(四)

當新業(yè)態(tài)遇到舊規(guī)則的制約,我們習慣于站在新業(yè)態(tài)這邊,呼吁打破常規(guī)。但歷史學家威爾杜蘭特曾發(fā)表過不同看法:

“每100種新的思路,其中至少99種,可能連它們試圖去取代的那些舊傳統(tǒng)都不如。因為這些習慣和禮俗,是無數(shù)代人在許多個世紀的歷史長河中形成的智慧與經(jīng)驗的結(jié)晶。”

金融業(yè)在數(shù)百年的實踐中形成的各類條條框框,固然有些不合時宜,但絕大多數(shù)何嘗不是智慧與經(jīng)驗的結(jié)晶。

對互金平臺而言,與其在日益嚴密的監(jiān)管規(guī)則下繼續(xù)橫沖直撞,也許,接受現(xiàn)實,踏踏實實回歸金融主業(yè),不失為聰明的選擇。

(本文作者介紹:蘇寧金融研究院互聯(lián)網(wǎng)金融中心主任、高級研究員。)

責任編輯:楊群

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。