營收下滑,股價腰斬,“小酒館第一股”海倫司賺了錢卻輸了市場?

藍鯊導讀:關店“保命”?

作者 | 陳世鋒

來源 | 藍鯊消費

7月21日,海倫司發布公告稱,預期今年上半年營收約為7億元-7.2億元,而去年同期營收為8.74億元,本期營收同比減少下降了17.58%至19.87%。

盡管收入減少,海倫司卻發布正面盈利預告:今年上半年,海倫司凈利潤將在約1.55億元至1.6億元之間,經調整凈利潤為將在1.7億元至1.8億元之間,而去年同期海倫司凈虧損為約3.04億元,經調整凈虧損為9990萬元。

圖片來源:海倫司官網

受此利好消息影響,海倫司股價今日(7月24日)高開,盤中一度漲近6%。但截至下午收盤,海倫司股價為6.89港元,下跌1.85%。值得一提的是,海倫司自去年以來遭遇“滑鐵盧”,今年上半年股價持續低迷,年中股價腰斬(今年1月3日,海倫司的收盤價是16.04港元。)

在消費復蘇的大環境下,海倫司上半年營收為何同比下滑?海倫司“扭虧為盈”的關鍵是什么?請看藍鯊消費的詳細解讀:

01

營收下滑背后

很多年輕人把海倫司稱為“酒吧界的蜜雪冰城”,低價換流量是其最基本的操作。而低價的產品是源于兩方面:第一,自有產品的成本相對較低;第二,直采第三方品牌酒飲,并拿到很好的價格。

但不論哪一種產品,最終都需要依靠連鎖門店的規模化增長。在發展過程中,海倫司及創始人徐炳忠似乎更青睞于直營模式。海倫司在招股書中稱,通過直營酒館運營,能對產品、運營、服務、供應鏈及人才培養有更強的控制和監督,有效提升酒館的經營效率和盈利能力,實現快速、高質量的擴張。

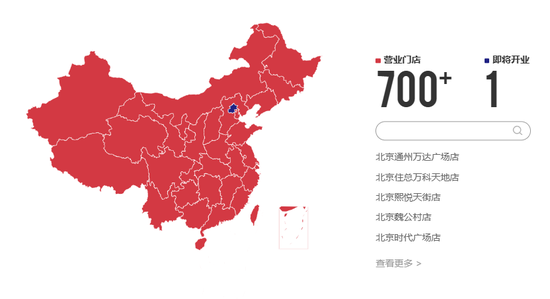

圖片來源:海倫司官網

在標準化的直營模式助推下,自2018年開始,海倫司一直快速擴張。2018年,海倫司門店總數只有162家。在2020年疫情期間,海倫司逆勢拓店105家,達到351家。與此同時,海倫司的營收也從2018年的1.15億元猛增至8.18億元,兩年翻了7倍。

“拓店”成為驅動海倫司業績增長的主要途徑,也有力地推動了其上市進程。2021年9月,海倫司于港交所“跑步上市”,頭頂“小酒館第一股”名號的海倫司,市值漲超300億港元。彼時,徐炳忠也曾在朋友圈中透露自己的雄心壯志,“中國連鎖企業也可以和全球最牛的連鎖企業一樣,一年也可以干出一千家”。

而在招股書中,海倫司也不掩飾其“拓店”的野心:提出“在2021-2023年間店鋪擴張速度分別達到400家、630家、900家酒館,在2023年底門店總數量達到2200家”的目標。

通過IPO超過25億港元的海倫司,似乎也有在疫情中“逆勢拓店”的底氣。(招股書透露,募資用途約70%被用于在未來三年開設新酒館及實現公司的擴張計劃。)

2021年,海倫司新開了452家酒館,直接導致公司酒館數量飆升。截止2021年末,海倫司開店數量增至782家。到了2022年上半年,海倫司又新開了新開133家酒館,關閉69家酒館,截至2022年上半年報告期末,門店數量為846家。

然而在2022年,以線下生意為主的酒館們遭受疫情輪番沖擊,多地酒館生意被按下暫停鍵。客流銳減,營收慘淡,疊加高昂的場地租金、人工等成本,讓很多酒館的生意難以為繼,逆勢擴張的海倫司更是“災難深重”。

餐飲觀察人士翟彬認為,“近年來海倫司的擴張速度還是比較快的,疫情期間體量增長了兩三倍都不止,而這勢必要付出一些代價。”

2022年下半年,海倫司被迫放棄了“拓店”計劃——新開46家酒館,關閉125家酒館,平均每周就有4-5家門店關閉。

截至2022年末,海倫司全國門店共767家,到了2023年3月19日,這一數字進一步下滑至749家。接連“閉店”的海倫司,止不住營收下滑的趨勢。

更重要的是,海倫司原來的“復制粘貼式”快速開店模式遭受重挫。

02

重拾加盟自救?

時至今日,海倫司似乎已經放棄了今年2200家店這個注定完不成的目標,還改變了“拓店”思路,轉向了加盟。

事實上,海倫司成立之初是“直營+聯營”模式,到了2018年加盟門店數量占比近50%。而正是在這一年,海倫司決定砍掉加盟,啟動IPO進程。到了2021年上市前夕,海倫司加盟門店幾乎清零。如今,經歷疫情打擊的海倫司和徐炳忠,又試圖通過“加盟”模式“自救”。

今年6月17日,海倫司召開“嗨啤合伙人”招商發布會,公布打磨后的新店型和合伙政策,將開放精品店、優品店、臻品店三種主要店型供合伙人選擇。

圖片來源:海倫司官網

根據“嗨啤合伙人”計劃,加盟成本方面主要包含四大費用:裝修裝飾費、設備及桌椅費、保證金和品牌合作費,以優品店為例,總投入需要100萬元,合作時間為4年。

或許是為了激勵合伙人的加盟,海倫司還同步推出了收益優惠政策,分梯度返還合伙人毛利。以優品店為例,月毛利率低于6萬元部分,海倫司不抽取毛利;月毛利介于6-10萬元部分,海倫司抽取毛利10%;月毛利介于10-15萬元部分,海倫司抽取毛利25%;月毛利高于15萬元以上,海倫司抽取毛利60%。

事實上,海倫司早在2022年下半年已經考慮轉向“加盟”。海倫司CFO余臻透露,“隨著我們2022年年中開始向特許經營轉型,我們放棄掉可能短期內扶持不上來的一些門店,做一些閉店,把更多精力放在提高我們選址的精準性,調動社會優質資源開新的酒館。”

截止2022年12月31日,海倫司已經開設了126家特許合作酒館,其中,有超過100家來源于2021年和2022年上半年的直營門店“轉型”。

疫情沖擊下,海倫司選擇“壯士斷腕”。據海倫司2022年財報,2022年“關閉”或者“調整”酒館門店,為之付出的資產損失、減值損失(“一次性損失”)等合計約6億元至9億元。

不過,海倫司也逐漸擺脫了重資產運營模式下的成本高企。據海倫司2022年財報,2022年僅“三座大山”(原材料、人工和租金)的成本總計就達到19.66億元,是當期總營收的1.26倍。即便剔除以權益結算的股份支付部分,原材料、人工和租金成本也占總營收的93.84%。

圖片來源:海倫司官網

重回“加盟”模式,海倫司在2023年逐步開始“扭虧為盈”。今年第一季度,海倫司凈利潤約為7400萬元至7600萬元。今年上半年,海倫司凈利潤將在約1.55億元至1.6億元之間。

03

結語:輸了市場?

海倫司招股書透露,憑借憑借351家門店,在2020年拿下了中國酒館市場1.1%的市場份額,連續第三年行業排名第一。隨后,海倫司成功上市,成為酒館行業唯一上市公司,品牌影響力再度進階。然而,中國酒館行業競爭格局極度分散,1.1%的份額并不足以讓海倫司有絕對的品牌辨識度,因而“拓店”勢在必行。

但直營模式的快速拓店模式,使海倫司不可避免陷入“規模化陷阱”——當企業達到了一定規模后,確實會有諸多利好,如擁有定價權、具備更高的議價能力等,但規模增長也會帶來高企的成本,公司將承擔更龐大的資產負擔。尤其是對于直營體系的品牌來說,規模化的難度直線提升,其選址、門店管理等核心能力難以覆蓋如此廣泛的區域。

在海倫司快速“拓店”的過程中,其單店銷售能力不斷下滑。2021年,海倫司單個酒館的日均銷售額約為9200元,較2020年的最高點1.09萬元減少15.60%。在此基礎上,2022年報告期內的單個酒館日均銷售的同比繼續降低近24%,僅為7000元。

隨后,經過了開放加盟模式向平臺型公司轉型等自救措施,2023年一季度,海倫司單個酒館的日均營業額約為9000元,較2022年第一季度增長21%,已經接近2021年的9200元。

圖片來源:海倫司官網

但經歷了三年疫情,小酒館賽道已經是一片紅海。不僅出現了與海倫司相似業態的新酒館品牌,比如貓員外、胡桃里、COMMUNE公社等,他們通過創設新的消費場景和復合模型,打出差異化優勢,受到眾多資本青睞。此外,一些精品咖啡店(比如Seesaw、Tims等)、新茶飲品牌(比如奈雪等)、火鍋巨頭(海底撈、呷埔呷埔)也紛紛開啟跨界融合,試圖延伸至酒館賽道。

在“拓店”失速的情況下,海倫司能夠靠“加盟”搶回市場,使營收回歸正常水平嗎?我們拭目以待~

(聲明:本文僅代表作者觀點,不代表新浪網立場。)