首份虧損財報、股價大跌 順豐怎么了?

歡迎關注“新浪科技”的微信訂閱號:techsina

文/余佩穎

來源/遠川商業評論(ID:ycsypl)

自從4月份順豐發布史上首份虧損的季度財報、股價大跌開始,關于極兔引發快遞行業無盡的價格戰、行業格局的變動、京東物流融資加劇競爭等等,就一直是市場熱議的話題。

民營快遞其實有點像高考的作文題。

一方面,它是大多數人最能感知到物流行業的環節,其他的例如零擔、整車、專線、供應鏈等物流幾乎不在日常關注范圍內,就像很多人不會討論數學題一樣。

另一方面,在整個物流行業里,民營快遞的毛利率在20%以上,是物流中的戰斗機,就像作文占了60分一樣,而相比之下整車的毛利率往往就5%左右。

但也就是像作文題一樣,輿論對快遞行業的價格戰、順豐的突然虧損眾說紛紜,但依然有很多基礎問題沒有解釋清楚。

本文將聚焦三個核心問題:

1. 民營快遞靠什么賺錢?

2. 順豐的市值為什么大起大落?

3. 中國民營快遞對標美國UPS、FedEx是否合適?

01

紅利

在中國,民營快遞其實是最近20多年才出現的物種。之前民眾享受到的快遞服務都是由中國郵政提供的。

以順豐、三通一達為代表的整個民營快遞物流行業從90年代初現,到如今在每年2萬億的行業蛋糕中分到85%以上的份額,過去20年的成長可以劃分為兩個階段:增效、降本。

(1)增效:城市化紅利

當人住得越集中,企業活動得越集聚,快遞公司的效率幾乎是“躺著就提升”。

用小學一年級水平的一道應用題就能解釋,一個快遞員需要配送100個快遞,他在1個小區就達成任務與在10個小區相比,公司需要付出的油費、時間、人力成本,哪種情況更低?

1978年,中國常住人口城鎮化率為18%,2019年首次超過60%。越來越多的人住進城市,而橫向增加城市用地,面積有限;縱深向天借地,住得更密。據高德地圖數據,中國在2016年就有30萬個小區,且其中有62%的小區占地超過3萬平方米,11個這樣的小區就抵得上梵蒂岡一個國家的面積。

北京天通苑社區占地8平方公里,常住人口近50萬

北京天通苑社區占地8平方公里,常住人口近50萬城鎮化進程不僅給了物流業降本增效的條件,還提供了重要的勞動力支撐。2019年中國快遞從業人員達300多萬,一線快遞員占70%(210萬)以上,而其中農民工占比超過80%。

(2)降本:價格戰引導行業出清

在城市化進程的后期,中國的快遞物流行業進入到了由電商驅動增長的發展階段,2019年電商件占快遞總量的77%。而電商件的客戶對價格尤為敏感,做電商快遞的企業賺錢得靠走量,因此常“以價換量”,價格戰頻發。

價格戰是快遞行業市場出清的有效方式,本質上打的是效率戰。

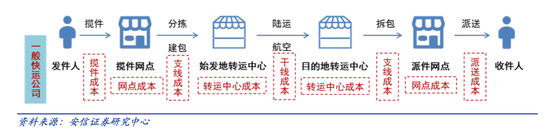

快遞公司的成本環節,安信證券

快遞公司的成本環節,安信證券快遞物流就是個規模經濟極其顯著的行業。在價格戰中,企業將規模優勢下的成本降幅讓渡給客戶,而效率較為低下的二三線企業力不從心,在價格戰中被逐漸出清,它們騰讓出來的市場份額被頭部玩家吃掉。

勝出的高效率企業繼續增加投入、擴大產能,規模進一步擴大,理想狀況下,由此進入“更低成本—降價—更高獲客能力—更大規模—更低成本”的正向循環中。

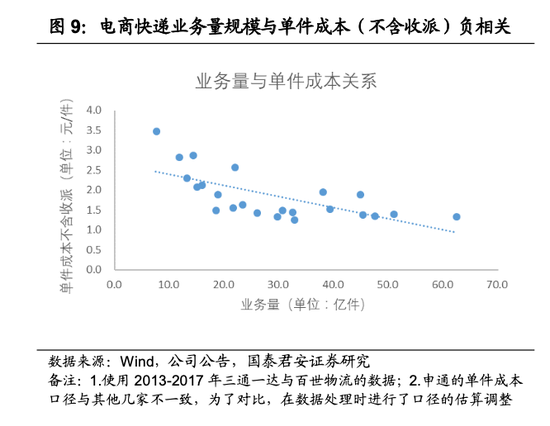

規模越大的快遞企業單件成本越低,安信證券

規模越大的快遞企業單件成本越低,安信證券價格戰一方面促使企業“降本”,以價換量之后規模擴大,占取更多份額。而決勝價格戰的關鍵是合理的產能投入,并且常是未雨綢繆。

例如在三通一達中,圓通重點投土地與轉運中心,韻達重點投車輛與自動化,申通重點投土地與車輛,都曾經坐上過電商快遞的頭把交椅。而這幾年市占率走高、風水輪流轉做到行業第一的中通則是“我全要”,在上述領域的投資額都全面領先。

因此,簡單來說,民營快遞行業的賺錢根源,從早期的躺贏城市化紅利,變成了必須加大投入、主動塑造行業格局。

02

周期

當一個公司的商業模式需要用加大資本開支、洗走對手來獲得更強競爭力的時候,這個公司和行業的盈利甚至市值波動就會出現跟開支周期、競爭格局變動高度相關的周期性。

拿順豐來說,自從借殼上市至今,其市值經歷過快速上漲、漫長下跌、持續上漲、快速下跌四次波動,在基本面上的一大驅動因素就是資本開支和市場份額。

做電商快遞的通達系賺錢靠低價走量,不足5毛錢的單票凈利若乘上每天2000萬件的發貨量也會是個大數字;做商務快遞的順豐則靠品牌溢價,單票收入就能做到15元以上,2020年凈利潤為73.26億元,比三通一達近利潤總和的62.59億還高。

消費者對快遞的三大需求:價格、時效、安全,其中價格可以通過降成本而調低(順豐和三通一達的單價都在逐年走低),時效可以迎頭追趕(近年來三通一達與順豐的配送速度差距正在縮小),但安全卻是不積跬步,無以至千里,靠的是每一單積累起來的口碑。

據國家郵政局發布的2020年快遞服務滿意度調查,公眾滿意度排名第一的是順豐速運,三通一達里排名最高的是中通快遞,位列第四[3],而順豐則是長期在該榜中奪冠。

順豐可以靠品牌獲客和執行高定價,根本的原因是:有舍才有得。

順豐的平均單價可以做到同行的1.5倍,單件凈利潤可以做到電商快遞企業的2-4倍,但同時順豐單件快遞的固定資產投入是電商快遞企業的6倍以上。

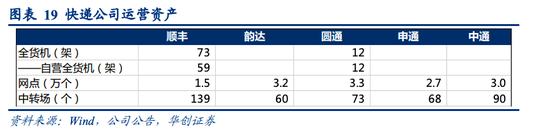

順豐運營資產遠超同行,華創證券

順豐運營資產遠超同行,華創證券當別的快遞公司還在糾結買車還是蓋樓的時候,順豐已經開始投資建機場了。在建中的鄂州機場,投資額達320億元,啟用之后一來可以降低順豐干線運輸的單件成本,二來可以擴大航空次日達服務的覆蓋范圍,進一步降本增效。

物流這個重資產生意,不舍得金子彈,怎么打金鳳凰?

在2017-2019年,集體完成上市的快遞公司們都拿到了充足的融資,直接投產能、開打價格戰,全行業利潤增長跟不上收入增長。直到2019年下半年、2020年上半年因為小快遞公司倒閉、疫情影響外資快遞業務,龍頭份額借機擴大,順豐市值才迎來持續上漲。

但好景不長。物流生意做的是“巧婦難為無米之炊”的買賣,沒有土地、廠房、車線、設備、快遞員等“米”的投入,就燜不出一碗飯,且若前期米加少了,當下沒知覺,開鍋后才會發現不夠吃。

按照經營模式,國內現有的快遞物流公司可分為直營制和加盟制,前者有順豐、中國郵政領銜,后者則以三通一達(中通、圓通、申通、韻達)、極兔等為代表。直營模式意味著自己掏腰包買米,加盟則是自己買一部分、加盟商買一部分,企業的資本開支相對較輕。

對采取直營模式的物流企業來說,投入更是只增不減。

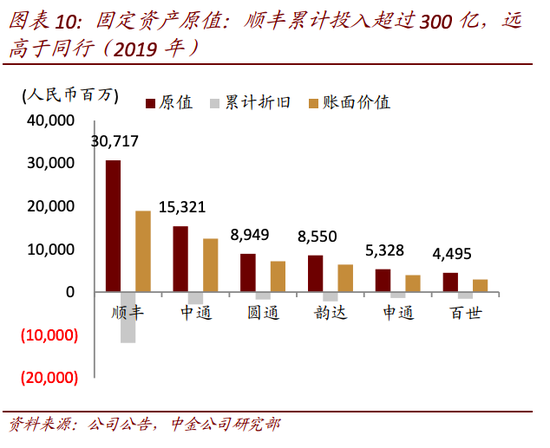

順豐累計投資額遠超同行,中金公司

順豐累計投資額遠超同行,中金公司順豐每年的資本支出高達100余億元,2020年的數據為123億元,遠高于通達系平均40億-60億的資本支出規模。

最新一季度的業績電話會上,順豐團隊直言,眼下順豐正處在一個資本開支周期頂峰,資本開支目前占到營收7%-8%,而鄂州機場的投產可能還會進一步拉高這一占比[1]。

03

未來

一句話總結快遞物流的未來:在需求端,長期旺盛;在供給端,狹路相逢勇者勝。

上古周代,“快遞”就有信史可考,主要靠人工步行投遞,而技術的變革不僅不會顛覆對快遞的需求,只會增加配送快遞的途徑,且任何提升效率的新事物出現,又進一步刺激快遞需求增長。

舉個例子,阿里巴巴誕生,電子商務成為快遞行業增長的主要驅動力;拼多多上線,兩年之后為快遞行業增量貢獻了50%;餓了么、美團成立,2020年外賣訂單量已達到171.2億單等等。

中國快遞行業業務量逐年走高,前瞻產業研究院

中國快遞行業業務量逐年走高,前瞻產業研究院除非咱都有任意門,否則時空雙要素不會被抹除,這就像人永遠要睡覺。作為結婚三件套的消費電子產品隨時代更迭,但床上四件套從筒子樓到電梯公寓都必不可少。

供給端來看,快遞物流企業不斷追求降成本降價格。順豐單價已從2013年24.6元/件在2020年Q1降至18.6元,行業單價也相應地從15.7元降至12.2元。

新進者極兔左手攥著錢,右手拿著電商平臺的訂單,用低價傾銷獲客,期望燒著錢把市占率做起來。但前提是左手得一直有錢,右手得一直有單。不低于成本的價格戰并不會損害企業的盈利能力,反之即使每單只虧1毛錢,在幾十億單量面前都會是個天文數字。

價格戰下,效率更優的企業盈利能力走高,國金證券

價格戰下,效率更優的企業盈利能力走高,國金證券降本是著實可見,但增效還有待加強。全社會的物流總費用占GDP的比例在一定程度上反應了整個經濟體的物流效率,我國該比例在2017年達到14.6%,較世界平均水平仍有較大差距。

除了增加投入、擴大產能來提效,研發才是走路的第二條腿。行業數據來看,順豐在2019年的研發投入為26.65億元,遠超三通一達的總和。

觀察美國快遞行業的發展史可知,每次技術的重大變革都顛覆了物流行業的競爭格局。

19世紀末20世紀初,鐵路時代的美國快遞寡頭為亞當斯快遞、美國運通、富國銀行以及美利堅快遞;1930年之后,公路運輸逐步普及,UPS順勢而起成了新龍頭;到了70年代,航空快遞高端服務供給大幅增加,以航空運輸起家的Fedex便成為新一代龍頭;80年代邁入了信息技術時代,亞馬遜物流加入,與UPS和Fedex角逐。

如今的中國,個體的時效城配需求、產業西遷的高端電子件航配需求與日俱城,誰能高瞻遠矚把握歷史進程,誰且日后笑傲江湖。

三通一達目前在收入端仍嚴重依賴電商快遞,2019年中通有89%的收入來自快遞,韻達93%,申通則高達99%,其中絕大多數都是低價電商件。

同期順豐已成長為綜合物流公司,不僅下探市場做起電商件,還橫向擴展至時效城配等:以快運、冷運、國際、同城、供應鏈為代表的新業務收入占總收入的比例從2016年的9.9%在2019年已提升至25.6%。

順豐總裁王衛說過,如果短期的利潤承壓能換來長期的競爭力,有機會將順豐打造成為市場上不可或缺的選擇,那愿意調低未來1-2年的利潤率預期,這是重要的戰略。

利潤和長期競爭力,看上去是道選擇題,但本質上是道生死題:快遞物流行業的競爭格局必須由自己主動塑造。

04

尾聲

快遞顯然并不是太好的商業模式。

利潤薄,資產不僅重,而且設備和技術進步很快,需要持續的資本開支。

但中國這樣人口密集居住、商業發展日新月異的超級大國,卻也注定會誕生規模遠超UPS和Fedex的本土物流公司。

這是一條無比艱辛、需要不停主動出擊但收獲巨大的行業洗牌之路。

全文完,感謝您的耐心閱讀

參考資料:

[1]順豐是好公司,但順豐不是好生意,錦緞

[2] 一線快遞小哥中農民工占80%以上,中工網

[3]國家郵政局發布2020年快遞服務滿意度調查和時限測試結果,國家郵政局

(聲明:本文僅代表作者觀點,不代表新浪網立場。)

play

play