柔宇欲上市,韭菜要入席

歡迎關注“創事記”的微信訂閱號:sinachuangshiji

文/劉亞瀾

來源:深響(ID:deep-echo)

2019年1月,小米總裁林斌宣布小米做出第一臺折疊屏手機,應該也是全球第一臺雙折疊屏手機。第二天,雷軍在自己的公眾號發布了一篇《雙折疊屏手機公布,小米為什么能夠不斷創新》,講述了小米的創新之路。

但隨后,柔宇科技副總裁樊俊超在微信朋友圈發布長文怒斥小米,表示:柔宇的柔派手機才具有顛覆式的創新,小米不是第一,因此小米的高管在撒謊,小米的價值觀有問題。

柔宇CEO劉自鴻更是在微博開懟——“人若犯我,雖遠必誅”。

不得不佩服柔宇和小米硬鋼的勇氣,但這樣的勇氣背后有足夠的底氣嗎?2020年的最后一天,柔宇科技的科創板IPO獲得受理,三則關鍵信息令人側目:

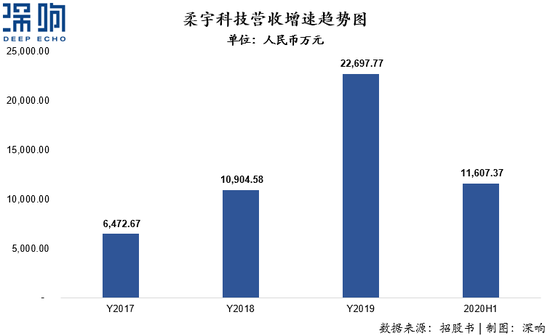

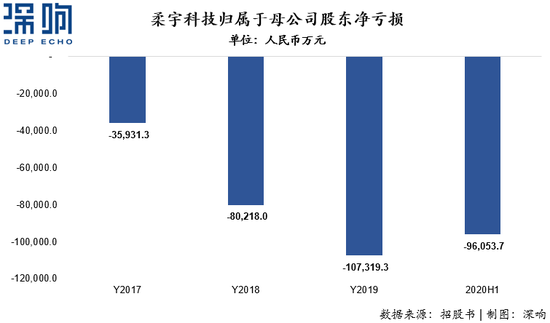

高虧損。2017至2020年1-6月,柔宇科技實現營業收入為0.65億元、1.09億元、2.27億元、1.16億元,對應是歸屬于母公司普通股股東的凈利潤分別為-3.59億元、-8.02億元、-10.73億元和-9.61億元,三年半累計虧損31.95億元。柔宇科技稱,公司持續虧損的主要原因是公司產品仍在市場拓展階段銷售規模較小且新產品的研發需要投入大量資金。

截至 2020年6月30日,柔宇科技累計未分配利潤為-24.27億元,預計公司首次公開發行后,公司短期內仍無法盈利,無法進行現金分紅,甚至可能觸發科創板強制退市條款的規定,公司股票將面臨終止上市的風險。

在以上“艱難”的前提下,柔宇科技本次IPO擬募資額竟然高達144.34億元人民幣!這是目前已上市的科創板個股中,僅次于中芯國際的募資額。按照發行方案中擬發行新股占比不超過25%計算,公司本次發行后估值將達到577.36億元人民幣。而根據公司2019年全年總收入2.27億元計算,公司PS估值倍數將達到254倍。

圖片來源:柔宇科技招股書1-1-3

圖片來源:柔宇科技招股書1-1-3過去八年時間里,柔宇科技的估值一路高歌猛進,但拿出手的產品卻不多。

然而在一級市場里,諸多頂級投資人為其站臺。錯失柔宇的真格徐小平甚至扼腕嘆息:“(柔宇科技)是我做投資以來,一個真正錯失的項目。每次看到他們的好消息,我都心如刀絞。作為天使投資人的驕傲,被碾壓得粉碎。什么是天使投資人的驕傲呢?投到柔宇科技這樣的項目就是最大的驕傲,而不是什么估值、風險和輪次。”

如今柔宇即將登陸二級市場,它能經受住更為嚴苛的審視嗎?故事支撐的高估值還能繼續保持嗎?手機銷量慘淡、客戶雷聲大雨點小,難道又是一場為韭菜準備的宴席?

仔細拆解招股書,我們發現了這些線索:

1

營收規模與市值難以匹配

營收方面,柔宇科技2017年、2018年及2019年營業收入分別為6472.67萬元、1.09億元以及2.27億元人民幣,盡管各年之間收入同比增長均超過60%,但從整體規模來看仍然偏小,與公司超500億的市值相比顯然難以匹配。

而進入2020年,受疫情影響,柔宇產品在需求端受到較大影響,上半年僅實現營業收入1.16億元人民幣,增速大幅放緩。

2

產能利用率低

柔宇科技的產品盡管在科技屬性上聽上去很酷炫,但在真正的需求端,相比較普通屏幕產品并沒有太大的市場。

招股書披露,柔宇在報告期的產能利用率在2018年、2019年及2020年上半年分別為15.1%、31.2%和5.3%,這也就意味著公司的產能在大多數時間有大量閑置,公司能夠拿到的市場訂單遠小于公司實際產能。

3

產品滯銷

在產銷率方面,柔宇科技同樣存在銷量小于產量的情況,而這也就意味著公司生產出來的產品作為存貨大量放置在倉庫中,無法及時轉化為銷售收入。

4

虧損擴大

在盈利方面,柔宇科技的表現更是“慘不忍睹”。在報告期的三年半內,公司累計歸屬于母公司凈虧損高達31.95億元人民幣,而隨著公司在2017-2019年之間收入的增長,公司虧損卻呈現持續擴大的趨勢。

進入今年上半年,柔宇半年歸母凈虧損就高達9.6億元人民幣,已經接近去年全年的虧損額度。

5

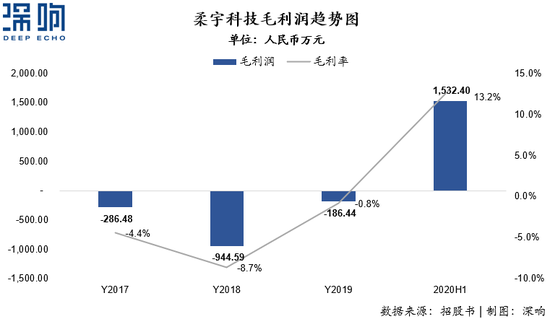

產品低毛利

柔宇巨額虧損背后,體現的則是柔性產品本身低毛利以及高經營費用的特點。

柔宇在2017-2019年之間,整體毛利水平均處于負毛利階段,盡管在今年上半年毛利轉正,但毛利率也僅為13.2%,遠無法支撐公司盈利。

公司目前低毛利的經營狀況在很大程度上與公司產品直接相關。柔宇科技生產的柔性科技產品本身在需求方面有限且可替代性高,因此產品銷售無法產生較高的溢價,而生產柔性產品本身的原材料成本又極高,因此導致公司很難取得較高毛利。

6

經營費用規模逐年上升

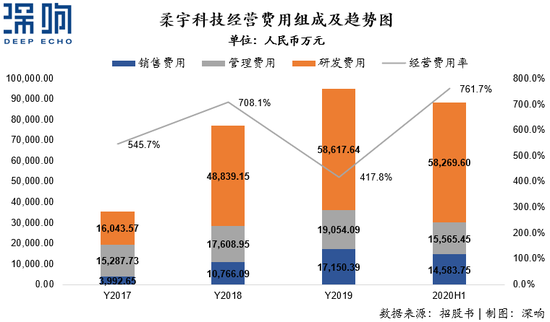

與公司低毛利相反的則是公司整體高企的經營費用,而其中研發費用則占據了經營費用的大部分。

招股書顯示,公司在報告期內經營費用規模逐年上升,公司經營費用率在2017-2020年上半年間分別高達545.7%、708.1%、417.8%和761.7%。

7

經營現金流持續惡化

長期以來巨大的經營開支,使得柔宇科技深陷虧損泥潭,而這也進一步體現在公司現金流上。

報告期內,柔宇科技在2017-2020年上半年經營活動現金凈流出分別高達3.58億、6.12億8.11億和3.86億元人民幣,公司現金流壓力持續增加。而由于在經營現金流方面的持續惡化,也使得公司在持續經營方面面臨了巨大壓力。

在如此糟糕的財務表現下,柔宇科技到底是哪里來的底氣以如此高的估值來擁抱二級市場的“韭菜們”呢?

這背后恐怕更多的還是基于老股東的估值需求以及公司自身經營現金的需求。

根據招股書,柔宇科技在2019年11月獲得最后一輪融資為19億元人民幣,而當時對應的投后估值已經達到419億元人民幣,而本次公司IPO前的估值約為433.02億元人民幣(577.36-144.34),僅比一年前上浮14億元,而很顯然這已經是老股東能夠接受的最低Pre-IPO估值(估值再低老股東就會出現估值倒掛情況)。

柔宇科技本身也確實需要補充大量現金來支持公司經營。為了能夠以更高估值取得融資,公司聘請的投行也在設計募集資金方案過程中體現了極高的“專業”能力。

在公司募集資金方案中,有49億元人民幣將用于柔性顯示基地升級擴增建設項目,但顯然以公司目前大量的閑置產能使用情況來看,并不需要任何的產能擴充。這部分資金在未來很大的可能將被轉做用于日常生產經營,補充流動資金。

歸納起來,從招股書反應出來的客觀數據表現都指向柔宇的軟肋,相比于可以依靠故事擊鼓傳花的一級市場,二級市場對于財務業務表現的要求更加苛刻。投資者眼睛雪亮,柔宇的故事恐怕不好講了。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)