股市瞬息萬變,投資難以決策?來#A股參謀部#超話聊一聊,[點擊進入超話]

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

主動權益類十年牛基出爐,白酒、新能源、半導體獲基金重倉。

隨著11月行情步入尾聲,公募基金業績排位戰也進入沖刺時段。今年市場震蕩行情持續演繹,公募基金收益普遍不及預期。

證券時報·數據寶統計,截至11月25日,在全市場可統計、最新規模10億元以上的主動權益類基金中,普通股票型基金平均年化回報-23.51%;偏股混合型基金平均年化回報-22.34%。這一表現不敵同期上證指數,但優于深證成指和創業板指,略好于滬深300指數。

短期來看,基金收益受市場波動影響較大;中長期收益則由基金經理投資風格、理念、流程以及團隊投研實力等多因素決定。數據寶以近10年年化回報率為標準,統計出大會普通股票型+偏股混合型牛基,透視市場中哪些基金能夠穿越牛熊。

16只普通股票型基金穿越十年牛熊

作為高風險高收益的代表,股票型基金要在市場中浮沉十年,屬實不易。數據寶統計,截至11月25日,在全市場可統計的普通股票型基金中,僅有16只成立時間超過10年。其中,百億市值的僅有一只,為蕭楠、王元春共同管理的易方達消費行業,最新規模268.72億元。若從數量上看,匯豐晉信則占據絕對優勢,旗下5只基金上榜,規模合計98.11億元。

回報率方面,16只基金近10年年化回報率均值13.7%。國富中小盤拿下榜首,年化回報率18.02%;其后匯豐晉信低碳先鋒A、易方達消費行業、申萬菱信量化小盤A等5只基金年化回報率超過15%。僅兩只基金年化回報率不足10%,為匯豐晉信消費紅利和光大核心。

有意思的是,國富中小盤是唯一一只沒有更換過基金經理的基金,自2010年11月成立以來,始終由趙曉東團隊把控。在其余基金中,經理任職2-4年的情況較為普遍。此外,也有不少明星基金經理曾參與管理。像是丘棟榮在2014-2018年期間負責匯豐晉信大盤A;董承非則效力興全全球視野8年之久。

從回報穩定性來看,16只基金近10年年化波動率均值近25%,普遍落在22%-28%區間。其中,諾安策略精選波動率最低,僅為11.35%。基金經理蔡宇濱表示,諾安策略精選相對謹慎的持倉在市場調整中獲得了良好的相對收益,投資一向穩健,降低回撤和波動。

在三季報中,蔡宇濱認為,在經歷了較長時間和較大幅度的下跌后,A股估值較低,性價比提升,投資機會增加。如果美聯儲加息預期見頂,全球股市有望觸底反彈。此外,內需改善可能是未來一段時間的投資主線,一方面來自于傳統行業如房地產和可選消費,另一方面來自進口替代和信息創新。

制造業壓艙

牛基重倉白酒、新能源等賽道

以投資風格劃分,除匯豐晉信中小盤為中盤成長外,其余15只基金均為大盤成長或大盤平衡。投資風格決定了基金的重倉行業及持股。數據顯示,全部基金三季報第一大重倉行業均為制造業,且占基金凈值比例均值高達66.58%,可見制造業仍是壓艙絕對主力。在第二、第三大重倉行業中,6只基金選擇了信息傳輸、軟件和信息技術服務;農林牧漁、金融和房地產則分別進入4只基金重倉行業榜單。

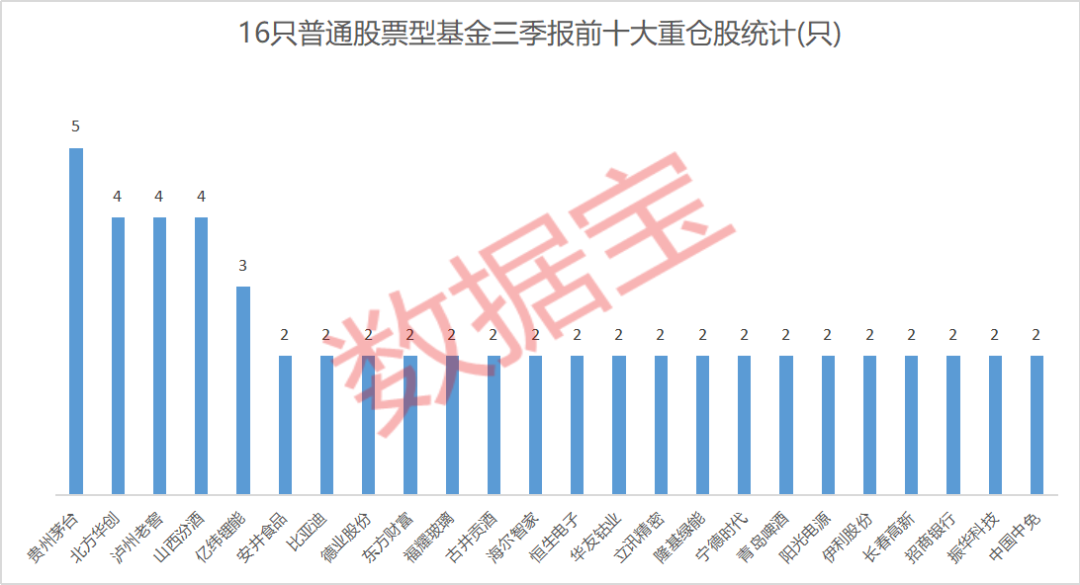

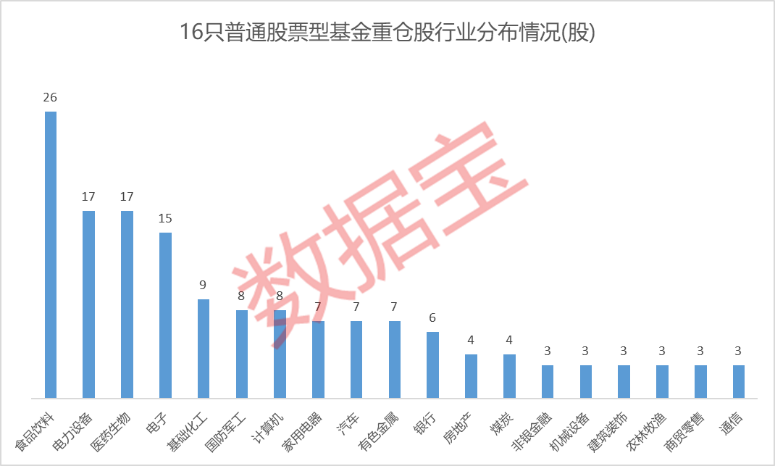

三季報前十大重倉股數據顯示,基金集體看好各個行業龍頭,24股獲兩只及以上基金共同持有。貴州茅臺共獲南方新興消費A、上投摩根大盤藍籌A、光大核心等5只基金重倉,數量居首;北方華創、瀘州老窖和山西汾酒則分別進入4只基金重倉股名單。

行業分布來看,食品飲料板塊占據“大頭”,共計26股上榜,主要系重倉持有貴州茅臺、瀘州老窖、山西汾酒、古井貢酒等白酒股。其后,電力設備、醫藥生物、電子等板塊個股也均超過15只。電力設備上榜個股多屬于光伏、鋰電等熱門賽道,像是億緯鋰能、比亞迪、隆基綠能等獲多家基金同時重倉;電子板塊個股則集中于芯片半導體產業。

規模最大的易方達消費行業三季度維持白酒行業次高端價格帶出清速度加快的判斷,繼續加大對次高端白酒的配置力度,增持五糧液137.55萬股,古井貢酒52.57萬股。其表示,基金增持了一些主觀能動性強、競爭中占據優勢地位的公司,相信等經濟進入新一輪擴張周期,這些公司能夠較為強勁地恢復,并占據更有利的市場地位。

回報率居首的國富中小盤三季度大手筆減持第一大重倉股百潤股份223.52萬股;半年報持股市值超過2.57億元的民生銀行則直接掉出前十大重倉。趙曉東表示,三季度受疫情和地產銷售影響,消費和投資未見大的起色,國內貨幣政策整體偏寬松。基金結構變化不大,對個別業績不及預期的個股進行了減持。

大會偏股混合型“十年牛基”出爐

截至11月25日,在全市場可統計的偏股混合型基金中,共計326只成立時間超過10年,數量是普通股票型基金的20倍以上。以近10年年化回報率進行排名,大會偏股混合型“十年牛基”出爐,第20名為交銀施羅德何帥管理的交銀阿爾法A,基金回報率19.31%。

3只基金最新規模在百億以上,分別為謝治宇管理的興全合潤、劉彥春管理的景順長城鼎益和鄭巍山管理的銀河創新成長A,基金規模依次為252.62億元、172.47億元、142.1億元。

分公司來看,交銀施羅德、銀河基金旗下均有3只基金入選,數量最多。其中,交銀旗下3只基金分別為交銀先進制造A、交銀趨勢優先A、交銀阿爾法A,規模合計233.86億元;銀河基金旗下3只則為銀河主題策略、銀河藍籌精選A、銀河創新成長A,規模合計156.52億元。此外,華安基金、中信保誠基金和興證全球基金旗下也各有兩只基金上榜。

回報率方面,大會偏股型基金近10年年化回報率均值22.04%。交銀施羅德表現不俗,旗下基金——交銀先進制造A和交銀趨勢優先A包攬榜單前兩名,年化回報率依次為26.68%、25.76%。盤子最大的興全合潤也維持了不錯的業績,近10年年化回報率22.78%。

波動率方面,大會偏股型基金近10年年化波動率均值26.63%。銀河基金旗下的3只基金年化波動率相對較高,平均值29.74%,高于整體平均。值得注意的是,盤子最大的興全合潤在保持可觀收益的同時,拿下了偏股型基金中最低波動率22.9%,符合基金經理謝治宇一貫“穩健”、“抗風險”、“價值投資”的投資風格。

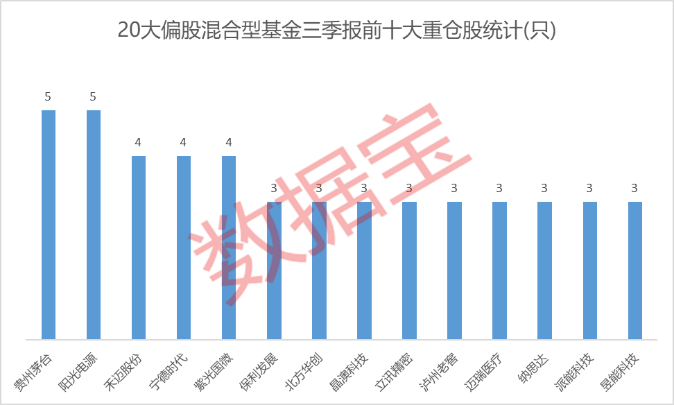

從三季報持倉來看,偏股型基金較多地持有電力設備和電子行業,依次有52股、35股為基金重倉。個股方面,14股獲3只及以上基金共同持有。貴州茅臺、陽光電源數量居首,均獲得5只基金重倉;禾邁股份、寧德時代和紫光國微分別進入4只基金前十大重倉。此外,與行業一致,電力設備板塊的晶澳科技、派能科技、昱能科技,電子板塊的北方華創、立訊精密和納思達等也均進入多家基金重倉股名單。

牛基掌門人、機構最新研判

牛基并不是永遠牛。拉長十年周期看是牛基,可這些牛基在今年的震蕩市中很多表現也排名居后。多發的疫情和低迷的地產銷售仍給市場帶來風險,但風險同時孕育機會,阻塞經濟發展的節點存在反轉可能。

展望后市,銀華中小盤精選基金經理認為,在這個點位對市場悲觀已經沒有意義,應該用積極的心態去挖掘機會,逐漸加強組合的進攻性。堅定看好我國制造業,看好電動汽車和光伏供應鏈外需持續上行。此外,銀華基金對現代化軍工需求、半導體行業國產化邏輯、信創產業以及消費股中長期基本面均表示較為樂觀。

交銀施羅德楊金金認為,第四季度到明年最關鍵的核心變量,是宏觀經濟走向及政策預期變化。從左側的角度上,基金會加大復蘇預期方向的研究力度并做初步的左側布局,尋找被錯殺的優質公司,等待經濟的企穩甚至反轉。同時,對于一些同時具備自身困境反轉及受益弱經濟假設雙重期權的資產也加大配置。

景順長城劉彥春則表示,近幾年,短期因素對市場干擾較多。疫情反反復復,國際關系錯綜復雜,實體經濟和股票市場都受到了較大影響。其始終認為決定公司市值的是企業全生命周期可以為股東創造的價值。短期事件沖擊帶來的更多是投資機會,會繼續陪伴那些可以為股東持續創造價值的企業共同成長。

山西證券研報觀點,A股整體估值仍處于顯著低估區間,國內經濟已經開始呈現企穩回暖跡象,有望帶動市場預期的修復。中長期看,國內流動性和企業盈利均有望逐步好轉,美聯儲緊縮力度將逐漸減弱,前期的調整已經較充分反映悲觀預期,國內經濟基本面或將逐步驗證回暖跡象。

中泰證券表示,就配置方向而言,依舊維持國產替代、券商、電力等不變,關注超跌的機構重倉股的彈性,以及四季度部分消費股細分。信創、軍工可能是貫穿明年的主線;全面注冊制下相關配套設施和利好政策相繼落地,利好資本市場發展,建議關注券商板塊;此外,穩增長-新基建相關的電力、特高壓、電網改造等板塊、超跌反彈板塊以及中藥、供銷社等消費股也值得關注。

聲明:數據寶所有資訊內容不構成投資建議,股市有風險,投資需謹慎。

責任編輯:凌辰 SF179

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)