安裝新浪財經(jīng)客戶端第一時間接收最全面的市場資訊→【下載地址】

轉(zhuǎn)自:華爾街見聞

美銀策略師Michael Hartnett表示,“除了債券以外的交易”現(xiàn)在可能已經(jīng)結(jié)束,長債預(yù)計將在下半年卷土重來,受到打擊的30年期美債是美國經(jīng)濟(jì)增長疲軟的“最佳對沖”。

全球股市掀起狂歡,從美股到歐股再到日股,屢創(chuàng)紀(jì)錄新高成為共同特征。

據(jù)統(tǒng)計在全球20大股市中,多達(dá)14個攀升至歷史新高,MSCI全球指數(shù)上周五再次刷新紀(jì)錄。標(biāo)普500和納指100本周創(chuàng)下新高,道指則首次突破4萬點大關(guān),歐洲、加拿大、巴西、印度、日本和澳大利亞主要股指均處于或接近歷史高位。

與此同時,機(jī)構(gòu)投資者開始提前押注“長債”,過去兩個月中美國最大的20家共同基金經(jīng)理增加了長債配置。

美國銀行策略師Michael Hartnett表示,隨著宏觀經(jīng)濟(jì)形勢走弱,長期債券將在2024年下半年迎來反彈,受到打擊的30年期美國國債是美國經(jīng)濟(jì)名義增長疲軟的“最佳對沖”。

Hartnett進(jìn)一步表示,雖然貨幣政策前景將更加寬松,但未來12個月美國政府可能會收緊支出,這也對債市有利。新總統(tǒng)的第一年財政政策相比第四年往往會收緊,投資者也認(rèn)識到財政刺激“已盡其所能”。

全球股市到處都在“創(chuàng)新高”

標(biāo)普500在近兩年沒有出現(xiàn)歷史新高后,2024年創(chuàng)下了24個新高,美股市值自10月底以來已上漲12萬億美元,這在一定程度上源于對經(jīng)濟(jì)軟著陸的預(yù)期。

同時,AI熱潮也帶來助力,英偉達(dá)貢獻(xiàn)了標(biāo)普500指數(shù)近四分之一的漲幅,加上微軟、亞馬遜、Meta和谷歌母公司Alphabet,僅這五大科技巨頭就貢獻(xiàn)了標(biāo)普500逾53%的漲幅。

本周道指突破4萬點或許意義更為重大,該指數(shù)對科技股權(quán)重較低,這意味著美股上漲廣度擴(kuò)大。

歐洲股市同樣屢攀新高,泛歐斯托克600指數(shù)在過去六個月中有五個月上漲,經(jīng)濟(jì)數(shù)據(jù)顯示出企穩(wěn)跡象,加上今年企業(yè)利潤表現(xiàn)超預(yù)期,從而提振了企業(yè)盈利預(yù)期,推動市場持續(xù)上漲。

大宗商品價格飆升也在推高股市,在過去三個月,英國富時100指數(shù)以美元計價收益率跑贏斯托克50指數(shù),扭轉(zhuǎn)了年初的落后局面。

大宗商品復(fù)蘇也推動了加拿大主要股指S&P/TSX綜合指數(shù)創(chuàng)下歷史新高,金價和銅價今年屢創(chuàng)紀(jì)錄新高,為加拿大采礦業(yè)注入動力,該行業(yè)在指數(shù)中權(quán)重超過12%。

日本重現(xiàn)亮眼表現(xiàn),東證指數(shù)今年上漲16%,去年曾飆升28%。日本企業(yè)改善股東回報、日元走弱以及結(jié)束負(fù)利率政策推高了日本股市。

分析指出,推動本輪全球股市全面上漲的主要驅(qū)動力包括,全球各大央行降息前景、經(jīng)濟(jì)保持強(qiáng)勁以及企業(yè)盈利持續(xù)向好。與此同時,仍有諸多潛在利好因素可能續(xù)助漲勢,如貨幣市場基金手中6萬億美元的資金仍未完全流入股市......

機(jī)構(gòu)投資者提前押注“長債”

而大基金開始押注“ABB交易”(除債券外的任何資產(chǎn)上漲)即將結(jié)束,過去兩個月美國最大的20家基金經(jīng)理增加了長債配置,市場已消化今年兩次降息的風(fēng)險回報。

摩根大通公司研究顯示,隨著收益率攀升,美國最大的20家共同基金經(jīng)理在過去兩個月中增加了債券存續(xù)期頭寸。投資者則更青睞高評級公司債,因為相比負(fù)收益的政府債,公司債更有吸引力。

Alliance Bernstein分析師Gershon Distenfeld 表示:

歷史一致表明,在美聯(lián)儲實際開始降息之前的三到四個月,美債就會開始強(qiáng)勁反彈。這種反彈或?qū)⒃凇?到2個月內(nèi)、6個月內(nèi)或直到2025年”才真正到來。

美國銀行策略師Michael Hartnett則在周五發(fā)布的一份報告中寫道,“除了債券以外的任何交易”現(xiàn)在可能已經(jīng)結(jié)束,長債預(yù)計將在下半年卷土重來。

Michael Hartnett指出:

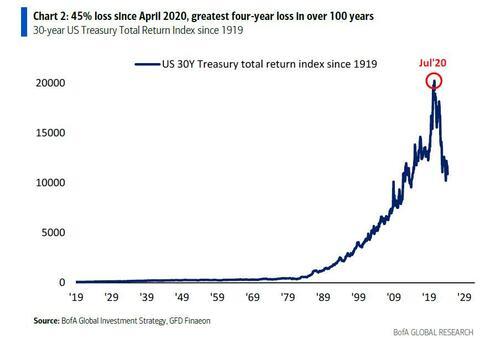

據(jù)統(tǒng)計自2020年7月峰值以來,30年期美債的總回報率指數(shù)跌幅達(dá)到災(zāi)難性的45%!

對于美國,90 年代/00 年代/10 年代時期是“2+2=4”經(jīng)濟(jì)的市場,其中2%的增長和2%的通貨膨脹導(dǎo)致4%的名義GDP。就平均增長而言,過去四年美國一直是“2+4=6”經(jīng)濟(jì),2%的增長,4%的通脹和6%的名義GDP,其中強(qiáng)勁的名義增長(主要是由炙手可熱的通脹推動)是美債大熊市和企業(yè)債、股票、大宗商品等“ABB”(除債券外的任何東西)牛市的催化劑。

雖然投資者非常看好現(xiàn)金、投資級債券和股票,但隨著宏觀經(jīng)濟(jì)形勢走弱,ABB交易將在2024年下半年逆轉(zhuǎn),受到打擊的30年期美國國債是美國經(jīng)濟(jì)名義增長疲軟的最佳“對沖”。

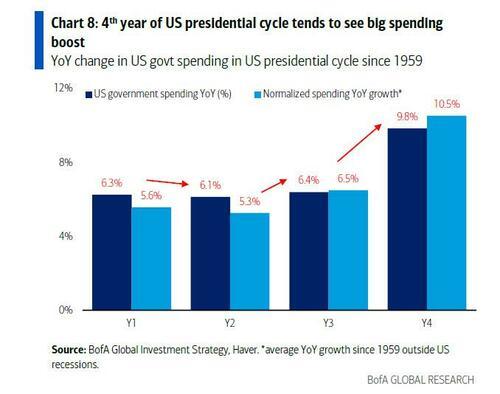

另一方面,他表示,雖然貨幣政策前景將更加寬松,但未來12個月美國政府支出可能會收緊,這也對債市有利:

美國總統(tǒng)周期的第四年總是政府支出最強(qiáng)勁的一年,因為需要拉選票,但隨后在新總統(tǒng)周期的第一年總是會出現(xiàn)大幅放緩。此外投資者也認(rèn)識到財政刺激措施“已盡其所能”。

根據(jù)美銀一項調(diào)查,基金經(jīng)理本月對債券的配置比4月份平均增加了7個百分點,但整體上仍偏低。

隨著通脹和勞動力市場降溫,重新點燃了人們對美聯(lián)儲在2024年降息的希望,這也提振了美債,30年期美債收益率自4月底觸及年內(nèi)高點以來下跌了30個基點。此外,美國銀行援引EPFR global數(shù)據(jù)稱,截至5月15日當(dāng)周,投資者向全球股票基金投入了119億美元,債券基金吸引了117億美元的資金流入。

風(fēng)險提示及免責(zé)條款

市場有風(fēng)險,投資需謹(jǐn)慎。本文不構(gòu)成個人投資建議,也未考慮到個別用戶特殊的投資目標(biāo)、財務(wù)狀況或需要。用戶應(yīng)考慮本文中的任何意見、觀點或結(jié)論是否符合其特定狀況。據(jù)此投資,責(zé)任自負(fù)。

責(zé)任編輯:劉明亮

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)