安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

AI式“技術擴散”:過去100年的10個“前車之鑒”

來源:華爾街見聞 周曉雯

人工智能技術的擴散速度已經超出了此前的任何一種劃時代技術,這意味著更多的投資機會,也意味著更多的問題。

AI技術崛起,新一代技術革命可能就在眼前。然而,人類在過去的技術革命中留下了一些教訓,通過這些歷史,我們在能學習到什么?

6月2日,摩根士丹利股權策略師Edward Stanley在其報告中運用了技術擴散理論進行分析,該理論研究了技術如何從首次得到商業化應用,經過大力推廣、普遍采用階段,直至最后因落后而被淘汰的過程。

技術擴散是在技術進步和技術創新后才發生的。從人類歷史來看,技術擴散在技術進步過程中起著至關重要的作用。因為一項技術創新如果沒有經過廣泛的應用和推廣,就不會在物質形式上影響經濟。

據此,摩根士丹利認為,人工智能技術的擴散速度已經超出了此前的任何一種劃時代技術,這意味著更多的投資機會,也意味著更多的問題。

比如,監管問題,以及那些被顛覆的舊技術公司(它們的股價可能會從此一蹶不振),還有新技術提高生產率所帶來的通貨緊縮問題。

1#發展速度、監管問題

隨著技術的發展,每一代新技術都在此前基礎之上加速進化,所需時間正在不斷縮短。

摩根士丹利通過比較1885年后利用電力、2007年后利用互聯網和2022年后利用人工智能的行業,自其各自的 “iPhone時刻 ”以來的采用曲線(即新技術被大規模實際應用所需的時間)。

數據顯示,從這三個技術各自的“iPhone時刻”到滲透率超過10%,電力用了20年的時間,互聯網用了7年,而生成式人工智能只用了1年。

要到達30%的滲透率并輻射到相鄰領域,電力需要30年,互聯網需要15年,而人工智能則可能不到一半。

面對如此之快的速度,各國政府有關監管的討論正在升溫。目前歐盟作為先行者即將推出監管法案。

2#下行速度>上行速度

縱觀過去50年的80條結構性正負采用曲線,摩根士丹利指出,有兩點是明確的:

- 被破壞的行業的下行份額損失發生得更快,相對于利用互聯網作為分銷渠道的新興技術,前5年的峰值活動下降了約20%。

- 在更長的時間內,被破壞行業的份額下降也更加嚴重,在15年內平均從高峰期下降40%,而同期新進入者的市場份額增加30%。

#3 股票下跌空間

新技術的發布,對于舊廠商的打擊是致命的。

摩根士丹利指出,在iPhone發布后,第一代手機廠商的股價在2年內平均下跌了50%,在5年內平均下跌了75%。

這些公司可以擺脫“挑戰”的標簽,但混合轉型和資本投資需要時間。

比如摩托羅拉,其股價在iPhone發布后發了2.5年才觸底,十一年后才恢復到iPhone發布前的水平。

而對于另外一些被認為會受到新技術變革影響的公司來說,其股價可能會在短期內迅速下跌,即使其財務數據仍然保持正常。

如曾經的留聲機生產廠商HMV,在其股價下跌7年后,其利潤才出現顯著下滑。

4# 股票上行空間

摩根士丹利指出,對于那些被認為是“贏家”的公司來說,股價上漲100%也是很常見的,但通常需要在6個月內實現一致的銷售和收益上調,以維持倍數擴張。

在iPhone發布后的6個月里,蘋果的EV/Sales翻了一番。事實上,超過一半的這種情況發生在發布前,而不是發布后。

與此同時,共識股價在此期間只增加了20%,從發布日期到2007年底只增加了15%。

蘋果和老牌公司之間真正的分歧發生在接下來的5年里,蘋果的估值回落到低于iPhone發布時的水平,但普遍的銷售預測高出8倍。

對于老牌公司來說,盡管市場一致認為它們的銷售情況穩定,但它們的平均估值仍高于90%。

#5 炒作周期現在是常態,而不是例外

摩根士丹利指出,主題泡沫在觸頂后往往會有3年的修正期,比宏觀主題更快的周期,后者往往在4年后恢復。

與我們在過去100年追蹤的70個炒作周期相比,目前的反彈是一個異常值。現在的問題是,這個炒作周期比過去的炒作周期在多大程度上更具粘性?

為此,我們將密切關注谷歌趨勢:

?編碼生成人工智能(例如GitHub Copilot)工具的活躍度最初出現激增,但這一比例已回落至峰值搜索興趣的45%以下。

?圖像生成AI(例如Midjourney)先于文本模型推出,其興趣從峰值下降至50%。

?文本生成人工智能(例如ChatGPT/Bard)最后一次部署是在2022年11月,事實證明它比上述方法更具粘性,但我們將繼續跟蹤消費者參與度。

#6 找到GPT的“殺手級應用”

在iPhone發布的時候,哪些廠商會被顛覆是清晰的,但最終的“贏家”在那時可能都是新生的初創公司,這些公司大多都以硬件作為與消費者的新接觸點。

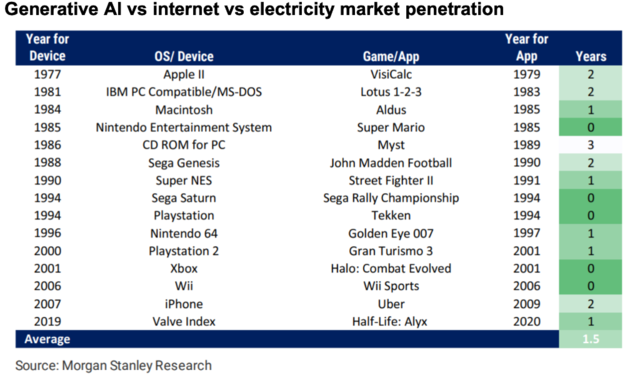

從50多個 “平臺+應用 ”的創新中,摩根士丹利得出結論,“殺手級應用”往往需要1.6年左右的時間才能從新的顛覆性技術平臺中出現:

迄今為止,在這些初創企業部署的130億美元中,大部分資金都投向了大型語言模型制造商,如OpenAI、Anthropic和Adept,等等。這些都是該領域的獨角獸企業。

其余約20%的資金用于下游應用,如HuggingFace和其他支持新的集中式和開源式LLM的領先供應商和平臺。

正是在這后一類資金中,我們期望看到殺手級應用在未來兩年內出現。

#7 “贏家”幾乎“包攬一切”

摩根士丹利指出,在過去的100年里,市值的領導地位更加容易變化。那些在在技術變革中處于領先地位的股票,往往在重大技術革新的10年后不再是領導者。

電力和互聯網的教訓表明,那些早期利用自動化、電氣化的公司能夠在市場上獲得巨大的發展和價值。

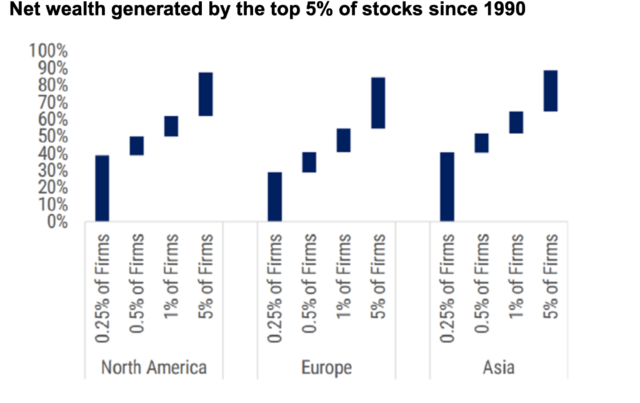

變革性技術的擴散往往會導致股票市場領導地位的改變,自1990年以來,2.3%的公司創造了75萬億美元股東回報。

對于那些覺得人工智能的上升空間已經被定價的潛在買家來說,歷史表明,即使錯過了一個長期趨勢的第一年,也不會對其獲得“贏家”股票的多年回報產生什么影響。

#8 純粹投資股的高價

所謂“純粹投資股”,即指那些專門從事特定行業或領域的公司股票。這些公司的主要業務活動和收入來源都集中在某個特定的行業,因此,其股票的表現與其特定行業或部門的表現高度相關。

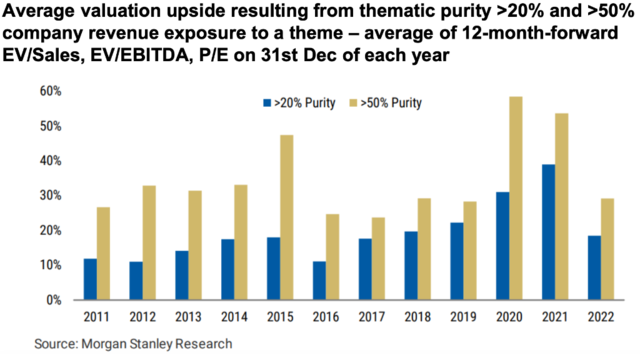

摩根士丹利指出,從長期來看,與人工智能等主題相關的股票的估值有望比“非純粹”股票高出10-50%,平均溢價為25%。

雖然(生成式)人工智能并不是作為一個獨立的主題出現在我們的可持續解決方案數據庫中,但我們仍然建議投資者將注意力集中在那些具有:(1)最高和最可持續的進入壁壘,(2)最好的數據和質量,(3)最低的內部風險,以及(4)商業模式中有關人工智能敞口最純粹,產生的收入上漲或可持續成本降低的企業。

#9 提高生產力

摩根士丹利表示,在工業廣泛采用電力和互聯網普及之后,技術擴散往往導致生產率提高2.5倍(以人均GDP衡量)。

越來越多的企業溝通和學術文獻提出了跨行業的生產力提高,從使用GitHub Copilot獲得55%的開發人員生產力提高,到使用生成式AI Copilot獲得14%的聯系中心代理解決率提高,再到法律用例提高26%,以及使用ChatGPT與對照樣本相比,患者與醫生之間的同理心和回答參與度提高79%。

#10 通貨緊縮問題

摩根士丹利提出,技術是通貨緊縮的(“Technology is deflationary”),意味著技術對通貨緊縮有促進作用。

首先,技術降低了對勞動力的需求,這會給工資和就業水平帶來下行壓力,從而降低了對商品和服務的需求,因為工人們的可支配收入減少了。

其次,技術允許商品和服務的生產有效地擴大規模。如果商品的生產能夠有效地擴大到滿足市場對商品的當前和未來需求,那么即使需求增加,這些商品的價格也不會上升。隨著技術的改進,越來越多的行業將達到這個拐點,整個市場的通貨膨脹將變得越來越弱。

然而,一個需要確定的問題是,通貨緊縮何時會出現,以及會有多嚴重。

ChatGPT和其他生成式人工智能文本LLM非常適合為過去30年一直結構性通貨膨脹的行業帶來效率提升,尤其是教育、醫療、法律、金融、建筑和許可。這些效率和通貨緊縮的好處有多少會歸屬于公司仍有待觀察,這取決于它們進入壁壘的穩固性。

我們更感興趣的是,關于虛擬代理商的新興討論將會如何加劇企業客戶流失和訂閱業務挑戰。

責任編輯:王茂樺

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)