炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:晨明的策略深度思考

內容摘要

2月以來,三類資產——【經濟周期類】、【穩定價值類】、【景氣成長類】,都分別迎來了一定程度的修復。展望來看:

①【經濟周期類】:修復的持續性取決于二手房銷量環比能否持續回升;

②【穩定價值類】:仍然有配置意義,但需要等成交額占比降低到前期低位;

③【景氣成長類】:主題類繼續推薦氫能源、AI、衛星;景氣類繼續推薦北美耐用品消費修復鏈條。

最后,A股的最大挑戰在4月下半月。4月中旬以后大部分時間都要調整,除了兩個極強的產業趨勢——15年的互聯網+和21年的新能源車。

1、近期【經濟周期類】修復主要有兩大邏輯,并在本周快速發酵:

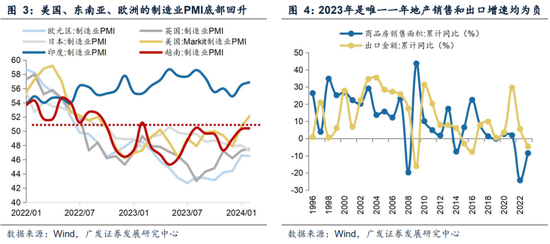

2023年是歷史上唯一一次出口增速、地產銷售增速均是負增長的年份,但近期這兩個變量發生變化,一是美國、東南亞、歐洲的制造業PMI底部回升,我國1-2月份出口數據超預期上升;二是多重政策支持下,【經濟周期類】出現邊際改善的跡象,廣州、杭州等多地放寬限購,二手房成交在上周末出現明顯好轉;成都春糖會臨近、白酒熱度提升;設備更新和消費品以舊換新政策、擬發行的超長期萬億國債,有望托底經濟。

2、當前【經濟周期類】是否還能繼續修復下去?

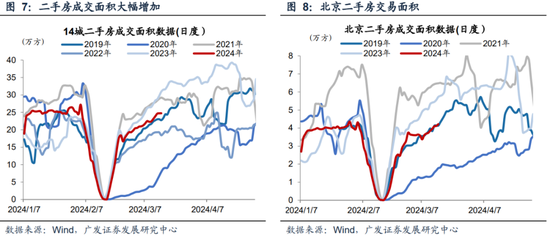

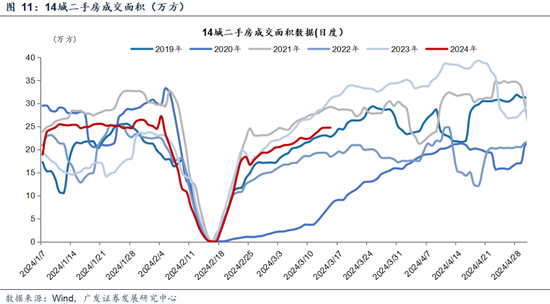

一是關注【經濟周期類】中,二手房的成交能否保持熱度,暫緩房價的下行。(1)22年的購房需求后置,23年一季度的商品房交易量價齊升,相對高基數下,當前觀測環比增速要比同比增速更為重要。(2)如果政策預期、經濟預期能夠扭轉市場對房價的預期,房價見底回升、帶動一手房交易的復蘇、地價上漲、土地財政緩解,進一步推動經濟復蘇,形成正向循環。但如果后續二手房交易僅是以價換量帶來的階段性沖高、出口階段性回暖、政策落地和資金支持較慢,則行情可能還需要等待。

二是關注3月美聯儲議息會議對降息預期的表述,這可能會影響到A股的增量資金的流入。(1)如果國內經濟基本面比較好,例如今年年初的社融數據、出口數據超預期,即便降息預期后移,也不會影響到2月北上資金的凈流入;(2)但如果經濟復蘇還比較疲弱,例如去年三季度,市場擔心二次通脹、降息預期后移,北上資金可能會再度迎來一波撤退。

3、但到了四月中下旬,可能需要注意業績爆雷的風險

統計2010年至今,每年4月中旬至4月末的漲跌幅情況,主要指數的上漲概率不超過31%。普遍僅有15年的互聯網泡沫、21年的新能源車行情沒有調整。背后原因可能是業績較好的公司較早披露業績,而業績較差的公司通常在財報披露季尾聲才公布,因此,4月末通常會有業績爆雷導致行情回落。

4、【穩定價值類】和【景氣成長類】當前需要注意賽道擁擠度。

【景氣成長類】一方面關注上游算力以及下游應用端能否持續性的出現技術變革,另一方面注意賽道擁擠度。從中期維度來看,在地產周期出現B浪反彈或者中央財政出現全面擴張之前,【穩定價值類】資產仍然有中期持有的意義,但是可能需要等待一個成交占比更低的位置來增加配置。

● 風險提示:地緣政治風險,海外通脹風險,國內穩增長政策低預期等。

一、當前經濟周期類還有多少修復的時間和空間?

(一)近期【經濟周期類】修復主要有兩大邏輯,并在本周快速發酵

一是美國、東南亞、歐洲制造業PMI底部回升,導致中國出口出現超預期復蘇。而外需的增量邏輯來自三點:一是海外周期性需求的復蘇,二是海外市場份額的提升,三是新興產業的增量需求。2023年是歷史上唯一一次出口增速、地產銷售增速均是負增長的年份,但這兩個變量在近期發生變化,2024年1-2月,全球制造業PMI時隔16個月再次站上50%,美國、東南亞、歐洲的制造業PMI底部回升,對應地,我國1-2月份出口數據超預期回升;【經濟周期類】的恒生科技,核心驅動也是經濟預期,近期也出現反彈。

二是多重政策支持下,【經濟周期類】出現邊際改善的跡象。地產方面,杭州全面放開限購、廣州放寬120㎡以上住房限購、萬科非標債務有望平穩度過;地產通常在3月進入到傳統旺季,而二手房成交在上周末開始出現明顯好轉,即便沒有大幅放松限購政策的北上深,二手房成交也大幅增加;消費方面,成都春糖會臨近、白酒熱度提升;疊加前期的兩個重磅政策,國務院常會會議《推動大規模設備更新和消費品以舊換新行動方案》以及將連續幾年發行超長期萬億特別國債,市場預期政策或有望托底經濟,【經濟周期類】板塊有望得到復蘇。

(二)當前【經濟周期類】是否還能繼續修復下去?

一是關注【經濟周期類】例如地產能否持續性修復,尤其是二手房的成交能否保持熱度,暫緩房價的下行。

(1)當前觀測環比增速要比同比增速更為重要:由于受到防疫政策的影響,22年的購房需求后置, 23年一季度的商品房交易量價齊升,迎來一波小陽春,相對高基數下,當前觀測環比增速的回升要比同比增速更為重要,后續重點觀測二手環比數據能否持續性修復;

(2)觀測二手房成交數據要比一手更為重要:由于目前房價下跌、地價下跌、土儲貶值、大多數房企深陷流動性危機,拿地意愿較弱,新房有效供給可能不足,導致需求被擠壓至二手房交易,而政策重心也主要在盤活存量二手房,因此,當前重點還是看二手房的復蘇進度。

(3)如果政策預期、經濟預期能夠扭轉市場對房價的預期,二手房交易持續性的火熱,那么后續房價有望見底回升、帶動一手房交易的復蘇、地價上漲、土地財政緩解,進一步推動經濟復蘇,形成正向循環,可能會類似于09、16年,【經濟周期類】還有一波行情。

(4)但如果后續二手房交易僅是以價換量帶來的階段性沖高、出口階段性回暖、政策落地和資金支持較慢,則【經濟周期類】的行情可能還需要等待。

二是關注3月美聯儲議息會議對降息預期的表述,這可能會影響到A股的增量資金的流入。從去年下半年至今,美聯儲降息預期“折返跑”。去年12月FOMC意外轉鴿,今年1月FOMC再度放鷹,1-2月多數經濟數據走強。3月FOMC會議召開在即,當前市場預期是6月首次降息、全年降息3次左右。如果降息預期繼續后移,可能會影響到北上資金的持續流入。(1)如果國內經濟基本面比較好,例如今年年初的社融數據、出口數據超預期,即便降息預期后移,也不會影響到2月北上資金的凈流入;(2)但如果經濟復蘇還比較疲弱,例如去年三季度,市場擔心二次通脹、降息預期后移,北上資金可能會再度迎來一波撤退,A股繼續下跌。

(三)但到了四月中下旬,可能需要注意業績爆雷的風險

通常到了4月中下旬,財報披露季的尾聲,可能需要注意業績爆雷的風險。統計2010年至今,每年4月中旬至4月末的漲跌幅情況,主要指數的上漲概率不超過31%。背后原因可能是業績較好的公司較早披露業績,而業績較差的公司通常在財報披露季尾聲才公布,因此,4月末通常會有業績爆雷導致行情回落。

主要指數普遍僅有15年的互聯網泡沫、21年的新能源車行情沒有調整。(1)15年是流動性的寬松不斷提升市場風險偏好:3月開始杠桿資金加速入場,融資余額從3月初的1.2萬億上升至4月末的1.8萬億;4月存款準備金率下調,市場利率走低,流動性進入非常寬松的階段。(2)21年是產業爆發,基本面持續超預期:21年春季新能源產業趨勢爆發,滲透率快速提升帶動板塊產業基本面超預期,4月財報季上市公司業績亮眼并最終兌現至ROE的回升+產業景氣持續爆發。

但產業周期爆發或者流動性寬松導致寬基指數繼續上漲,業績低于預期的公司在每年到了四月中下旬,也會出現大幅度的調整,即便是2021年新能源車行情爆發,業績較差的標的也會出現回調,因此,四月中下旬要重點防范業績爆雷的風險。

(四)【穩定價值類】和【景氣成長類】當前主要注意賽道擁擠度

(1)對于【景氣成長類】資產,24年如清潔能源(氫能、核能)、AI、衛星,當前一方面繼續關注產業的推進情況(上游算力、下游應用)。另一方面,目前市場已經階段性定價英偉達業績超預期、Sora等AI產業鏈的爆發,后續擁擠度對于預期的反饋可能也比較重要。

以TMT為例,目前成交額占比回升至近一年72%的分位數,后續產業層面的催化,尤其是上游算力以及下游應用端能否持續性的出現技術變革,可能決定了情緒能否進一步抬升。

(2)對于【穩定價值類】資產,從中期維度來看,在地產周期出現B浪反彈或者中央財政出現全面擴張之前,【穩定價值類】資產仍然有中期持有的意義,但是可能需要等待一個成交占比更低的位置來增加配置。

短期關注成交占比的變化。如果短期經濟預期出現積極的變化,可能會加速穩定類資產擁擠度的消化;而穩定價值類資產更好的加配時點,可以等藍線大幅回落后。

二、本周重要變化

(一)中觀行業

1、下游需求

房地產:30個大中城市房地產成交面積累計同比下降41.67%,30個大中城市房地產成交面積月環比下降16.49%,月同比下降58.97%,周環比下降23.13%。國家統計局數據,1-12月房地產新開工面積9.54億平方米,累計同比下降20.40%,相比1-11月增速上升0.80%;12月單月新開工面積0.79億平方米,同比下降11.56%;1-12月全國房地產開發投資110912.88億元,同比名義下降9.60%,相比1-11月增速下降0.20%,12月單月新增投資同比名義下降23.97%;1-12月全國商品房銷售面積11.1735億平方米,累計同比下降8.50%,相比1-11月增速下降0.50%,12月單月新增銷售面積同比下降23.04%。

汽車:乘聯會數據,乘用車初步統計:3月1-10日,乘用車市場零售35.5萬輛,同比去年同期增長4%,較上月同期下降4%,今年以來累計零售349.7萬輛,同比增長16%;3月1-10日,全國乘用車廠商批發35.7萬輛,同比去年同期下降2%,較上月同期增長50%,今年以來累計批發375.7萬輛,同比增長10%。新能源初步統計:3月1-10日,新能源車市場零售15.4萬輛,同比去年同期增長39%,較上月同期增長64%,今年以來累計零售121.4萬輛,同比增長38%;3月1-10日,全國乘用車廠商新能源批發15萬輛,同比去年同期增長24%,較上月同期增長93%,今年以來累計批發128.6萬輛,同比增長28%。

港口:11月沿海港口集裝箱吞吐量為2347萬標準箱,高于10月的2301萬,同比上漲3.35%。

航空:1月民航旅客周轉量為0.00億人公里,比12月下降-889.14億人公里。

2、中游制造

鋼鐵:截至3月15日,螺紋鋼期貨收盤價為3490元/噸,比上周下降5.45%。鋼鐵網數據顯示,3月上旬,重點統計鋼鐵企業日均產量192.76萬噸,較2月下旬下降6.65%。12月粗鋼累計產量6744.38萬噸,同比下降14.90%。

挖掘機:2月企業挖掘機銷量12608.00臺,高于1月的12376.00臺,同比下降41.22%。

發電量:12月發電量累計同比上升7.96%,較11月累計同比下降0.44%。

煤炭與鐵礦石:本周鐵礦石庫存上升,煤炭價格下跌。秦皇島山西優混平倉5500價格截至2024年3月11日跌0.74%至916.80元/噸;港口鐵礦石庫存本周上升0.95%至14288.00萬噸。

國際大宗:WTI本周漲4.79%至80.58美元,Brent漲4.02%至85.35美元,LME金屬價格指數漲4.15%至3894.40,大宗商品CRB指數本周漲2.90%至284.62,BDI指數上周漲1.24%至2374.00。

(二)股市特征

上證綜指本周上漲0.28%,行業漲幅前三為汽車(6.09%)、食品飲料(5.12%)、有色金屬(5.08%);跌幅前三為煤炭(-7.24%)、石油石化(-2.60%)、家用電器(-1.41%)。

A股總體PE(TTM)從16.65倍上升到本周16.76倍,PB(LF)從1.45倍上升到本周1.46倍;A股整體剔除金融服務業PE(TTM)從25.69倍上升到本周25.99倍,PB(LF)從1.95倍上升到本周1.98倍;創業板PE(TTM)從43.78倍上升到本周45.30倍,PB(LF)從2.86倍上升到本周2.99倍;科創板PE(TTM)從67.59倍上升到本周69.56倍,PB(LF)從3.16倍上升到本周3.25倍;A股總體總市值較上周上升0.8%;A股總體剔除金融服務業總市值較上周上升1.4%;必需消費相對于周期類上市公司的相對PB從上周1.92上升到本周1.98;創業板相對于滬深300的相對PE(TTM)從3.81上升到本周3.96;創業板相對于滬深300的相對PB(LF)從2.29上升到本周2.40;股權風險溢價從1.52%下降到本周1.48%,股市收益率從3.89%下降到本周3.85%;

截至3月14日周四,融資融券余額15190.61億,較上周上漲1.64%。

本周限售股解禁328.58億元。

本周陸股通北上資金凈買入328.2億元,上周凈流入凈流出31.07億元。

本周A/H股溢價指數下降到149.13,上周A/H股溢價指數為152.38。

(三)流動性

3月10日至3月16日期間,央行共有5筆逆回購到期,總額為500億元;5筆逆回購,總額為390億元;投放一筆MLF,總額為3870億元;一筆MLF到期,總額為4810億元;凈投放(含國庫現金)共計-1050億元;凈投放(考慮降準置換回籠)共計-1050億元。

截至2024年3月15日,R007本周上升2.41BP至1.9770%,SHIBOR隔夜利率上升2.60BP至1.7660%;期限利差本周下降6.00BP至0.4875%;信用利差上升3.82BP至0.4112%。

(四)海外

美國:本周二公布2月CPI同比為3.2%,高于前值和預值3.1%;公布2月核心CPI同比為3.8%,高于預值3.7%,低于前值3.9%;本周四公布美國2月PPI(最終需求)同比為1.6%,高于預值1.1%和前值1.0%;公布美國2月核心PPI同比為1.6%,高于前值1.5%。

歐元區:本周三公布1月工業上生產指數同比為-6.7%,低于預值-2.8%和前值0.20%;公布1月工業上生產指數環比為-3.2%,低于預值-1.0%和前值1.6%。

英國:本周二公布1月失業率(季調)為3.9%,高于前值3.8%;本周三公布1月工業生產指數同比為0.53%,低于前值0.64%;公布1月制造業生產指數同比為1.99%,低于前值2.30%。

日本:本周一公布日本第四季度不變價GDP(修正,同比)為1.2%,低于前值1.6%;公布日本第四季度不變價GDP(修正,季調,環比)為0.1%,高于前值-0.8%。

海外股市:標普500上周跌0.13%收于5117.09點;倫敦富時漲0.88%收于7727.42點;德國DAX漲0.69%收于17936.65點;日經225跌2.47%收于38707.64點;恒生漲2.25%收于16720.89點。

(五)宏觀

2月經濟運行數據:中國國家統計局數據,2月份制造業采購經理指數(PMI)為49.1%,比上月下降0.1個百分點,制造業景氣水平有所下降。中國1月央行口徑外匯占款余額為221332.16億元,較上月增加878.31億元人民幣。2024年2月份,全國居民消費價格同比上漲0.7%。全國工業生產者出廠價格同比下降2.7%,環比下降0.2%。

固定資產投資:2023年1-12月份,全國固定資產投資同比增長3.0%,1-12月新開工項目計劃總投資額累積同比下降17.6%,1-12月制造業固定資產投資完成額累計同比增長6.5%,1-12月房地產業固定資產投資完成額累計同比下降8.1%,1-12月基礎設施建設投資固定資產投資完成額累計同比上漲5.9%。

進出口:中國海關總署數據,12月出口同比(按美元計)為2.3%,高于前值0.7%;12月進口同比(按美元計)為0.2%,高于前值-0.7%。

社融:1月社融增量6.50萬億元,同比增加5044億元,社融總量當月同比為8.41%。

外匯儲備:中國1月末外匯儲備32193.20億美元,環比減少186.57億美元。

工業企業利潤:1-12月份,全國規模以上工業企業實現利潤總額同比下降2.30%,降幅較1-11月份收窄2.1個百分點。

財政收支:12月公共財政收入當月同比上漲-8.42%,公共財政支出當月同比上漲8.27%。

三、下周公布數據一覽

下周看點:中國2月進出口金額;中國2月發電量、汽車產量、工業增加值、固定資產投資;中國2月進出口金額;美國聯邦基金目標利率;美國3月費城聯儲制造業指數;美國3月Markit制造業PMI;;歐元區綜合PMI、服務業PMI及制造業PMI;歐元區2月CPI及核心CPI;歐元區3月ZEW經濟景氣指數;英國2月CPI及核心CPI;英國RPI;日本2月CPI

3月18日周一:中國2月進出口金額;中國2月發電量、汽車產量、工業增加值、固定資產投資;歐元區2月CPI及核心CPI

3月19日周二:歐元區3月ZEW經濟景氣指數;日本1月產能利用率指數

3月20日周三:中國貸款市場報價利率(LPR);英國2月CPI及核心CPI;英國RPI

3月21日周四:美國聯邦基金目標利率;美國3月費城聯儲制造業指數;美國3月Markit制造業PMI;歐元區綜合PMI、服務業PMI及制造業PMI。

3月22日周五:中國2月外匯市場交易額;英國2月零售指數;日本2月CPI及CPI(剔除食品與能源)

四、風險提示

地緣政治沖突超預期使得全球通脹上行壓力超預期;美國經濟韌性使得全球流動性緩和(美聯儲降息時點、美債利率下行幅度)低于預期;國內穩增長政策力度不及預期,使得經濟復蘇乏力及市場風險偏好下挫等。

責任編輯:王旭

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)