財(cái)富管理“最后一公里”,誰(shuí)是優(yōu)秀的引路人?首屆新浪財(cái)經(jīng)·金麒麟最佳投資顧問(wèn)評(píng)選重磅開(kāi)啟,火熱報(bào)名中~~點(diǎn)擊查看>>

炒股就看金麒麟分析師研報(bào),權(quán)威,專(zhuān)業(yè),及時(shí),全面,助您挖掘潛力主題機(jī)會(huì)!

原標(biāo)題:【華安策略丨周觀點(diǎn)】外部風(fēng)險(xiǎn)將落地,悲觀情緒已加速釋放

來(lái)源:小霞的策略研究

主要觀點(diǎn)

IDEA

市場(chǎng)觀點(diǎn):外部風(fēng)險(xiǎn)將落地,悲觀情緒已加速釋放

本周市場(chǎng)和行業(yè)均經(jīng)歷了較多沖擊,包括匯率雙雙破7、對(duì)國(guó)辦發(fā)文鼓勵(lì)降低金融服務(wù)費(fèi)率解讀偏負(fù)面、部分二線城市地產(chǎn)限購(gòu)放松政策一日游、美國(guó)IRA法案和交通部動(dòng)議圍堵中國(guó)電動(dòng)車(chē)鏈發(fā)展、美國(guó)《對(duì)臺(tái)政策法案》推進(jìn)加劇中美關(guān)系緊張等,各沖擊因素?cái)_動(dòng)下,市場(chǎng)及各板塊全數(shù)收跌。我們觀察到本周市場(chǎng)的下跌已呈現(xiàn)出明顯的加速和情緒化反應(yīng)特征,這通常意味著市場(chǎng)的悲觀情緒已經(jīng)得到了快速釋放。展望后市,市場(chǎng)情緒仍可能處于較大波動(dòng)中,但我們重申市場(chǎng)目前沒(méi)有系統(tǒng)性下跌的風(fēng)險(xiǎn),同時(shí)考慮到近期市場(chǎng)對(duì)外部事件沖擊進(jìn)行了較充分反應(yīng),隨著部分風(fēng)險(xiǎn)事件的落地以及國(guó)內(nèi)經(jīng)濟(jì)彈性回升、政策偏積極,市場(chǎng)同樣具備彈性反彈的條件。一是8月經(jīng)濟(jì)超預(yù)期,證實(shí)經(jīng)濟(jì)邊際改善,9月高頻數(shù)據(jù)顯示經(jīng)濟(jì)仍在修復(fù)過(guò)程中;二是人民幣匯率破7不會(huì)改變國(guó)內(nèi)貨幣政策和流動(dòng)性寬松積極合理充裕的方向;三是保交樓政策推進(jìn)已見(jiàn)成效,穩(wěn)增長(zhǎng)接續(xù)性政策不斷發(fā)力;同時(shí)隨著9月22日美聯(lián)儲(chǔ)加息落地,海外市場(chǎng)偏好抑制有望暫告一段落。配置上,已經(jīng)有較大幅度調(diào)整且存在長(zhǎng)邏輯的部分消費(fèi)品,如白酒、生豬鏈條值得關(guān)注;穩(wěn)增長(zhǎng)接續(xù)政策逐步發(fā)力,上游周期品景氣環(huán)比改善,穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比;此外調(diào)整為中期布局成長(zhǎng)熱門(mén)賽道提供良機(jī),建議逢調(diào)整逐步加倉(cāng)。

外部事件沖擊下市場(chǎng)偏好較弱,但悲觀情緒已然快速釋放。海外,9月22日美聯(lián)儲(chǔ)將召開(kāi)新一次議息會(huì)議,重點(diǎn)關(guān)注加息幅度及后續(xù)路徑,若加息75bp、會(huì)后鮑威爾表態(tài)偏中性,美股有望止跌。國(guó)內(nèi),多地二線城市限購(gòu)政策寬松“一日游”,市場(chǎng)對(duì)地產(chǎn)放松力度不可有過(guò)高期待。匯率破7后貶值壓力大幅釋放,后續(xù)不具備大幅貶值基礎(chǔ),隨著4季度中美經(jīng)濟(jì)形勢(shì)逆轉(zhuǎn),美國(guó)加息幅度預(yù)期隨快速加息落地而緩和,匯率有望出現(xiàn)轉(zhuǎn)向呈現(xiàn)升值。

8月超預(yù)期數(shù)據(jù)難掩穩(wěn)增長(zhǎng)壓力。①消費(fèi)主要靠汽車(chē)鏈帶動(dòng),基數(shù)亦有貢獻(xiàn)。②基建發(fā)力對(duì)沖地產(chǎn)基本面走弱,“保交樓”效果顯現(xiàn),地產(chǎn)竣工大幅回暖,但銷(xiāo)售實(shí)質(zhì)性回暖前市場(chǎng)信心仍明顯不足,地產(chǎn)基本面走弱速度未見(jiàn)明顯放緩。蘇州青島限購(gòu)政策“一日游”,表明地產(chǎn)調(diào)控難以全面轉(zhuǎn)向。③9月以來(lái)港口外貿(mào)集裝箱吞吐量明顯下降,外需回落風(fēng)險(xiǎn)進(jìn)一步顯現(xiàn)。Q4外貿(mào)出口同比恐下滑至-1.5%附近,穩(wěn)出口壓力下人民幣可能延續(xù)貶值態(tài)勢(shì)。

資金松或緊遵循國(guó)內(nèi)經(jīng)濟(jì)修復(fù)速率,貨幣支撐不變,但需重點(diǎn)觀測(cè)利率后續(xù)上升速率。央行后續(xù)在資金上仍以小幅回籠為主,但經(jīng)濟(jì)弱復(fù)蘇下貨幣政策定調(diào)不變。在目前資金收斂但不收緊、經(jīng)濟(jì)弱復(fù)蘇的組合下,長(zhǎng)、短端利率后續(xù)上升支撐加強(qiáng)。后續(xù)需重點(diǎn)關(guān)注資金價(jià)格上升速率對(duì)市場(chǎng)預(yù)期產(chǎn)生的影響。微觀流動(dòng)性結(jié)構(gòu)修復(fù)延續(xù)。

配置:部分消費(fèi)品和穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比;成長(zhǎng)熱門(mén)賽道迎來(lái)逐步布局良機(jī)

隨著調(diào)整幅度的逐步積累,具備長(zhǎng)邏輯的部分消費(fèi)品如養(yǎng)殖鏈及白酒有望獲得資金青睞;穩(wěn)增長(zhǎng)接續(xù)政策逐步發(fā)力,穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比;此外短期調(diào)整也為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供良機(jī),建議逢調(diào)整逐步加倉(cāng)。

1)消費(fèi)結(jié)構(gòu)性修復(fù),關(guān)注部分具備長(zhǎng)邏輯的消費(fèi)品。其中白酒未來(lái)維持中高增速的確定性強(qiáng)、且易于凝聚資金共識(shí);短期豬肉儲(chǔ)備釋放不改生豬價(jià)格中長(zhǎng)期回升,關(guān)注養(yǎng)殖業(yè)、飼料、動(dòng)保等領(lǐng)域。

2)穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比。隨著穩(wěn)增長(zhǎng)接續(xù)性政策加速出臺(tái)落地、各地保交樓實(shí)質(zhì)性推進(jìn)和效果顯現(xiàn)、房地產(chǎn)穩(wěn)需求政策密集出臺(tái)等,穩(wěn)增長(zhǎng)鏈條有望繼續(xù)保持階段性修復(fù)機(jī)會(huì),關(guān)注周期品上游的玻璃、水泥、減水劑、銅等建材和工業(yè)金屬景氣改善,以及智能電網(wǎng)設(shè)備/特高壓設(shè)備供應(yīng)商等新型基建。此外,地產(chǎn)股β以及部分地產(chǎn)龍頭α行情也值得關(guān)注。

3)短期調(diào)整為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供良機(jī)。下半年和明年上半年成長(zhǎng)熱門(mén)賽道業(yè)績(jī)具備確定性相對(duì)優(yōu)勢(shì),綠色、低碳、新能源深受政策高度支持,市場(chǎng)流動(dòng)性仍存走寬空間等。可關(guān)注新能源鏈條風(fēng)光儲(chǔ)、新能源車(chē)鏈條上游材料設(shè)備及中游制造,具備國(guó)產(chǎn)迭代邏輯的半導(dǎo)體材料和設(shè)備等。

風(fēng)險(xiǎn)提示

奧密克戎變異毒株發(fā)展超預(yù)期;俄烏地緣沖突風(fēng)險(xiǎn)外溢;美聯(lián)儲(chǔ)加息的不確定性增強(qiáng);中美關(guān)系超預(yù)期惡化等。

目錄

正文

市場(chǎng)觀點(diǎn):外部風(fēng)險(xiǎn)將落地,悲觀情緒已加速釋放

本周市場(chǎng)和行業(yè)均經(jīng)歷了較多沖擊,包括匯率雙雙破7、對(duì)國(guó)辦發(fā)文鼓勵(lì)降低金融服務(wù)費(fèi)率解讀偏負(fù)面、部分二線城市地產(chǎn)限購(gòu)放松政策一日游、美國(guó)IRA法案和交通部動(dòng)議圍堵中國(guó)電動(dòng)車(chē)鏈發(fā)展、美國(guó)《對(duì)臺(tái)政策法案》推進(jìn)加劇中美關(guān)系緊張等,各沖擊因素?cái)_動(dòng)下,市場(chǎng)及各板塊全數(shù)收跌。我們觀察到本周市場(chǎng)的下跌已呈現(xiàn)出明顯的加速和情緒化反應(yīng)特征,這通常意味著市場(chǎng)的悲觀情緒已經(jīng)得到了快速釋放。展望后市,市場(chǎng)情緒仍可能處于較大波動(dòng)中,但我們重申市場(chǎng)目前沒(méi)有系統(tǒng)性下跌的風(fēng)險(xiǎn),同時(shí)考慮到近期市場(chǎng)對(duì)外部事件沖擊進(jìn)行了較充分反應(yīng),隨著部分風(fēng)險(xiǎn)事件的落地以及國(guó)內(nèi)經(jīng)濟(jì)彈性回升、政策偏積極,市場(chǎng)同樣具備彈性反彈的條件。一是8月經(jīng)濟(jì)超預(yù)期,證實(shí)經(jīng)濟(jì)邊際改善,9月高頻數(shù)據(jù)顯示經(jīng)濟(jì)仍在修復(fù)過(guò)程中;二是人民幣匯率破7不會(huì)改變國(guó)內(nèi)貨幣政策和流動(dòng)性寬松積極合理充裕的方向;三是保交樓政策推進(jìn)已見(jiàn)成效,穩(wěn)增長(zhǎng)接續(xù)性政策不斷發(fā)力;同時(shí)隨著9月22日美聯(lián)儲(chǔ)加息落地,海外市場(chǎng)偏好抑制有望暫告一段落。配置上,已經(jīng)有較大幅度調(diào)整且存在長(zhǎng)邏輯的部分消費(fèi)品,如白酒、生豬鏈條值得關(guān)注;穩(wěn)增長(zhǎng)接續(xù)政策逐步發(fā)力,上游周期品景氣環(huán)比改善,穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比;此外調(diào)整為中期布局成長(zhǎng)熱門(mén)賽道提供良機(jī),建議逢調(diào)整逐步加倉(cāng)。

外部事件沖擊下市場(chǎng)偏好較弱,但悲觀情緒已然快速釋放。海外,9月22日美聯(lián)儲(chǔ)將召開(kāi)新一次議息會(huì)議,重點(diǎn)關(guān)注加息幅度及后續(xù)路徑,若加息75bp、會(huì)后鮑威爾表態(tài)偏中性,美股有望止跌。國(guó)內(nèi),多地二線城市限購(gòu)政策寬松“一日游”,市場(chǎng)對(duì)地產(chǎn)放松力度不可有過(guò)高期待。匯率破7后貶值壓力大幅釋放,后續(xù)不具備大幅貶值基礎(chǔ),隨著4季度中美經(jīng)濟(jì)形勢(shì)逆轉(zhuǎn),美國(guó)加息幅度預(yù)期隨快速加息落地而緩和,匯率有望出現(xiàn)轉(zhuǎn)向呈現(xiàn)升值。

8月超預(yù)期數(shù)據(jù)難掩穩(wěn)增長(zhǎng)壓力。①消費(fèi)主要靠汽車(chē)鏈帶動(dòng),基數(shù)亦有貢獻(xiàn)。②基建發(fā)力對(duì)沖地產(chǎn)基本面走弱,“保交樓”效果顯現(xiàn),地產(chǎn)竣工大幅回暖,但銷(xiāo)售實(shí)質(zhì)性回暖前市場(chǎng)信心仍明顯不足,地產(chǎn)基本面走弱速度未見(jiàn)明顯放緩。蘇州青島限購(gòu)政策“一日游”,表明地產(chǎn)調(diào)控難以全面轉(zhuǎn)向。③9月以來(lái)港口外貿(mào)集裝箱吞吐量明顯下降,外需回落風(fēng)險(xiǎn)進(jìn)一步顯現(xiàn)。Q4外貿(mào)出口同比恐下滑至-1.5%附近,穩(wěn)出口壓力下人民幣可能延續(xù)貶值態(tài)勢(shì)。

資金松或緊遵循國(guó)內(nèi)經(jīng)濟(jì)修復(fù)速率,貨幣支撐不變,但需重點(diǎn)觀測(cè)利率后續(xù)上升速率。央行后續(xù)在資金上仍以小幅回籠為主,但經(jīng)濟(jì)弱復(fù)蘇下貨幣政策定調(diào)不變。在目前資金收斂但不收緊、經(jīng)濟(jì)弱復(fù)蘇的組合下,長(zhǎng)、短端利率后續(xù)上升支撐加強(qiáng)。后續(xù)需重點(diǎn)關(guān)注資金價(jià)格上升速率對(duì)市場(chǎng)預(yù)期產(chǎn)生的影響。微觀流動(dòng)性結(jié)構(gòu)修復(fù)延續(xù)。

1.1 外部事件沖擊下市場(chǎng)偏好較弱,但悲觀情緒已然快速釋放

美聯(lián)儲(chǔ)議息會(huì)議即將召開(kāi),關(guān)注會(huì)后鮑威爾對(duì)后續(xù)加息路徑的表述,美股有望在加息落地后止跌。9月22日美聯(lián)儲(chǔ)將召開(kāi)新一次議息會(huì)議,本次會(huì)議有兩項(xiàng)重要看點(diǎn):一是加息幅度。截至9/18周日,根據(jù)點(diǎn)陣圖顯示,22日加息75bp的概率為85%、加息100bp的概率為15%,自8月美國(guó)CPI發(fā)布之后100bp加息的概率在不斷下降。我們預(yù)計(jì)且市場(chǎng)較為共識(shí)的預(yù)期認(rèn)為22日將加息75bp,若加息100bp則可能導(dǎo)致美股繼續(xù)調(diào)整,但這種概率偏小;二是會(huì)后鮑威爾對(duì)后續(xù)加息路徑的表述。鮑威爾在會(huì)后采訪中對(duì)后續(xù)加息路徑的表述將直接影響到市場(chǎng)對(duì)再下一次11月3日議息會(huì)議上的加息幅度預(yù)期,當(dāng)前點(diǎn)陣圖預(yù)測(cè)11月初加息50bp的概率為31%、加息75bp的概率為60%、加息100bp的概率為10%,根據(jù)歷來(lái)鮑威爾的發(fā)言來(lái)看,偏中性表述的概率較大。因此如果22日加息75bp符合市場(chǎng)預(yù)期、會(huì)后鮑威爾表態(tài)偏中性,美股有望止跌。

多地二線城市限購(gòu)政策寬松“一日游”,意味著地產(chǎn)調(diào)控政策仍屬于有控制有限制的放松,市場(chǎng)對(duì)地產(chǎn)放松力度不可有過(guò)高期待。9月以來(lái)多個(gè)城市對(duì)限購(gòu)政策進(jìn)行了放松,主要看點(diǎn)在于較多二線城市成為本輪限購(gòu)政策寬松的亮點(diǎn),市場(chǎng)不斷預(yù)期政策進(jìn)行更大力度幅度的放松。然而很快包括青島、蘇州等較為熱門(mén)的二線城市限購(gòu)寬松政策出現(xiàn)“一日游”現(xiàn)象,主要修改是包括主城區(qū)等核心區(qū)在內(nèi)的區(qū)域不放開(kāi)限購(gòu)。我們認(rèn)為多地二線城市限購(gòu)政策被重新收回明確的傳達(dá)出了一個(gè)重要信號(hào):當(dāng)前地產(chǎn)調(diào)整政策的邊際寬松仍是延續(xù)了年初以來(lái)持續(xù)寬松的大方向,屬于有限制有控制有節(jié)制的寬松,房住不炒、健康發(fā)展的大基調(diào)沒(méi)有變,因此市場(chǎng)對(duì)地產(chǎn)寬松政策的力度不可有過(guò)高的期待。

匯率破7后貶值壓力大幅釋放,短期仍將維持弱勢(shì),但不具備大幅貶值基礎(chǔ),4季度后更多考慮升值拐點(diǎn)。人民幣匯率在市場(chǎng)對(duì)美聯(lián)儲(chǔ)加息幅度預(yù)期較高的帶動(dòng)下,本周雙雙破7關(guān)口,引發(fā)市場(chǎng)對(duì)匯率持續(xù)大幅貶值的擔(dān)憂。然而我們認(rèn)為匯率破7意味著已經(jīng)大幅釋放了貶值的壓力,隨著央行對(duì)匯率的關(guān)注(如外匯存款準(zhǔn)備金率調(diào)降2個(gè)百分點(diǎn)、接近央行人士表示匯率將維持基本穩(wěn)定等),匯率貶值的方向短期內(nèi)或難改變,但幅度速度上將大幅放緩。展望4季度以后,隨著中美經(jīng)濟(jì)形勢(shì)的逆轉(zhuǎn),中國(guó)經(jīng)濟(jì)情況將顯著好于美國(guó),美國(guó)加息幅度的預(yù)期隨著持續(xù)快速加息的落地而將緩和,人民幣匯率有望出現(xiàn)轉(zhuǎn)向呈現(xiàn)升值。

1.2 8月超預(yù)期數(shù)據(jù)難掩穩(wěn)增長(zhǎng)壓力

8月超預(yù)期數(shù)據(jù)難掩穩(wěn)增長(zhǎng)壓力。從經(jīng)濟(jì)增長(zhǎng)“三駕馬車(chē)”看:①消費(fèi)主要依靠汽車(chē)鏈條帶動(dòng),基數(shù)效應(yīng)亦有明顯貢獻(xiàn)。但消費(fèi)復(fù)蘇的基礎(chǔ)仍不穩(wěn)固,年內(nèi)深層次復(fù)蘇還需要就業(yè)進(jìn)一步企穩(wěn)。②基建發(fā)力對(duì)沖地產(chǎn)基本面走弱,“保交樓”效果顯現(xiàn)推動(dòng)地產(chǎn)竣工大幅回暖,但銷(xiāo)售實(shí)質(zhì)性回暖前市場(chǎng)信心仍明顯不足,地產(chǎn)基本面走弱速度未見(jiàn)明顯放緩跡象。蘇州、青島限購(gòu)政策放開(kāi)“一日游”,表明地產(chǎn)調(diào)控政策難以全面轉(zhuǎn)向。③9月以來(lái)港口外貿(mào)集裝箱吞吐量同比明顯下降,外需回落風(fēng)險(xiǎn)進(jìn)一步顯現(xiàn)。Q4外貿(mào)出口同比恐下滑至-1.5%附近,穩(wěn)出口壓力下年內(nèi)人民幣可能延續(xù)貶值態(tài)勢(shì)。

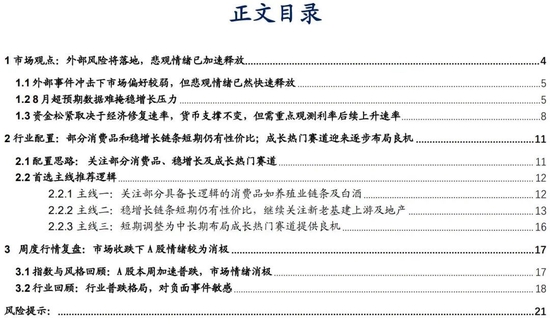

汽車(chē)類(lèi)消費(fèi)助力商品消費(fèi)回暖,年內(nèi)深層次復(fù)蘇還需要就業(yè)進(jìn)一步企穩(wěn)。8月社會(huì)消費(fèi)品零售總額約3.63萬(wàn)億元,同比上漲5.4%,增速較上月擴(kuò)大2.7個(gè)百分點(diǎn)。但其中基數(shù)效應(yīng)比較突出(去年8月社零同比僅2.5%),8月社零環(huán)比(季調(diào))仍為-0.05%,并未實(shí)現(xiàn)超預(yù)期恢復(fù)。我們認(rèn)為,剔除地產(chǎn)下游消費(fèi)后,8月消費(fèi)復(fù)蘇態(tài)勢(shì)較好。①可選消費(fèi)品同比增速有升有降。在社零中占比較高的汽車(chē)類(lèi)(15.9%)、石油及制品類(lèi)(17.1%)同比增速較上月有所擴(kuò)大,是本月拉動(dòng)社零的主要?jiǎng)恿Α?font cms-style="font-L strong-Bold">②社零增速拖累主要來(lái)自于地產(chǎn)下游消費(fèi)走弱。典型地產(chǎn)下游消費(fèi)增速持續(xù)下行,僅家用電器和音像器材類(lèi)實(shí)現(xiàn)了3.4%的正增長(zhǎng),家具類(lèi)和建筑及裝潢材料類(lèi)同比分別下降8.1%和9.1%。短期來(lái)看,購(gòu)房者觀望情緒濃厚,地產(chǎn)下游消費(fèi)反彈仍缺乏動(dòng)力。③服務(wù)類(lèi)消費(fèi)有所好轉(zhuǎn)。全國(guó)服務(wù)業(yè)生產(chǎn)指數(shù)同比增長(zhǎng)1.8%,比上月加快1.2個(gè)百分點(diǎn);餐飲收入同比由上月-1.5%轉(zhuǎn)為8.4%。我們認(rèn)為,9月社零同比增速有望繼續(xù)抬升。隨著穩(wěn)增長(zhǎng)政策逐步落地,8月調(diào)查失業(yè)率與外來(lái)戶(hù)籍失業(yè)率進(jìn)一步降至5.3%,服務(wù)類(lèi)消費(fèi)和就業(yè)形勢(shì)明顯好轉(zhuǎn),后續(xù)消費(fèi)深層次復(fù)蘇還需要就業(yè)進(jìn)一步企穩(wěn)。

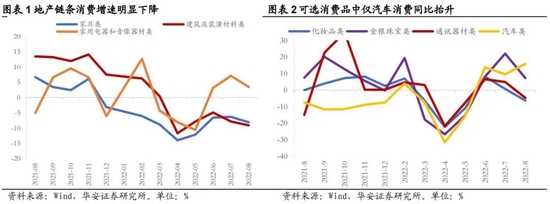

基建發(fā)力對(duì)沖地產(chǎn)基本面走弱,固定資產(chǎn)投資增速小幅回暖。7月固定資產(chǎn)投資累計(jì)同比5.8%,較7月小幅上升0.1個(gè)百分點(diǎn)。其中,制造業(yè)投資增速為10%;基建重大項(xiàng)目陸續(xù)開(kāi)工,基建投資增速8.3%,較上月大幅提高0.9個(gè)百分點(diǎn);房地產(chǎn)投資累計(jì)同比增速下降至-7.4%,較上月降幅進(jìn)一步擴(kuò)大1個(gè)百分點(diǎn)。我們認(rèn)為,地產(chǎn)拖累有望在三季度集中釋放,但基建有望發(fā)力對(duì)沖,固定資產(chǎn)投資Q3有望維持在6%左右。

“保交樓”效果顯現(xiàn)推動(dòng)地產(chǎn)竣工大幅回暖,但銷(xiāo)售實(shí)質(zhì)性回暖前市場(chǎng)信心仍明顯不足。8月房地產(chǎn)投資同比下降13.8%,仍維持兩位數(shù)以上降幅。房地產(chǎn)開(kāi)發(fā)分項(xiàng)數(shù)據(jù)大幅負(fù)增長(zhǎng),其中商品房銷(xiāo)售額和銷(xiāo)售面積同比分別下降19.9%和22.6%,新開(kāi)工面積同比降幅45.7%,連續(xù)5個(gè)月降幅超過(guò)40%,僅竣工面積受益于政策保交樓同比僅微降2.5%。我們認(rèn)為,房地產(chǎn)投資增速三季度是全年下行壓力最大的時(shí)期,更多政策將有望繼續(xù)托底地產(chǎn),預(yù)計(jì)Q3同比降幅在12%左右。①9月銷(xiāo)售進(jìn)一步走弱。8月70個(gè)大中型城市二手房、新房?jī)r(jià)格環(huán)比分別為-0.3%和-0.4%,較7月明顯下降。房?jī)r(jià)處于環(huán)比下行空間中,居民端購(gòu)房情緒依然濃厚,9月前兩周30城商品房成交面積周均值同比仍在-29%的較低位置。②居民端購(gòu)房信心和意愿仍然不強(qiáng)。居民對(duì)收入增長(zhǎng)預(yù)期偏弱、青年失業(yè)率居高不下,制約了居民端購(gòu)房信心和意愿。③需求端政策力度仍不足以應(yīng)對(duì)購(gòu)房意愿下行。當(dāng)下刺激需求需要國(guó)家層面進(jìn)行調(diào)整,尤其是房貸利率還有更大調(diào)整空間。近期,居民部門(mén)提前償還房貸也反映了房貸實(shí)際成本偏高,居民加杠桿意愿較弱,因此需要政策端進(jìn)一步下調(diào)LPR或加點(diǎn)幅度,以降低實(shí)際購(gòu)房成本。總的看,在國(guó)家層面對(duì)房貸利率成本進(jìn)行更大力度的政策調(diào)整前,三季度地產(chǎn)回暖已無(wú)可能,四季度能否回暖有待觀察。

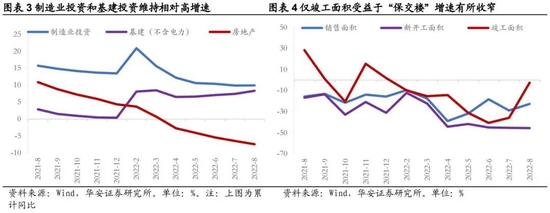

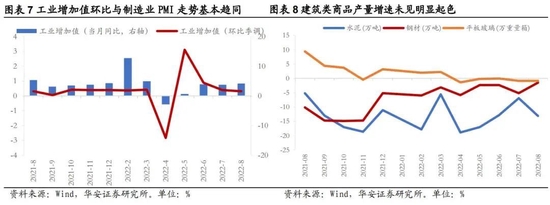

夏季檢修結(jié)束后,生產(chǎn)端恢復(fù)至疫情前水平。8月,全國(guó)規(guī)模以上工業(yè)增加值同比增長(zhǎng)4.2%,較7月擴(kuò)大0.4個(gè)百分點(diǎn)。季調(diào)后,8月環(huán)比增長(zhǎng)0.3%,與制造業(yè)PMI上行幅度相同,表明7月夏季檢修后生產(chǎn)端已重回疫情前水平。主要工業(yè)品方面:①建筑類(lèi)工業(yè)品產(chǎn)量受地產(chǎn)拖累未見(jiàn)明顯起色。8月粗鋼、鋼材產(chǎn)量同比與去年基本持平,但水泥產(chǎn)量同比下降13.1%,降幅擴(kuò)大6.1個(gè)百分點(diǎn),表明地產(chǎn)新開(kāi)工拖累依然突出。②汽車(chē)產(chǎn)量延續(xù)較高增速。8月汽車(chē)產(chǎn)量同比上漲39%,增速較上月擴(kuò)大7.5個(gè)百分點(diǎn)。③高溫天氣保障電力供應(yīng),發(fā)電量同比增長(zhǎng)9.9%。而同期原煤產(chǎn)量增速回落至8.1%,煤炭保供效應(yīng)有所減弱。

1.3 資金松緊取決于經(jīng)濟(jì)修復(fù)速率,貨幣支撐不變,但需重點(diǎn)觀測(cè)利率后續(xù)上升速率

預(yù)計(jì)央行后續(xù)在資金上仍以小幅回籠為主,但經(jīng)濟(jì)弱復(fù)蘇下貨幣政策定調(diào)不變。目前資金收斂但不收緊、經(jīng)濟(jì)弱復(fù)蘇組合下,長(zhǎng)、短端利率后續(xù)上升支撐加強(qiáng)。后續(xù)重點(diǎn)關(guān)注資金價(jià)格上升速率對(duì)市場(chǎng)預(yù)期產(chǎn)生的影響。微觀流動(dòng)性結(jié)構(gòu)修復(fù)延續(xù)。

匯率不會(huì)成為掣肘貨幣政策的根本原因,資金松緊遵循國(guó)內(nèi)經(jīng)濟(jì)修復(fù)速率而調(diào)整。資金充裕狀態(tài)仍會(huì)持續(xù),但需關(guān)注經(jīng)濟(jì)弱復(fù)蘇下長(zhǎng)短端利率向上引發(fā)流動(dòng)性預(yù)期的改變。近期市場(chǎng)在流動(dòng)性層面的討論熱點(diǎn)集中在:①M(fèi)LF縮量等價(jià)續(xù)作;②銀行存款利率下調(diào);③匯率破7對(duì)后續(xù)資金面的影響。我們認(rèn)為:

一是MLF縮量等價(jià)續(xù)作已明確央行持續(xù)回收流動(dòng)性的態(tài)度,減少淤積在銀行間的資金。后續(xù)預(yù)計(jì)央行在資金的投放上仍以小幅回籠為主,但并不代表貨幣政策轉(zhuǎn)向收緊。

二是雖然多家大行下調(diào)存款利率,四季度LPR有進(jìn)一步調(diào)降空間,但當(dāng)前時(shí)點(diǎn)降LPR的概率較低。從已公布的下調(diào)情況來(lái)看:活期存款下調(diào)5BP、3年期以下定期存款下調(diào)10BP,3年期定期存款和大額存單利率下調(diào)15BP。這次調(diào)降有兩方面作用:既是保護(hù)銀行息差,又能進(jìn)一步刺激居民消費(fèi)。存款利率調(diào)降后,后端LPR進(jìn)一步調(diào)降的空間更大,但考慮到8月報(bào)價(jià)1年期LPR下調(diào)5BP、5年期以上LPR下調(diào)15BP,9月LPR再次調(diào)降的概率較小。年內(nèi)降息窗口仍視經(jīng)濟(jì)尤其是地產(chǎn)復(fù)蘇而定。

三是對(duì)于匯率給貨幣政策帶來(lái)的壓力,在811匯改以來(lái),人民幣快速貶值時(shí)貨幣政策放松、收緊的情況均出現(xiàn)過(guò)、并不影響國(guó)內(nèi)本身的貨幣政策周期,意味著匯率貶值并不會(huì)成為掣肘當(dāng)前貨幣政策的根本因素。但若人民幣繼續(xù)快速貶值,貨幣政策動(dòng)態(tài)微調(diào)的概率增大。

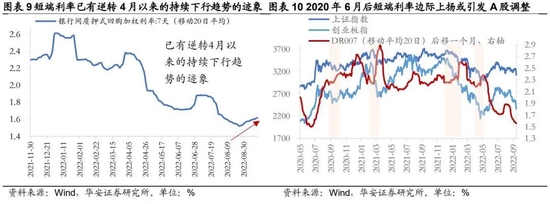

近期長(zhǎng)短端利率均出現(xiàn)小幅向上,需重點(diǎn)關(guān)注后續(xù)資金價(jià)格上升速率。若上升持續(xù)、且速率加快,將改變投資者對(duì)流動(dòng)性當(dāng)前充裕的認(rèn)同、這會(huì)先于政策定調(diào)改變,從而轉(zhuǎn)為由“預(yù)期收緊”傳導(dǎo)至“收緊”。在央行回籠資金操作下,短端利率已逐步向中樞回歸,長(zhǎng)端利率則在8月經(jīng)濟(jì)復(fù)蘇彈性加大的影響下小幅向上。回顧2020年5月以來(lái),將短端移動(dòng)平均20日價(jià)格后移一個(gè)月后,對(duì)應(yīng)市場(chǎng)在震蕩或下行的情況較多。這意味著短端利率階段性底部上升后,后續(xù)市場(chǎng)進(jìn)入調(diào)整的可能性較大。在目前資金收斂但不收緊、經(jīng)濟(jì)弱復(fù)蘇的這種組合下,長(zhǎng)、短端利率后續(xù)延續(xù)上升支撐加強(qiáng)。

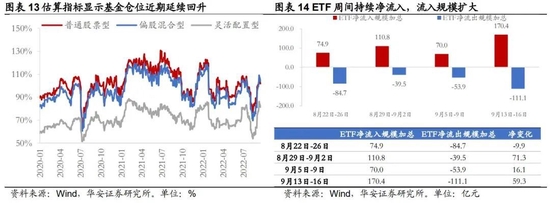

微觀流動(dòng)性中結(jié)構(gòu)性指標(biāo)持續(xù)向好,在近期連續(xù)調(diào)整后,A股的配置性?xún)r(jià)比凸顯。9月13日至16日成交量小幅提升,基金估算指標(biāo)倉(cāng)位延續(xù)回升、升速趨緩,ETF資金周度維持凈流入。在行業(yè)分布上,北上資金更為關(guān)注計(jì)算機(jī)、煤炭、國(guó)防軍工和家用電器。而滬深投資者則聚焦在房地產(chǎn)、醫(yī)藥生物、輕工制造、電子以及通訊,這些行業(yè)的交易熱度近期有小幅提升。機(jī)構(gòu)調(diào)研熱度集中在鋼鐵、傳媒、非銀金融、房地產(chǎn)和紡織服飾。

行業(yè)配置:部分消費(fèi)品和穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比;成長(zhǎng)熱門(mén)賽道迎來(lái)逐步布局良機(jī)

2.1 配置思路:關(guān)注部分消費(fèi)品、穩(wěn)增長(zhǎng)及成長(zhǎng)熱門(mén)賽道

部分消費(fèi)品和穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比,成長(zhǎng)熱門(mén)賽道迎來(lái)逐步布局良機(jī)。一些已經(jīng)有相當(dāng)程度調(diào)整,同時(shí)又具備長(zhǎng)邏輯的部分消費(fèi)品如養(yǎng)殖業(yè)鏈條及白酒有望獲得資金青睞;各地保交樓實(shí)質(zhì)推進(jìn),部分地區(qū)放松二套房認(rèn)定標(biāo)準(zhǔn),穩(wěn)增長(zhǎng)接續(xù)政策逐步發(fā)力下,穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比;此外,短期調(diào)整也為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供良機(jī),建議逢調(diào)整逐步加倉(cāng)。

1)消費(fèi)結(jié)構(gòu)性修復(fù)下,關(guān)注部分具備長(zhǎng)邏輯的消費(fèi)品。其中白酒未來(lái)維持中高增速的確定性強(qiáng)、且易于凝聚資金共識(shí);短期豬肉儲(chǔ)備釋放不改生豬價(jià)格中長(zhǎng)期回升,關(guān)注養(yǎng)殖業(yè)、飼料、動(dòng)保等領(lǐng)域。

2)穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比。隨著穩(wěn)增長(zhǎng)接續(xù)性政策加速出臺(tái)落地、各地保交樓實(shí)質(zhì)性推進(jìn)、房地產(chǎn)穩(wěn)需求政策密集出臺(tái)等,穩(wěn)增長(zhǎng)鏈條有望繼續(xù)保持階段性修復(fù)機(jī)會(huì),關(guān)注周期品上游的玻璃、水泥、減水劑、銅等建材和工業(yè)金屬景氣改善,以及智能電網(wǎng)設(shè)備/特高壓設(shè)備供應(yīng)商等新型基建。此外,地產(chǎn)股β以及部分地產(chǎn)龍頭α行情也值得關(guān)注。

3)短期調(diào)整為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供良機(jī)。今年下半年、明年上半年成長(zhǎng)熱門(mén)賽道業(yè)績(jī)具備確定性的相對(duì)優(yōu)勢(shì),綠色、低碳、新能源深受政策高度支持,市場(chǎng)流動(dòng)性仍存走寬空間等。可關(guān)注新能源鏈條風(fēng)光儲(chǔ)、新能源車(chē)鏈條上游材料設(shè)備及中游制造,具備國(guó)產(chǎn)迭代邏輯的半導(dǎo)體材料和設(shè)備等。

2.2 首選主線推薦邏輯

2.2.1 主線一:關(guān)注部分具備長(zhǎng)邏輯的消費(fèi)品如養(yǎng)殖業(yè)鏈條及白酒

關(guān)注部分具備長(zhǎng)邏輯的消費(fèi)品如養(yǎng)殖業(yè)鏈條及白酒。9月第3周,消費(fèi)風(fēng)格下跌2.8%,其中僅有SW食品飲料、SW社會(huì)服務(wù)及SW美容護(hù)理相對(duì)抗跌。展望9月第4周,盡管8月社零回升至5.4%,但若考慮基數(shù)及價(jià)格因素,消費(fèi)復(fù)蘇仍然較為弱勢(shì),預(yù)計(jì)仍以結(jié)構(gòu)性修復(fù)為主,繼續(xù)看好具備中長(zhǎng)期邏輯的部分消費(fèi)品如養(yǎng)殖業(yè)及白酒的配置價(jià)值。具體的:

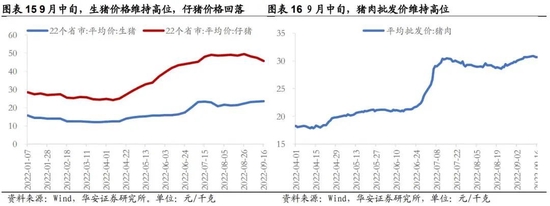

方向一:監(jiān)管層釋放儲(chǔ)備豬肉側(cè)面印證豬價(jià)中長(zhǎng)期回升趨勢(shì),繼續(xù)看好養(yǎng)殖業(yè)及其相關(guān)飼料、疫苗等領(lǐng)域。一方面,豬價(jià)繼續(xù)維持高位運(yùn)行。截至9月17日,全國(guó)豬肉批發(fā)價(jià)約為30.7元/公斤,維持高位;22個(gè)省市生豬、仔豬價(jià)格分別為23.5、45.6元/千克,雖然有增有降,但基本仍維持高位;另一方面,監(jiān)管層加大豬肉儲(chǔ)備釋放力度,反向印證豬肉中長(zhǎng)期回升邏輯。9月16日,據(jù)國(guó)家發(fā)改委官方微信公眾號(hào),9月中央及各地方以低于市場(chǎng)價(jià)投放政府豬肉儲(chǔ)備20萬(wàn)噸左右,首批已于9月8日釋放,第二批將于9月18日投放。盡管豬肉儲(chǔ)備單月投放量達(dá)到歷史新高,但考慮到中國(guó)日均15萬(wàn)噸的豬肉消費(fèi)量(據(jù)中國(guó)肉類(lèi)協(xié)會(huì)副主席福強(qiáng)在第四屆世界豬肉大會(huì)發(fā)言),當(dāng)前儲(chǔ)備投放量依然偏低,難以有效彌補(bǔ)供需缺口。同時(shí),受去年8-10年能繁母豬去化幅度超預(yù)期影響,預(yù)計(jì)四季度生豬供需總體仍以趨緊為主。此外,國(guó)家發(fā)改委加大儲(chǔ)備釋放力度也一定程度從側(cè)面印證當(dāng)前豬價(jià)回升并非短期趨勢(shì)。在生豬價(jià)格中長(zhǎng)期回升周期中,建議逢調(diào)整加倉(cāng)養(yǎng)殖業(yè)鏈條。

方向二:成長(zhǎng)熱門(mén)賽道資金流出,業(yè)績(jī)穩(wěn)定高增長(zhǎng)、景氣維持階段性高位、板塊承載體量足夠大的白酒板塊有望獲得資金流入。進(jìn)入9月以來(lái),市場(chǎng)日均成交額維持8000億左右,較8月日均10059億元的成交水平迅速萎縮,縮量背后主要與電力設(shè)備、有色金屬、汽車(chē)等新能源類(lèi)行業(yè)交易活躍度下降有關(guān)。隨著新能源等成長(zhǎng)熱門(mén)賽道資金出現(xiàn)流出跡象,白酒板塊,尤其是高端白酒有望迎來(lái)資金流入。一方面,十一假期刺激終端需求,高端白酒價(jià)格有望逐步回升。截至9月17日,茅臺(tái)整箱一批價(jià)約為3050元/瓶,茅臺(tái)散貨一批價(jià)2730元/瓶,分別較9月10日回落120、75元,已連續(xù)回落2周,可能與中秋假期結(jié)束有關(guān),后續(xù)十一假期來(lái)臨有望再度提振終端需求,支撐高端白酒價(jià)格回升。另一方面,白酒板塊體量大,足以承接成長(zhǎng)熱門(mén)賽道資金流出。從行業(yè)容納資金能力的角度來(lái)看,電力設(shè)備流通市值3.09萬(wàn)億、電子2.29萬(wàn)億、汽車(chē)1.31萬(wàn)億,申萬(wàn)一級(jí)行業(yè)中僅有醫(yī)藥生物(2.57萬(wàn)億)和食品飲料(2.50萬(wàn)億)具備足夠規(guī)模承接成長(zhǎng)流出資金。考慮到醫(yī)藥行業(yè)存在集采等不確定性,二季度業(yè)績(jī)穩(wěn)定高增長(zhǎng)、行業(yè)景氣維持高位的白酒有望成為資金青睞板塊,建議重點(diǎn)關(guān)注。

2.2.2 主線二:穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比,繼續(xù)關(guān)注新老基建上游及地產(chǎn)

穩(wěn)增長(zhǎng)鏈條短期仍有性?xún)r(jià)比,繼續(xù)關(guān)注新老基建上游及地產(chǎn)。9月第3周,穩(wěn)增長(zhǎng)鏈條跟隨市場(chǎng)回落,其中SW房地產(chǎn)、SW建筑材料相對(duì)抗跌,但SW電網(wǎng)設(shè)備、特高壓等新基建領(lǐng)域跌幅較大。展望9月第4周,隨著穩(wěn)增長(zhǎng)接續(xù)性政策加速出臺(tái)落地、各地保交樓實(shí)質(zhì)性推進(jìn)、部分地區(qū)放松二套房認(rèn)定等,穩(wěn)增長(zhǎng)板塊有望繼續(xù)保持階段性修復(fù)機(jī)會(huì),關(guān)注周期品上游的玻璃、水泥、減水劑、銅等建材和工業(yè)金屬景氣改善,以及智能電網(wǎng)設(shè)備/特高壓設(shè)備供應(yīng)商等新型基建。此外,地產(chǎn)股β以及部分地產(chǎn)龍頭α行情也值得關(guān)注。具體的:

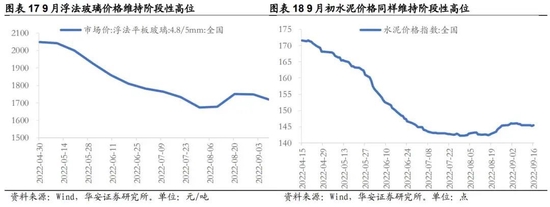

方向一:基建投資維持高增長(zhǎng),新老基建值得重點(diǎn)關(guān)注。一方面,基建投資維持高增長(zhǎng),地產(chǎn)竣工降幅大幅收窄,相關(guān)建材需求有所提振。1-8月基建投資累計(jì)同比增長(zhǎng)約為10%,增速較1-7月提高0.9個(gè)百分點(diǎn),邊際提升幅度為年內(nèi)新高。后續(xù)在5000億專(zhuān)項(xiàng)債限額(10月底前發(fā)行完畢),疊加前期3000+3000億政策性金融工具支持下,各地基建項(xiàng)目開(kāi)工將進(jìn)一步提速,周期品上游如水泥、減水劑、銅等建材和工業(yè)金屬等建材需求有望顯著提振。此外,8月單月商品房竣工面積僅同比下降2.5%,較5-7月40%左右的降幅大幅收窄,隨著地方“保交樓”政策效果顯現(xiàn),玻璃需求也有望逐步改善。另一方面,價(jià)格、庫(kù)存等數(shù)據(jù)顯示部分傳統(tǒng)建材需求正在回暖。截至9月16日,全國(guó)水泥價(jià)格指數(shù)約為145.5,維持階段性高位,全國(guó)水泥發(fā)運(yùn)率約為51.9%(9月9日),創(chuàng)年內(nèi)新高;9月主要鋼材庫(kù)存較8月底進(jìn)一步下滑,庫(kù)存連續(xù)數(shù)月回落支撐鋼材綜合價(jià)格維持階段性高位;9月以來(lái)玻璃庫(kù)存有所回升,從各地區(qū)庫(kù)存情況來(lái)看,主要與西南地區(qū)(成都)疫情影響有關(guān)。隨著疫情逐步轉(zhuǎn)好,看好玻璃庫(kù)存再度回落,支撐玻璃價(jià)格逐步回升。隨著基建投資維持高增長(zhǎng)、“保交樓”下地產(chǎn)竣工降幅大幅收窄,我們認(rèn)為建材需求有望進(jìn)一步提振,周期品上游玻璃、水泥、減水劑、銅等建材和工業(yè)金屬等領(lǐng)域有望受益。此外,兼具穩(wěn)增長(zhǎng)及成長(zhǎng)屬性的智能電網(wǎng)設(shè)備/特高壓設(shè)備供應(yīng)商等新型基建也值得關(guān)注。

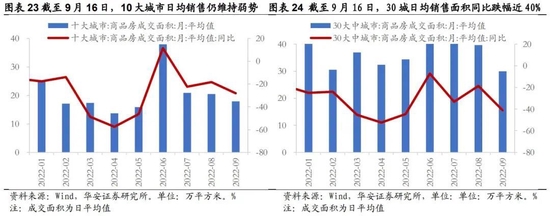

方向二:繼續(xù)關(guān)注以增量政策為驅(qū)動(dòng)的地產(chǎn)指數(shù)β行情,以及部分地產(chǎn)龍頭股α行情。9月中旬,地產(chǎn)銷(xiāo)售延續(xù)低迷態(tài)勢(shì)。截至9月16日,10大城市商品房日均成交面積約為17.4萬(wàn)平方米,同比下降30.2%,降幅較上周繼續(xù)擴(kuò)大;30大城市商品房日均成交面積約為28.8萬(wàn)平方米,同比下降43.3%,降幅較上周同樣擴(kuò)大。短期地產(chǎn)基本面難以企穩(wěn),增量政策依然是當(dāng)前地產(chǎn)板塊β行情的核心支撐。9月16日晚間,天津市住房城鄉(xiāng)建設(shè)委、市規(guī)劃資源局等七部門(mén)發(fā)布《關(guān)于進(jìn)一步完善房地產(chǎn)調(diào)控政策促進(jìn)房地產(chǎn)業(yè)健康發(fā)展的通知》,對(duì)樓市調(diào)控政策進(jìn)行調(diào)整。對(duì)于已結(jié)清購(gòu)房貸款且在天津市無(wú)房的居民家庭,申請(qǐng)商業(yè)性個(gè)人住房貸款購(gòu)買(mǎi)住房的,按首套房貸款政策執(zhí)行。居民家庭申請(qǐng)商業(yè)性個(gè)人住房貸款購(gòu)買(mǎi)第二套住房的,首付款比例最低為40%。22個(gè)長(zhǎng)效機(jī)制試點(diǎn)城市中,天津是繼南京、蘇州、廈門(mén)等地后第7個(gè)放松二套房首付比例的城市。后續(xù)若地產(chǎn)基本面長(zhǎng)期未能企穩(wěn),不排除一線城市或中央層面也出臺(tái)增量放松政策的可能,因此政策出臺(tái)預(yù)期有望催化地產(chǎn)股β行情。此外,中長(zhǎng)期看,隨著部分風(fēng)險(xiǎn)房企逐步出清,行業(yè)集中度有望逐步提升,部分強(qiáng)信用地產(chǎn)龍頭國(guó)企有望受益。

2.2.3 主線三:短期調(diào)整為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供良機(jī)

短期調(diào)整為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供良機(jī)。9月第3周,成長(zhǎng)風(fēng)格大幅下跌5.7%,其中SW電力設(shè)備漲幅跌幅達(dá)到9.3%,成為成長(zhǎng)風(fēng)格主要拖累。展望后續(xù),我們認(rèn)為當(dāng)前以新能源賽道為首的成長(zhǎng)風(fēng)格的大幅調(diào)整為中長(zhǎng)期布局提供了良機(jī)。在今年下半年、明年上半年熱門(mén)賽道業(yè)績(jī)具備確定性的相對(duì)優(yōu)勢(shì),綠色、低碳、新能源深受政策高度支持,當(dāng)前估值-未來(lái)1年高增速組合極具性?xún)r(jià)比的背景下,建議逢調(diào)整關(guān)注新能源鏈條風(fēng)光儲(chǔ)、新能源車(chē)鏈條上游材料設(shè)備及中游制造,以及具備國(guó)產(chǎn)迭代邏輯的半導(dǎo)體材料和設(shè)備等行業(yè)。

成長(zhǎng)熱門(mén)賽道近期調(diào)整主要受海外法案及國(guó)內(nèi)短端流動(dòng)性邊際收緊影響。①美國(guó)IRA法案和9月14日交通部電動(dòng)汽車(chē)制造業(yè)簡(jiǎn)報(bào)擬要求“接受聯(lián)邦政府資助的電動(dòng)汽車(chē)充電設(shè)備2023年起必須在美國(guó)制造”,引發(fā)市場(chǎng)對(duì)于我國(guó)電動(dòng)車(chē)出海需求轉(zhuǎn)弱及全球份額下降的擔(dān)憂,國(guó)內(nèi)新能源賽道風(fēng)險(xiǎn)偏好承壓;②美參議院外交委員會(huì)批準(zhǔn)推進(jìn)《臺(tái)灣政策法案》,再次擾動(dòng)臺(tái)海局勢(shì)。若法案通過(guò)將全面改變美臺(tái)關(guān)系,包括軍事上針對(duì)臺(tái)提供45億美元安全援助、將臺(tái)列為美“主要非北約盟友”,支持臺(tái)參加國(guó)際組織和多邊貿(mào)易框架等等,中美關(guān)系進(jìn)一步降溫壓制市場(chǎng)整體風(fēng)險(xiǎn)偏好;③從7月初央行逆回購(gòu)縮量至30億、7月底縮量至20億,再到9月以來(lái)DR001、DR007、DR1M、DR3M等短端利率的回升,短期流動(dòng)性可能已有轉(zhuǎn)緊信號(hào)(持續(xù)性仍需觀察),導(dǎo)致估值相對(duì)偏高的成長(zhǎng)熱門(mén)賽道出現(xiàn)回調(diào)。

短期回調(diào)為中長(zhǎng)期布局成長(zhǎng)熱門(mén)賽道提供了良機(jī),建議逢調(diào)整加倉(cāng)。①海外事件為短期沖擊,且事件本身仍具備不確定性。一方面,美國(guó)交通部的動(dòng)議并不具備法律效力,《臺(tái)灣政策法案》僅通過(guò)常設(shè)委員會(huì)投票,距離兩院三讀并投票通過(guò)最后經(jīng)拜登簽署成法還有很大不確定性。另一方面,上述事件對(duì)于國(guó)內(nèi)新能源賽道以及市場(chǎng)整體短期基本面不存在任何影響,更多短期沖擊;②成長(zhǎng)熱門(mén)賽道下半年及明年業(yè)績(jī)?nèi)杂型S持相對(duì)優(yōu)勢(shì)。在新能源汽車(chē)免征購(gòu)置稅延續(xù)政策及“十四五”新能源發(fā)電裝機(jī)明確目標(biāo)之下,看好下半年及明年上半年新能源汽車(chē)銷(xiāo)量、光伏/風(fēng)電裝機(jī)規(guī)模持維持高增長(zhǎng),全行業(yè)橫向比較依然具備比較優(yōu)勢(shì);③經(jīng)濟(jì)弱復(fù)蘇下,流動(dòng)性仍有走寬空間,短端利率雖有收緊跡象,但持續(xù)性仍需觀察。隨著IMF下調(diào)2022年全球經(jīng)濟(jì)增長(zhǎng)目標(biāo),四季度海外需求轉(zhuǎn)弱,國(guó)內(nèi)出口增速逐步回落是大概率事件,疊加天氣轉(zhuǎn)冷下基建開(kāi)工放緩,經(jīng)濟(jì)下行壓力依然巨大。在內(nèi)外需均弱的背景下,預(yù)計(jì)貨幣、財(cái)政政策仍將維持寬松,市場(chǎng)流動(dòng)性邊際走寬空間仍存,利好成長(zhǎng)熱門(mén)賽道。此外,近期短端利率雖有回升,但其持續(xù)性仍需觀察。總體來(lái)看,海外事件的短期沖擊為布局中長(zhǎng)期成長(zhǎng)占優(yōu)行情(業(yè)績(jī)優(yōu)勢(shì)+流動(dòng)性走寬)提供了良機(jī),建議逢調(diào)整加倉(cāng)。

周度行情復(fù)盤(pán):市場(chǎng)收跌下A股情緒較為消極

3.1 指數(shù)與風(fēng)格回顧:A股本周加速普跌,市場(chǎng)情緒消極

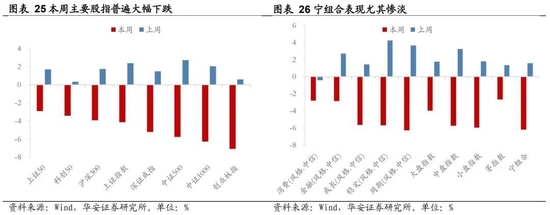

主要股指大幅下跌,成長(zhǎng)龍頭表現(xiàn)尤其慘淡。本周上證指數(shù)下跌4.16%,深證成指下跌5.19%,創(chuàng)業(yè)板指下跌7.10%,滬深300下跌3.94%,上證50下跌2.88%,科創(chuàng)50下跌3.41%。按風(fēng)格來(lái)看,穩(wěn)定風(fēng)格下跌5.69%,金融風(fēng)格下跌2.87%,周期風(fēng)格下跌6.31%,消費(fèi)風(fēng)格下跌2.82%,成長(zhǎng)風(fēng)格下跌5.66%。大盤(pán)指數(shù)下跌3.97%,中盤(pán)指數(shù)下跌5.77%,小盤(pán)指數(shù)下跌5.99%。茅指數(shù)下跌2.70%,寧組合下跌6.20%。

本周A股逐漸加速下跌,“下跌-調(diào)整-再下跌”的過(guò)程似曾相識(shí)。本周因中秋假期僅有4個(gè)交易日,上證指數(shù)漲跌幅為0.05%、-0.80%,-1.16%和-2.30%,創(chuàng)業(yè)板指漲跌幅分別為0.09%、-1.84%、-3.18%和-2.34%,A股本周整體呈現(xiàn)加速下跌的態(tài)勢(shì)。如果結(jié)合8月底以來(lái)的下跌行情,在本周下跌和8月底下跌之間有大概1周的調(diào)整時(shí)間,這種“下跌-調(diào)整-再下跌”的走勢(shì)和2021年12月至2022年4月間的下跌過(guò)程非常類(lèi)似。

本周?chē)?guó)內(nèi)經(jīng)濟(jì)數(shù)據(jù)有隱憂,市場(chǎng)擔(dān)憂美聯(lián)儲(chǔ)加息步長(zhǎng)或再加大。本周A股的走低和周五公布的國(guó)內(nèi)經(jīng)濟(jì)數(shù)據(jù)以及周三公布的美國(guó)CPI數(shù)據(jù)有一定關(guān)聯(lián)。地產(chǎn)數(shù)據(jù)顯示因城施策刺激地產(chǎn)需求不斷加碼但效果有限,地產(chǎn)銷(xiāo)售仍然偏弱。8月商品房銷(xiāo)售面積、金額三年平均增速僅分別小幅改善1.3、1.9個(gè)百分點(diǎn)至-9.4%、-6.1%。房地產(chǎn)數(shù)據(jù)的最大亮點(diǎn)在于住宅竣工當(dāng)月同比大幅回升32.3pct至-5.2%,保交樓政策的效果非常顯著。但是“交樓-購(gòu)房信心回升-房地產(chǎn)市場(chǎng)觸底回升”仍將是一個(gè)漫長(zhǎng)的過(guò)程。另一方面,美國(guó)CPI同比上升8.3%,環(huán)比上升0.1%;核心CPI同比上升6.3%,環(huán)比上升0.6%,均高于市場(chǎng)預(yù)期。目前美聯(lián)儲(chǔ)觀察工具顯示美國(guó)交易員們已經(jīng)不再對(duì)加息50bp抱有幻想,對(duì)加息步長(zhǎng)的預(yù)測(cè)為80%認(rèn)同75Bp和20%認(rèn)同100Bp,較之前對(duì)加息步長(zhǎng)的預(yù)期又出現(xiàn)了加大。

人民幣匯率破7和臺(tái)灣法案的激烈反應(yīng)顯示A股市場(chǎng)情緒消極。9月14日晚間兌美元會(huì)議一度破7 ,并且當(dāng)日晚間美國(guó)參議員外交委員會(huì)也通過(guò)了“臺(tái)灣政策法案”。人民幣在8月再次開(kāi)始快速貶值后,破7理應(yīng)在市場(chǎng)的預(yù)期之中,單純因匯率跌破一個(gè)整數(shù)關(guān)口導(dǎo)致市場(chǎng)整體出現(xiàn)如此大調(diào)整的邏輯很難成立。而“臺(tái)灣政策法案”目前僅通過(guò)了參議院外交委員會(huì)投票,距離成為正式法案還有參眾兩院三讀后投票和美國(guó)總統(tǒng)拜登簽署的流程,距離正式成為法案還有相當(dāng)?shù)木嚯x。9月15日、16日A股市場(chǎng)下跌得如此猛烈更多還是由于市場(chǎng)本身情緒非常消極,對(duì)于事件更容易有悲觀解讀,而并不在于事件本身能夠多么大的基本面沖擊。

3.2 行業(yè)回顧:行業(yè)普跌格局,對(duì)負(fù)面事件敏感

申萬(wàn)一級(jí)行業(yè)全部下跌。申萬(wàn)一級(jí)行業(yè)中漲跌幅前五為銀行(-0.85%)、食品飲料(-0.91%)、國(guó)防軍工(-1.16%)、社會(huì)服務(wù)(-1.28%)、美容護(hù)理(-1.32%),跌幅前五為電力設(shè)備(-9.30%)、公用事業(yè)(-7.92%)、基礎(chǔ)化工(-7.31%)、有色金屬(-7.23%)、煤炭(-7.17%)。

下跌過(guò)程中地產(chǎn)金融接力成長(zhǎng)。在周四9月15日,尚有房地產(chǎn)、銀行、食品飲料、建筑材料和煤炭維持上漲,其中房地產(chǎn)更是逆勢(shì)上漲2.35%。但在周五9月16日,金融地產(chǎn)接力成長(zhǎng)下跌,房地產(chǎn)當(dāng)日跌3.76%,建筑材料跌3.90%,非銀金融跌4.86%,行業(yè)表現(xiàn)缺乏持續(xù)性。以整周維度來(lái)看,申萬(wàn)一級(jí)行業(yè)全部下跌,今年走勢(shì)缺乏彈性的銀行和食品飲料成為表現(xiàn)最好的行業(yè)。

新能源賽道大幅下跌有事件催化,但原因更在行業(yè)自身。9月15日新能源賽道下跌重要是“美國(guó)通脹法案”將中國(guó)企業(yè)排除在新能源車(chē)供應(yīng)鏈外和美國(guó)交通部動(dòng)議要求新能源充電樁產(chǎn)能轉(zhuǎn)移至美國(guó)的消息出現(xiàn)發(fā)酵。但是“美國(guó)通脹法案”在8月16日就已經(jīng)被美國(guó)總統(tǒng)拜登簽署生效,美國(guó)交通部的動(dòng)議也并不具備法律效力。更多還是由于此前寧德時(shí)代利潤(rùn)率大幅下滑,通威股份殺入太陽(yáng)能電池組件領(lǐng)域等事件導(dǎo)致A股對(duì)新能源熱門(mén)賽道中企業(yè)盈利能力下降和行業(yè)競(jìng)爭(zhēng)格局惡化的擔(dān)憂持續(xù)存在。

地產(chǎn)金融接力下跌亦有負(fù)面事件可循。9月16日房地產(chǎn)及相關(guān)行業(yè)領(lǐng)跌主要有兩方面原因,一是上文所述8月地產(chǎn)數(shù)據(jù)依然欠佳,二是蘇州、青島取消限購(gòu)被叫停引發(fā)對(duì)政策能否繼續(xù)寬松的擔(dān)憂。9月16日非銀金融則是受《關(guān)于進(jìn)一步優(yōu)化營(yíng)商環(huán)境降低市場(chǎng)主體制度性交易成本的意見(jiàn)》影響,《意見(jiàn)》中提出“鼓勵(lì)證券、基金、擔(dān)保等機(jī)構(gòu)進(jìn)一步降低服務(wù)收費(fèi)”,對(duì)于券商來(lái)說(shuō)是直接利空。

市場(chǎng)仍在不斷尋找成長(zhǎng)風(fēng)格中的熱點(diǎn),但持續(xù)性差。周五9月16日表現(xiàn)最好的國(guó)防軍工、計(jì)算機(jī)、通信分別受到事件催化:國(guó)產(chǎn)大飛機(jī)C929確定總體技術(shù)方案并且全面采用中俄供應(yīng)商;近日美國(guó)網(wǎng)絡(luò)攻擊西北工業(yè)大學(xué),俄羅斯遭禁用部分軟件;工信部回應(yīng)“正在研究推進(jìn)eSIM技術(shù)在平板電腦、便攜式計(jì)算機(jī)以及智能手機(jī)設(shè)備上的應(yīng)用,待條件成熟后擴(kuò)大eSIM技術(shù)應(yīng)用范圍”。但也要注意到9月15日在核電新項(xiàng)目獲批催化下漲勢(shì)不錯(cuò)的核電板塊在9月16日大幅下跌,領(lǐng)漲的中核科技接近跌停,可見(jiàn)事件催化的行情持續(xù)性差,A股市場(chǎng)在下跌中搏短期熱點(diǎn)的傾向明顯。

風(fēng)險(xiǎn)提示

奧密克戎變異毒株發(fā)展超預(yù)期;俄烏地緣沖突風(fēng)險(xiǎn)外溢;美聯(lián)儲(chǔ)加息的不確定性增強(qiáng);中美關(guān)系超預(yù)期惡化等。

責(zé)任編輯:馮體煒

投顧排行榜

收起

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

APP專(zhuān)享直播

熱門(mén)推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)