炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

原標題:【國君策略】估值修復,靜待花開

來源:陳顯順策略研究

本報告導讀

? 國內寬松預期趨于一致,疊加海外貨幣政策偏鷹加速市場對流動性預期調整,結構切換之下價值重回舞臺。行業配置上,聚焦低估值,把握消費與基建修復。

摘要

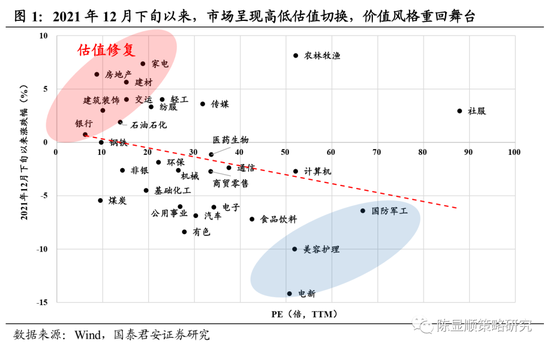

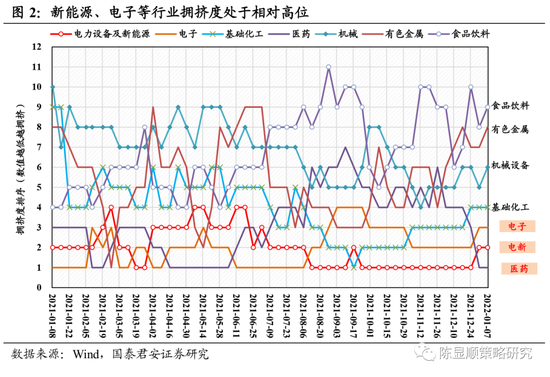

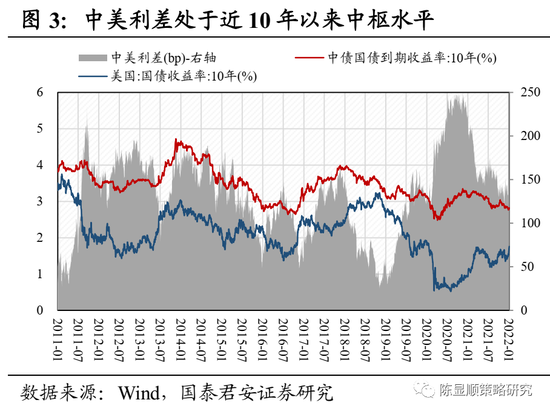

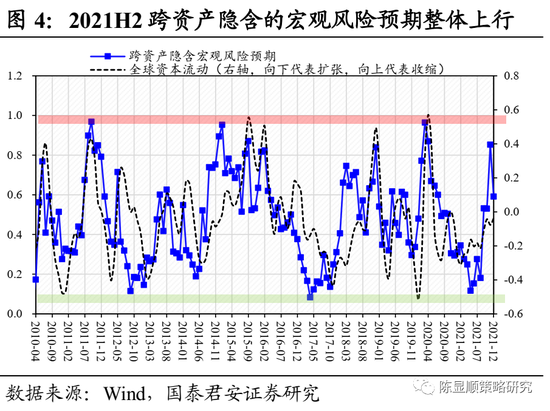

? 大勢研判:估值修復,靜待花開。2022年初以來,A股市場經歷了一定調整,創業板指、中證1000指數分別下行6.80%和4.09%。剖析市場波動的背后,核心在于分母端的流動性預期變化帶來的估值壓力。一方面,我們看到的是穩增長的訴求進一步確立,經濟增長的預期由原先的擔憂失速轉向企穩預期;另一方面,我們看到的是市場對于22Q2盈利下行的共識性判斷。因此,分子端盈利的“差”并非當前市場的主導因素。反觀分母端,國內寬松預期趨于一致,邊際增量較少。疊加海外貨幣政策偏鷹加速市場對流動性預期調整,投資重點由高增長向低估值切換。整體上,以穩增長為錨,隨著基本面預期改善,估值修復通道正在打開。? 結構之下:價值重回舞臺。2021H2在“盈利下行+貨幣趨寬”的環境下,盈利彈性特征表現更好。其一,盈利回落期間高盈利增速具有稀缺性的優勢;其二,寬貨幣的環境使成長性與盈利增速更受益。2021年中央經濟工作會議之后,穩增長基調下“寬貨幣→寬信用”的預期逐步趨同,估值與擁擠度偏高的方向則面臨壓力。對應地,12月中旬以來,電新、軍工等成長板塊回調,而家電、建筑、建材、銀行等價值逆勢上揚。往后看,在把握高景氣的基礎上,應當正視盈利與估值的匹配度,把握價值風格的投資機會。? 海外流動性拐點已至,縮表恐慌不宜過度。12月FOMC會議紀要顯示,涉及縮表的討論已經非常充分,且美聯儲在首次加息以后可能立即開啟縮表進程。事實上,2022開年以來,10年期美債利率快速上行至1.76%,上行幅度超過20bp。結構上,在通脹預期小幅回落的背景下,實際利率貢獻了+30bp以上。復盤上一輪縮表情形,在流動性收緊的背景下,盡管短期會使得高風險/高估值資產波動率抬升,但后續對美股市場的核心制約在于盈利修復的方向與力度。之于國內,2011年來中美10年期利差中樞130bp,底部極值一度探至30bp附近。映射至A股市場,盡管全球流動性拐點到來,但在國內經濟與企業盈利修復之前,相對寬松的政策基調仍是主旋律,對美聯儲縮表不宜過度恐慌。

? 行業配置:聚焦低估值,把握消費與基建修復。伴隨市場驅動力由分子端向分母端轉換,投資重點由高增長向低估值切換,按照穩增長的發力先后順序,疊加悲觀預期的修正幅度,推薦:1)消費:加速邁出預期底部,推薦業績有支撐且負面預期淡化的生豬、家電、家具以及社服/旅游、白酒等方向;2)基建:基建投資改善,助力“興基建”未來超預期:建材、建筑、電力運營等;3)金融:券商、銀行;4)消費電子。

1

估值修復,靜待花開

大勢研判:估值修復,靜待花開。2022年初以來,A股市場經歷了一定調整,創業板指、中證1000指數分別下行6.80%和4.09%。剖析市場波動的背后,核心在于分母端的流動性預期變化帶來的估值壓力。一方面,我們看到的是穩增長的訴求進一步確立,經濟增長的預期由原先的擔憂失速轉向企穩預期;另一方面,我們看到的是市場對于22Q2盈利下行的共識性判斷。因此,分子端盈利的“差”并非當前市場的主導因素。反觀分母端,國內寬松預期趨于一致,邊際增量較少。疊加海外貨幣政策偏鷹加速市場對流動性預期調整,投資重點由高增長向低估值切換。整體上,以穩增長為錨,隨著基本面預期改善,估值修復通道正在打開。

2

結構之下:價值重回舞臺

結構之下:價值重回舞臺。2021H2在“盈利下行+貨幣趨寬”的環境下,盈利彈性特征表現更好。一方面,盈利回落期間高盈利增速具有稀缺性的優勢;另一方面,寬貨幣的環境使成長性與盈利增速更受益。2021年中央經濟工作會議之后,穩增長基調下“寬貨幣→寬信用”的預期逐步趨同,估值與擁擠度偏高的方向則面臨壓力。對應地,12月中旬以來,電新、軍工等成長板塊回調,而家電、建筑、建材、銀行等價值逆勢上揚。往后看,在把握高景氣的基礎上,應當正視盈利與估值的匹配度,把握價值風格的投資機會。

3

海外流動性拐點已至,縮表恐慌不宜過度

海外流動性拐點已至,縮表恐慌不宜過度。12月FOMC會議紀要顯示,涉及縮表的討論已經非常充分,且美聯儲在首次加息以后可能立即開啟縮表進程。事實上,2022開年以來,10年期美債利率快速上行至1.76%,上行幅度超過20bp。結構上,在通脹預期小幅回落的背景下,實際利率貢獻了+30bp以上。復盤上一輪縮表情形,在流動性收緊的背景下,盡管短期會使得高風險/高估值資產波動率抬升,但后續對美股市場的核心制約在于盈利修復的方向與力度。之于國內,2011年來中美10年期利差中樞130bp,底部極值一度探至30bp附近。映射至A股市場,盡管全球流動性拐點到來,但在國內經濟與企業盈利修復之前,相對寬松的政策基調仍是主旋律,對美聯儲縮表不宜過度恐慌。

4

行業配置:聚焦低估值,把握消費與基建修復

行業配置:聚焦低估值,把握消費與基建修復。伴隨市場驅動力由分子端向分母端轉換,投資重點由高增長向低估值切換,按照穩增長的發力先后順序,疊加悲觀預期的修正幅度,推薦:1)消費:加速邁出預期底部,推薦業績有支撐且負面預期淡化的生豬(溫氏股份)、家電、家具以及社服/旅游、白酒等方向;2)基建:基建投資改善,助力“興基建”未來超預期:建材(東方雨虹/偉星新材)、建筑、電力運營;3)金融:券商(中信證券)、銀行(寧波銀行);4)消費電子(立訊精密/歌爾股份)。

5

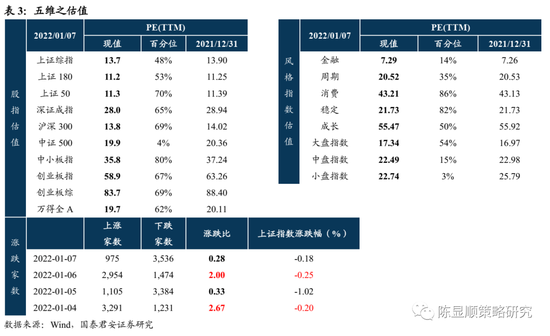

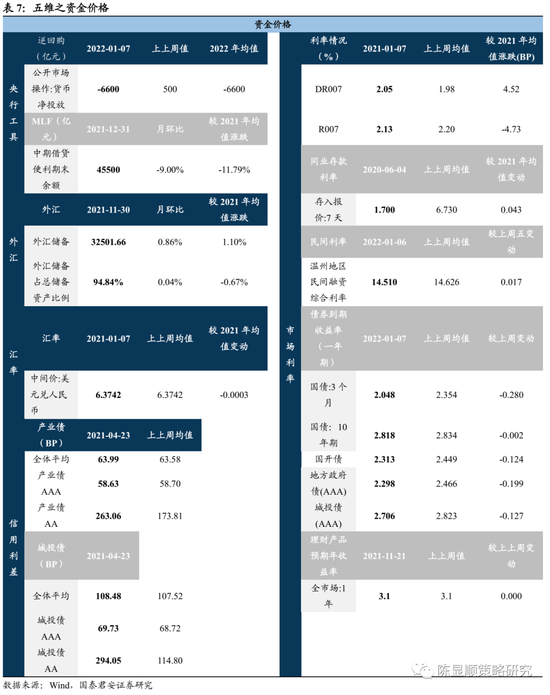

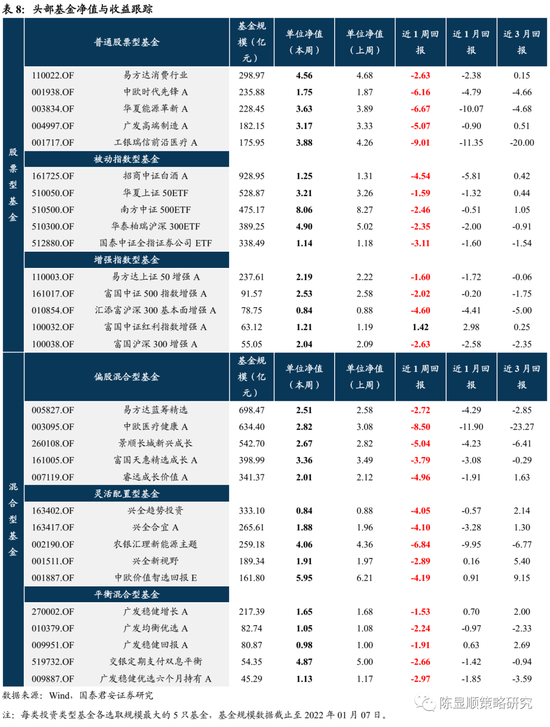

五維數據全景圖

責任編輯:馮體煒

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)