2024年即將過去,12月20日,大摩分析師Matthew Hornbach、Andrew M Watrous領(lǐng)銜的全球宏觀團(tuán)隊(duì)發(fā)布最新研報,排出了明年全球資本市場可能出現(xiàn)的十大意外事件。

具體而言,大摩預(yù)計明年美國的財政赤字可能不如預(yù)期的那么激進(jìn),反倒是德國的財政支出將有所擴(kuò)張,這意味著美歐利率趨同,繼而引發(fā)美元的大幅貶值,預(yù)計美元指數(shù)到明年年底在101的水平,并面臨更大的下行風(fēng)險。

其次,大摩預(yù)計2025年對美債的需求將強(qiáng)于預(yù)期,主要是由銀行、外資和養(yǎng)老基金的買盤推動,這將使長期美債收益率仍保持在較低水平。

盡管市場普遍對歐元走勢持悲觀態(tài)度,但大摩認(rèn)為,在降息力度強(qiáng)于預(yù)期、貿(mào)易沖擊不及預(yù)期、資金大規(guī)模回流的前景下,歐元反倒有望“大放異彩”。

美歐利率趨同,美元可能大幅貶值

大摩認(rèn)為,預(yù)計明年美國財政赤字有望減少,而德國的財政赤字增大,可能導(dǎo)致美歐利率趨同,繼而引發(fā)美元的大幅貶值。

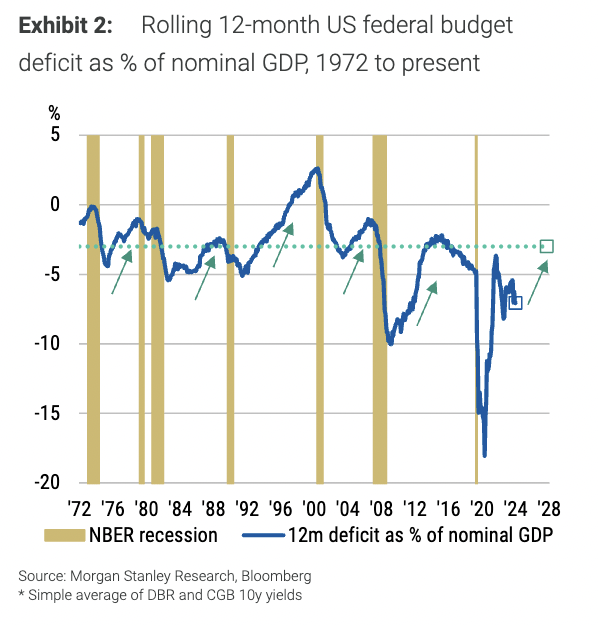

被提名的下任美國財長貝森特此前曾表示,將把赤字占GDP的比重降至3%的目標(biāo)作為優(yōu)先事項(xiàng)。大摩在報告中表示,這一承諾普遍被認(rèn)為在下個總統(tǒng)任期內(nèi)難以實(shí)現(xiàn),但或許能夠在2025年有一定的進(jìn)展。

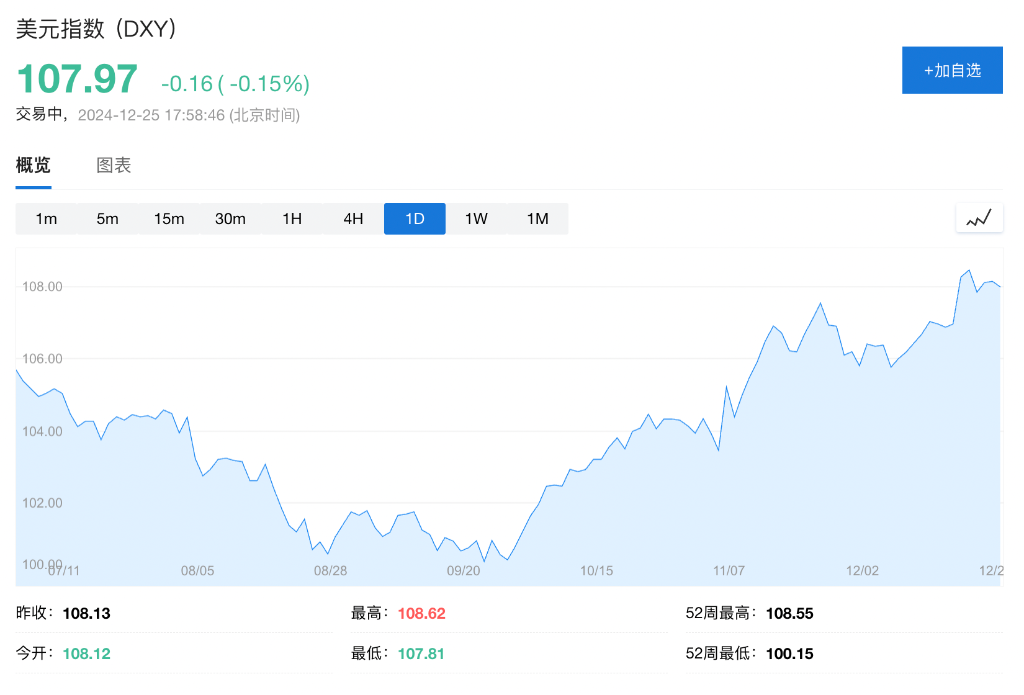

報告表示,考慮到美國財政政策可能在2025年變得更加保守,美國國債收益率將下行至低于預(yù)期的水平。大摩預(yù)計,美元指數(shù)到2025年年底可能會達(dá)到101,下行風(fēng)險將會加大。

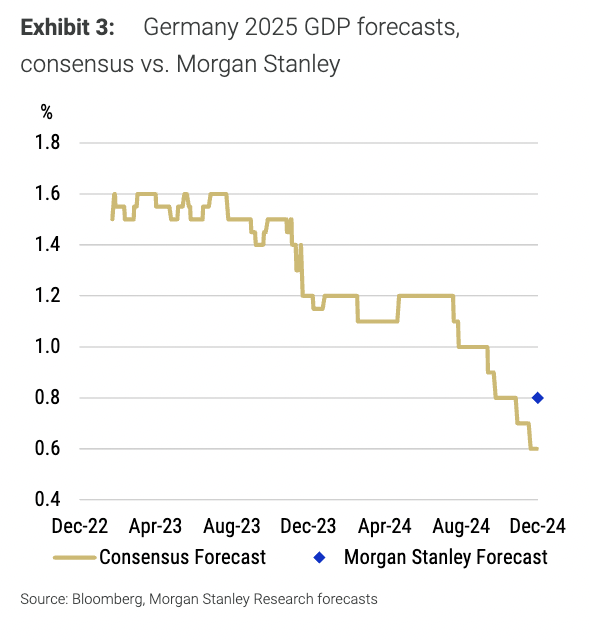

就歐元區(qū)最大經(jīng)濟(jì)體德國而言,報告認(rèn)為其即將于明年2月舉行大選,因此新政府的組建將會減少政策不確定性,從而提振經(jīng)濟(jì)增長,為更多的財務(wù)支出提供空間。

報道預(yù)計,德國2025年的經(jīng)濟(jì)增速將達(dá)到0.8%,超出普遍預(yù)期的0.6%。

截至發(fā)稿,美元指數(shù)報107.97。

美債需求強(qiáng)勁復(fù)蘇,長債收益率延續(xù)低位

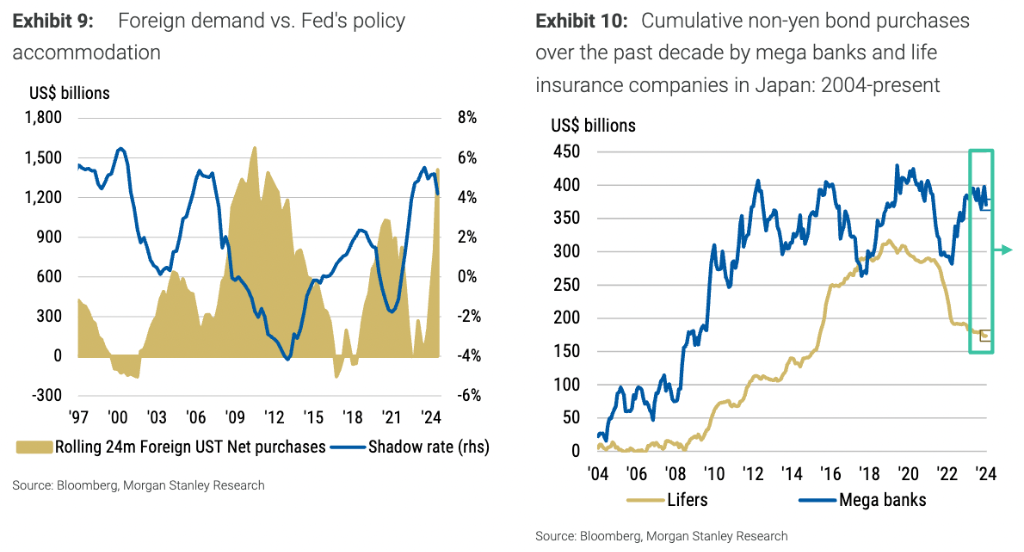

報告認(rèn)為,2025年對美債的需求將強(qiáng)于預(yù)期,主要是由銀行、外資和養(yǎng)老基金的買盤推動的。

基于特朗普重返白宮的通脹和赤字前景將會推高長期美債收益率的預(yù)期,投資者在今年四季度紛紛拋售長期美債。但大摩對這一觀點(diǎn)并不認(rèn)同,并預(yù)計到明年長期美債收益率仍保持在較低水平。

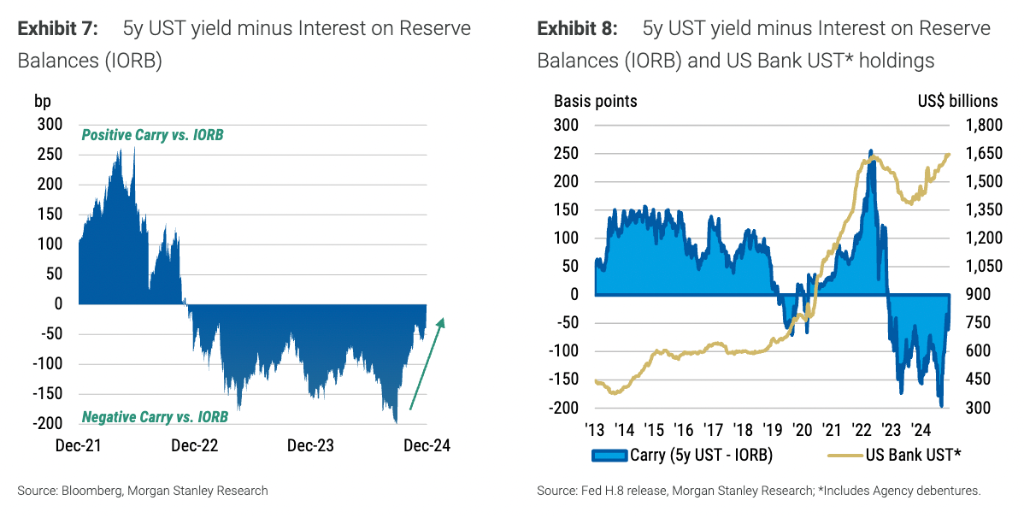

報告表示,明年美債長期收益率趨于下行不僅會加大買壓,而且結(jié)構(gòu)性需求可能會比預(yù)期的更為強(qiáng)勁,主要來自銀行、外資和養(yǎng)老基金的買盤。

銀行方面,美聯(lián)儲政策路徑的不確定性增加將使銀行增持美國國債,尤其是中長期美債前景更具“吸引力”,因?yàn)檎虻某钟衅谑找妫纻找媛?gt;隔夜指數(shù)掉期利率)將持續(xù)吸引需求。

外國投資者方面,關(guān)注點(diǎn)將轉(zhuǎn)向新政府財政政策對負(fù)增長的影響,因此對降息的預(yù)期重振了外資對美債的需求。

報告舉例稱,日本投資者在過去一年中一直處于邊緣地位,但具有吸引力的套利交易和對沖成本將投資回報從日本轉(zhuǎn)向非日元債券。

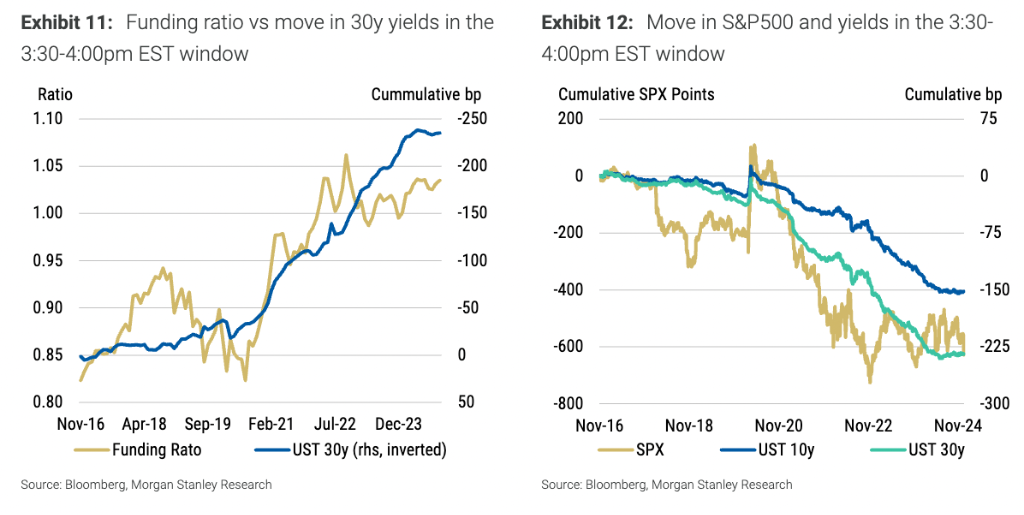

養(yǎng)老基金方面,報告認(rèn)為其資產(chǎn)盈余狀況較好(資產(chǎn)的市場價值超過未來負(fù)債的現(xiàn)值),該基金將重新平衡投資組合并選擇去風(fēng)險化的策略,從股票轉(zhuǎn)向長期國債,尤其是在長期利率保持在高位而股票繼續(xù)攀升的情況下。

歐元表現(xiàn)亮眼

報告認(rèn)為,盡管市場對歐元持悲觀態(tài)度,但低預(yù)期意味著歐洲更可能會超出預(yù)期,尤其是在私人消費(fèi)推動增長的情況下。

特朗普重返白宮給全球范圍帶來了貿(mào)易政策擔(dān)憂,給本就充滿挑戰(zhàn)的歐洲經(jīng)濟(jì)前景帶來壓力。但大摩認(rèn)為,盡管普遍預(yù)期偏向悲觀,歐洲經(jīng)濟(jì)反倒可能帶來驚喜。

一方面,大摩認(rèn)為,貿(mào)易政策的基本面可能沒有許多投資者擔(dān)心的那么激進(jìn),特別是與歐洲相關(guān)的政策,且歐元還含有“相當(dāng)多”的與貿(mào)易相關(guān)的風(fēng)險溢價。

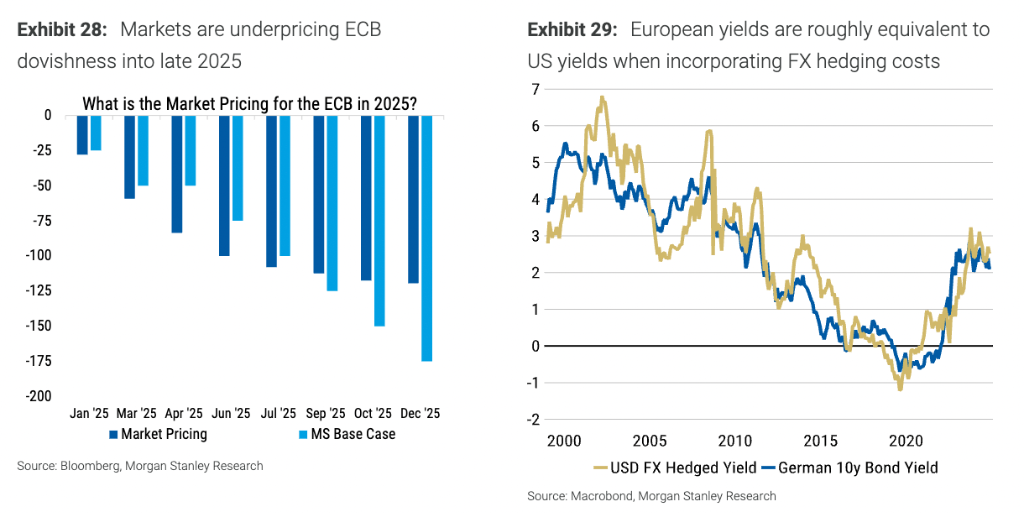

報告補(bǔ)充稱,市場對歐央行本輪降息周期的力度有所低估,低估程度在75個基點(diǎn)左右,可以預(yù)想到在更大力度的降息刺激下,經(jīng)濟(jì)仍有上行空間。

好于預(yù)期的經(jīng)濟(jì)增長、出乎意料的國內(nèi)外利好政治消息以及較低的預(yù)期門檻,這些因素都可能促使國內(nèi)外投資者重新配置資本。

另一方面,報告認(rèn)為資金回流是一個特別重要的潛在驚喜領(lǐng)域。以十年期國債為例,美國國債的名義收益率比德國國債的名義收益率高出200多個基點(diǎn),但一旦計入外匯對沖成本,這種收益率優(yōu)勢就會消失。

雖然大摩預(yù)計美國和歐洲的收益率都會下降,但美國的曲線不太可能出現(xiàn)有意義的反轉(zhuǎn),這一事實(shí)表明,如果歐洲的情況開始出現(xiàn)意外的上行,歐洲投資者可能會愿意在歐洲部署更多的資金。

報告還表示,盡管市場普遍對歐元持悲觀立場,但歐元/美元一直在相當(dāng)窄的范圍內(nèi)交易,如果投資者的看跌情緒出現(xiàn)重大意外,可能會推動歐元/美元突破區(qū)間頂部。

英國央行縮短降息周期、日債收益率曲線走平……

除了以上三點(diǎn),報告還提出了以下可能在2025年發(fā)生的“驚喜”事件:

SOFR(擔(dān)保隔夜融資利率)掉期利差曲線變平。美國財政券發(fā)行量不及預(yù)期,導(dǎo)致掉期利差擴(kuò)大。美聯(lián)儲可能增加購買短期美債,以調(diào)整其資產(chǎn)負(fù)債表的到期結(jié)構(gòu)。

英國央行縮短寬松周期。持續(xù)的通脹限制了英國央行進(jìn)一步降息的能力,進(jìn)而限制了英國國債市場的表現(xiàn)。

日本國債曲線變平。在美國經(jīng)濟(jì)硬著陸或日本工資增長未達(dá)預(yù)期的情況下,日本國債利率曲線可能出現(xiàn)牛平,而非熊平。

歐債10/30年期收益率曲線趨緩。盡管宏觀背景支持歐債10/30年期收益率曲線的再陡化,但歐央行的降息舉措以及對波動性的小幅重新定價可能使這一頭寸在2025年的頭幾個月面臨風(fēng)險。

美元對關(guān)稅反應(yīng)可能不大。美元不太可能受到激進(jìn)的關(guān)稅政策的影響,但如果是在美國經(jīng)濟(jì)增長放緩或美聯(lián)儲的反應(yīng)比其他央行更敏感的情況下,將給美元帶來下行風(fēng)險。

美國通脹預(yù)期下降。盡管特朗普政府的政策可能被認(rèn)為是推升通脹前景的,但如果對需求的破壞和關(guān)稅的影響大于初期通脹,通脹預(yù)期可能會下降。

新興市場本地債券反彈。由于美元走弱,新興市場本地貨幣債券可能表現(xiàn)優(yōu)異,尤其是巴西、墨西哥、印度尼西亞和南非等國的高實(shí)際收益率債券。

本文轉(zhuǎn)載自“華爾街見聞”

責(zé)任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)