炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:林榮雄(金麒麟分析師)策略會客廳

國投證券認為,明年上半年,強弱美元將成為對A股定價的主導力量。在特朗普上臺早期大概率呈現出強美元的狀態,若國內相關政策能做到“先下手為強”,市場就具備震蕩向上的主動權。相反,若政策應對過程中采取見招拆招模式,A股的核心定價矛盾將是風險偏好,那么A股依然維持震蕩格局。

摘要

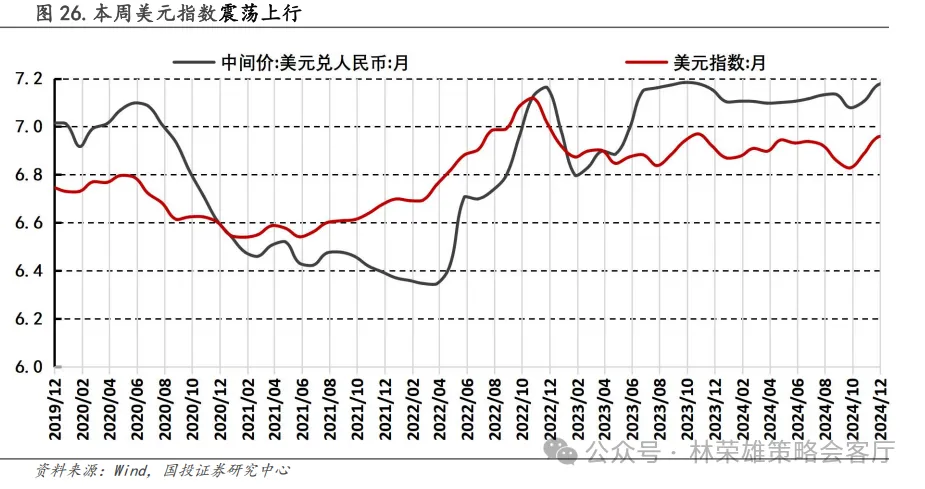

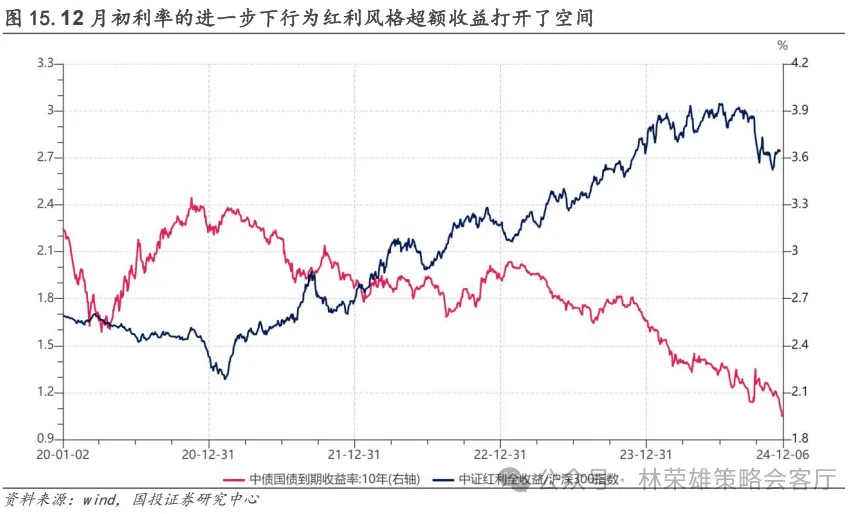

本周上證指數漲2.33%,滬深300漲1.44%,日均交易額17246億,環比上周有所上升。面向12月是否演繹跨年行情,市場高度期待后續中央經濟會議能夠形成政策面進一步利好預期。站在當前,要明確924行情以來市場起伏波動主要是因為情緒。跨年行情倒值得期待的前提條件在于11月M1增速持續提升得到驗證,形成連續兩個月以上的M1增速回升是關鍵的。若要以“創10月8日大盤新高”看待這波或有的“跨年行情”,我們認為必須要滿足兩個條件:1、美元指數明確由強轉弱;2、財政支出進入到明確擴張周期。對于前者,對于市場敏銳者已感受到國內貨幣政策戰略寬松周期已開啟,這在近期十年期國債收益率破2%后的官方態度上可見一斑;同時,對于A股資金入場閘門,監管層明確歡迎“短期投資、長期投資”并承諾打通“長期資金入市的堵點”,不難看出基于“流動性”視角推動股市向上的戰略要素已完備,而短期基于流動性使得市場突破震蕩格局,其技術性疑點在強弱美元問題。在特朗普上臺早期強美元狀態下,人民幣貶值壓力依然會形成壓制,我們要等待的是美元由強轉弱的契機。對于后者,需要明確的是:當前財政政策的核心目的看得出是以緩解地方財政困境為首要,要本質上實現“房地產止跌回穩”抑或“扭轉通縮預期”這種重大轉折或許在明年二季度后期才能夠看得清晰準確。目前看,所謂“跨年行情”雖值得期待,但本質上還是基于震蕩市思維,是此前跌出來的空間,跨年有沒有行情看M1,跨年是不是大行情看美元由強轉弱。結構上,最引入矚目的問題是微盤股指數持續創出新高,相對滬深300指數走勢也創出歷史新高。從微盤股指數誕生以來,增量資金核心是散戶游資,與兩融資金高度相關,只要市場成交量能夠維持在1.5萬億以上則提供其存在的土壤。這種大小盤極致的分化:一方面值得注意是隨著12月上旬兩大重要會議臨近,融資資金交易熱度回落或出現在會議落地后的政策真空期(12月底~明年兩會),那么對應環境下高股息策略在十年期國債利率走低下會占優,可以看到924行情以來“價值派抱團”并未瓦解,近期正在加速高股息配置。另一方面,基于大小盤分化視角,關鍵是11月M1能否釋放出連續改善的信號。回顧歷史看,在M1自底部出現連續兩個月回升后消費和順周期板塊為代表大盤領域就會展開定價。兩股潛在力量都使得這種大小盤極致分化定價會階段性緩解。在此,我們強調對于2025年年度展望《大棋局:先下手為強》的觀點:明年A股權益市場的核心命題是中美新一輪政策博弈,我們要堅定戰略自信。在明年特朗普上臺早期大概率維持強美元狀態下,美元指數-人民幣匯率關系將主導A股定價。我們認為在國內政策采取“先下手為強”的政策應對模式才能為市場震蕩向上贏得主動權。當前國內問題核心是刺激與改革的關系,對應刺激更多是帶來基于風險偏好的波段定價,刺激+改革才能扭轉資產價格預期,帶來基于基本面的持續定價。結構上,當前定價的核心矛盾依然是風險偏好,風險偏好弱定價高股息+中字頭+市值管理,風險偏好提升定價科創50指數+中小盤成長+并購重組,而風險偏好轉向基本面的定價或許要留待明年二季度后期作進一步確認,期間一定要高度重視以半導體為核心的科技科創產業基本面主線。

正文

本周上證指數漲2.33%,滬深300漲1.44%,日均交易額17246億,環比上周有所上升。在此,我們再次強調對于2025年年度展望《大棋局:先下手為強》的觀點:明年A股權益市場的核心命題是中美新一輪政策博弈,我們要堅定戰略自信。

1、在明年特朗普上臺早期大概率維持強美元狀態下,美元指數-人民幣匯率關系將主導A股定價。我們認為在國內政策采取“先下手為強”的政策應對模式才能為市場震蕩向上贏得主動權。

2、結構上,當前定價的核心矛盾依然是風險偏好,風險偏好弱定價高股息+中字頭+市值管理,風險偏好提升定價科創50指數+中小盤成長+并購重組,而風險偏好系統性轉向基本面的定價或許要留待明年二季度后期作進一步確認,期間一定要高度重視以半導體為核心的科技科創產業基本面主線。

面向12月是否演繹跨年行情,市場高度期待后續中央經濟會議能夠帶來基于政策層面進一步利好。一般而言,在政策平穩且沒有突發外圍風險的情況下,A股歲末年初爆發行情(歲末+年初+歲末年初三種情況)的可能性較大,近十年僅2015-2016年(主要是因為推出熔斷措施)和2023年-2024年沒有歲末年初行情(主要是中小盤流動性危機爆發)。

站在當前,要明確市場的起伏波動主要是因為情緒。此前11月中旬我們提出“眼下市場跌一跌,臨近年底倒也再次跌出了空間”,意味著跨年行情倒也是值得期待的,前提條件在于11月M1是否持續提升得到驗證。當前,本質上還是基于震蕩市思維,若要以“創新高”看待這波或有的“跨年行情”,我們認為必須要滿足兩個條件:1、美元指數明確由強轉弱;2、財政支出進入到明確擴張周期。

1、強美元與當前貨幣政策的戰略寬松:事實上,對于市場敏銳的一批人已經感受到國內貨幣政策戰略寬松周期已經開啟,這在近期十年期國債收益率破2后的官方態度上可見一斑;同時,對于A股權益市場的資金入場閘門,監管層明確歡迎“短期投資、長期投資”并承諾打通“長期資金入市的堵點”,當前可以看到內部基于“流動性”視角推動股市向上的戰略構建要求已經完備,而基于這個視角短期實現對市場“立竿見影”突破震蕩格局,其技術性疑問可能還是在強弱美元問題上。在特朗普上臺早期強美元的狀態下,人民幣匯率的貶值壓力依然會形成壓制,我們要等待的是美元由強轉弱的契機。

2、國內政策:核心問題是刺激與改革:當前國內問題核心是刺激與改革的關系,對應刺激更多是帶來基于風險偏好的波段定價,刺激+改革才能扭轉資產價格預期,帶來基于基本面的持續定價。需要明確的是:當前財政政策的核心目的看得出是以緩解地方財政困境為首要,使地方財政維持基本運轉,基本面定價需要通過改革推動地方財政逐步轉向擴張的制度性保障。在這樣的視角下,要本質上實現“房地產止跌回穩”抑或“扭轉通縮預期”不僅需要更大力度的刺激政策,還需更為明確的改革政策配套,這種重大轉折或許在明年二季度后期才能夠看得清晰準確。

結構上,最引人矚目的問題是微盤股指數持續創出新高,同時微盤股/滬深300指數相對走勢分化并創出歷史新高,使得我們當前需要深刻反思這一定價現象。從微盤股指數誕生以來,頗受到基本面投資者的認知偏見,更多與題材主題投資相關聯。從資金的角度,這一現象自然很容易解釋:增量資金群體核心是散戶游資,定價權并不在機構手里。在此前,我們認為“散戶的勝利”還不能明確形成“居民資產對于股市的回擺”的判斷。

一方面,從微盤股指數自身的角度看,目前市場成交量能夠維持在1.5萬億以上則提供其存在的土壤。值得注意的是隨著12月上旬兩大重要會議臨近,只要圍繞政策的博弈再度展開,而融資資金的回落或會出現在會議落地后的政策真空期(12月底~明年兩會)。

另一方面,從大小盤分化的視角來看,關鍵還是在于M1能否釋放出連續改善的信號,10月份已經出現M1降幅縮窄的跡象。回顧歷史來看,在M1自底部出現連續兩個月回升后消費和順周期板塊為代表的大盤領域就會展開圍繞基本面的定價,也意味著如果11月M1增速繼續出現回升,這種大小盤極致分化定價模式有望被逐步扭轉。

微盤股定價的核心矛盾是活躍的散戶和游資資金。當前市場情緒較為高漲的環境中,融資資金的活躍也再次帶動小微盤股和題材股的上漲。9月24日至今,融資盤凈流入額達到4745億元,截至12月7日全市場融資余額達到1.85萬億,再次突破11月高點,創下2015年以來的新高。對應微盤股指數持續上漲,機構重倉股卻持續跑輸,根據我們對機構重倉因子的跟蹤,在10月之后機構重倉因子收益率大幅萎縮,尤其是缺乏基本面支撐的小微盤和題材股大行其道,市場成交額維持在1.5萬億元的較高水平,行情的定價權幾乎掌握在廣大股民和游資手中。

為了跟蹤當前以散戶為代表的增量資金風險偏好,我們基于融資交易活躍度、全市場換手率和散戶機構的相對收益率構建散戶風險偏好跟蹤指數,這一指數在2015年6月創下最高值,11月12日達到89.70%成為近期高點,也是歷史上僅次于2015年6月的次高點,當前回落到81.94%,說明散戶情緒邊際上有所降溫但仍然維持在較高水平。

結構上,另一值得關注的問題是近期流入高股息的資金明顯增加,可以看到高股息增量資金來自于“價值派抱團”并未瓦解:一是沒看到房價企穩的明確信號,二是沒看到AI生產力的大爆發。在貨幣政策戰略寬松的背景下,12月5日10年期國債收益率跌破2%下探至1.98%。對于高股息紅利風格的定價,險資繼續增配高股息的動力是較強的。

1、高股息增量資金:近期紅利主題的ETF獲得較多增量資金的買入,特別是12月6日,市場上33只紅利主題ETF獲得總計23.2億元凈流入,是今年以來第二高的流入量(僅次于2月2日的24.7億元)。部分紅利低波和央企紅利ETF在本周也出現了的大幅度放量的情況。在多數寬基ETF資金仍流出的情況下,一種可能的解釋是險資為代表的中長期資金在歲末年初布局紅利板塊,因為在紅利主題ETF的持有人結構中,險資的比例是較高的,而且在保險機構會計準則的修訂后,疊加保險公司開門紅產品布局需求,險資增配高股息動力是較強的。

2、高股息投資邏輯:高股息策略過去三年異常強的超額收益是來自于長端利率持續下行與企業分紅持續提升的最佳組合。面向2025年,高股息依然是可以獲得絕對收益的有效策略,但年化收益可能回落,建議以市值管理為抓手,注意波段屬性會進一步增強,真正賺到分紅的錢是戰勝高股息指數獲得超額收益的關鍵。

總結而言,基于特朗普歸來—國內重要會議的宏觀策略視角,我們大致做出以下推演:

1、情景一:強美元+國內政策刺激超預期:外需或受關稅政策壓制后,內需刺激空間進一步打開,核心圍繞消費+地產兩大抓手,利好風格可能偏大盤。

2、情景二:強美元+國內政策刺激(符合)不及預期:經濟預期在內外需兩個方面都有可能受沖擊,大盤指數或有一定向下壓力,市場風格或從政策敏感性板塊轉向杠鈴策略,即由中小盤科技成長(AI、自主可控、機器人、信創、低空經濟)和防御避險屬性大盤價值高股息。

3、情景三:弱美元+國內政策刺激超預期:低位大盤成長(港股科技、半導體、新能源)+內需消費(食飲、家電、汽車、消費者服務)。

4、情景四:弱美元+國內政策刺激不及預期:低位大盤成長(港股科技、半導體、新能源)+小盤科技成長(AI、信創、自主可控、低空經濟。

面向明年上半年,強弱美元將成為對A股定價的主導力量。在特朗普上臺早期大概率呈現出強美元的狀態,若國內相關政策能做到“先下手為強”,我們的定價將向情形一靠攏,核心圍繞基本面進行定價,市場就具備震蕩向上的主動權。相反,若政策應對過程中采取見招拆招模式,A股的核心定價矛盾將是風險偏好,那么A股依然維持震蕩格局,對應情形二。

在此,我們站在年度級別依然反復強調以半導體為核心的科技成長領域主線跡象開始明顯,后續更高的期待是半導體能在華為鴻蒙產業鏈國產替代+Q2景氣拐點+AI產業鏈海外映射三個推動力下形成產業基本面主線。

1、AI產業鏈映射:根據科技成長產業主題投資四階段:巨頭(爆款出現)→基礎設施(巨頭開啟巨額資本開支)→產業鏈關鍵環節(產業鏈形成)→供需缺口(1-100的過程),我們認為在本輪AI行情過程當中,演繹的順序規律為巨頭(ChatGPT,英偉達微軟等巨頭)→基礎設施投資(算力)→產業鏈關鍵環節(芯片)→供需缺口(消費電子及相關生態軟件),隨著后續AI產業鏈演進,第二階段基礎設施(算力)向第三階段產業關鍵環節(半導體)的過渡。

2、Q2景氣拐點+國產替代使得“半導體成為下一個汽車”:在過去5年,我國汽車產業整體經歷“簡單國產替代→夠用好用→具備全球競爭力”的過程。“半導體是下一個汽車”本質上是以市值/產值定價視角,定價在產業容量足夠大的領域占據重要生態位實現全球競爭力提升。能夠見得,國內光刻機之于半導體產業鏈=鋰電池之于新能源車產業鏈的重要作用,在目前自主可控大潮下,當國內半導體產品成為當前國內全社會的普遍需求時,對應半導體在全球市場的份額達30%,但市值只有6%,基于市值/產值的思路,這一不合理的定價會被糾正。

本文作者:林榮雄S1450520010001、鄒卓青,文章來源:林榮雄策略會客廳,原文標題:《【國投證券策略】跨年行情啟動了?微盤股到頭沒?》

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:凌辰

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)