規模偏小業績增速不突出 奧園健康上半年花去8成并購資金

8月14日,港股物業股奧園健康發布2020年中期業績報告。上半年,奧園健康實現營業收入5.5億元,同比增長39.5%;實現凈利潤1.1億元,同比增長24%。在物業股普遍高增的背景下,這一業績增速不算突出,截至17日收盤,公司股價當日漲幅僅0.77%。今年以來物業股平均漲幅為83%,奧園健康的累計漲幅僅35.6%。這在一定程度上反映了市場選擇。

上半年公司資產負債率上升至45%,較去年同期大幅提高了6個百分點。花費2.47億大手筆并購新三板物業公司樂生活后,奧園健康上市時的并購資金僅剩2成。

規模偏小 業績增速不突出

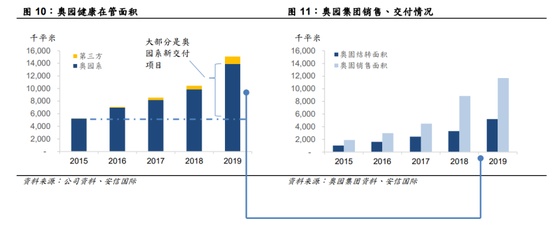

奧園健康為奧園集團的并表子公司,截至2020年8月,奧園集團持有奧園健康54.7%的股權。依托于奧園健康的支持,奧園健康在管面積由2015年底約520萬平方米,上升至2019年底約15百萬平方米,期間凈增加10百萬平米,增長主要靠母公司奧園集團的項目交付。

2020年上半年,由于并購樂生活尚未并表,公司來自中國奧園的在管建筑面積占比仍然高達90%以上,母公司依賴在上市后未減。

不過即便有了母公司的鼎力支持,奧園健康的整體規模還是偏小。截至2020年6月,奧園健康在管面積增至16.1百萬平方米,較去年增加4.1百萬平方米,其中物業管理服務部分增加1百萬平方米。

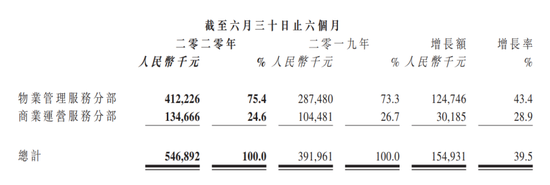

以70%物業管理服務+30%商業運營服務的構成,奧園健康2019年末營收規模為9億元,在29家AH物業股中排19位。上半年公司在管規模增至16.1百萬平方米,與動輒上億平方米的頭部物企實力懸殊,隨著上半年金科智慧服務、世茂服務等多家物管公司遞表,奧園健康的規模排位還將靠后,更像中小型物管公司。

從上半年的業績增速來看,奧園健康也不算突出。上半年奧園健康凈利潤同比增長24%。目前已經發布中報的時代鄰里凈利潤同比增101.3%,新城悅服務上半年凈利潤同比增61.4%。此前也有多家物業公司發布正面盈利預告,大部分增幅超過50%。在業績普遍高增的背景下,物業股的比拼已經上升到誰的業績增速更快的境地。

期間費用率高企

上半年受疫情影響,物業管理行業迎來高光的同時,也不可避免的也受到負面影響。具體體現在房地產開發商案場服務、協銷等非業主增值服務無法開展,而對于有商業運營服務的物管公司來說,商場開業與否的影響也較大。

奧園健康屬于一家物業+商業物業管理公司,上半年購物商場的開業時間有所延遲,奧園健康市場地位及商戶招攬服務收入減少3.5百萬元,約12.1%,導致商業運營服務收入占比較上年同期減少2.1個百分點。

與此同時,商業運營服務的毛利率同比下降了4.6%個百分點,至41.5%。而社保減免等政策因素,使得基礎物業管理服務毛利率增了2.5%個百分點,綜合毛利率得以與去年持平。

值得注意的是,奧園健康在較高的盈利水平之上,期間費用率始終維持在高位。2020年6月公司毛利率為40.1%,凈利率為20.3%,期間費用率約為20%。而從2018年以來,奧園健康的期間費用率始終維持在20%以上,遠高于新城悅服務13.4%、時代鄰里16.5%,在整個物業股中處于高位,侵蝕著毛利。另外,奧園健康上半年收購的樂生活近幾年毛利率在15%左右,凈利率低至5%以下,預計9月份實現業績并表將拉低奧園健康的盈利水平。

上半年花去8成并購資金 新增1億借款

上半年奧園健康發生了兩樁并購,一是花費2.48億元并購樂生活80%股權。樂生活為新三板一家上市物業公司,總建筑面積為23.3百萬平方米,并表后將大大降低奧園健康的母公司依賴;二是3530萬元收購寧波宏建65%的股權。

其中,吞并體量較大的樂生活給奧園健康帶來了一定負擔。公司上半年新增銀行借款約1.3億元,資產負債率升至45%,較上年同期提高了6個百分點。盡管這一資產負債率水平在行業內不算高,但物管行業一般借款較少,有些企業甚至是0借款,上市后借款增加的情況值得關注。

上述兩樁并購總代價約為2.83億元。奧園健康2019年上市募資總額為5.73億元,其中用于收購或投資其他商業運營服務及物業管理服務供應商的所得款為3.55億元,上述并購占并購資金的80%。目前奧園健康僅支付1.22億元,尚未使用的并購所得款為2.33億元,將在2021年或之前悉數動用。截至2020年上半年,奧園健康現金及現金等價物為9.88億元。

安信證券研報分析認為,隨著地產銷售增長逐步放緩至接近零的水平,地產發展商未來 3-5 年的增長將遠低于過往水平。 大型發展商平均增速在 10%以內,中型發展商會略高于大型發展商但發展空間有限,畢竟能去的市場都已布局。個別中小發展商在沖規模的誘因下增速會較高,但整體增長水平將在 15-20%以 內,權益增長率將更小。一方面銷售增長大幅放緩,另一方面隨著物業在管規模的上升,對增量需求日益上升,在此消彼長的背景下,單靠母公司的貢獻,不能支撐幾年。外拓能力(包括并購) 成為關鍵。

而外拓最直接有效的手段——并購,非常考驗資金實力。我們可以看到,上半年即使物企手握大筆現金,隨著股價上漲多家物企進行了配股募資,備戰接下來的并購市場。其中綠城服務兩次配股最高募資40億港元。

上半年并購交易金額超過2億元的物企僅2家,分別是時代鄰里、奧園健康,時代鄰里2019年年末資金與奧園健康相當,但上半年配股募資后手上現金或超過15億元。尷尬的是,奧園健康自今年以來股價僅上漲35.6%,截止17日奧園健康市盈率(ttm)僅為28倍,低位配股顯然又不夠劃算,直接導致了奧園健康目前資金實力“比上不足比下有余”,無法放開手腳大干一場。

作者

陳憲

新浪財經上市公司研究員

熱文排行

聯系我們

- 郵 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀區西北旺東路新浪總部大廈

- 微 博:新浪財經房產

400-052-0066 歡迎批評指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版權所有