登錄新浪財(cái)經(jīng)APP 搜索【信披】查看更多考評(píng)等級(jí)

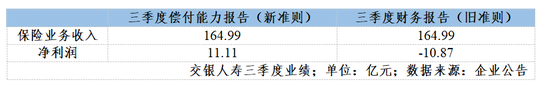

交銀人壽今年三季度交出了兩份截然不同的財(cái)報(bào),一份巨虧10.87億元,一份大賺11.11億元,二者差值高達(dá)21.98億元。

這樣兩份結(jié)果如此懸殊的財(cái)報(bào),巨虧的是以“舊準(zhǔn)則”計(jì)量,刊登在中國(guó)外匯交易中心(全國(guó)銀行間同業(yè)拆借中心)信息披露欄目里的財(cái)務(wù)報(bào)告,另一份大賺的是以“新準(zhǔn)則”計(jì)量,報(bào)送監(jiān)管的今年三季度償付能力報(bào)告。

值得注意的是,三季度償付能力報(bào)告中,交銀人壽僅以新準(zhǔn)則編制凈利潤(rùn)和保險(xiǎn)合同負(fù)債,其余數(shù)據(jù)仍使用“舊準(zhǔn)則”,因此,其保險(xiǎn)業(yè)務(wù)收入保持一致。

財(cái)政部分別于2017年、2020年發(fā)布了中國(guó)版本的IFRS 9和IFRS 17準(zhǔn)則,根據(jù)文件要求,在境內(nèi)外同時(shí)上市的企業(yè)以及在境外上市并采用國(guó)際財(cái)務(wù)報(bào)告準(zhǔn)則或企業(yè)會(huì)計(jì)準(zhǔn)則編制財(cái)務(wù)報(bào)表的企業(yè),自 2023 年1月1日起執(zhí)行新準(zhǔn)則;其他執(zhí)行企業(yè)會(huì)計(jì)準(zhǔn)則的企業(yè)自2026年1月1日起執(zhí)行。

目前,險(xiǎn)企正處在新舊準(zhǔn)則切換窗口期,而會(huì)計(jì)處理的這一轉(zhuǎn)變,正是導(dǎo)致交銀人壽兩份報(bào)告財(cái)務(wù)狀況迥異的核心原因。

《IFRS17內(nèi)在原理及新財(cái)務(wù)報(bào)告》一書作者,上海對(duì)外經(jīng)貿(mào)大學(xué)保險(xiǎn)系主任郭振華教授對(duì)21世紀(jì)經(jīng)濟(jì)報(bào)道記者表示,相較于舊準(zhǔn)則,新準(zhǔn)則提供了利率變動(dòng)影響提取準(zhǔn)備金進(jìn)而影響利潤(rùn)時(shí)的平滑機(jī)制,因此新舊準(zhǔn)則下的利潤(rùn)會(huì)產(chǎn)生較大差異。

保司利潤(rùn)“兩副面孔”

目前A股上市的5家險(xiǎn)企中,僅中國(guó)人保尚未完全統(tǒng)一兩套報(bào)表的計(jì)量準(zhǔn)則。

與交銀人壽相反,中國(guó)人保上市主體財(cái)報(bào)雖然已經(jīng)使用新準(zhǔn)則,但下屬的幾家子公司的償付能力報(bào)告仍然使用老準(zhǔn)則編制。

其中,人保壽險(xiǎn)最新披露的兩份三季報(bào)顯示,使用新準(zhǔn)則計(jì)量得到的利潤(rùn)比舊準(zhǔn)則下的利潤(rùn)高出131.19億元,而保險(xiǎn)業(yè)務(wù)收入則縮水了798.83億元。

此外,比較典型的還有壽險(xiǎn)巨頭中國(guó)人壽,其在2023年進(jìn)行了新舊會(huì)計(jì)準(zhǔn)則切換,在財(cái)報(bào)中披露的兩種模式計(jì)量的凈利潤(rùn)分別為226億元、475億元,相差1倍有余,而新準(zhǔn)則下保險(xiǎn)業(yè)務(wù)收入則僅為舊準(zhǔn)則下的1/3。

可以發(fā)現(xiàn),實(shí)施了新會(huì)計(jì)準(zhǔn)則的保險(xiǎn)公司,其核心指標(biāo)都出現(xiàn)了較為明顯的變化,不僅凈利潤(rùn)產(chǎn)生了巨幅的波動(dòng),保險(xiǎn)業(yè)務(wù)收入也出現(xiàn)了大幅度“縮水”。一些曾經(jīng)面臨虧損壓力的保險(xiǎn)公司,在會(huì)計(jì)準(zhǔn)則轉(zhuǎn)換后實(shí)現(xiàn)了大額凈利潤(rùn)。

值得注意的是,相對(duì)于壽險(xiǎn)公司,財(cái)險(xiǎn)公司的指標(biāo)雖然產(chǎn)生了相同趨勢(shì)的變化,但變動(dòng)幅度相對(duì)較小。以人保財(cái)險(xiǎn)為例:

安永大中華區(qū)金融財(cái)務(wù)會(huì)計(jì)咨詢主管合伙人郭杭翔表示,一般而言,新舊保險(xiǎn)準(zhǔn)則的計(jì)量差異對(duì)產(chǎn)險(xiǎn)公司影響有限,對(duì)壽險(xiǎn)公司的影響要大得多。

舊準(zhǔn)則下保險(xiǎn)公司確認(rèn)的收入中,具有保戶“儲(chǔ)蓄”性質(zhì)的成分(IFRS17正式名稱為“投資成分”),如退保金、兩全險(xiǎn)的滿期金等,在IFRS17下投資成分不計(jì)入收入(也不計(jì)入成本/費(fèi)用),成為新舊準(zhǔn)則下的一項(xiàng)永久性差異。受此影響,一般情況下,新準(zhǔn)則下壽險(xiǎn)收入大幅減少,個(gè)別的產(chǎn)險(xiǎn)(一些政保業(yè)務(wù)等)也減少。

除此以外,中信建投非銀團(tuán)隊(duì)在研報(bào)中表示,保險(xiǎn)收入確認(rèn)期間拉長(zhǎng),也影響當(dāng)年保險(xiǎn)業(yè)務(wù)收入。原會(huì)計(jì)體系下,保費(fèi)收入的確認(rèn)與保險(xiǎn)繳費(fèi)關(guān)聯(lián),而國(guó)內(nèi)長(zhǎng)期險(xiǎn)種的保障期通常要長(zhǎng)于繳費(fèi)期,繳費(fèi)期結(jié)束之后不再確認(rèn)收入、但保險(xiǎn)公司依然在履行保險(xiǎn)責(zé)任,這就導(dǎo)致了收入與成本的不匹配。

利潤(rùn)大幅攀升背后成色幾何

一直以來,負(fù)債端準(zhǔn)備金計(jì)提數(shù)值是影響保險(xiǎn)公司凈利潤(rùn)的重要原因之一。

郭振華對(duì)21世紀(jì)經(jīng)濟(jì)報(bào)道記者表示,新會(huì)計(jì)準(zhǔn)則實(shí)施后利潤(rùn)數(shù)據(jù)超出預(yù)期的主要原因在于折現(xiàn)率變動(dòng)對(duì)利潤(rùn)的影響區(qū)別。2023年下半年以來,作為負(fù)債折現(xiàn)率計(jì)算基礎(chǔ)的長(zhǎng)期國(guó)債收益率迅速下降,保險(xiǎn)公司需要計(jì)提更多的準(zhǔn)備金,從而對(duì)利潤(rùn)構(gòu)成了顯著壓力。

在舊會(huì)計(jì)準(zhǔn)則下,負(fù)債評(píng)估的折現(xiàn)率使用750天移動(dòng)平均國(guó)債收益率曲線,折現(xiàn)率變動(dòng)影響計(jì)入當(dāng)期損益。

而在新會(huì)計(jì)準(zhǔn)則下,新準(zhǔn)則需要使用即期國(guó)債收益率曲線作為折現(xiàn)率,折現(xiàn)率變動(dòng)導(dǎo)致的準(zhǔn)備金調(diào)整幅度更大。

國(guó)債收益率變動(dòng)具體對(duì)于保險(xiǎn)公司影響有多大,中國(guó)人壽在2023年報(bào)中表示,當(dāng)所有其他變量保持不變,如果市場(chǎng)利率提高或降低50個(gè)基點(diǎn),集團(tuán)本年的合并稅前利潤(rùn)將增加或減少人民幣4.95億元;其他綜合收益將因可供出售金融資產(chǎn)公允價(jià)值的變動(dòng)而減少人民幣383.05億元或增加人民幣372.38億元。

但與舊準(zhǔn)則不同的是,保險(xiǎn)公司可以使用OCI(其他綜合收益科目)選擇權(quán)來減少利潤(rùn)波動(dòng),將這部分影響計(jì)入其他綜合收益而非當(dāng)期利潤(rùn)。這種機(jī)制允許公司在面對(duì)快速變化的市場(chǎng)環(huán)境中,更好地管理和平滑其財(cái)務(wù)報(bào)表中的利潤(rùn)波動(dòng)。

中國(guó)人壽2024半年報(bào)顯示,通過OCI選擇權(quán),其1212億元準(zhǔn)備金的變動(dòng)跳過了利潤(rùn)表而直接進(jìn)入OCI,而2023年同期該數(shù)值是599億元。因此,隨著市場(chǎng)利率下行速度加快,新舊會(huì)計(jì)準(zhǔn)則下的利潤(rùn)差距也變得更加明顯。

與此同時(shí),與新保險(xiǎn)合同準(zhǔn)則一同實(shí)施的還有新金融工具準(zhǔn)則,在此準(zhǔn)則下,金融資產(chǎn)由“四分類”調(diào)整為“三分類”。

舊準(zhǔn)則下,金融資產(chǎn)分成以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)(FVTPL)、可供出售金融資產(chǎn)(AFS)、持有至到期投資(HTM)、貸款和應(yīng)收款項(xiàng)類投資(L&R) 4類。

新準(zhǔn)則根據(jù)資產(chǎn)的計(jì)量方式分為按攤余成本計(jì)量的金融資產(chǎn)(AC)、按公允價(jià)值計(jì)量且其變動(dòng)計(jì)入其他綜合收益的金融資產(chǎn)(FVOCI)、按公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)(FVTPL) 3類。

FVTPL資產(chǎn)的公允價(jià)值變動(dòng)直接計(jì)入公司利潤(rùn)表,F(xiàn)VOCI資產(chǎn)則不對(duì)當(dāng)期利潤(rùn)產(chǎn)生影響,只影響其他綜合收益。如此分類下的資產(chǎn)更清晰,但鑒于險(xiǎn)企有大量資產(chǎn)將計(jì)入交易性金融資產(chǎn),業(yè)績(jī)波動(dòng)也將更劇烈。

具體而言,以中國(guó)人壽為例,其交易性金融資產(chǎn)從2023年底舊準(zhǔn)則下的2571億元增加到2024年半年報(bào)中的18627億元,伴隨上半年權(quán)益市場(chǎng)表現(xiàn)較好,這個(gè)變更給中國(guó)人壽帶來了446億元的利潤(rùn)。

需要注意的是,廣發(fā)證券在研報(bào)中表示,新舊會(huì)計(jì)準(zhǔn)則的轉(zhuǎn)換只是在計(jì)量方式上有所改變,雖然對(duì)保險(xiǎn)公司的財(cái)務(wù)報(bào)表產(chǎn)生了顯著影響,但并未改變保險(xiǎn)公司的經(jīng)營(yíng)實(shí)質(zhì)。

同樣值得關(guān)注的一個(gè)新情況是,保險(xiǎn)公司雖然利潤(rùn)普遍增長(zhǎng),但凈資產(chǎn)波動(dòng)會(huì)加大。比如,雖然新華保險(xiǎn)2024年三季度歸母凈利潤(rùn)同比大幅增加116.7%,但凈資產(chǎn)卻同比降低了13.4%;而中郵人壽在三季度巨賺108億元的同時(shí),凈資產(chǎn)卻同比減少了54.4億元。

這些新情況打破了過去凈利潤(rùn)與凈資產(chǎn)正向聯(lián)動(dòng)的思維慣性,郭振華表示,老準(zhǔn)則下,凈利潤(rùn)和凈資產(chǎn)通常是同向變動(dòng)的,如凈利潤(rùn)增加會(huì)帶來未分配利潤(rùn)增加,進(jìn)而導(dǎo)致凈資產(chǎn)增加;新準(zhǔn)則下,利率下滑帶來的提取準(zhǔn)備金增加,可以部分記入其他綜合收益,進(jìn)而使公司凈資產(chǎn)減少,同時(shí)可以保證公司利潤(rùn)不下滑甚至增加,這就出現(xiàn)了利潤(rùn)增加但凈資產(chǎn)減少的情形。

保險(xiǎn)準(zhǔn)備金的“黑箱”被打開

由于保險(xiǎn)業(yè)尤其是壽險(xiǎn)業(yè)具有長(zhǎng)期經(jīng)營(yíng)的特殊屬性,其責(zé)任準(zhǔn)備金部分存在巨大的調(diào)節(jié)空間,外界很難通過簡(jiǎn)單的表面數(shù)據(jù)讀懂一家險(xiǎn)企真實(shí)的運(yùn)營(yíng)情況。

《IFRS17內(nèi)在原理及新財(cái)務(wù)報(bào)告》書中表示,大部分壽險(xiǎn)公司利潤(rùn)來自長(zhǎng)險(xiǎn)業(yè)務(wù)的剩余邊際攤銷,但老準(zhǔn)則下的財(cái)務(wù)報(bào)告卻不披露壽險(xiǎn)責(zé)任準(zhǔn)備金和長(zhǎng)期健康險(xiǎn)責(zé)任險(xiǎn)準(zhǔn)備金的三要素(合理估計(jì)負(fù)債、風(fēng)險(xiǎn)邊際和剩余邊際)結(jié)構(gòu),保險(xiǎn)合同負(fù)債計(jì)量結(jié)果處于“黑箱”狀態(tài)。

投資者和其他利益相關(guān)者只能從財(cái)務(wù)報(bào)告中看到:第一,資產(chǎn)負(fù)債表中四項(xiàng)準(zhǔn)備金的期初、期末余額;第二,附注中列示的當(dāng)期準(zhǔn)備金的增減變動(dòng)情況;第三,準(zhǔn)備金計(jì)量的主要精算假設(shè)和方法。

2020年中國(guó)人壽保險(xiǎn)合同準(zhǔn)備金增減變動(dòng)表;單位:百萬元;數(shù)據(jù)來源:企業(yè)公告

2020年中國(guó)人壽保險(xiǎn)合同準(zhǔn)備金增減變動(dòng)表;單位:百萬元;數(shù)據(jù)來源:企業(yè)公告在新準(zhǔn)則下,保險(xiǎn)合同負(fù)債這個(gè)“黑箱”終于被打開了,投資者和其他利益相關(guān)者可以輕易地通過查閱財(cái)報(bào)相關(guān)附注,看到保險(xiǎn)合同負(fù)債(未到期責(zé)任負(fù)債和已發(fā)生賠款負(fù)債)的分項(xiàng)結(jié)構(gòu)數(shù)據(jù)和當(dāng)期變動(dòng)情況,還可以看到非金融風(fēng)險(xiǎn)調(diào)整的當(dāng)期釋放情況和合同服務(wù)邊際的當(dāng)期攤銷情況,看到保險(xiǎn)合同負(fù)債是如何把利潤(rùn)釋放出來的。保險(xiǎn)公司實(shí)際經(jīng)營(yíng)情況終于真相大白于利益相關(guān)者了。

2023年新華人壽保險(xiǎn)合同的履約現(xiàn)金流量和合同服務(wù)邊際余額調(diào)節(jié)表(節(jié)選);單位:百萬元;數(shù)據(jù)來源:企業(yè)公告

2023年新華人壽保險(xiǎn)合同的履約現(xiàn)金流量和合同服務(wù)邊際余額調(diào)節(jié)表(節(jié)選);單位:百萬元;數(shù)據(jù)來源:企業(yè)公告盡管“黑箱”被打開,由于不同公司在準(zhǔn)則切換時(shí)點(diǎn)選擇了不同策略,難免導(dǎo)致相關(guān)保險(xiǎn)公司的利潤(rùn)表現(xiàn)出現(xiàn)異動(dòng),對(duì)行業(yè)的比較分析帶來了干擾。

中國(guó)平安在《關(guān)于披露新保險(xiǎn)合同準(zhǔn)則專項(xiàng)說明的公告》中表示,新準(zhǔn)則下壽險(xiǎn)及健康險(xiǎn)業(yè)務(wù)保險(xiǎn)合同收入受剔除投資成分、收入在提供服務(wù)的保險(xiǎn)期間逐步確認(rèn)影響,長(zhǎng)期人身保險(xiǎn)合同收入將大幅減少,但保費(fèi)收入作為業(yè)務(wù)規(guī)模指標(biāo)不受影響。

至于新準(zhǔn)則下應(yīng)該關(guān)注哪些指標(biāo),中國(guó)平安表示,壽險(xiǎn)業(yè)務(wù)仍將繼續(xù)堅(jiān)持以價(jià)值為核心的考核體系,重點(diǎn)關(guān)注利潤(rùn)、新業(yè)務(wù)價(jià)值、投資和業(yè)務(wù)品質(zhì)等指標(biāo)。

產(chǎn)險(xiǎn)業(yè)務(wù)新舊準(zhǔn)則切換整體影響較小。新準(zhǔn)則下,絕大部分的產(chǎn)險(xiǎn)業(yè)務(wù)仍以保費(fèi)分配法來計(jì)量,綜合成本率(COR)仍是衡量業(yè)務(wù)盈利能力的關(guān)鍵指標(biāo)。

責(zé)任編輯:曹睿潼

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)