第一部分 前言概要

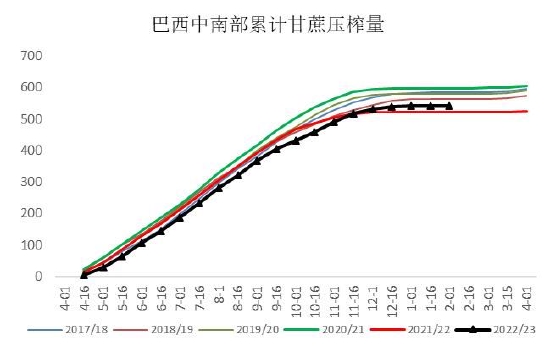

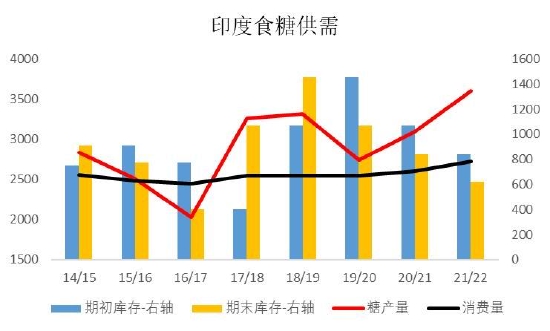

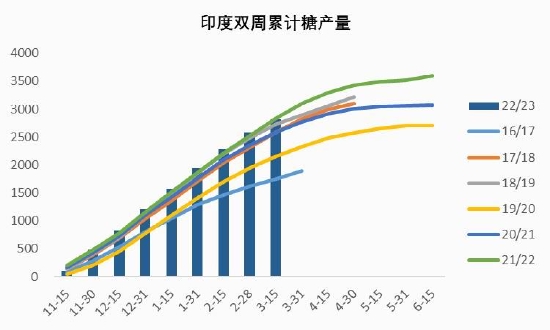

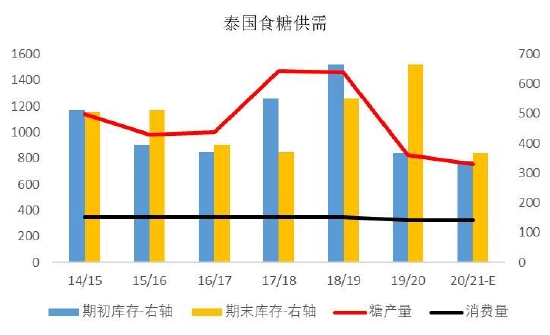

國際方面,隨著近期宏觀風(fēng)險有所緩解,自身供需邏輯再次主導(dǎo)糖價走勢。印度、泰國和歐盟低于預(yù)期的產(chǎn)量持續(xù)支撐價格。印度食糖生產(chǎn)方面,由于甘蔗壓榨預(yù)計提前結(jié)束,印度馬哈拉施特拉邦的糖產(chǎn)量或?qū)⒋蠓陆担刂?月末,馬哈拉施特拉邦已經(jīng)壓榨1043.3萬噸甘蔗,生產(chǎn)了1039.8萬噸糖。泰國方面,本榨季產(chǎn)量亦不及預(yù)期,泰國甘蔗及糖業(yè)委員會辦公室發(fā)布的數(shù)據(jù)顯示,截至3月26日,泰國57家糖廠中有44家收榨。隨著時間向二季度推進,市場正密切關(guān)注巴西中南部地區(qū)甘蔗收割情況,目前巴西甘蔗主產(chǎn)區(qū)天氣干燥,早期的收割進度預(yù)期將快于上一榨季。整體來看,國際糖市仍處于貿(mào)易流偏緊格局,預(yù)計原糖價格維持偏強走勢。

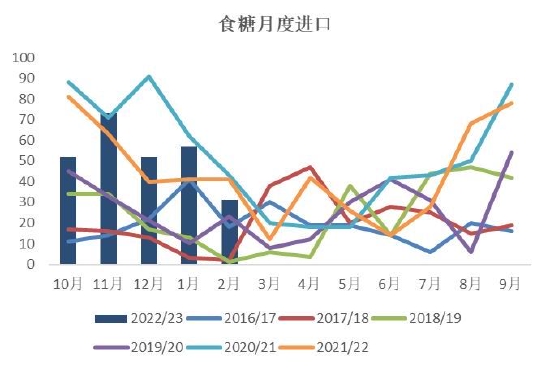

國內(nèi)方面,目前榨季生產(chǎn)接近尾聲,廣西食糖減產(chǎn)導(dǎo)致的全國總產(chǎn)下降已成定局,3月農(nóng)業(yè)農(nóng)村部月度供需報告顯示,甜菜糖產(chǎn)量下調(diào)6萬噸,至108萬噸,甘蔗糖產(chǎn)量下調(diào)66萬噸,至825萬噸,國內(nèi)食糖總產(chǎn)量下調(diào)72萬噸,至933萬噸。目前我國食糖消費主要以國內(nèi)糖為主,后期對進口糖依賴度或逐漸提升,目前配額外進口利潤一直處于倒掛狀態(tài),或使得進口供應(yīng)后置,另外需要注意非正規(guī)糖源以及替代品的補充。從終端市場來看,目前對高價糖采購積極性依然欠佳,據(jù)悉現(xiàn)階段糖源多集中于中間貿(mào)易商受中,后期貨源能否順利向下傳導(dǎo)或?qū)⒊蔀橹饕P(guān)注點。中期看,國內(nèi)白糖或?qū)⒚媾R兩大問題,一是內(nèi)外價差如何逐步修復(fù)以打開進口渠道,二是中下游貿(mào)易傳導(dǎo)以及下游銷貨是否順利。巴西集中開榨并大量出口前,預(yù)計鄭糖偏強運行。

第二部分 基本面情況

國際供需格局:主產(chǎn)國、消費國紛紛下調(diào)食糖產(chǎn)量,貿(mào)易流緊張格局主導(dǎo)內(nèi)外糖市

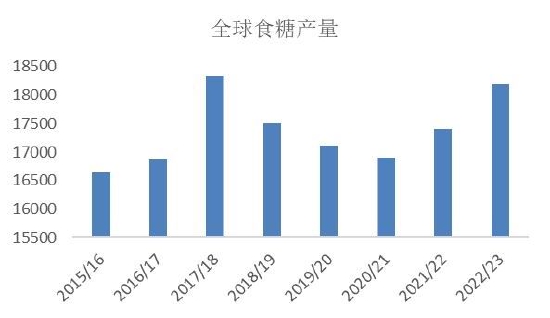

從國際糖市動態(tài)來看,2022/23榨季主產(chǎn)國泰國、印度食糖產(chǎn)量均不及市場預(yù)期,主要消費國和地區(qū)中國、歐盟等地食糖減產(chǎn),疊加全球食糖需求受經(jīng)濟轉(zhuǎn)好等原因預(yù)計將轉(zhuǎn)好,以上種種利多因素為全球糖價提供支撐。目前在北半球即將結(jié)束壓榨、產(chǎn)量基本確定的背景下,貿(mào)易流緊張的格局一直在主導(dǎo)內(nèi)外盤面價格。

泰國2022/23榨季截至3月28日累計壓榨9378萬噸甘蔗,累計產(chǎn)糖1100萬噸。57家糖廠中已有44家停榨,日榨甘蔗量降至5.2萬噸/天。產(chǎn)量即將定格,最終甘蔗壓榨量將小于此前市場普遍預(yù)期的1億噸之上。印度2022/23榨季截至3月15日,食糖產(chǎn)量為2818萬噸,較上榨季同期的2845萬噸下降27萬噸。下半月產(chǎn)量尚未公布,但印度本榨季產(chǎn)量預(yù)計難以超過3400萬噸。100萬噸的出口增量的可能性已經(jīng)很小,本榨季出口可能定格600萬噸。中國2022/23榨季食糖產(chǎn)量同樣低于預(yù)期,最終可能約900萬噸,而上榨季產(chǎn)量為956萬噸。由于消費處于疫情后恢復(fù)態(tài)勢,本榨季缺口可能高達650萬噸。這主要由于廣西減產(chǎn)幅度明顯,自2017/18榨季以來首次跌破600萬噸,從收榨進度看可能低于2016/17榨季的530萬噸水平。靜待3月產(chǎn)銷數(shù)據(jù)公布。

考慮到巴西、印度和泰國三大主產(chǎn)國食糖出口量占全球貿(mào)易量的70%左右,因此三大主產(chǎn)國的食糖產(chǎn)量及出口節(jié)奏對全球糖市貿(mào)易格局影響較大。2022年第四季度,受巴西和印度出口受阻影響,國際糖市貿(mào)易流緊張帶動糖價一路上行。由于原糖價格高企、印度糖廠出現(xiàn)毀約現(xiàn)象,這讓出口增加了很多不確定性,糖廠為了博取更高的出口價格準(zhǔn)備違約出口合同大大刺激了市場的擔(dān)憂情緒,疊加強降雨導(dǎo)致印度、泰國推遲開榨,原糖一路沖高,并維持高位震蕩。雖然在12月底1月初,由于供應(yīng)端的改善:印度和泰國產(chǎn)量超過部分人的預(yù)期,以及巴西政府意外延長燃料稅豁免期現(xiàn),承壓糖價,但仍維持在高位震蕩。而后,隨著主產(chǎn)國陸續(xù)爆出產(chǎn)量不及市場預(yù)期、減產(chǎn)已成事實的情況下,貿(mào)易流緊張問題難以得到緩解,市場擔(dān)憂情緒不斷抬升。

圖1:全球食糖產(chǎn)量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,ISO

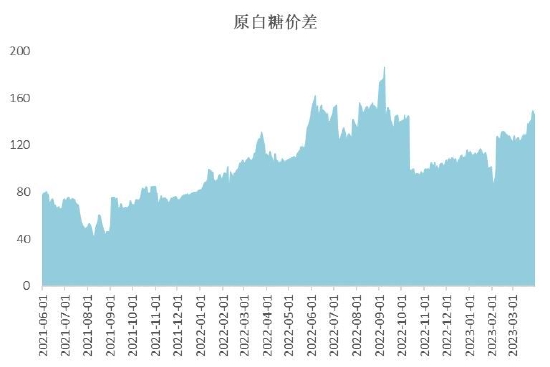

圖2:原白糖價差 單位:美元/噸

數(shù)據(jù)來源:銀河期貨,WIND

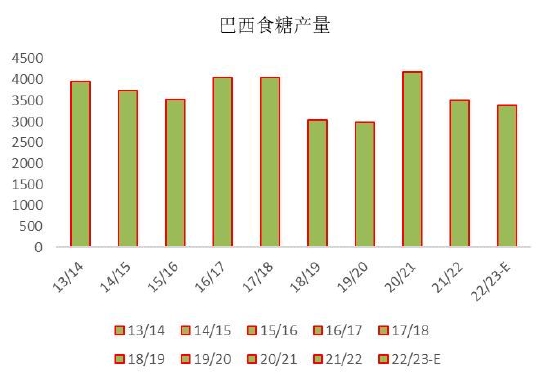

圖3:巴西中南部甘蔗產(chǎn)量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,UNICA

圖4:巴西中南部食糖產(chǎn)量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,UNICA

圖5:巴西中南部累計甘蔗壓榨量 單位:百萬噸

數(shù)據(jù)來源:銀河期貨,UNICA

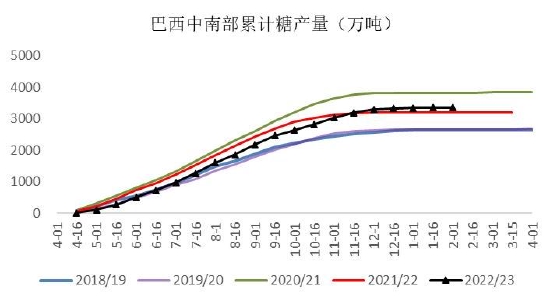

圖6:巴西中南部累計產(chǎn)糖量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,UNICA

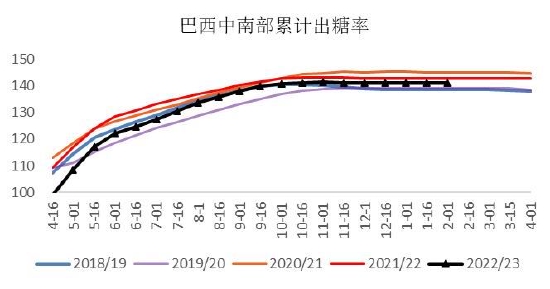

圖7:巴西中南部累計出糖率 單位:kg/t

數(shù)據(jù)來源:銀河期貨,UNICA

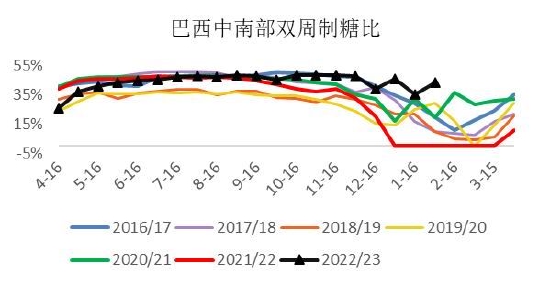

圖8:巴西中南部雙周制糖比 單位:%

數(shù)據(jù)來源:銀河期貨,UNICA

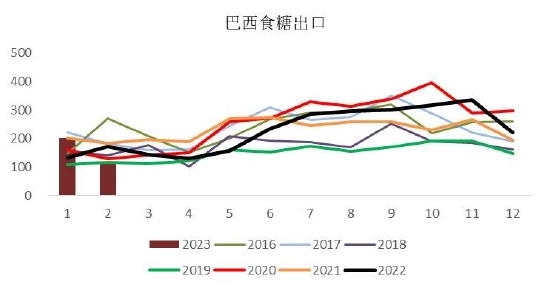

圖9:巴西食糖出口 單位:萬噸

數(shù)據(jù)來源:銀河期貨,UNICA

圖10:原油原糖期價走勢

數(shù)據(jù)來源:銀河期貨,WIND

圖11:巴西食糖月度出口均價 單位:美元/噸

數(shù)據(jù)來源:銀河期貨,UNICA

圖12:巴西中南部食糖雙周庫存 單位:萬噸

數(shù)據(jù)來源:銀河期貨,UNICA

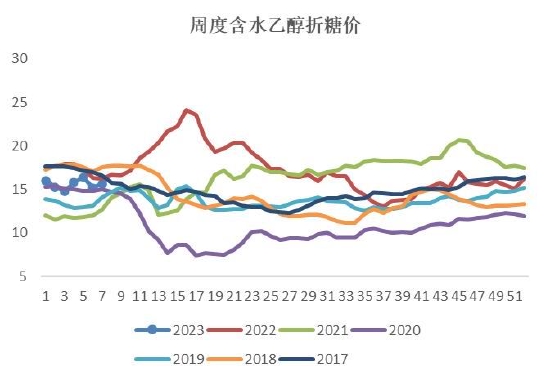

2022/23年度巴西甘蔗壓榨已全部結(jié)束,新榨季甘蔗壓榨即將開啟。糖業(yè)分析師Ana Zancaner預(yù)測2023/24榨季巴西中南部地區(qū)甘蔗入榨量為5.97億噸,糖產(chǎn)量將達歷史次高記錄,為3760萬噸。今年巴西中南部的降雨量非常好,是自2016年以來首次超過歷史平均水平。2023/24榨季該地區(qū)的單產(chǎn)可能增加7%,達到每公頃79噸,這將是2020/21榨季以來的最高水平。預(yù)計巴西中南部地區(qū)2023/24榨季甘蔗壓榨量將達到5.97億噸,產(chǎn)糖量為3760萬噸,將是歷史次高水平。

市場機構(gòu)Archer Consulting公布的報告顯示,截至2月底,巴西糖廠在洲際交易所,通過原糖期貨對2023/24榨季的預(yù)期產(chǎn)出進行套期保值的數(shù)量已達2020萬噸。該機構(gòu)在報告中表示,這約為巴西2023/24榨季預(yù)期食糖出口量的85%,為2012年以來最高水平。受歐洲和印度等地區(qū)產(chǎn)量低于預(yù)期的影響,ICE原糖期貨在今年2月底創(chuàng)下近六年來的最高水平。隨著糖價上漲,糖廠利用期貨市場鎖定利潤。報告表示,僅2月份巴西糖廠在ICE的原糖套期保值規(guī)模就高達222萬噸。預(yù)計套保平均價格為每磅17.75美分。

印度方面,截至3月末,馬哈拉施特拉邦已經(jīng)壓榨1.04億噸甘蔗,生產(chǎn)了1039.8萬噸糖。最初市場估計馬哈拉施特拉邦糖廠將在本榨季生產(chǎn)1380萬噸糖,但這一預(yù)測已告失敗。行業(yè)懷疑最終的糖產(chǎn)量是否會超過1100萬噸。210家已經(jīng)開工的糖廠中有157家已經(jīng)停工,大多數(shù)糖廠表示,今年最終的糖產(chǎn)量將在1090-1100萬噸左右。

圖13:印度食糖供需 單位:萬噸

數(shù)據(jù)來源:銀河期貨,ISMA

圖14:印度雙周累計食糖產(chǎn)量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,ISMA

圖15:泰國食糖供需 單位:萬噸

數(shù)據(jù)來源:銀河期貨,OSCB

圖16:泰國雙周累計食糖產(chǎn)量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,OSCB

整體來看,貿(mào)易流緊張的局面仍然延續(xù)。在印度和泰國食糖產(chǎn)量不及預(yù)期,印度遲遲沒有追加食糖出口的消息,預(yù)計2季度白糖貿(mào)易流將比1季度更為緊張,3月末埃及發(fā)布糖類出口禁令,為期三個月,令2季度白糖貿(mào)易流供應(yīng)雪上加霜。3月1日至今,5月合約原白糖價差飆漲22%,達到接近150美元/噸的價格,處于近半年歷史高位。目前市場對巴西新榨季增產(chǎn)預(yù)期強烈,后續(xù)需關(guān)注天氣對開榨時間的影響。

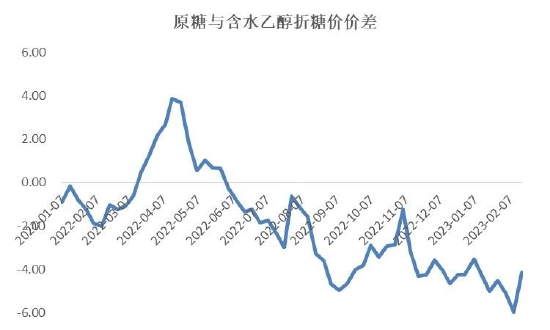

圖17:周度含水乙醇折糖價 單位:美分/磅

數(shù)據(jù)來源:銀河期貨,巴西農(nóng)業(yè)部

圖18:周度原糖于含水乙醇折糖價價差 單位:美分/磅

數(shù)據(jù)來源:銀河期貨,巴西農(nóng)業(yè)部

國內(nèi)食糖減產(chǎn)已成定局,內(nèi)外糖價倒掛進一步支撐糖價

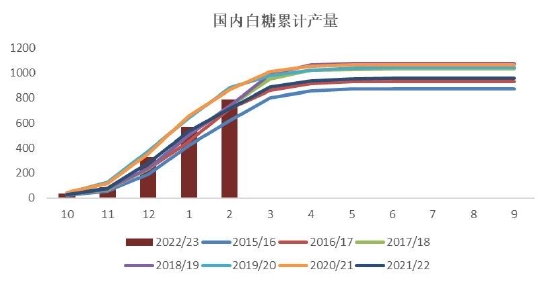

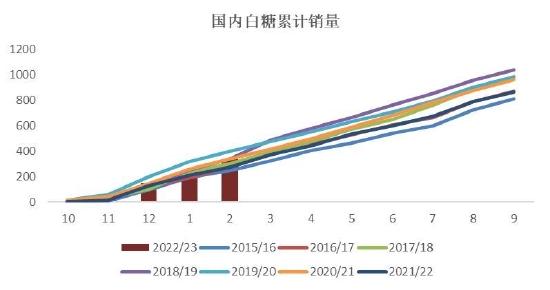

由于國內(nèi)主產(chǎn)省區(qū)除云南外已全部結(jié)束壓榨,湛江產(chǎn)糖量同比下降2萬噸,廣西預(yù)計減產(chǎn)90萬噸左右,云南目前已有10家糖廠收榨,較往年大幅提前,市場預(yù)計糖產(chǎn)量在200萬噸附近,與上年度194.13萬產(chǎn)量相比,略有增加。總體來看,在上一年度國內(nèi)減產(chǎn)的情況下,本年度將繼續(xù)減產(chǎn)。庫存方面,據(jù)泛糖數(shù)據(jù),截至3月26日,廣西第三方倉庫食糖庫存同比下降24%,三月食糖入庫量大幅減少。

受到主要產(chǎn)區(qū)廣西大幅減產(chǎn)的影響,疊加國際糖價持續(xù)保持高位,鄭糖一直保持強勢,在壓榨階段加速上行,目前進入高位整理走勢。國內(nèi)產(chǎn)量下降預(yù)期、經(jīng)濟恢復(fù)增長和配額本進口成本長期倒掛是支撐國內(nèi)糖價走強的主要基本面因素。現(xiàn)在國內(nèi)市場尚未完全收榨,供應(yīng)偏緊局面即開始顯現(xiàn),后期壓榨結(jié)束后,進入純消費期,預(yù)計在夏季消費旺季到來時國產(chǎn)糖供應(yīng)緊張的狀況將加劇。

圖19:全國月度食糖產(chǎn)量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,WIND

圖20:全國月度食糖銷量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,WIND

圖21:全國新增食糖工業(yè)庫存 單位:萬噸

數(shù)據(jù)來源:銀河期貨,WIND

圖22:食糖月度進口量 單位:萬噸

數(shù)據(jù)來源:銀河期貨,WIND

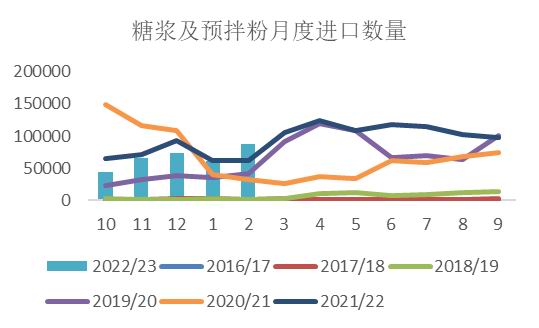

圖23:糖漿月度進口量 單位:噸

數(shù)據(jù)來源:銀河期貨,新聞?wù)?/p>

圖24:廣西第三方庫存 單位:萬噸

數(shù)據(jù)來源:銀河期貨,泛糖科技

圖25:產(chǎn)量-期價關(guān)系

數(shù)據(jù)來源:銀河期貨,WIND

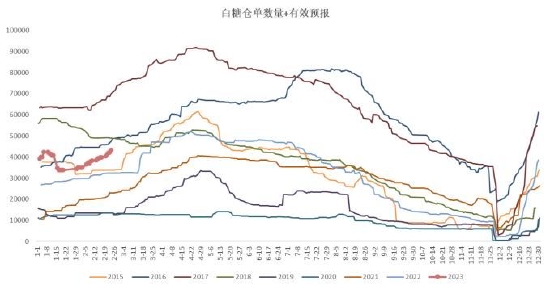

圖26:白糖倉單

數(shù)據(jù)來源:銀河期貨,WIND

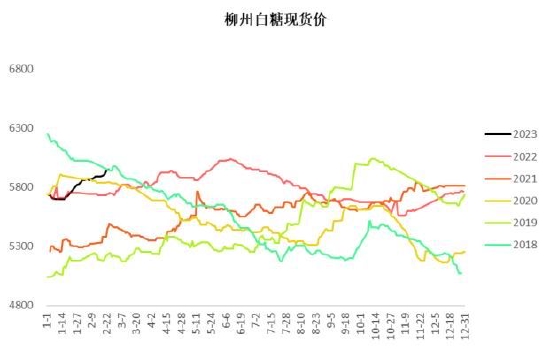

圖27:柳州白糖現(xiàn)貨價 單位:元/噸

數(shù)據(jù)來源:銀河期貨,WIND

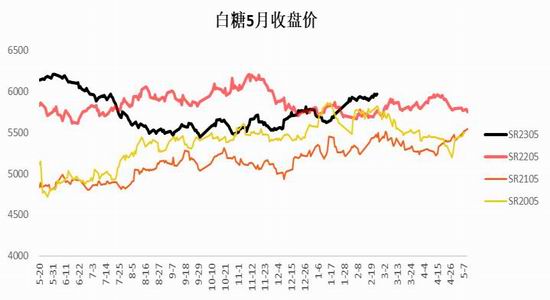

圖28:期貨5月收盤價 單位:元/噸

數(shù)據(jù)來源:銀河期貨,WIND

第三部分 行情展望

國際方面,隨著近期宏觀風(fēng)險有所緩解,自身供需邏輯再次主導(dǎo)糖價走勢。印度、泰國和歐盟低于預(yù)期的產(chǎn)量持續(xù)支撐價格。印度食糖生產(chǎn)方面,由于甘蔗壓榨預(yù)計提前結(jié)束,印度馬哈拉施特拉邦的糖產(chǎn)量或?qū)⒋蠓陆担刂?月末,馬哈拉施特拉邦已經(jīng)壓榨1043.3萬噸甘蔗,生產(chǎn)了1039.8萬噸糖。泰國方面,本榨季產(chǎn)量亦不及預(yù)期,泰國甘蔗及糖業(yè)委員會辦公室發(fā)布的數(shù)據(jù)顯示,截至3月26日,泰國57家糖廠中有44家收榨。隨著時間向二季度推進,市場正密切關(guān)注巴西中南部地區(qū)甘蔗收割情況,目前巴西甘蔗主產(chǎn)區(qū)天氣干燥,早期的收割進度預(yù)期將快于上一榨季。整體來看,國際糖市仍處于貿(mào)易流偏緊格局,預(yù)計原糖價格維持偏強走勢。

國內(nèi)方面,目前榨季生產(chǎn)接近尾聲,廣西食糖減產(chǎn)導(dǎo)致的全國總產(chǎn)下降已成定局,3月農(nóng)業(yè)農(nóng)村部月度供需報告顯示,甜菜糖產(chǎn)量下調(diào)6萬噸,至108萬噸,甘蔗糖產(chǎn)量下調(diào)66萬噸,至825萬噸,國內(nèi)食糖總產(chǎn)量下調(diào)72萬噸,至933萬噸。目前我國食糖消費主要以國內(nèi)糖為主,后期對進口糖依賴度或逐漸提升,目前配額外進口利潤一直處于倒掛狀態(tài),或使得進口供應(yīng)后置,另外需要注意非正規(guī)糖源以及替代品的補充。從終端市場來看,目前對高價糖采購積極性依然欠佳,據(jù)悉現(xiàn)階段糖源多集中于中間貿(mào)易商受中,后期貨源能否順利向下傳導(dǎo)或?qū)⒊蔀橹饕P(guān)注點。中期看,國內(nèi)白糖或?qū)⒚媾R兩大問題,一是內(nèi)外價差如何逐步修復(fù)以打開進口渠道,二是中下游貿(mào)易傳導(dǎo)以及下游銷貨是否順利。巴西集中開榨并大量出口前,預(yù)計鄭糖偏強運行。

銀河期貨 黃瑩

責(zé)任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)