來源:湖畔新言

一、2024年甲醇市場(chǎng)價(jià)格回顧

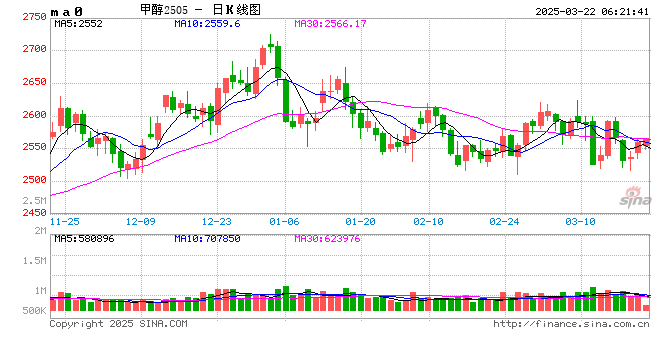

2024年甲醇期貨主力價(jià)格波動(dòng)區(qū)間在2292-2696元/噸附近,江蘇太倉(cāng)現(xiàn)貨價(jià)格波動(dòng)區(qū)間在2340-2980元/噸附近,浙江寧波現(xiàn)貨價(jià)格在2450-2970元/噸附近,廣東現(xiàn)貨價(jià)格波動(dòng)區(qū)間在2340-2760元/噸附近,山東現(xiàn)貨價(jià)格波動(dòng)區(qū)間在2120-2700元/噸附近,河南現(xiàn)貨價(jià)格波動(dòng)區(qū)間在2080-2590元/噸附近,河北現(xiàn)貨價(jià)格波動(dòng)區(qū)間在2070-2630元/噸,內(nèi)蒙古現(xiàn)貨價(jià)格波動(dòng)區(qū)間在1880-2440元/噸附近。

一季度市場(chǎng)價(jià)格先跌后漲。1月上中旬到港較多,下游烯烴裝置有檢修,港口庫(kù)存維持,期貨主力自2400元/噸以上下跌至2300元/噸附近。1月中下旬后,外盤伊朗地區(qū)裝置限氣停車影響開始顯現(xiàn),前期檢修的烯烴裝置重啟,港口庫(kù)存去化,對(duì)甲醇價(jià)格形成支撐。

二季度市場(chǎng)價(jià)格震蕩調(diào)整后再度推升。國(guó)內(nèi)外上游檢修增加,進(jìn)口量同比偏低,下游烯烴利潤(rùn)走差但尚未出現(xiàn)大面積降負(fù)或停車,港口庫(kù)存降至同期低位,宏觀情緒較為樂觀,市場(chǎng)價(jià)格漲至年內(nèi)高點(diǎn),基差大幅走強(qiáng)。

三季度市場(chǎng)價(jià)格下跌為主。6-7月甲醇市場(chǎng)國(guó)內(nèi)上游開工下滑,但國(guó)外裝置趨于穩(wěn)定,開工回升,進(jìn)口略有增加,下游方面,因利潤(rùn)虧損或有檢修計(jì)劃,港口多套外采烯烴降負(fù)或停車,港口庫(kù)存開始累積。原料端煤炭?jī)r(jià)格在其旺季期間表現(xiàn)一般,支撐不足,加之宏觀情緒轉(zhuǎn)向,價(jià)格連續(xù)下跌,并在8月加速,9月初跌至年內(nèi)低點(diǎn)。

四季度初市場(chǎng)價(jià)格位于偏低位置,在刺激政策以及進(jìn)口下降預(yù)期的帶動(dòng)下,價(jià)格開始反彈。9月底,央行和證監(jiān)會(huì)發(fā)布一系列重磅政策,證券以及期貨市場(chǎng)氛圍改善,甲醇等期貨價(jià)格也受到宏觀情緒提振上漲。10月價(jià)格曾有回調(diào),不過進(jìn)入11月后,伊朗市場(chǎng)傳出提前限氣消息,中東開工較往年提前降低,進(jìn)口下調(diào),價(jià)格再度拉升至2500元/噸以上。

二、2024年甲醇市場(chǎng)供求回顧

1、2024年國(guó)內(nèi)產(chǎn)量維持增長(zhǎng)

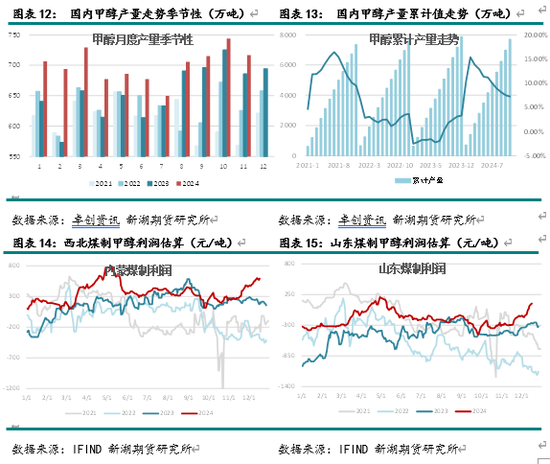

2024年全年甲醇產(chǎn)量預(yù)計(jì)將達(dá)到8417萬噸,同比增長(zhǎng)6%,增速高于2023年水平。產(chǎn)量的增加主要來源現(xiàn)有裝置開工的提升,截至11月底,年內(nèi)上游平均開工約72%,高于2023年全年69%的水平。

新產(chǎn)能投放對(duì)產(chǎn)量增幅貢獻(xiàn)相對(duì)2023年減少,年內(nèi)新增產(chǎn)能約440萬噸,且其中產(chǎn)能較大的裝置投放時(shí)間集中在年底。新裝置主要分布在西北、華北和華中地區(qū),其中寶豐內(nèi)蒙一期投產(chǎn)的部分裝置規(guī)模最大,產(chǎn)能為280萬噸/年,于2024年11月試車。

從年內(nèi)變化來看,下半年產(chǎn)量水平高于上半年,年內(nèi)產(chǎn)量高點(diǎn)出現(xiàn)在10月,但上半年同比增速更高。寧夏寶豐三期240萬噸/年裝置2023年4月投放后在下半年提升負(fù)荷,形成穩(wěn)定產(chǎn)量,因此2023年三季度至2024年一季度甲醇同比增速一直在10-20%附近的高位。與此同時(shí),上游煤價(jià)處于偏低區(qū)間,西北生產(chǎn)利潤(rùn)較好,河南和山東等地區(qū)虧損情況有所改善,2024年中以及年底,利潤(rùn)一度都曾修復(fù)至100元/噸附近。

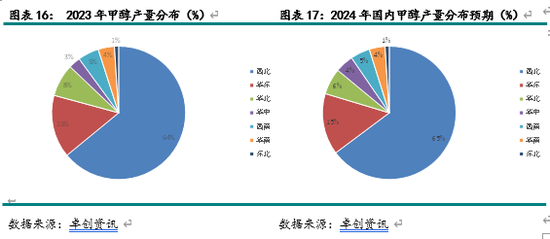

從地區(qū)分布來看,近年來新裝置之中西北地區(qū)占比較高,區(qū)域產(chǎn)量占比上升至65%,華北地區(qū)受環(huán)保和利潤(rùn)因素影響較大,開工不穩(wěn)定,占比下滑至6%,華東、華中、西南和華南地區(qū)占比小幅上升或維持穩(wěn)定。

2、進(jìn)口量大幅下滑

2024年國(guó)際甲醇新裝置投放產(chǎn)能接近400萬噸/年,其中三井塞拉尼斯40萬噸/年擴(kuò)產(chǎn)產(chǎn)能在上半年投放;梅塞尼斯3號(hào)180萬噸/年新裝置在7月附近投入運(yùn)行,但投產(chǎn)后負(fù)荷一直不穩(wěn)定;175萬噸/年的馬來西亞砂拉越石化于2024年底出產(chǎn)品。總體來看,投產(chǎn)產(chǎn)能較高,但投放時(shí)間集中在下半年且投放后不穩(wěn)定,實(shí)際新增供應(yīng)小于2023年水平。

2024年我國(guó)港口進(jìn)口利潤(rùn)表現(xiàn)一般,全年波動(dòng)區(qū)間以同期中低位置為主,且中國(guó)CFR價(jià)格通常貼水周邊國(guó)家價(jià)格,對(duì)東南亞貼水達(dá)到50美元/噸以上,轉(zhuǎn)口套利窗口打開,對(duì)進(jìn)口不利。

國(guó)際新裝置投放有限以及價(jià)差不利的背景下,2024年甲醇進(jìn)口量同比下滑,2024年1至11月累計(jì)進(jìn)口甲醇為1238萬噸,同比下降6.7%,如加上12月的估算進(jìn)口量,全年累計(jì)進(jìn)口量預(yù)計(jì)為1258萬噸,較2023年減少7%。年內(nèi)進(jìn)口高點(diǎn)在1月份,2-3月進(jìn)口大幅減少,二三季度回升但幅度有限。伊朗是我國(guó)進(jìn)口甲醇的最大來源國(guó),占比達(dá)到56%。

3、烯烴利潤(rùn)持續(xù)虧損 需求低速增長(zhǎng)

下游的港口烯烴企業(yè)仍面臨虧損困境,甲醇制烯烴利潤(rùn)在2024年二季度曾出現(xiàn)大幅虧損,下半年雖有改善,但仍未能給企業(yè)帶來較高的盈利。內(nèi)地烯烴利潤(rùn)相對(duì)好于港口,CTO裝置利潤(rùn)一直處于高位,不過內(nèi)地的外采裝置利潤(rùn)也在上半年有過虧損。

2024年1-11月煤及甲醇制烯烴產(chǎn)量約1322萬噸,全年產(chǎn)量預(yù)計(jì)在1450萬噸左右,同比增速達(dá)到5%左右。

分時(shí)間段來看,一季度烯烴產(chǎn)量同比增速最高,二季度港口及內(nèi)地外購(gòu)甲醇制烯烴利潤(rùn)大幅虧損給企業(yè)經(jīng)營(yíng)帶來壓力,烯烴產(chǎn)量不斷下降,疊加二季度末的季節(jié)性檢修因素,產(chǎn)量跌至低谷,7月當(dāng)月同比降幅為15%。8月利潤(rùn)改善,加之計(jì)劃?rùn)z修減少,烯烴產(chǎn)量開始回升,10-11月烯烴產(chǎn)量重新回到120萬噸/月以上,雖然年底寶豐內(nèi)蒙一期部分新裝置開始試車,但利潤(rùn)再次下降,港口多套裝置傳出檢修消息,12月產(chǎn)量或有回落。

4、非烯烴行業(yè)中BDO、醋酸和MTBE迅速擴(kuò)張

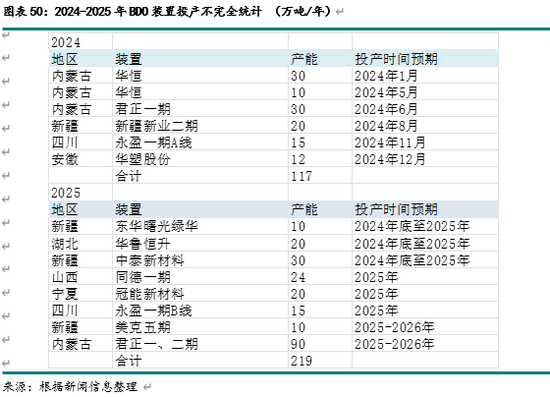

上一節(jié)提及的烯烴行業(yè)在2024年期間僅投放一套新裝置,為年底試車的寶豐內(nèi)蒙一期280萬噸/年甲醇配套105萬噸/年烯烴部分,而非烯烴行業(yè)投放裝置數(shù)量較多,集中在BDO(2024年BDO裝置投放情況見下文)、醋酸和MTBE等三個(gè)產(chǎn)業(yè)鏈,三者的產(chǎn)量及對(duì)甲醇需求的增速也是非烯烴下游行業(yè)中最高的。

在BDO、醋酸和MTBE行業(yè)高增長(zhǎng)的帶動(dòng)下,非烯烴需求整體大幅增長(zhǎng),月度數(shù)據(jù)呈現(xiàn)持續(xù)走高之勢(shì),2024年1-11月累計(jì)需求達(dá)到4900萬噸,同比增長(zhǎng)5%。分行業(yè)來看,2024年甲醛、醋酸、MTBE和BDO的預(yù)估產(chǎn)量均達(dá)到高位,分別1100萬噸(同比+10%),1153萬噸(同比+22%),1527萬噸(同比+4%)和285萬噸(同比+19%)。

5、2024年甲醇供應(yīng)高于需求 港口庫(kù)存累積更為顯著

2024年甲醇市場(chǎng)總供應(yīng)約9774萬噸,總需求約9716萬噸,供應(yīng)高于需求。供應(yīng)和需求增速均在5%左右,低于2023年水平。

截至2024年12月中下旬,甲醇港口和內(nèi)地庫(kù)存走勢(shì)分化,其中港口庫(kù)存(含沿海貿(mào)易商和部分下游企業(yè))相對(duì)2023年底累積12萬噸左右,不完全樣本的企業(yè)庫(kù)存去化5萬噸左右。甲醇市場(chǎng)總庫(kù)存走勢(shì)預(yù)計(jì)為上升。

三、2025年甲醇市場(chǎng)預(yù)期

1、國(guó)內(nèi)上游新產(chǎn)能仍集中在配套端

2024年底,中國(guó)甲醇產(chǎn)能規(guī)模接近1.1億噸,產(chǎn)能同比增速在4%以上,絕對(duì)水平和增速均相對(duì)2023年底有提升,2025年待投裝置產(chǎn)能較2024年進(jìn)一步增長(zhǎng),預(yù)計(jì)產(chǎn)能增速將繼續(xù)提升。

按不完全統(tǒng)計(jì),2025年待投產(chǎn)裝置產(chǎn)能預(yù)計(jì)在600萬噸以上,原料來源以煤炭、焦?fàn)t氣和二氧化碳為主。

規(guī)模較大的裝置主要有寶豐內(nèi)蒙一期和中泰新材料,大部分裝置投產(chǎn)時(shí)間有概率在年中或以前,實(shí)際有效新增產(chǎn)能較高,在300萬噸/年以上,高于2023年水平,和2021年接近。

從下游新增配套來看,新裝置大部分有配套的烯烴或BDO裝置下游,因此2025年外銷供應(yīng)新增極少。

分區(qū)域來看,新投產(chǎn)裝置集中在西北地區(qū),內(nèi)蒙古、新疆和寧夏裝置占比接近90%,除此以外僅山東地區(qū)有一套裝置待投產(chǎn)。

總體來看,2025年國(guó)內(nèi)待投產(chǎn)能增加且有效新增預(yù)期較高,未來產(chǎn)能以及產(chǎn)量增長(zhǎng)速度將較2024年有一定提升,不過,新增裝置大部分有下游配套,因此外銷供應(yīng)新增量為歷年來最低,甲醇市場(chǎng)流通量增長(zhǎng)將減緩。

2、外盤甲醇實(shí)際新增節(jié)奏慢于預(yù)期

2024年國(guó)外甲醇新增產(chǎn)能投放加速,2024年底至2025年還將有300萬噸/年以上的新產(chǎn)能投入生產(chǎn)。近幾年伊朗有大量新增產(chǎn)能,不過投產(chǎn)進(jìn)度一直落后于預(yù)期,此前預(yù)計(jì)于2024年投產(chǎn)的DENA裝置推遲至2025年左右。馬來西亞砂拉越石化175萬噸/年裝置以及相關(guān)的碼頭等設(shè)施已經(jīng)基本完成建設(shè),并在2024年底投料,預(yù)計(jì)2025年期間將形成穩(wěn)定供應(yīng)。

而隨著伊朗國(guó)內(nèi)需求和南亞地區(qū)需求的增長(zhǎng),中國(guó)地區(qū)甲醇價(jià)格在國(guó)際市場(chǎng)缺乏優(yōu)勢(shì),國(guó)際新增供應(yīng)流入中國(guó)的比例將低于前期水平。截至2024年底,中國(guó)地區(qū)價(jià)格在全球處于偏低水平,不僅低于歐美地區(qū)價(jià)格,對(duì)東南亞地區(qū)美金價(jià)格貼水也達(dá)到約50美元/噸,套利窗口打開,下半年沿海港口持續(xù)有轉(zhuǎn)口貨物。

除供需面因素外,匯率因素也會(huì)對(duì)進(jìn)口成本形成影響。目前美元兌人民幣匯率處于偏高水平,進(jìn)一步推升港口甲醇進(jìn)口成本,進(jìn)口利潤(rùn)虧損可能性更高,低進(jìn)口利潤(rùn)將限制未來國(guó)內(nèi)進(jìn)口量增長(zhǎng)空間。

綜合來看,2025年甲醇外盤產(chǎn)能預(yù)期增長(zhǎng),但國(guó)際價(jià)差不利、匯率升高以及進(jìn)口利潤(rùn)承壓,國(guó)外甲醇需求增長(zhǎng),與中國(guó)形成競(jìng)爭(zhēng),2025年進(jìn)口量增長(zhǎng)預(yù)期將相對(duì)有限,未來進(jìn)口市場(chǎng)風(fēng)險(xiǎn)包括國(guó)際地緣政治、伊朗裝置原料供應(yīng)和設(shè)備穩(wěn)定性等。

3、CTO迎來下一輪產(chǎn)能投放

近年來烯烴行業(yè)需求持續(xù)偏差,廠家利潤(rùn)虧損,新裝置——尤其是外購(gòu)甲醇裝置投放減少,2024年僅一套CTO裝置在年底附近試車投放,為寶豐內(nèi)蒙一期的280萬噸/年甲醇配套105萬噸/年的烯烴產(chǎn)能,截至2024年底,煤及甲醇制烯烴行業(yè)總產(chǎn)能達(dá)到約1800萬噸/年,產(chǎn)能增速為6%,低于2020年以前水平。

2025-2026年國(guó)內(nèi)煤及甲醇制烯烴新裝置較2023至2024年有所增加,預(yù)計(jì)烯烴產(chǎn)能新增量將達(dá)到250萬噸/年,并將帶來一定外購(gòu)甲醇增量。寶豐內(nèi)蒙一期在2024年部分投放后,剩余約200萬噸/年烯烴以及配套甲醇產(chǎn)能可能在2025年投入運(yùn)行。山東聯(lián)泓則將擴(kuò)產(chǎn)50萬噸/年烯烴產(chǎn)能,配套70萬噸/年甲醇后,其甲醇需求仍有缺口,需要外采補(bǔ)足。

從中遠(yuǎn)期來看,沿海外采裝置仍面臨著較大的挑戰(zhàn)。一方面,與煤制烯烴工藝相比,目前外采甲醇的主力-沿海地區(qū)甲醇制烯烴裝置成本持續(xù)偏高,甲醇產(chǎn)業(yè)鏈未來新投的烯烴產(chǎn)能仍將以CTO為主;另一方面,前期部分沿海廠家積極建設(shè)MTO替代產(chǎn)能,未來外購(gòu)MTO裝置被替代風(fēng)險(xiǎn)增強(qiáng)。預(yù)計(jì)2025年甲醇制烯烴高成本和低利潤(rùn)情況仍將持續(xù),沿海地區(qū)烯烴需求穩(wěn)定性面臨風(fēng)險(xiǎn)。

總體來看,2024年底至2025年投產(chǎn)的寶豐內(nèi)蒙一期裝置規(guī)模巨大,投產(chǎn)形成的增量將2025年煤-甲醇-烯烴產(chǎn)量增速推升至16%以上,大幅高于2023-2024年。山東聯(lián)泓擴(kuò)產(chǎn)則將對(duì)甲醇采購(gòu)需求形成支撐。長(zhǎng)期來看,隨著在建CTO裝置的推進(jìn),煤-甲醇-烯烴產(chǎn)量將繼續(xù)增長(zhǎng)。不過,外采MTO裝置經(jīng)濟(jì)性不及CTO,市場(chǎng)占比逐年下降。

4、BDO行業(yè)產(chǎn)能持續(xù)擴(kuò)張后面臨過剩風(fēng)險(xiǎn)

BDO即1,4-丁二醇,可用于生產(chǎn)化纖、可降解塑料和新能源鋰電池輔助材料,BDO的可降解塑料和新能源領(lǐng)域應(yīng)用在2020年之后取得飛速發(fā)展,目前已經(jīng)成為甲醇的主要下游之一,2024年BDO行業(yè)新增6套裝置,產(chǎn)能接近120萬噸,截至2024年四季度,國(guó)內(nèi)BDO總產(chǎn)能在500萬噸以上,目前仍有大量BDO新裝置處于建設(shè)階段,預(yù)計(jì)2025-2027年BDO行業(yè)規(guī)模將繼續(xù)擴(kuò)張,2025年BDO需求預(yù)計(jì)達(dá)到20%以上的高增速。

局部來看,BDO市場(chǎng)已經(jīng)存在一定的過剩壓力。雖然上半年產(chǎn)量仍在增長(zhǎng),單月同比增速在維持20%-40%的高水平,但進(jìn)入下半年后,市場(chǎng)累庫(kù)壓力大增,開工下滑,9-10月產(chǎn)量降至21萬噸,為年內(nèi)低點(diǎn)。

5、房地產(chǎn)市場(chǎng)前景不明,拖累甲醛增速預(yù)期

得益于下游新興需求的高速發(fā)展,近年來甲醛產(chǎn)能擴(kuò)張,但BDO生產(chǎn)鏈中的甲醛大部分在廠家內(nèi)部消耗,并沒有進(jìn)入流通市場(chǎng),而機(jī)構(gòu)統(tǒng)計(jì)甲醛數(shù)據(jù)時(shí)也未將BDO廠家的甲醛產(chǎn)量納入統(tǒng)計(jì)范圍。除去BDO甲醛后,以板材、甲縮醛等作為主要下游的甲醛產(chǎn)量增長(zhǎng)放緩,2025年非BDO甲醛裝置投放規(guī)模預(yù)計(jì)在100萬噸/年以內(nèi),且具有較大不確定性。

2024年底甲醛市場(chǎng)利潤(rùn)處于同期偏低水平,如上所述,非BDO甲醛下游大部分以膠水形式流向房地產(chǎn)相關(guān)的家具和家裝行業(yè),2024年房地產(chǎn)新開工面積同比增速維持負(fù)增長(zhǎng),長(zhǎng)期利空甲醛下游板材需求,終端需求拉動(dòng)不足,2025年甲醛需求增速有下滑風(fēng)險(xiǎn)。

6、醋酸裝置投放加速,產(chǎn)能開工均至新高

目前醋酸供需較好。年內(nèi)醋酸行業(yè)開工達(dá)到歷史高點(diǎn),年平均行業(yè)開工接近91%,大幅高于前三年水平。從下游來看,國(guó)內(nèi)下游采購(gòu)穩(wěn)定,出口訂單也持續(xù)對(duì)需求形成支撐,截至2024年10月,醋酸出口量累計(jì)同比增速在20%以上。因此,2024年醋酸內(nèi)需和外需均表現(xiàn)良好,即使供應(yīng)走高,四季度庫(kù)存仍處于低位。

近幾年醋酸產(chǎn)能投放較多,2025年產(chǎn)能增速將進(jìn)一步提升。2022-2024年醋酸每年產(chǎn)能投放在100萬噸/年左右,而2025年這一數(shù)量預(yù)計(jì)會(huì)達(dá)到300萬噸/年以上。新投放裝置廣泛分布于西北、華東和華中地區(qū),且每套裝置體量均達(dá)到一定規(guī)模。

總體來看,目前醋酸供需格局相對(duì)健康,隨著新產(chǎn)能投放,2025-2026年醋酸對(duì)甲醇需求有進(jìn)一步增長(zhǎng)的空間,風(fēng)險(xiǎn)來自行業(yè)利潤(rùn)相對(duì)偏低。

7、MTBE產(chǎn)量投放加速但需求預(yù)期承壓

2023年開始國(guó)六B汽油標(biāo)準(zhǔn)實(shí)施,調(diào)油需求增長(zhǎng),加之替代產(chǎn)品受消費(fèi)稅征收影響,MTBE利潤(rùn)受到支撐,良好的需求以及行業(yè)盈利前景吸引資金流入,近兩年國(guó)內(nèi)大量MTBE生產(chǎn)項(xiàng)目進(jìn)行公示并計(jì)劃開始建設(shè),2024至2025年預(yù)期投產(chǎn)新裝置產(chǎn)能將在200萬噸/年以上,MTBE行業(yè)進(jìn)入產(chǎn)能擴(kuò)張周期。

產(chǎn)能擴(kuò)張將促進(jìn)MTBE甲醇消耗的增長(zhǎng),風(fēng)險(xiǎn)主要來自于原料、出口以及原油端。首先,目前國(guó)內(nèi)MTBE的C4原料供應(yīng)仍較為較緊張,長(zhǎng)期來看將限制MTBE工廠開工水平。其次,2022至2024年上半年出口對(duì)MTBE需求增長(zhǎng)貢獻(xiàn)較高,主要得益于亞洲地區(qū)MTBE價(jià)格對(duì)歐美地區(qū)的不定期深度貼水,在國(guó)內(nèi)市場(chǎng)形成出口套利空間。從趨勢(shì)來看,2024年下半年出口套利空間已經(jīng)大幅縮小,整體月度出口水平也較前期高位下移。最后,國(guó)際MTBE價(jià)格和原油價(jià)格存在高度相關(guān)性,后期油價(jià)風(fēng)險(xiǎn)較大,MTBE價(jià)格以及終端需求可能受到負(fù)面影響。

總體來看,2025-2026年MTBE新裝置較多,行業(yè)進(jìn)入產(chǎn)能擴(kuò)張周期,國(guó)內(nèi)供應(yīng)將繼續(xù)增長(zhǎng),但需求端風(fēng)險(xiǎn)將限制價(jià)格上方空間。

8、2025年甲醇供求預(yù)期

從上游預(yù)期來看,2025年供應(yīng)增速提升,高于2024年,國(guó)內(nèi)產(chǎn)量或?qū)⑦_(dá)到9000萬噸以上。進(jìn)口較2024年也有回升空間。

從下游預(yù)期來看,2025年整體需求增速將高于供應(yīng)。最大的下游-甲醇制烯烴行業(yè)從2024年底開始有大體量裝置投放,增速預(yù)計(jì)達(dá)到近年來高位。非烯烴下游行業(yè)中,甲醛增速受限于地產(chǎn)弱預(yù)期,將低于2024年,醋酸和BDO行業(yè)與烯烴類似,將得益于大量待投新產(chǎn)能,預(yù)期增速高于或持平于2024年水平。MTBE行業(yè)新裝置投放計(jì)劃同樣較多,但下游風(fēng)險(xiǎn)相對(duì)更大,增速或不及預(yù)期。二甲醚則延續(xù)負(fù)增長(zhǎng)態(tài)勢(shì)。

總體來看,供求均有擴(kuò)張空間,且需求以及其增速將高于供應(yīng),整體甲醇市場(chǎng)將呈現(xiàn)緊平衡格局,市場(chǎng)庫(kù)存預(yù)計(jì)有一定去化空間。

9、2025年甲醇價(jià)格預(yù)期

2025年甲醇市場(chǎng)供需為緊平衡,全年期貨主力價(jià)格波動(dòng)區(qū)間預(yù)期在2000-2800元/噸,下限與2024年持平,上限略高,重心持穩(wěn)。

2025年價(jià)格高點(diǎn)預(yù)計(jì)出現(xiàn)在一季度或四季度,甲醇市場(chǎng)季節(jié)性在冬季提供一定向上驅(qū)動(dòng),此外,從上下游裝置投放來看,四季度下游裝置投放更多,價(jià)格走強(qiáng)概率更大。低點(diǎn)或出現(xiàn)在三季度,年中供應(yīng)壓力相對(duì)更高,2024年底港口庫(kù)存基數(shù)較大,如果上半年庫(kù)存仍未得到有效去化,夏季累庫(kù)期間價(jià)格將面臨更大的壓制。

期貨操作方面,年中附近如港口庫(kù)存壓力較大,可根據(jù)庫(kù)存情況逢高試空或進(jìn)行反套。下半年下游外購(gòu)裝置投產(chǎn)以及年底旺季來臨時(shí),則可考慮多頭頭寸。

上述價(jià)格預(yù)期和操作建議僅供參考,單邊價(jià)格風(fēng)險(xiǎn)來自上游原料價(jià)格波動(dòng)和外盤裝置投放慢于預(yù)期,套利頭寸風(fēng)險(xiǎn)來自能源價(jià)格波動(dòng)和氣候變化,區(qū)域價(jià)差風(fēng)險(xiǎn)來自內(nèi)地下游新興產(chǎn)能投放和運(yùn)輸物流。

責(zé)任編輯:趙思遠(yuǎn)

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)