來(lái)源:湖畔新言

觀點(diǎn):

25年國(guó)際油脂油料基本面及價(jià)格走向或是“危機(jī)并存”。危局體現(xiàn)在:國(guó)際油料供給壓力暫無(wú)明顯消解預(yù)期、美國(guó)生柴政策可能利空需求。印尼B40及配套措施的執(zhí)行、天氣變量、美國(guó)及巴西大豆新作面積的預(yù)期,則可能是驅(qū)動(dòng)價(jià)格階段性走強(qiáng)的支撐。但天氣及大豆主產(chǎn)國(guó)面積變化的不確定性較大,預(yù)期出現(xiàn)才宜交易,所謂“相機(jī)而動(dòng)”。

除上述國(guó)際供需因素外,25年進(jìn)口菜籽及大豆的政策風(fēng)險(xiǎn),將是國(guó)內(nèi)大豆及菜籽供給方面的重要可能利多。中美、中加關(guān)系下進(jìn)口政策的可能變化,不僅對(duì)價(jià)格波動(dòng)的節(jié)奏影響很大,也可能帶來(lái)比較大的月間差、品種差間交易機(jī)會(huì)。

一、2024年走勢(shì)回顧:國(guó)際油料供給繼續(xù)增加 印尼驅(qū)動(dòng)棕油震蕩破局

2024年油脂板塊價(jià)格走勢(shì)仍有不俗表現(xiàn)。23/24、24/25年度全球油脂油料總產(chǎn)量因天氣良好持續(xù)增加,雖然國(guó)際大豆供需壓力異常沉重、國(guó)際菜籽仍是高產(chǎn)之年,但印尼棕櫚油24年同比顯著減產(chǎn)、印尼25年1月將執(zhí)行B40生柴政策,印尼棕櫚油現(xiàn)實(shí)及預(yù)期供需趨緊支撐下,國(guó)際棕櫚油期價(jià)在四季度一舉突破長(zhǎng)達(dá)2年的震蕩區(qū)間。

國(guó)內(nèi)方面,雖然宏觀環(huán)境配合度較弱、大宗商品整體表現(xiàn)較弱、豆油及菜油供需壓力始終較大,但在國(guó)內(nèi)外中長(zhǎng)期供需趨緊預(yù)期下,9-10月的連棕仍漲勢(shì)如虹。油脂品種的供需差異,也導(dǎo)致24年國(guó)內(nèi)豆棕價(jià)差、菜棕價(jià)差大幅下跌,持續(xù)跌出歷史“極值”。不過(guò),國(guó)內(nèi)棕櫚油食用油需求大幅壓縮后,供需雙減格局下,24年國(guó)內(nèi)棕櫚油庫(kù)存并不極端,現(xiàn)貨基差也持續(xù)徘徊在歷史區(qū)間低位。

此外,24年國(guó)際地緣局勢(shì)、政治及經(jīng)濟(jì)大事不少。表現(xiàn)在:中東沖突持續(xù)并升級(jí);上半年中美兩國(guó)經(jīng)濟(jì)均較低迷,促使9月美聯(lián)儲(chǔ)降息周期開(kāi)啟、中國(guó)重磅系列經(jīng)濟(jì)刺激政策推出;11月特朗普在美國(guó)總統(tǒng)選舉中勝選,將增大未來(lái)幾年國(guó)際政治、經(jīng)濟(jì)及地緣局勢(shì)的不確定性,中美博弈的激烈程度可能加劇。整體來(lái)看,24年宏觀經(jīng)濟(jì)對(duì)油脂價(jià)格走勢(shì)的影響減弱,油脂行情的每一次大波動(dòng),多是自身基本面因素驅(qū)動(dòng)主導(dǎo)。

2024全年,國(guó)內(nèi)外植物油的價(jià)格表現(xiàn)及原因分析如下:

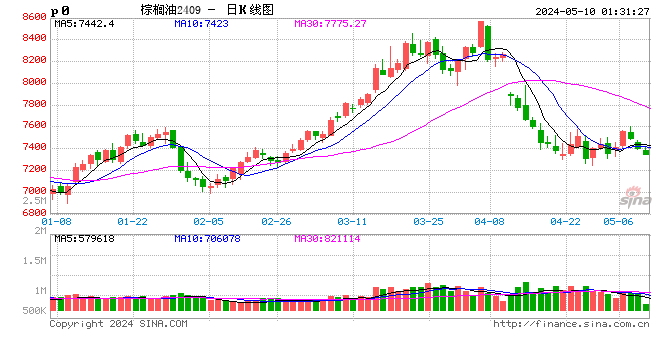

第一階段:1-5月,國(guó)際利多暫時(shí)性驅(qū)動(dòng)期

1-2月,巴西新作大豆定產(chǎn)并上市。供給壓力下,巴西大豆出口升貼水持續(xù)下跌,加劇了國(guó)內(nèi)豆油及豆粕的階段跌勢(shì),但國(guó)際棕櫚油仍在雨季減產(chǎn)季,油脂整體震蕩走勢(shì)。

進(jìn)入3月,國(guó)際棕櫚油產(chǎn)地大量降雨,疊加印度開(kāi)齋節(jié)備貨需求,產(chǎn)地近端月份棕櫚油出口報(bào)價(jià)顯著走高,支撐國(guó)內(nèi)外棕櫚油價(jià)格出現(xiàn)一波強(qiáng)勢(shì)上漲行情。4月棕櫚油增產(chǎn)季到來(lái)預(yù)期、印度植物油階段性備貨結(jié)束、多頭資金離場(chǎng),國(guó)內(nèi)外棕櫚油高位重挫。在外資及產(chǎn)業(yè)外資金的參與推動(dòng)下,此輪棕櫚油行情的強(qiáng)勢(shì)超預(yù)期。

4-5月,國(guó)際菜籽產(chǎn)地成為市場(chǎng)關(guān)注焦點(diǎn)。歐洲及黑海產(chǎn)區(qū)菜籽先后遭遇低溫、冰凍、降雪及霜凍等天氣。市場(chǎng)一度炒作新作國(guó)際菜籽減產(chǎn)預(yù)期,推動(dòng)國(guó)內(nèi)菜豆、菜棕價(jià)差一度資金追捧對(duì)象。

第二階段:6-8月,宏觀環(huán)境不利、美豆增產(chǎn)格局確立,油脂區(qū)間震蕩期

6-8月國(guó)際棕櫚油增產(chǎn)季持續(xù),但5-7月印尼棕櫚油產(chǎn)量明顯偏低、馬來(lái)棕櫚油累庫(kù)較慢,國(guó)際棕櫚油仍運(yùn)行在歷史大區(qū)間之內(nèi)。與此同時(shí),國(guó)內(nèi)經(jīng)濟(jì)持續(xù)低迷,國(guó)內(nèi)工業(yè)品大跌;美國(guó)新作大豆面積增加,降雨良好,大豐收預(yù)期愈加強(qiáng)烈;加拿大菜籽新作產(chǎn)量同比預(yù)期持平略增。在這樣的環(huán)境中,棕櫚油雖然這一階段震蕩,但無(wú)疑是明顯抗跌品種。

第三階段:8-11月,棕櫚油破位上漲,油脂板塊跟漲期

8月下旬,印尼官方機(jī)構(gòu)宣布將在25年1月正式實(shí)施B40生柴政策,確立國(guó)際棕櫚油需求增長(zhǎng)時(shí)間點(diǎn)。進(jìn)入9月,印度及印尼出口關(guān)稅的利空調(diào)整先后落地。9月下旬,印度再度出現(xiàn)進(jìn)口利潤(rùn)及棕櫚油買船、印尼棕櫚油24年減產(chǎn)超預(yù)期進(jìn)一步確定、國(guó)內(nèi)出臺(tái)一系列重磅利多政策等因素支撐下,棕櫚油開(kāi)啟一輪強(qiáng)勢(shì)上漲行情。9月初中國(guó)宣布對(duì)進(jìn)口的加拿大菜籽進(jìn)行反傾銷調(diào)查的消息,也一度點(diǎn)燃菜系品種的上漲熱情。

進(jìn)入10月,資金對(duì)棕櫚油產(chǎn)地雨季減產(chǎn)季、印尼B40的預(yù)期交易推動(dòng)下,國(guó)內(nèi)外棕櫚油期價(jià)突破歷史大震蕩區(qū)間上沿,并繼續(xù)強(qiáng)勢(shì)上揚(yáng),國(guó)內(nèi)豆油及菜油盤面則跟隨上漲。

第四階段:棕櫚油邏輯開(kāi)始兌現(xiàn),巴西大豆增產(chǎn)預(yù)期,油脂高位重挫走勢(shì)分化

11月中旬,棕櫚油領(lǐng)漲之路開(kāi)始曲折。價(jià)格上漲至歷史次高位后,多頭階段性獲利平倉(cāng)需求、印尼B40利空傳言頻現(xiàn)、產(chǎn)地進(jìn)入雨季利多兌現(xiàn)期,加上巴西大豆增產(chǎn)前景更加清晰,棕櫚油價(jià)格高位劇烈波動(dòng),趨勢(shì)上漲格局暫時(shí)改變。由于國(guó)內(nèi)供需寬松局面持續(xù)、巴西大豆增產(chǎn)預(yù)期、進(jìn)口菜籽政策性風(fēng)險(xiǎn)顯著下降、加拿大菜系品種價(jià)格承壓等因素,國(guó)內(nèi)豆油及菜油期價(jià)在此期間跌勢(shì)更加顯著,三個(gè)油脂品種走勢(shì)逐漸分化。

二、全球油脂油料:本年度供需壓力大 新作天氣仍是關(guān)鍵

1、全球供需:油料24/25供需壓力大 生柴需求有變數(shù)

油籽方面,美國(guó)農(nóng)業(yè)部(USDA)12月報(bào)告顯示,24/25年度(9-8月),國(guó)際主要七種油籽產(chǎn)量同比上一年度繼續(xù)增加,同比增幅約4%或達(dá)6.83億噸,總產(chǎn)量再創(chuàng)歷史新高。

近些年國(guó)際主要油料總產(chǎn)量呈穩(wěn)步增長(zhǎng)趨勢(shì)。22/23年度至今的三個(gè)年度,產(chǎn)量平均每年保持4%左右增速。國(guó)際大豆尤其是巴西大豆產(chǎn)量增加,是國(guó)際油料總產(chǎn)量穩(wěn)步增長(zhǎng)主因。下表所示,24/25年度國(guó)際大豆產(chǎn)量同比或增8.2%,是同比增幅及增量最大的油料。

美豆24/25早已定產(chǎn),全球大豆24/25產(chǎn)量的最終明確須到2025年3月。目前面積及降雨預(yù)期看,南美大豆增產(chǎn)兌現(xiàn)概率很高。中期南美大豆增產(chǎn)帶來(lái)的價(jià)格下行壓力仍將繼續(xù)釋放;全球菜籽及葵籽北半球種植為主,當(dāng)前早已定產(chǎn)。24/25全球菜籽同比減產(chǎn)4%但仍是高產(chǎn)之年。全球葵籽產(chǎn)量同比減少10%,減量相對(duì)較大。二者減產(chǎn)主因在于歐洲及黑海地區(qū)播種及生長(zhǎng)期的不利天氣。

植物油方面,因油料總體繼續(xù)增產(chǎn),24/25年度全球9種主要植物油產(chǎn)量同比預(yù)計(jì)增加2.4%。四大植物油中,棕櫚油及豆油產(chǎn)量同比預(yù)計(jì)增加4-5%。菜油及葵油同比減產(chǎn),但菜油減幅很小,葵花籽油同比減幅較大約220萬(wàn)噸。

全球整體供需來(lái)看,植物油及油料截然不同。與23/24年度相似,24/25年度國(guó)際油料供給增量大于需求,期末庫(kù)存回升,供需格局進(jìn)一步寬松。但在生物能源需求持續(xù)增長(zhǎng)影響下,24/25年度全球植物油需求增量依舊大于供給增量,期末庫(kù)存同比預(yù)期下降7%。故24/25全球仍是油強(qiáng)粕弱年度。

25/26年度油粕強(qiáng)弱格局能否轉(zhuǎn)變,關(guān)鍵在于:主產(chǎn)國(guó)24/25年度種植收益、25/26生長(zhǎng)期天氣條件及主要國(guó)家生物能源政策的變化。后期密切關(guān)注及評(píng)估三者因素的變化。

全球油脂油料價(jià)格走勢(shì)看,24年全球油料呈現(xiàn)底部區(qū)間震蕩走勢(shì),運(yùn)行區(qū)間較23年繼續(xù)下移;全球植物油價(jià)差則逐漸收斂,四季度價(jià)格明顯走強(qiáng)。棕櫚油價(jià)格振幅最大,年內(nèi)從最便宜的植物油轉(zhuǎn)變?yōu)樽钯F品種。加拿大菜油及美國(guó)豆油則因供給增加、生柴需求變化等因素,由此前的最貴植物油轉(zhuǎn)變?yōu)樽畋阋似贩N。

2、天氣:仍是新作油料供給重要因素

2024年全球天氣模式5月開(kāi)始轉(zhuǎn)變?yōu)镋NSO中性狀態(tài),持續(xù)到24年底。因此除歐洲、黑海菜籽及葵籽產(chǎn)區(qū),遭遇不利天氣外,24年主要油料天氣偏好。美國(guó)大豆產(chǎn)區(qū)降雨良好、南美大豆產(chǎn)區(qū)目前降雨也比較理想,東南亞棕櫚油產(chǎn)區(qū)沒(méi)有干旱。主要作物生長(zhǎng)期風(fēng)調(diào)雨順,令全球油料價(jià)格持續(xù)走“熊”。

不過(guò),23年6月持續(xù)到2024年4月的厄爾尼諾所導(dǎo)致的降雨偏少,對(duì)24年國(guó)際棕櫚油產(chǎn)量的滯后影響顯現(xiàn)。24年印尼棕櫚油減產(chǎn)超預(yù)期。24年一季度馬來(lái)降雨偏少對(duì)產(chǎn)量的影響,或許會(huì)在25年一季度有所體現(xiàn)。

當(dāng)前,國(guó)際主要天氣機(jī)構(gòu)的預(yù)估顯示,ENSO中性狀態(tài)至少持續(xù)到25年春夏。故南美大豆產(chǎn)區(qū)生長(zhǎng)期降雨預(yù)計(jì)較好。25年6-12月全球主要油料產(chǎn)區(qū)天氣模式如何演變,仍將是決定25/26年度油料產(chǎn)量的重要因素。

三、全球大豆及豆油供需:供需壓力沉重 關(guān)注美豆油生柴政策

24/25年度全球大豆供需壓力異常沉重。USDA12月預(yù)估顯示,本年度全球大豆產(chǎn)量同比預(yù)計(jì)增加3200萬(wàn)噸。其中,美豆同比增加810萬(wàn)噸。若未來(lái)一個(gè)月降雨良好,巴西大豆本季產(chǎn)量同比或增1600萬(wàn)噸,增幅近10%。

下圖可知,全球大豆已經(jīng)連續(xù)三個(gè)年度產(chǎn)量增速大于需求,全球大豆持續(xù)累庫(kù)。分國(guó)家看,近些年美國(guó)及阿根廷大豆產(chǎn)量變化平穩(wěn),但巴西大豆產(chǎn)量持續(xù)增長(zhǎng)。22/23年度開(kāi)始,巴西大豆年度產(chǎn)量躍增至1.6-1.7億噸區(qū)間,此前區(qū)間1.2-1.4億噸,巴西大豆面積擴(kuò)張是直接原因。

1、南美大豆:巴西24/25產(chǎn)量創(chuàng)記錄 后期關(guān)注成本線支撐

ENSO對(duì)阿根廷大豆產(chǎn)量影響顯著。歷史上阿根廷大豆的大幅減產(chǎn),幾乎都與拉尼娜有關(guān)。本年度阿根廷大豆播種及生長(zhǎng)期ENSO大概率持續(xù)中性,24/25年度或?qū)⑹前⒏⒋蠖构┬韪窬终5囊荒辏N植面積及產(chǎn)量相比均值水平或均穩(wěn)中有增。巴拉圭及烏拉圭大豆預(yù)計(jì)也將是產(chǎn)量平穩(wěn)的一年。因此,24/25年度南美大豆供需格局變化的主導(dǎo)因素是巴西。

巴西大豆產(chǎn)量方面:近些年巴西大豆種植面積一直是持續(xù)擴(kuò)張趨勢(shì)。24/25年巴西大豆種植面積穩(wěn)中有增。巴西農(nóng)業(yè)部下屬的國(guó)家商品供應(yīng)公司(CONAB)最新數(shù)據(jù)顯示,24/25年度巴西大豆種植面積4735.6萬(wàn)公頃,同比增加2.6%。21/22-23/24年度巴西大豆播種面積增加,但受弱拉尼娜影響,面積增加后的產(chǎn)量潛力始終沒(méi)有充分發(fā)揮。

24年9-10月中旬,巴西大豆一度因干旱播種進(jìn)度偏慢。但10月中下旬隨著雨季到來(lái),巴西大豆產(chǎn)區(qū)降雨及墑情快速改善,播種進(jìn)度明顯回升。12月中旬到1月中旬,巴西大豆將進(jìn)入生長(zhǎng)關(guān)鍵期。若未來(lái)一個(gè)月產(chǎn)區(qū)降雨良好,24/25年度將是巴西大豆產(chǎn)量再創(chuàng)歷史新高的一年。

2023年底巴西政府制定并推出“退化牧場(chǎng)轉(zhuǎn)化為可持續(xù)農(nóng)林生產(chǎn)系統(tǒng)的國(guó)家計(jì)劃”(PNCPD)。該計(jì)劃或?qū)⒍噙_(dá)4000萬(wàn)公頃的低生產(chǎn)力牧場(chǎng)轉(zhuǎn)化為耕地,這樣未來(lái)十年巴西將不再需要通過(guò)原生植被區(qū)的破壞來(lái)增加耕地。展望未來(lái),巴西大豆面積仍有擴(kuò)張空間。

巴西大豆成本方面:2023、2024年巴西大豆增產(chǎn)上市階段,巨大的供給壓力導(dǎo)致巴西大豆出口報(bào)價(jià)及對(duì)CBOT大豆盤面升貼水顯著走弱。24/25年度,巴西大豆供需壓力更甚,截止12月中下旬,巴西新作大豆對(duì)外FOB報(bào)價(jià)已跌破24年前期低點(diǎn)。由于化肥及農(nóng)藥成本大幅下降、單產(chǎn)同比改善,24/25年度巴西大豆每蒲式耳的最低成本線同比下降。后期巴西大豆價(jià)格能否再度在成本線附近止跌,將影響巴西大豆本季盈虧及下季的種植面積。

按照CONAB 7月公布的成本預(yù)估,巴西各州大豆生產(chǎn)成本區(qū)間8-9.6美元/蒲式耳。巴西農(nóng)戶自有土地為主,扣除土地租金及固定資產(chǎn)預(yù)期報(bào)酬后,運(yùn)營(yíng)成本僅有7-7.3美元/蒲式耳。主產(chǎn)區(qū)大豆運(yùn)營(yíng)成本+到桑托斯港口卡車運(yùn)費(fèi)+港雜費(fèi)+海運(yùn)費(fèi)等,若銷售期雷亞爾平均匯率以6估算,業(yè)內(nèi)預(yù)估巴西大豆到中國(guó)CNF最低成本價(jià)或在900美分/蒲式耳上下。截止12月20日,CBOT大豆3、4月合約價(jià)格區(qū)間950-960美分/蒲式,巴西大豆對(duì)華CNF升貼水100-120美分/蒲,對(duì)華CNF全價(jià)1050-1080美分/蒲。對(duì)比巴西大豆理論成本線,巴西大豆對(duì)華CNF升貼水后期可能仍有150美分/蒲式耳左右的下跌空間。

中長(zhǎng)期,除非24/25年度巴西大豆價(jià)格顯著跌破成本線,或新作出現(xiàn)嚴(yán)重干旱,否則下年度巴西大豆面積可能持穩(wěn),全球大豆25/26年度供需壓力可能依舊很大。

需求方面:由于不利天氣,23/24年度巴西大豆產(chǎn)量同比或減約900萬(wàn)噸。雖然24年巴西大豆壓榨量同比下降,但當(dāng)年出口反而同比增約10%,這令巴西大豆季末庫(kù)存明顯下降。

2023年12月,巴西國(guó)家能源政策委員會(huì)(CNPE)批準(zhǔn)從24年3月提前實(shí)施B14。下圖可知,因巴西B14的實(shí)施及大豆壓榨量下降,24年巴西豆油出口同比減少96萬(wàn)噸,同比減幅達(dá)45%,表需同比增加3-4%(截止24年10月)。

2024年巴西簽署了《未來(lái)燃料法》,鼓勵(lì)生產(chǎn)和使用可持續(xù)燃料。該提案規(guī)定2025年3月巴西將實(shí)施B15。以后每年增加1個(gè)百分點(diǎn),直至2030年3月將摻混率提高至20%。參考?xì)v史摻混比例、生物柴油供需平衡表、巴西柴油年度消費(fèi)增速,預(yù)估25年巴西生柴豆油消耗量同比將增50-100萬(wàn)噸。但在巴西24/25大增產(chǎn)背景下,B15的實(shí)施對(duì)巴西大豆及豆油出口預(yù)計(jì)幾乎沒(méi)有影響。

2、美國(guó)大豆:成本線跌破+中美關(guān)系變量 新作面積或有降

產(chǎn)量方面:24/25年度美豆產(chǎn)量將在25年1月的USDA報(bào)告中最終明確。由于面積同比恢復(fù)性增加、播種及生長(zhǎng)期降雨良好,24/25年度美豆同比增產(chǎn)7.2%,期末庫(kù)存同比大增37.4%,庫(kù)存需求比回升至10.8%。24/25年度是美國(guó)大豆供需寬松的一年。

成本方面:美豆明顯增產(chǎn)加上繼續(xù)高產(chǎn)的巴西大豆擠壓美豆舊作及新作出口,24下半年CBOT大豆盤面持續(xù)重挫,3季度跌破美豆24/25理論成本線。12月中下旬CBOT大豆已經(jīng)跌破成本線約18%,僅次于中美貿(mào)易戰(zhàn)的19/20年度。

對(duì)比歷史數(shù)據(jù)可知,美豆盤面價(jià)格跌破理論全成本線情況不在少數(shù),但始終沒(méi)有跌破剔除土地租金的成本線。美國(guó)農(nóng)業(yè)各種保險(xiǎn)及補(bǔ)貼措施全面,即便美豆跌破全成本線,也不意味著下年度美豆播種面積一定會(huì)減少,美豆價(jià)格連續(xù)幾年跌破全成本線的情況也曾有過(guò),如2016/17-2018/19年度。

參考USDA在24年11月公布的預(yù)估成本、農(nóng)產(chǎn)年度銷售均價(jià)等數(shù)據(jù),美玉米24/25年度每畝預(yù)估利潤(rùn)率-2.5%,美豆-10.8%。美玉米種植虧損程度小于美豆。25年4-6月美豆25/26大豆播種期間,美豆新作面積同比可能會(huì)減少,減幅也許大于美玉米,但不確定性仍較大。關(guān)鍵因素還有兩個(gè):美國(guó)播種期間的大豆玉米比價(jià),特朗普上臺(tái)后的中美關(guān)系。

25年1月20日特朗普二度就任美國(guó)總統(tǒng),中美貿(mào)易戰(zhàn)可能再度開(kāi)啟,中國(guó)再度利用對(duì)美豆的進(jìn)口來(lái)反制美國(guó)加稅的概率不小。特朗普第一任期內(nèi),他曾向美國(guó)農(nóng)民發(fā)放約280億美元補(bǔ)貼,以緩解與中國(guó)貿(mào)易爭(zhēng)端給美國(guó)農(nóng)民所帶來(lái)的影響。25年中美關(guān)系及貿(mào)易沖突變化,對(duì)美豆出口及農(nóng)戶收益的影響程度,需要邊走邊看。

需求方面:24/25年度美豆出口銷售一度非常低迷,但本季產(chǎn)量預(yù)期清晰后,7月開(kāi)始美豆出口銷售量快速回升。USDA預(yù)估美豆本年度出口同比增7.7%。在巴西大豆產(chǎn)量將同比大增、中國(guó)進(jìn)口可能因中美關(guān)系減少背景下,后期USDA的美豆出口預(yù)估有下調(diào)空間。

近兩年,由于大豆壓榨產(chǎn)能增加,美豆壓榨量延續(xù)旺盛局面,但因豆油生柴消費(fèi)量持續(xù)增長(zhǎng),美豆油庫(kù)存始終在歷史區(qū)間最下邊沿徘徊。

25年特朗普政府對(duì)生物能源燃料的政策,對(duì)中長(zhǎng)期美國(guó)豆油在內(nèi)的生柴原料需求影響預(yù)計(jì)顯著。特朗普及拜登政府對(duì)待可再生能源的政策態(tài)度截然不同。拜登政府的能源政策呈現(xiàn)出綠色轉(zhuǎn)型與能源安全并重、技術(shù)創(chuàng)新與勞動(dòng)力轉(zhuǎn)型并行的特點(diǎn)。拜登在任期間推出了包括《通脹削減法案》在內(nèi)的多項(xiàng)關(guān)鍵舉措,強(qiáng)調(diào)清潔能源領(lǐng)域的大規(guī)模投資和稅收激勵(lì),通過(guò)補(bǔ)貼推動(dòng)風(fēng)能、太陽(yáng)能等可再生能源的快速發(fā)展。拜登就任總統(tǒng)這幾年,美國(guó)二代生柴產(chǎn)能持續(xù)擴(kuò)張,導(dǎo)致美豆油在內(nèi)的生柴原料用量不斷增加。但由于各生柴原料價(jià)格波動(dòng),比較收益影響下,美豆油生柴用量的月度波動(dòng)幅度也明顯增大。

共和黨與傳統(tǒng)能源行業(yè)綁定度很高。特朗普認(rèn)為限制碳排放和轉(zhuǎn)型至綠色能源的目標(biāo)會(huì)制約美國(guó)經(jīng)濟(jì)發(fā)展,特別是傳統(tǒng)能源行業(yè)的利益。上個(gè)任期特朗普政府兩度決定退出《巴黎協(xié)定》,放寬了小煉廠參與生柴摻混義務(wù)的豁免量等。拜登政府的不少?zèng)Q定,特朗普或許會(huì)推到重來(lái)。24年11月特朗普已確認(rèn)將李·澤爾丁(Lee Zeldin)任命為環(huán)境保護(hù)署(EPA)管理者。他提出了推動(dòng)能源環(huán)境政策轉(zhuǎn)型的目標(biāo),但整體基調(diào)仍側(cè)重于化石能源的開(kāi)發(fā)。特朗普上臺(tái)后,對(duì)美國(guó)生物燃料行業(yè)的潛在利空可能有以下幾方面:

(1)對(duì)美國(guó)可再生能源義務(wù)摻混量目標(biāo)的影響

2024年10月31日(即合規(guī)年度開(kāi)始前14個(gè)月)之前,EPA本應(yīng)發(fā)布2026年RFS數(shù)量議案,但6月白宮表示將推遲至2025年3月新總統(tǒng)上任后。特朗普上臺(tái)后,可能對(duì)2026年及之后的RVO義務(wù)量的增長(zhǎng)速度有不利影響。在特朗普上一任期內(nèi),RVO義務(wù)量增長(zhǎng)速度緩慢。下表可知,2025年美國(guó)生物質(zhì)柴油的義務(wù)摻混量同比仍是增加的,主要是2026年之后增長(zhǎng)趨勢(shì)不確定性較大。

(2)對(duì)小煉廠豁免數(shù)量的影響

美國(guó)煉廠可以通過(guò)小型煉油廠豁免(SRE)申請(qǐng)來(lái)規(guī)避強(qiáng)制摻混要求。2022年4月EPA曾拒絕了大量小煉廠的摻混豁免申請(qǐng),包括31份曾獲得豁免的申請(qǐng)。但24年7月美國(guó)聯(lián)邦上訴法院又駁回了2022年EPA拒絕小型煉油廠豁免申請(qǐng)的決定,并將此事發(fā)回該機(jī)構(gòu)審查。未決的SRE豁免量包含在每年的赤字中,而赤字與RVO義務(wù)量共同決定了RINS的總需求。如果特朗普再次放開(kāi)SRE豁免,將對(duì)RINS的總需求造成打擊,從而不利于美國(guó)生柴利潤(rùn),進(jìn)而影響生柴原料用量。

(3)對(duì)生物燃料稅收新政的影響

美國(guó)政府對(duì)生物燃料摻混行業(yè)有1美元/加侖的稅收抵免,其對(duì)生柴摻混利潤(rùn)有著較為顯著的影響。該稅收抵免政策原定于2022年底到期,拜登政府22年9月頒布的《通脹削減法案》(IRA)中,將40A條款的摻混抵稅補(bǔ)貼政策(BTC)延長(zhǎng)兩年到2024年12月31日,同時(shí)規(guī)定了2025-2027年新增加45Z條款(清潔燃料生產(chǎn)稅收抵免的指南)。新的稅收抵免政策更加細(xì)化,更有利于低碳排放燃料的生產(chǎn)商。

關(guān)鍵點(diǎn)主要有三個(gè):第一,45Z的生柴稅收抵免金額等于基本抵免額(RD為1美元/加侖,SAF為1.75美元/加侖)乘以排放因子。由于豆油生柴減排量偏低,稅收抵免偏低,如果1美元/加侖稅收抵免取消,不利于美豆油可再生柴油的利潤(rùn);第二,45Z僅適用于在美國(guó)生產(chǎn)的可持續(xù)航空燃料SAF或可再生柴油RD。即一代生柴BD、美國(guó)以外二代生柴RD及SAF的生產(chǎn)商或?qū)](méi)有資格獲得45Z稅收抵免。

盡管該法案計(jì)劃25年1月1日實(shí)施,但仍不太可能在短期內(nèi)獲得通過(guò)。市場(chǎng)一度預(yù)估拜登政府或?qū)⒃?1月20日拜登離任之前最終確定45Z。但美國(guó)官員尚未就如何計(jì)算45Z激勵(lì)措施的排放量提供最終指導(dǎo),也沒(méi)有給出發(fā)布指導(dǎo)措施的時(shí)間表。若拜登離任前未敲定該法案,特朗普上臺(tái)后不排除該稅收抵免政策有新的變化。政策不明朗的真空期,也將影響美國(guó)生物質(zhì)燃料的原料采購(gòu)及生產(chǎn)。

(4)對(duì)生柴原料進(jìn)口及投料比例的影響

24年9月美國(guó)有官員提出《農(nóng)民優(yōu)先燃料激勵(lì)法案》,計(jì)劃將45Z這一抵免政策延長(zhǎng)至2034年,并要求所有受益的燃料必須使用美國(guó)本土原料生產(chǎn);此外,特朗普承諾將對(duì)中國(guó)商品征收60%的關(guān)稅,對(duì)其他進(jìn)口商品征收10-20%的關(guān)稅,這將影響中國(guó)對(duì)美國(guó)UCO的出口量。2024年12月,出于行業(yè)內(nèi)訴求等綜合考慮,中國(guó)取消了UCO的13%出口退稅;24年11月特朗普曾表示,上任后將對(duì)墨西哥和加拿大進(jìn)入美國(guó)的所有產(chǎn)品征收25%關(guān)稅,包括加拿大菜油在內(nèi)。但在此之前美加雙方對(duì)此其實(shí)仍有斡旋空間。后期美國(guó)是否對(duì)加拿大菜油征稅及征稅后對(duì)兩國(guó)植物油需求的影響有待觀察。

上述幾方面因素,將導(dǎo)致中長(zhǎng)期美國(guó)進(jìn)口生柴原料趨減,理論上會(huì)推動(dòng)美國(guó)豆油生柴消費(fèi)量的增加。但美國(guó)豆油當(dāng)前幾乎不再出口,完全本土消化為主,物盡其用。依靠美國(guó)本土的植物油、動(dòng)物油是很難滿足其生柴原料需求的。上述政策執(zhí)行后,若不減少生物質(zhì)燃料摻混目標(biāo),未來(lái)美國(guó)仍有進(jìn)口生柴原料的需求,但進(jìn)口原料的生柴利潤(rùn)偏差。

綜上來(lái)看,若25年45Z實(shí)施,美國(guó)生物質(zhì)燃料的原料總需求可能會(huì)因生物質(zhì)燃料的義務(wù)摻混量(RVO)目標(biāo)增速放緩、特朗普政府對(duì)小煉廠豁免的數(shù)量增加、一代生柴用量減少而降低。但新的稅收抵免政策下,進(jìn)口生物柴油會(huì)減少,加上對(duì)進(jìn)口生柴原料政策限制、對(duì)中國(guó)UCO進(jìn)口的打壓傾向、對(duì)加拿大進(jìn)口菜油可能高征稅,美國(guó)25年豆油生柴需求同比未必明顯減少,但生柴原料的投入比例會(huì)有較大變化,豆油占比回升。

四、國(guó)際棕櫚油供需:25年供需仍稍偏緊

1、馬來(lái)西亞:24年需求增量高于產(chǎn)量 25年供需或同比平穩(wěn)

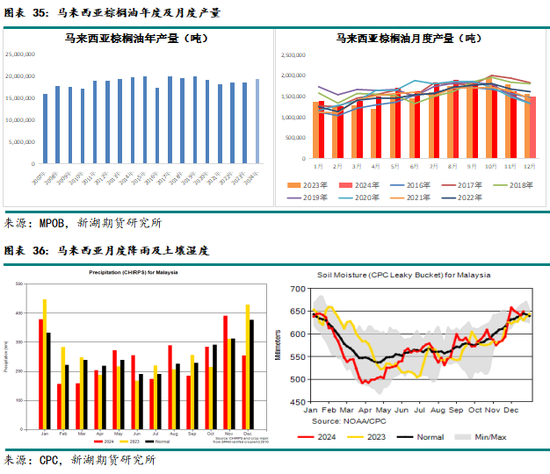

產(chǎn)量方面:近幾年,馬棕面積幾乎沒(méi)有擴(kuò)增空間,加上樹(shù)齡逐漸偏大,馬棕產(chǎn)量增加緩慢。根據(jù)MPOB數(shù)據(jù),2024年(日歷年)馬棕產(chǎn)量預(yù)計(jì)1930-1940萬(wàn)噸,同比2023年的1855萬(wàn)噸增加不及100萬(wàn)噸。

24年2-4季度馬來(lái)西亞產(chǎn)區(qū)降雨良好,25年馬棕產(chǎn)量預(yù)計(jì)仍在2000萬(wàn)噸以下波動(dòng)。由于小農(nóng)戶產(chǎn)量低、盈利能力低導(dǎo)致其無(wú)力重新種植,馬來(lái)西亞棕油局24年重啟了小農(nóng)油棕重植融資激勵(lì)計(jì)劃(TSPKS 2.0),撥款1億令吉。但相比重種成本,政策的優(yōu)惠力度并不夠,政策效果一般。

出口及需求:24年國(guó)際棕櫚油價(jià)格同比抬升,但馬棕出口向好。24年馬來(lái)毛棕出口預(yù)計(jì)近1700萬(wàn)噸,同比增加180萬(wàn)噸約12%。馬棕24年表需同比減少100多萬(wàn)噸約或是出口增加重要原因,可能與歐洲對(duì)進(jìn)口棕櫚油廢水(POME)的政策態(tài)度有關(guān)。

由于出口增速大于產(chǎn)量,24年馬棕月度庫(kù)存始終在170-200萬(wàn)噸中性稍偏低水平徘徊。2025年印尼實(shí)施B40背景下,印尼棕櫚油出口或有減少,加上出口成本的抬升,將利好馬棕出口,預(yù)計(jì)馬棕庫(kù)存25年同比將下降,供需緊張。

2、印度尼西亞:B40執(zhí)行關(guān)注LEVY變化 25年供需缺口可能不大

產(chǎn)量方面:由于23年9-10月遭遇干旱,24年5-7月印尼棕櫚油產(chǎn)量偏低,但9-10月產(chǎn)量也不及預(yù)期,行業(yè)預(yù)估24年印尼棕櫚油產(chǎn)量同比減少150-200萬(wàn)噸。根據(jù)GAPKI數(shù)據(jù),24年印尼毛棕產(chǎn)量或至4800-4850萬(wàn)噸,同比減3-5%。對(duì)比往年,24年印尼產(chǎn)量同比減量較大,年初市場(chǎng)預(yù)估23年干旱或?qū)е?4年印尼減產(chǎn)100萬(wàn)噸,單最終減產(chǎn)程度超出行業(yè)多數(shù)人的預(yù)期。

24年7-9月印尼降雨依舊偏低,但土壤墑情好于23年同期,與正常水平相近,只是8月墑情有所偏低。基于24年降雨及墑情,25年印尼棕櫚油產(chǎn)量同比將恢復(fù)性增加,市場(chǎng)預(yù)估產(chǎn)量同比或增150-250萬(wàn)噸。

出口及需求:24年印尼棕櫚油同比減產(chǎn),導(dǎo)致國(guó)際棕櫚油價(jià)格高企,加上國(guó)內(nèi)生柴用量明顯增加,印尼棕櫚油出口明顯下降。根據(jù)GAPKI數(shù)據(jù),24年印尼毛棕及精煉合計(jì)出口預(yù)計(jì)同比減少10-12%。25年印尼棕櫚油或供需增量接近(下文詳述),出口可能穩(wěn)中略降。

生柴方面:23年印尼B35生柴計(jì)劃2月正式實(shí)施,但因部分地區(qū)設(shè)施建設(shè)需要準(zhǔn)備時(shí)間,當(dāng)年8月B35才開(kāi)始全面實(shí)施。印尼生柴計(jì)劃的官方主要執(zhí)行機(jī)構(gòu)—印尼國(guó)家石油公司(PT Pertamina,Persero)此前表示,B40的全面實(shí)施可能需要6個(gè)月,印尼25年棕櫚油月度生柴用量可能前少后多分布。

24年P(guān)OGO價(jià)差顯示棕櫚油生柴沒(méi)有商業(yè)性生產(chǎn)利潤(rùn),11月POGO價(jià)差一度飆升至500美元/噸以上,逼近歷史最高點(diǎn)。但在印尼種植園基金支付的補(bǔ)貼資金(LEVY)保障下,24年1月至今印尼月度棕櫚油生柴消耗量始終較高,同比月均消費(fèi)增13萬(wàn)噸。

24年四季度,印尼多個(gè)官員多次宣布25年1月將執(zhí)行B40,明年1月印尼執(zhí)行B40的概率非常高。12月23日印度尼西亞能源和礦產(chǎn)資源部官員表示,2025年計(jì)劃生柴分配量1562萬(wàn)千升。參考印尼歷史生柴消費(fèi)量等數(shù)據(jù),預(yù)估2025年印尼毛棕生柴用量同比增加200萬(wàn)噸。市場(chǎng)預(yù)估25年印尼棕櫚油產(chǎn)量同比增150-250萬(wàn)噸。因此,25年印尼棕櫚油供需增量接近,原料保障壓力不大。

印尼生物柴油計(jì)劃幾乎完全依賴出口LEVY資金補(bǔ)貼的推動(dòng)。市場(chǎng)預(yù)估印尼種植園基金的補(bǔ)貼資金可能在25年一季度或二季度中旬消耗殆盡。在此之前,印尼棕櫚油及相關(guān)制品的出口LEVY將需要顯著上調(diào),這將抬升后期國(guó)際棕櫚油的價(jià)格底部。12月下旬印尼經(jīng)濟(jì)部長(zhǎng)表示,1月計(jì)劃將毛棕出口征稅比例從此前的7.5%提高到10%。這樣的征稅比例,相比后期資金缺口明顯不夠,并且印尼毛棕出口量很小,后期印尼需要全品種上調(diào)出口LEVY征稅比例,才能保障B40分配目標(biāo)的實(shí)現(xiàn)。

五、國(guó)際菜籽供需:25/26面積預(yù)計(jì)增加 關(guān)注天氣

24/25年度全球菜籽產(chǎn)量同比預(yù)計(jì)減少370萬(wàn)噸(USDA12月),同比減4%。對(duì)比歷史總產(chǎn)量,24/25全球菜籽產(chǎn)量雖然減少但仍是歷史前三產(chǎn)量水平。其中,歐盟菜籽同比減量最多約300萬(wàn)噸,同比減產(chǎn)14%,因菜籽生長(zhǎng)期遭遇低溫、冰凍天氣。烏克蘭減產(chǎn)100萬(wàn)噸,同比減21%,因菜籽生長(zhǎng)期遭遇霜凍、干旱等不利天氣。

24年12月,國(guó)際谷物理事會(huì)(IGC)預(yù)估,25年全球油菜籽面積達(dá)4410萬(wàn)公頃,同比增1.4%。其中,歐盟、美國(guó)種植面積擴(kuò)大,印度面積同比下降7.2%。加、澳播種尚未開(kāi)始,但只要需求保持穩(wěn)定,兩國(guó)生產(chǎn)面積趨向擴(kuò)大。

1、加拿大菜籽:三國(guó)政治關(guān)系影響 菜籽菜油出口或有大變化

加拿大是全球第一大菜籽生產(chǎn)及出口國(guó)。因單產(chǎn)同比下降,24年加拿大菜籽產(chǎn)量同比預(yù)計(jì)減少7%,仍屬于歷史正常產(chǎn)量水平。

2025年加拿大菜籽產(chǎn)量仍依賴于6-7月產(chǎn)區(qū)天氣。只要天氣正常,加拿大菜籽產(chǎn)量預(yù)計(jì)穩(wěn)中有增。需求方面可能有較大變化,主要體現(xiàn)在兩方面:一是對(duì)中國(guó)菜籽、菜油出口量的變化,二是對(duì)美國(guó)菜油出口量的變化。二者與中加、美加政治關(guān)系好壞有關(guān),本質(zhì)還是與中美關(guān)系相關(guān)。

首先,菜籽出口方面:近幾年大國(guó)博弈愈演愈烈,各種貿(mào)易壁壘、貿(mào)易糾紛頻現(xiàn),農(nóng)產(chǎn)品也身涉其中。24年8月26日,加拿大政府發(fā)布公告,將對(duì)從中國(guó)進(jìn)口的電動(dòng)汽車,部分鋼、鋁產(chǎn)品分別加征100%和25%的關(guān)稅并在隨后實(shí)施。9月9日中國(guó)商務(wù)部宣布對(duì)進(jìn)口自加拿大的菜籽進(jìn)行反傾銷立案調(diào)查。

2025年若中美、中加關(guān)系進(jìn)一步惡化,中國(guó)對(duì)加菜籽進(jìn)口的反傾銷相關(guān)措施或許會(huì)出臺(tái),如反傾銷臨時(shí)關(guān)稅、反傾銷保證金等,這將對(duì)加拿大菜籽的出口造成顯著利空,長(zhǎng)期則會(huì)再度帶來(lái)全球菜籽貿(mào)易流的變化。

其次,菜油出口方面:如前文有述,24年11月特朗普表示,上任后將對(duì)墨西哥和加拿大進(jìn)入美國(guó)的所有產(chǎn)品征收25%關(guān)稅,包括加拿大菜油在內(nèi)。

22年12月美國(guó)EPA將加菜油納入生柴原料范疇后,隨著美國(guó)生柴產(chǎn)能及產(chǎn)量的持續(xù)增加,美國(guó)在加拿大菜油出口中的占比從21年的62%增加到24年的96%。近兩年美國(guó)對(duì)加菜油的年進(jìn)口量相比21年增加近100萬(wàn)噸,年進(jìn)口總量約300萬(wàn)噸。美國(guó)對(duì)加菜油的進(jìn)口,導(dǎo)致中國(guó)對(duì)加拿大菜油進(jìn)口利潤(rùn)大幅轉(zhuǎn)差,進(jìn)而令中國(guó)增加對(duì)俄羅斯菜油進(jìn)口。

一方面特朗普政府可能對(duì)加拿大菜油大幅征稅。另一方面,美國(guó)新的生柴稅收抵免政策,也會(huì)會(huì)減少進(jìn)口植物油原料生柴的進(jìn)口,故25年加菜油對(duì)美出口將顯著減少。

近些年加拿大菜籽壓榨產(chǎn)能擴(kuò)張,供給寬裕、需求減少預(yù)期下,隨著價(jià)格的下跌,或許25年中國(guó)對(duì)加拿大菜油的進(jìn)口會(huì)再度顯著回升。但在中加關(guān)系緊張、中方可能對(duì)加菜籽反傾銷調(diào)查的背景下,中國(guó)對(duì)加菜油的進(jìn)口能否增加,其實(shí)并不確定。

2、歐洲菜籽及菜油:菜油生柴消費(fèi)預(yù)計(jì)有所增加

產(chǎn)量方面:歐盟是全球菜籽產(chǎn)量第二大國(guó),但也是重要的菜籽進(jìn)口國(guó)。近些年,隨著種植面積增加,歐盟菜籽產(chǎn)量止跌回升。由于不利天氣,24/25年度歐洲菜籽同比減產(chǎn)較多,但總產(chǎn)量仍是近幾年的偏高水平。

國(guó)際谷物理事會(huì)(IGC)在12月預(yù)估,歐洲菜籽新作面積將同比增加4%達(dá)600萬(wàn)公頃。25/26年度歐盟27國(guó)油菜籽產(chǎn)量預(yù)計(jì)1949萬(wàn)噸,比上年1738萬(wàn)噸提高12.2%,同比恢復(fù)性增產(chǎn)。產(chǎn)量預(yù)期能否兌現(xiàn),在于25年1-2季度天氣是否理想。

需求方面:近幾年歐洲生柴中的菜油消費(fèi)量穩(wěn)中有增,但其他原料占比變化非常大。

歐洲《可再生能源指令I(lǐng)I》框架指引下,2019年之后歐盟棕櫚油的進(jìn)口量快速下降,年進(jìn)口量平均同比減幅11%以上,23/24年度進(jìn)口量同比減19.3%。歐盟生物柴油原料中的棕櫚油的占比從2019年的17%左右快速下降到24/25年度不及2%。

23年6月29日,歐盟正式推出《歐盟零毀林法案》(EUDR)。該法案原計(jì)劃在24年12月30日開(kāi)始實(shí)施,目前推遲一年到25年底實(shí)施。該法案規(guī)定,20年12月31日之后未遭受森林砍伐的土地上生產(chǎn)或不會(huì)引起森林退化的商品才符合標(biāo)準(zhǔn),不符合規(guī)定的公司出口至歐盟的商品將面臨其在歐洲市場(chǎng)年?duì)I業(yè)額至少4%的罰款。從生柴原料端看,EUDR實(shí)施后歐盟棕櫚油進(jìn)口幾乎沒(méi)有多少下降空間,但歐洲依然存在食用端棕櫚油進(jìn)口。21年之后東南亞油棕面積仍有增加空間,中長(zhǎng)期該項(xiàng)政策利空國(guó)際棕櫚油消費(fèi)。

此外,22年以來(lái)歐洲POME進(jìn)口增長(zhǎng)明顯,因POME原料生柴在歐洲減排目標(biāo)可雙重計(jì)算。但歐盟認(rèn)為23年產(chǎn)地POME的供應(yīng)總量與其生產(chǎn)潛力不很匹配,要求調(diào)查其中潛在存在的欺詐現(xiàn)象,25年可能會(huì)限制基于POME的生物燃料數(shù)量。此外,歐盟23年對(duì)進(jìn)口自中國(guó)的生柴進(jìn)行反傾銷,同時(shí)對(duì)進(jìn)口自中國(guó)的UCO進(jìn)行嚴(yán)查。在POME、UCO進(jìn)口預(yù)計(jì)減少預(yù)期下,25年歐盟生柴中的菜油用量可能增加。

六、國(guó)內(nèi)植物油供需:進(jìn)口受政策影響預(yù)計(jì)較大

1、豆油

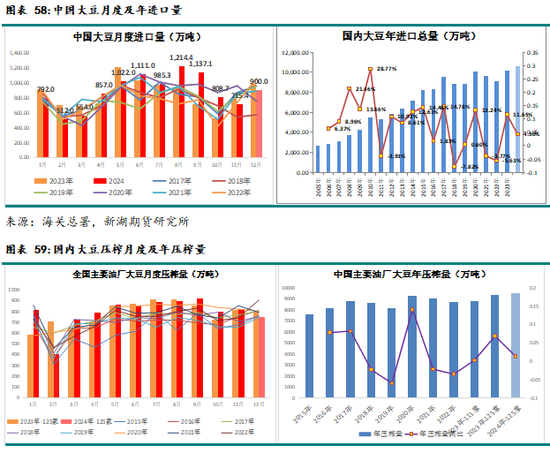

供給方面:23/24年度巴西大豆繼續(xù)高產(chǎn),進(jìn)口利潤(rùn)改善、儲(chǔ)備進(jìn)口,24年國(guó)內(nèi)大豆進(jìn)口量繼續(xù)創(chuàng)歷史新高。年進(jìn)口量仍在一億噸以上,同比增加約4%。

但海關(guān)港口檢疫及各種證書(shū)的發(fā)放節(jié)奏仍對(duì)進(jìn)口大豆清關(guān)及到廠數(shù)量有影響,24年國(guó)內(nèi)大豆壓榨量同比增幅很小。根據(jù)MYSTEEL數(shù)據(jù),2024年國(guó)內(nèi)大豆總壓榨量預(yù)計(jì)近9500萬(wàn)噸左右,同比增加100萬(wàn)噸左右。

25年中美博弈再趨激烈,將是國(guó)內(nèi)大豆供給重要潛在利多變量。特朗普25年1月上任,若很快對(duì)華多項(xiàng)商品大幅征稅,中國(guó)對(duì)美國(guó)大豆的進(jìn)口大概率還是會(huì)成為反制工具。25年4月開(kāi)始新作豐產(chǎn)的巴西大豆將陸續(xù)到港,故25年上半年國(guó)內(nèi)進(jìn)口大豆政策風(fēng)險(xiǎn)較小,中美關(guān)系或?qū)⒂绊?5年下半年的大豆進(jìn)口。

不過(guò),24/25年度巴西大豆同比或增產(chǎn)約1600萬(wàn)噸,阿根廷大豆也有增產(chǎn)空間,加上國(guó)內(nèi)進(jìn)口儲(chǔ)備大豆庫(kù)存較高,25年中國(guó)若對(duì)美豆再度大幅加稅,對(duì)中國(guó)大豆供給的影響預(yù)計(jì)將明顯小于上一輪中美貿(mào)易戰(zhàn)。

需求方面:24年國(guó)內(nèi)低價(jià)玉米油等油脂消費(fèi)增加,但豆棕價(jià)差創(chuàng)歷史次低水平、菜豆價(jià)差正常偏低,國(guó)內(nèi)豆油消費(fèi)同比預(yù)期增加。但增量不多,可能僅與2020-2021年持平。

進(jìn)口及壓榨大豆數(shù)量偏高、消費(fèi)同比稍增,24年國(guó)內(nèi)豆油庫(kù)存處于歷史區(qū)間中間偏高位。由于24年豆油供需偏寬松,現(xiàn)貨基差持續(xù)在歷史低位運(yùn)行,跨期價(jià)差也是反套為主。

25年南美大豆預(yù)期大幅增產(chǎn)。若中國(guó)未使用進(jìn)口的美國(guó)大豆進(jìn)行反制,國(guó)內(nèi)豆油仍將是供需寬松、庫(kù)存偏高格局。若中國(guó)對(duì)美豆大幅加稅,2-3季度國(guó)內(nèi)豆油供需格局仍寬松,四季度供需預(yù)計(jì)轉(zhuǎn)緊,在此之前國(guó)內(nèi)進(jìn)口儲(chǔ)備大豆拍賣數(shù)量預(yù)計(jì)會(huì)增加。

2、棕櫚油

24年印尼棕櫚油減產(chǎn)顯著,國(guó)際棕櫚油產(chǎn)地庫(kù)存始終難以累計(jì),供需偏緊。與此同時(shí),國(guó)內(nèi)大豆及菜籽進(jìn)口及壓榨量較高,供需非常寬裕。因此,國(guó)內(nèi)棕櫚油進(jìn)口利潤(rùn)多數(shù)時(shí)間較差,這導(dǎo)致國(guó)內(nèi)棕櫚油進(jìn)口量大幅減少。根據(jù)海關(guān)數(shù)據(jù)預(yù)估,國(guó)內(nèi)24年食用棕櫚油液進(jìn)口量270-280萬(wàn)噸,同比減少約35%,進(jìn)口量為近些年來(lái)最低。伴隨進(jìn)口大幅減少,價(jià)格及價(jià)差擠壓消費(fèi),24年國(guó)內(nèi)棕櫚油表需(食用+硬脂)預(yù)計(jì)400萬(wàn)噸,同比減少31%。

24年豆棕價(jià)差大跌,國(guó)內(nèi)供需雙減。基差也始終運(yùn)行在歷史極低水平,與2022年的表現(xiàn)截然不同。由于四季度進(jìn)口相對(duì)剛需稍偏多,國(guó)內(nèi)庫(kù)存反而回升至中性水平。

由于內(nèi)外價(jià)格倒掛嚴(yán)重,目前25年1-4月船期國(guó)內(nèi)預(yù)估采購(gòu)量遠(yuǎn)低于每月20-25萬(wàn)噸剛需。目前時(shí)點(diǎn)看,25年3-4月國(guó)內(nèi)棕櫚油庫(kù)存或創(chuàng)歷史同期新低。待產(chǎn)地產(chǎn)量季節(jié)性趨增,或許中國(guó)進(jìn)口窗口才能打開(kāi)。

3、國(guó)內(nèi)菜油

供給方面:由于國(guó)內(nèi)壓榨產(chǎn)能擴(kuò)張、進(jìn)口利潤(rùn)較好、擔(dān)心政策風(fēng)險(xiǎn)到貨前移,24年國(guó)內(nèi)菜籽進(jìn)口量預(yù)計(jì)600萬(wàn)噸以上,同比增約14-15%,進(jìn)口量再創(chuàng)歷史新高。國(guó)內(nèi)菜油24年進(jìn)口預(yù)計(jì)180萬(wàn)噸左右,同比減少21-22%,俄羅斯仍是國(guó)內(nèi)菜油主要進(jìn)口來(lái)源地。

25年國(guó)內(nèi)菜籽供給方面最大的不確定因素就是,中國(guó)是否、何時(shí)以及何種方式對(duì)進(jìn)口的加拿大菜籽實(shí)施反傾銷調(diào)查的相關(guān)措施。這取決于中加、美加關(guān)系的變化。雖然25年春節(jié)前后國(guó)內(nèi)菜油供需仍寬松,但若擔(dān)心風(fēng)險(xiǎn)產(chǎn)業(yè)遲遲沒(méi)有新增菜籽采購(gòu),或中方對(duì)加菜籽反傾銷措施出臺(tái),25年2、3季度國(guó)內(nèi)菜油供需將逐漸緊張。因此,25年國(guó)內(nèi)菜油供給形勢(shì)或?qū)⒂蛇M(jìn)口政策主導(dǎo)。

中國(guó)菜籽進(jìn)口90%以上來(lái)自加拿大,近兩年加拿大菜籽60-70%出口到中國(guó),兩國(guó)在菜籽貿(mào)易商高度相依。除加拿大,目前沒(méi)有哪個(gè)國(guó)家的進(jìn)口菜籽可以滿足中國(guó)的進(jìn)口及壓榨需求。其中,中國(guó)對(duì)澳洲菜籽的進(jìn)口尚未聽(tīng)說(shuō),且澳洲菜籽近兩年年均產(chǎn)量也只有500-600萬(wàn)噸。歐盟菜籽產(chǎn)量雖高,每年還需額外進(jìn)口500-600萬(wàn)噸菜籽才能滿足自身需求,俄羅斯菜籽近幾年年產(chǎn)量也僅有400-500萬(wàn)噸且是非轉(zhuǎn)菜籽。

需求方面:24年國(guó)內(nèi)進(jìn)口菜油供需一直寬松格局,沿海庫(kù)存始終運(yùn)行在歷史區(qū)間高位,現(xiàn)貨基差也一直在歷史最低位徘徊。國(guó)內(nèi)菜油價(jià)格高于豆油,24年棕櫚油可替代消費(fèi)份額預(yù)計(jì)主要體現(xiàn)在豆油上。但進(jìn)口菜油儲(chǔ)備輪換持續(xù)進(jìn)行,國(guó)內(nèi)菜油沿海表需還是非常不錯(cuò)。

4、套利機(jī)會(huì)分析

24年,印尼棕櫚油減產(chǎn)及25年B40預(yù)期、國(guó)際大豆增產(chǎn)壓力大、國(guó)際菜籽繼續(xù)高產(chǎn),加上國(guó)內(nèi)豆油、菜油供需寬松。國(guó)內(nèi)三個(gè)品種中棕櫚油最強(qiáng),其次菜油,豆油最弱。豆棕、菜棕價(jià)差跌出歷史極值。油強(qiáng)粕弱持續(xù)到年底,油粕比漲至歷史區(qū)間最高位。

豆棕價(jià)差 :24年國(guó)內(nèi)豆棕現(xiàn)價(jià)跌至歷史次低位,國(guó)際原料端驅(qū)動(dòng)為主。25年一季度,豆棕價(jià)差仍有下行驅(qū)動(dòng)。一方面,棕櫚油雨季、印度節(jié)日剛需采購(gòu)預(yù)期、印尼出口LEVY需要上調(diào),棕櫚油仍有走強(qiáng)可能。另一方面,巴西新作大豆定產(chǎn)銷售期,價(jià)格或仍有一定下行空間;25年二季度豆棕價(jià)差邏輯清晰度下降。棕櫚油產(chǎn)地季節(jié)性增產(chǎn)季到來(lái)、中美關(guān)系、美國(guó)大豆面積可能有減預(yù)期,令豆棕價(jià)差下跌驅(qū)動(dòng)減弱;3-4季度周期太遠(yuǎn)、變數(shù)較多,全球油籽新季產(chǎn)量尚不確定。

中長(zhǎng)期,國(guó)內(nèi)外豆棕價(jià)差的修復(fù),需要國(guó)際大豆面積減少或出現(xiàn)嚴(yán)重干旱、印尼B40政策暫停或中國(guó)進(jìn)口大豆因政策大幅減少等變量,或許才能實(shí)現(xiàn)。

菜棕價(jià)差:25年全球菜籽面積預(yù)計(jì)繼續(xù)增加,主產(chǎn)區(qū)天氣是產(chǎn)量關(guān)鍵。國(guó)內(nèi)而言,菜系品種仍將受進(jìn)口政策的巨大影響。若中國(guó)對(duì)加拿大菜籽實(shí)施反傾銷調(diào)查應(yīng)對(duì)措施,國(guó)內(nèi)菜棕價(jià)差向上修復(fù)的時(shí)間點(diǎn)及速度要快于豆棕價(jià)差。

菜豆價(jià)差:25年國(guó)內(nèi)菜豆油價(jià)差的走勢(shì),國(guó)內(nèi)進(jìn)口政策影響大。中國(guó)大豆進(jìn)口可能受中美關(guān)系影響而偏少,尤其是下半年。菜籽進(jìn)口受中加關(guān)系影響,2、3季度影響開(kāi)始顯現(xiàn)。菜豆價(jià)差的走勢(shì)或許如同24年,仍沒(méi)有清晰的長(zhǎng)期趨勢(shì)邏輯。

豆系油粕比:25年1、2季度,國(guó)內(nèi)外預(yù)計(jì)仍是油強(qiáng)粕弱格局。因國(guó)際棕櫚油仍有潛在利多驅(qū)動(dòng)、巴西大豆銷售壓力仍有。25年3-4季度,國(guó)際棕櫚油增產(chǎn)季、美豆新作產(chǎn)量預(yù)期、中國(guó)對(duì)美豆進(jìn)口否加征關(guān)稅,可能會(huì)改變國(guó)內(nèi)油粕比變動(dòng)趨勢(shì)。

七、2025年行情展望

2025年,特朗普再度擔(dān)任美國(guó)總統(tǒng),不僅對(duì)國(guó)際地緣局勢(shì)、國(guó)際經(jīng)貿(mào)關(guān)系、大國(guó)博弈形勢(shì)影響巨大,對(duì)中國(guó)農(nóng)產(chǎn)品的供給同樣影響不小。

國(guó)際方面:25上半年,仍將是國(guó)際油料本季供給的消化階段,主要體現(xiàn)在巴西大豆上。關(guān)注巴西大豆價(jià)格后期是否會(huì)明顯跌破成本線;25年2-3季度,將是北半球油料播種面積及天氣的交易階段。若美豆新作面積下降明顯、產(chǎn)區(qū)天氣不利,北半球油料新作供需壓力減弱;若巴西大豆舊作無(wú)明顯虧損,3-4季度巴西大豆新作面積可能穩(wěn)中有增。若無(wú)天氣問(wèn)題,全球油料新作供給壓力仍大。

國(guó)際植物油需求邊際變化則取決于主要國(guó)家生柴政策預(yù)期的兌現(xiàn)程度。其中印尼B40大概率兌現(xiàn),利多國(guó)際棕櫚油消費(fèi)。美國(guó)生柴政策一定程度利空國(guó)際需求,但政策及預(yù)期還有變數(shù)。關(guān)注特朗普上臺(tái)后的生柴政策動(dòng)向。此外,25年歐美對(duì)進(jìn)口UCO、POME政策的變化、美國(guó)生柴新政策的兌現(xiàn),將逐漸改變國(guó)際生柴原料的流向及歐美的生柴原料構(gòu)成。

國(guó)內(nèi)方面:25年國(guó)內(nèi)植物油需求總量,預(yù)計(jì)跟隨供給總量波動(dòng)。但25年國(guó)內(nèi)大豆、菜籽的供給預(yù)計(jì)再度受到中美、中加關(guān)系的影響。中國(guó)對(duì)加拿大菜籽反傾銷調(diào)查措施若實(shí)施,對(duì)國(guó)內(nèi)菜系品種進(jìn)口及價(jià)格預(yù)計(jì)影響顯著,進(jìn)口減少的程度看政策力度。在中國(guó)進(jìn)口儲(chǔ)備大豆預(yù)計(jì)較高、巴西大豆增產(chǎn)背景下,若25年中國(guó)對(duì)進(jìn)口的美豆被迫加征關(guān)稅,對(duì)國(guó)內(nèi)大豆供給的影響預(yù)計(jì)會(huì)明顯小于上一輪中美貿(mào)易戰(zhàn)。因此,25年中美、中加關(guān)系可能成為豆系及菜系品種重要交易線,這也意味著行情預(yù)判難度增加。

綜合來(lái)看,25年國(guó)際油脂油料基本面及價(jià)格走向或是“危機(jī)并存”。危局體現(xiàn)在:國(guó)際油料供給壓力暫無(wú)明顯消解預(yù)期、美國(guó)生柴政策可能利空需求。印尼B40及配套措施的執(zhí)行、天氣變量、美國(guó)及巴西大豆新作面積的預(yù)期,則可能是驅(qū)動(dòng)價(jià)格階段性走強(qiáng)的支撐。但天氣及大豆主產(chǎn)國(guó)面積變化的不確定性較大,預(yù)期出現(xiàn)才宜交易,所謂“相機(jī)而動(dòng)”。

國(guó)內(nèi)油脂油料價(jià)格走勢(shì)主要是國(guó)際原料端定價(jià)及驅(qū)動(dòng)。除上述國(guó)際供需因素外,25年進(jìn)口菜籽及大豆的政策風(fēng)險(xiǎn),將是國(guó)內(nèi)大豆及菜籽供給方面的重要可能利多。中美、中加關(guān)系下進(jìn)口政策的可能變化,不僅對(duì)價(jià)格波動(dòng)的節(jié)奏影響很大,也可能帶來(lái)比較大的月間差、品種差間的交易機(jī)會(huì)。

責(zé)任編輯:趙思遠(yuǎn)

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)