不支持Flash

|

|

|

|

我國上市公司衍生品套期保值動機及其績效研究(2)http://www.sina.com.cn 2007年06月29日 00:40 國泰君安期貨

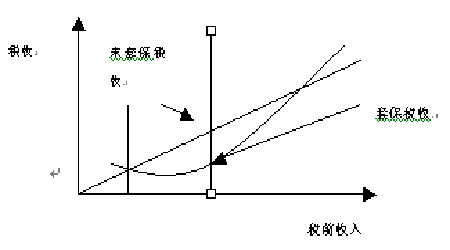

第二章 文獻綜述 20世紀50年代以來,有關企業套期保值的理論經歷了兩個階段,第一個階段以MM定理(Modigliani和Miller,1958)和CAPM定理(Sharpe,1964;Lintner,1965;Mossin,1966)為代表。MM定理認為,公司的財務決策并不能影響公司價值,利用衍生品進行套期保值作為財務決策的一種,自然也不能影響公司價值。投資者可以通過復制賬戶套期保值取得和公司進行套期保值相同的收益(Grinblatt和Titman,1998)。因此,企業并無套期保值的動機和必要性。根據CAPM理論,企業的風險可以被分解為系統性風險和特有風險。其中企業的特有風險是可以通過分散化投資來無成本的規避。如此一來,即使企業套期保值可以降低企業的特有風險,但對于投資者手中的分散化的投資組合來說卻并無意義,反而產生了無謂的套期保值成本。和MM的推論一樣,企業也沒有套期保值的必要。 面對實踐中權益高度分散的大型企業的套保行為,MM定理和CAPM定理一籌莫展。然而,MM定理的是在完美資本市場的假設條件下成立的,現實中的企業面臨著包括稅收、財務困境、委托代理問題、信息不對稱等違背MM定理前提的情況。針對資本市場的不完美性,20世界80年代以來學者對企業套期保值進行了一步的研究。企業套期保值的動機是研究的起點,在了解了企業套期保值的動機后,隨后的研究自然的集中在企業套期保值是否可以降低風險,提高企業價值上。下面是有關企業進行套期保值動機的假說: 一、預期稅收假說 由于企業存在課稅扣除(investment tax credits)、虧損遞延(income tax losses)、累進所得稅等稅收條件,所以企業的上繳 的稅收是其稅前收入的凸函數(convex funciton),如下圖所示: 圖2-1:預期稅收假說 由上圖可知,企業盈利波動越大,落在高稅收的區間的可能性也就越大,上繳的稅收也就越多,企業的稅收是企業盈利波動性的增函數。Smith和Stulz(1985)認為由于避險可以降低企業稅前利潤的波動,降低其落入高稅收等級的概率,從而起到降低稅收負擔,增加企業價值的作用。Nance等(1993)、DeAngelo和Masulis(1980)指出,公司的稅收函數凸性越大,通過避險降低預期稅收的效果越明顯,企業利用衍生品進行避險的動機也就越強。 國外的學者的結論大部分支持預期稅收假說。Nance等(1993)發現課稅扣除和使用衍生品進行套保之間呈相關關系。Dolde(1995)研究指出虧損結轉和使用衍生品進行套保之間呈正相關關系。但Main(1996)、Tufano(1996)、Geczy(1997)的研究中預期稅收假說的代理變量在統計上并不顯著。 二、財務困境假說 MM定理中認為企業可以以不變的資金成本任意舉債,財務危機被假設為沒有成本,然而,在現實生活中這是不可能的。如果在債務到期日企業無法履行債務契約的安排,則企業面臨破產的可能,如果破產,擁有剩余求償權的股東只能獲得除去破產成本的企業價值。預期財務困境成本為預期的破產成本乘以發生的概率。破產成本即包括清算費用、律師費用等直接成本,也包括由于資產缺乏流動性導致的折價損失、企業產品銷量下降等等間接損失。企業財務困境發生的概率和公司固定求償權的比例直接相關,當固定求償權的比例越大,發生財務困境的概率也就越大,導致的財務困境的成本也就越高。因此,降低企業利潤的波動率,可以降低企業發生財務困境的概率,降低財務困境成本,從而提高了企業價值。 Smith&Stulz(1985)認為避險使得公司利潤的波動性降低,利潤較未避險變得平滑,從而一方面降低了公司發生財務困境的概率,從而降低了財務困境的成本,一方面增加了公司的價值。財務杠桿高的公司,其相應的財務困境成本、債權人-股東代理成本、利息支出越高,從而財務杠桿越高的公司,進行套期保值的動機也就越強。Berkman&Bradbury(1996)認為利息保障倍數越低的企業,發生財務困境的機率越高,進行套期保值避險的動機越強。 國外學者的研究中大部分結論支持財務困境假說,也就是利息保障倍數越低,資產負債率越高的企業,利用衍生品進行套期保值的可能性越大。Berkman &Bradbury(1996)的實證結果顯示已獲利息倍數低、財務杠桿高的企業,也就是財務危機發生的可能性較大的企業進行的套保的概率較高; Dolde(1995)研究發現財務杠桿越高,企業進行避險的可能性越大。Mian (1996) 和Geczy (1996)有關跨國公司的匯率風險暴露和衍生品的使用呈正相關關系。Nance、Smith &Smithson(1993)的實證研究中財務杠桿和使用衍生品的成正相關關系,但在在統計上并不顯著。Geczy,Minton和Schrand (1997)研究也發現財務困境假說的代理變量與避險動機之間并無顯著的正相關關系。 我國大陸和臺灣地區的有關財務困境的實證檢驗大多不支持財務困境假說。陳煒(2006)以我國上市公司中有色金屬板塊為樣本的實證結果顯示財務困境的假說并不成立。江佳玲(2000)關在臺灣地區的實證研究也發現財務困境假說的代理變量統計上并不顯著。 三、公司規模假說 關于公司規模與避險動機,學者有著不同的意見。Warner(1977)研究發現公司發生財務困境時,由于構成財務危機成本的重要組成部分為法律成本,這一部分無論公司規模大小,一般較為固定。那么相對小公司而言,大公司的負擔較輕,由此大公司的避險動機較弱。 但是,Block &Gallagher(1986)、Booth & Smith & Stolze (1984)認為,由于利用衍生品進行避險有信息的規模經濟效果,因為利用衍生品進行套期保值非常復雜,需要有專業分析人員進行操作;而且需要及時處理大量資訊,信息資訊的成本也比較高昂。所以只有大企業才有相應的人力物力從事套期保值避險工作。同時由于大公司的套保規模較大,所以其套保的平均成本較低,由此大公司避險的動機又相對小公司較強。因此,公司規模與避險動機并不明顯。 國內外有關公司規模假說的實證研究大多支持公司規模假說。陳煒(2006)在采用向后回歸法對公司規模假說檢驗時發現公司規模與企業從事衍生品避險公司的概率成正相關。我臺灣地區的江佳玲(2000)、以及其他國外學者Berkman&Bradbury(1996)、Nance、Smith&Smithson(1993)、Guay(1999)、Mian(1996)也得出了同樣的研究結論。 四、投資不足與假說(underinvestment problem) 公司治理理論認為,企業是一系列契約的集合。不同的利益群體如股東和債權人一旦發生矛盾,由股東任命的管理層會服從股東利益,從而產生債權人-股東代理問題。Myers(1977),Myers和Smith(1987)研究發現,如果公司存在違約風險債務時,當投資某些正凈現值(NPV)較小的項目時,由于股東只擁有剩余索取權,只有清償債務后才對剩余的資產有索取權,所以該凈現值為正的項目會降低違約債務風險的數額,使得債權價值上升,財富從股東處轉移至債權人,因此代表股東利益的經理層會放棄這些投資項目,造成無謂損失(deadweight loss),損害了債權人的利益。債權人因此會在債務契約中加入限制條款,這必然增加了代理成本,降低了企業價值。因為投資不足現象的出現需要有兩個條件出現才成立,一是是由于公司存在有違約風險的債務,二是有一定的投資機會可供選擇。所以投資不足和投資機會的多少正相關。 Myers和Smith(1987)同時指出,避險活動可以穩定公司的現金流,降低公司出現債務違約的可能,從而避免了投資不足問題,降低了融資成本,由于企業價值是未來現金流對資產成本的貼現,融資成本的降低又增加了企業價值。因此,財務困境成本越高的企業,越有可能進行套期保值避險(這和財務困境假說中一致,在此假說中就不過多闡述了)。投資不足又多出現于投資機會較多的成長型企業,所以投資機會越多的企業進行套期保值避險的可能性越大。 投資機會一般由市凈率、研發費用占收入的比例或者固定資產占總資產的比例作為代理變量。 陳煒(2006)采用市盈率、主營業務收入的增長率、市凈率同時作為投資不足假說的代理變量,研究發現代理變量無一顯著。江佳玲(2000)的研究中發現市凈率和進行避險的關系與預期符號相反,其認為是企業通過別的方法如發行可轉債等方式來替代了衍生品的作用。國外的學者的研究大部分都支持投資不足假說,Nance等(1993),Dolde(1995),采用研發費用占收入的比例作為成長率的代理變量,研究發現代理變量和避險的動機有顯著的正相關關系。Samant (1996)采用市凈率為代理變量,研究發現其與避險動機有著顯著的正相關關系。Guay( 1999)研究中以市凈率為代理變量,發現與上面相同的結論,但市凈率的增長與避險動機在統計上并無顯著關系。Mian(1996)研究以市凈率為代理變量,但發現其與避險動機呈負相關關系。 五、避免外部融資假說 公司可通過自有資金和外部融資來為項目融資。由于資本市場的不完全性,外部融資并非具有完全的彈性,隨著融資量的上升,其邊際成本往往隨之上升。這樣,內部現金流的不穩定,會產生外部融資的需求,而外部融資的成本的不固定和在邊際程度上上升的特點,使得現金流的波動出現了額外的成本。此外,現金流的大幅波動往往一方面會導致利潤不穩定,影響到期債務的清償,從而產生財務困境問題(財務困境發生時,公司需要留出部分現金清償債務,這使得公司喪失了一部分投資機會,同時也會發生投資不足問題。現金流的大幅波動,另一方面也導致了公司不得不采用成本較高的外部融資,這使得一部分資本收益率大于自有資金而小于外部融資的投資機會也喪失了,降低了企業價值。 Froot,Scharfstein&Stein(1993)認為由于資本市場的不完全性以及信息不對稱因素,外部融資相對于內部融資來說極為成本極高,為避免融資成本的提高,具有高成長機會的上市公司有動機利用衍生品進行避險,來維持內部現金流的穩定,避免昂貴的外部融資。從而降低了融資成本,增加了公司價值。Mayers&Smith(1990)認為公司現金流的波動與財務困境以及投資不足問題正相關(因此現金流的波動也是財務困境的代理變量)。 通過套期保值,公司可以將現金流的流入流出配比,有效的配置低成本內部資金,增加企業價值;且如果內部資金成本低于外部資金,則套期使得企業可以對更多正凈現值的項目進行投資,也增加了企業價值。 陳煒(2006)分別計算了股權融資成本&債權融資成本,研究發現其與使用衍生品進行套保避險并無顯著相關。Guay(1999)的研究中,公司特有風險的符號與預期相反,貝塔的符號與預期相同,不過同樣在統計上不顯著。 六、管理層自利假說 在所有權和經營權分離以后,對于股東來說,他可以通過分散化投資來規避公司特有風險;而對于管理層來說,其業績由于不僅由個人管理能力決定,還同時受原材料風險、商品價格風險、利率匯率風險的影響。如果其預期報酬取決于預期利潤,由于管理層并不能像股東那樣通過分散化投資來規避風險,因此對于承擔的特有風險,如果管理層是風險規避的,管理層必然會索取相應的報酬,或者通過別的途徑將風險規避。Smtih&Stulz(1985)的研究發現,如果管理層的期望效用是企業期末價值的凸函數,管理者為風險喜好者,不會采取避險行動;如果管理層的期望效用是企業期末價值的凹函數,期末財富是企業期末價值的凸函數,管理層會規避一部分風險;如果管理層的期望效用是企業期末價值的凹函數,期末財富是企業期末價值的凹函數,管理層會規避全部風險。對管理層個人來說,對企業進行套保的成本往往低于對個人風險進行套保的成本,所以風險厭惡的管理層會利用衍生品對公司風險進行規避。 當套期保值的成本低于因管理層承擔特有風險而支付的報酬時,企業的價值得到了提高;相應的,當套期保值的成本高于因管理層承擔特有風險而支付的報酬時,企業的價值隨之降低。但是,無論企業價值提升與否,這都是處于管理層自利的動機,而不是增加企業價值的動機,與股東的目標并不一致。因此,此時的套期保值行為存在代理成本,對于企業價值的影響并不確定。Friend&Hasbrouck(1987)的研究發現,當管理層持有一定的股票時,其與股東的目標將趨于一致,并且會使用表內工具進行風險管理,減輕代理問題。 陳煒(2006)以高管持股比例為代理變量,研究發現該代理變量在統計上和避險動機的關系并不顯著。Tufano(1996)研究發現持股比例高的管理層更傾向套期保值避險。Berkeman&Bradbury(1996)的實證結果也不顯著。 七、表內風險管理假說 Nance等(1993)研究指出公司可以通過資產負債表內風險管理-保持高的流動性以降低與長期債有關的預期財務困境與代理成本,從而降低公司發生財務困境的概率,從而起到與使用衍生品進行風險管理替代的效果。從而降低使用衍生品進行風險管理的動機。Geczy等(1997)采用速動比(速動資產/流動負債)來衡量資產的流動性。Berkman&Bradbury(1996)研究發現,流動資產比例越高、股利支付率越低,使用衍生品進行套期保值的動機越弱。陳煒(2006)采用速動比的實證研究發現其與避險關系并不顯著。 公司面臨的主要風險商業風險常用固定成本對可變成本的比例來表示。陳煒(2006)采用固定資產與流動資產的比例作為公司表內風險管理的代理變量,研究發現其對企業價值并無顯著影響。 企業價值取決于未來現金流對資本成本的貼現,以上假說中的投資不足假說、避免外部融資假說、減少預期稅收假說、降低財務困境假說本質上是通過穩定公司的未來現金流(這也體現在股票收益率的波動上),來降低資本成本,以提高公司價值。這與Lookman(2004)的摩擦成本假說一致。陳煒(2006)選擇上市公司是否使用衍生品為亞元變量,因變量為公司價值的代理變量進行回歸發現,總體上我國上市公司使用衍生品進行風險管理不能提高公司價值。其歸結為市場不發達,套保水平不夠等因素造成。 通過前面的文獻綜述我們可以看到,與國內學者的研究結論不同,有關企業套期保值避險的動機假說的實證檢驗大部分都呈支持態度,由于企業避險的動機是為了提高企業價值(管理層自利假說除外),那么有關使用衍生品與提高企業價值的實證檢驗很有可能得到企業價值通過避險獲得提高的結果,事實上也是如此。Allayannis&Weston(2001)的研究以托賓Q(Tobin’s Q)作為企業價值的代理變量,以美國非金融類上市公司為樣本發現使用衍生品使企業溢價3%到8%,Carter等(2004)采用美國航空業為樣本的研究發現通過使用衍生品使企業溢價12%到16%。 如前文所述,企業使用衍生品最直接的效應是減少了摩擦成本,降低企業價值波動,之后才是提高企業價值,因此Guay(1999)以使用利率和匯率衍生品的美國非金融類上市公司為樣本,沒有采取直接檢驗使用衍生品與提高企業價值的關系,而是檢驗了使用與企業風險變化之間的關系,研究發現使用衍生品后顯著降低了企業的風險。但也有少數學者認為(Brown,2001;Guay&Kothari,2003),企業面臨風險中的利率風險和匯率風險是次要風險,行業風險才是主要的風險,因此對利率、匯率風險采用衍生品進行風險管理并不能夠顯著的提升企業價值。 綜上所述,由于企業通過使用衍生品進行避險,可以充分利用稅收條款、實現信息和成本規模經濟、降低股東-債權人代理成本、避免外部融資,從而減少企業價值的波動,提升企業價值。除了使用衍生品進行風險管理,企業還可以使用其他風險管理手段,如降低資產負債率、提高資產流動性等表內風險管理手段,這些手段對衍生品形成了一定的替代作用。由于管理層也存在自利的動機,這引起的委托代理成本使得采用衍生品避險對企業價值的作用并不確定。

【發表評論】

|

|||||||||||