美國“去通脹”的三個階段(國金宏觀·趙偉團隊)

趙偉宏觀探索

摘要

近一年來,美國“去通脹”的進程較為順利,這不僅表現(xiàn)為整體CPI通脹的持續(xù)和大幅地下行,更重要的是經(jīng)濟依然有韌性,失業(yè)率保持在歷史低位。那么,下一階段,美聯(lián)儲是否還能兼顧最大就業(yè)和物價穩(wěn)定“雙重使命”?

熱點思考:美國“去通脹”的進程共三個階段,目前仍處于第二階段

時值年中,全球“去通脹”壓力明顯緩和,但不同區(qū)域壓力并不均勻。發(fā)達國家(AE)中,整體CPI去通脹的進程明顯領(lǐng)先于核心CPI。34個AEs的CPI通脹擴散指數(shù)已明顯回落,高于10%的國家/地區(qū)數(shù)量占比已經(jīng)下降至低位,但高于3%或5%的擴散指數(shù)仍較高。各經(jīng)濟體的核心CPI通脹的歷史分位數(shù)仍偏高,擴散指數(shù)也處高位。

在主要發(fā)達經(jīng)濟體中,美國“去通脹”的進度較為領(lǐng)先,但“行百里者半九十”。整體與核心通脹都處于較低分位水平,趨勢性通脹指標(biāo)也都出現(xiàn)了拐點。CPI同比從8.9%高點下降到了3.1%;核心CPI從6.6%高點下降到了4.9%;16%截尾平均CPI從7.3%降到了4.9%,CPI中值從7.2%降到了6.2%,55%截尾平均PCE從4.8%降到了4.6%。

2023年2季度以來,美國去通脹已經(jīng)進入“下半場”,通脹的下行將以總需求的收縮為前提。“下半場”的特征是:1)結(jié)構(gòu)上從商品去通脹轉(zhuǎn)向服務(wù)去通脹,通脹下行的斜率趨于平坦化;2)從供給主導(dǎo)轉(zhuǎn)向需求主導(dǎo),通脹下行的幅度更加依賴于需求收縮的程度;3)非周期性通脹下行空間不斷收窄,周期性通脹開始下行。

可進一步將“下半場”的服務(wù)去通脹分為兩個階段:第一階段為住房服務(wù)(即租金),第二階段為超級核心服務(wù)(非住房核心服務(wù)),前者主要取決于房價走勢,后者主要取決于工資增速。美國住房服務(wù)通脹的拐點在2023年2季度已基本確立,服務(wù)業(yè)去通脹也已經(jīng)進入“快車道”。

在去通脹的第三階段,勞動力市場能否進一步“轉(zhuǎn)弱”是關(guān)鍵。隨著勞動參與率的持續(xù)回升、移民的流入和企業(yè)招工需求的下降,美國勞動短缺狀況有所緩和。但截止到2季度末,美國勞動力市場依然“非常緊張”。短期內(nèi),從勞動力市場邊際變化看,工資增速趨于下行的方向更為確定,但不確定的是“均衡”工資是多少。

海外事件&數(shù)據(jù):美國地產(chǎn)銷售下滑,零售消費增速回落,日本核心通脹回落

美國6月地產(chǎn)銷售、開工回落。美國6月新屋開工143萬戶,前值156萬戶;6月營建許可回落至144萬戶,前值150萬戶;6月成屋銷售回落至416萬套,前值430萬套。美國7月NAHB住房市場指數(shù)升至56,前值55。截至7月20日,美國30年期抵押貸款利率升至6.8%,較5月底的6.6%上升20BP。

美國6月零售消費增速回落。美國零售及食品銷售6月同比1.5%,前值2.0%,環(huán)比0.2%,前值0.5%。汽車消費增速回落,機動車輛及零部件環(huán)比0.4%,前值1.5%。受地產(chǎn)銷售拉動,家具消費增速回升,6月環(huán)比1.4%,前值-0.4%。7月15日當(dāng)周,美國紅皮書零售增速-0.2%,前值-0.4%。

日本核心通脹回落,英國通脹放緩超預(yù)期。日本6月CPI錄得3.3%,前值3.2%,核心CPI錄得3.3%,前值3.2%,受能源價格下跌影響,剔除新鮮食品和能源的核心CPI同比4.2%,前值4.3%,為2022年以來首次出現(xiàn)回落。英國通脹放緩超預(yù)期,英國6月CPI同比8%,預(yù)期8.2%,前值8.7%,6月核心CPI同比漲6.9%,預(yù)期7.1%,前值7.1%。

風(fēng)險提示

俄烏戰(zhàn)爭持續(xù)時長超預(yù)期;穩(wěn)增長效果不及預(yù)期;疫情反復(fù)。

+

報告正文

一、熱點思考:美國“去通脹”的歷程:共三個階段,目前仍處第二階段

近一年來,美國“去通脹”的進程較為順利,這不僅表現(xiàn)為整體CPI通脹的持續(xù)和大幅地下行,更重要的是經(jīng)濟依然有韌性,失業(yè)率保持在歷史低位。那么,下一階段,美聯(lián)儲是否還能兼顧最大就業(yè)和物價穩(wěn)定“雙重使命”?

(一)全球“去通脹”的形勢:“行百里者半九十”

時值2023年中,全球“去通脹”壓力明顯緩和,但不同區(qū)域壓力并不均勻。除日本仍處于“再通脹”過程之外,其余G20國家(中國除外)均不同程度上實現(xiàn)了“去通脹”。CPI方面,發(fā)達經(jīng)濟體中的美國、加拿大、西班牙、希臘、韓國以及大部分新興和發(fā)展中經(jīng)濟體的去通脹效果較為顯著,讀數(shù)均位于3.1%以下,但歐洲主要大國仍位于5%以上。核心CPI方面,除加拿大、韓國和俄羅斯之外,多數(shù)G20國家的“去通脹”效果不明顯,讀數(shù)均為4%以上。

就發(fā)達國家整體而言,整體CPI去通脹的進程明顯領(lǐng)先于核心CPI。從歷史分位數(shù)看,除英國、德國、法國和意大利外,其余經(jīng)濟體整體CPI通脹已經(jīng)回落至中位數(shù)以下水平。基于34個AEs計算的CPI通脹擴散指數(shù)已明顯回落,高于10%的國家/地區(qū)數(shù)量占比已經(jīng)下降至低位,但高于3%或5%的擴散指數(shù)仍較高。但是,各國的核心CPI通脹的歷史分位數(shù)仍偏高,擴散指數(shù)也處高位。

比較而言,主要新興和發(fā)展中經(jīng)濟體的CPI通脹和核心CPI通脹的歷史分位數(shù)都處于低位。但從范圍更廣泛的擴散指數(shù)(樣本量為57)看,新興與發(fā)展中經(jīng)濟體的去通脹任務(wù)依然任重道遠:CPI通脹超過5%的國家數(shù)量占比約等于60%,核心CPI通脹超過5%的國家數(shù)量占比約為70%,超過10%的比例分別為30%和40%。

從各國再通脹和去通脹的次序上看,PPI領(lǐng)先于CPI,領(lǐng)先于核心CPI。PPI的全球聯(lián)動性較高,核心CPI受各國內(nèi)部經(jīng)濟現(xiàn)狀和政策的影響更為顯著。在主要發(fā)達經(jīng)濟體中,美國和歐元區(qū)已經(jīng)在全面去通脹,英國和日本的核心CPI通脹仍在頂部區(qū)域。在主要新興與發(fā)展中經(jīng)濟體中,以核心CPI衡量,巴西的通脹壓力較大,其次是印度。各國的PPI均在快速探底,其中,美國、歐盟、英國以及中國、印度、巴西、俄羅斯等PPI同比處于近三年的區(qū)間低位——主要是受原油價格的影響。

(二)美國“去通脹”的歷程:可分為三個階段,目前處在第二階段

在主要發(fā)達經(jīng)濟體中,美國“去通脹”的進度較為領(lǐng)先。整體與核心通脹都處于較低分位水平,趨勢性通脹指標(biāo)(中值或截尾均值)也都出現(xiàn)了拐點。截止到6月底(PCE為5月底),整體CPI同比從8.9%高點(2022年6月)下降到了3.1%,降幅5.8%;整體PCE同比從7.0%(2022年6月)下降到了3.9%,降幅3.1%;核心CPI從6.6%高點(2022年9月)下降到了4.9%,降幅1.7%;核心PCE從7.0%(2022年2月)下降到了4.6%;克利夫蘭聯(lián)儲編制的16%截尾平均CPI從7.3%(2022年9月)降到了4.9%,CPI中值從7.2%(2023年2月)降到了6.2%,降幅1%,達拉斯聯(lián)儲編制的55%截尾平均PCE從4.8%(2023年4月)降到了4.6%,降幅0.2%。由于住房服務(wù)通脹的拐點在2023年2季度已基本確立,美國服務(wù)業(yè)去通脹也已經(jīng)進入“快車道”。

在深度報告《注定衰退:去通脹“下半場”,美聯(lián)儲“兩難全”》中,我們根據(jù)通脹的結(jié)構(gòu)和驅(qū)動力,將美國去通脹劃分為“上半場”和“下半場”,認(rèn)為2023年2季度以來,美國去通脹已經(jīng)進入下半場,具體表現(xiàn)為:1)結(jié)構(gòu)上從商品去通脹轉(zhuǎn)向服務(wù)去通脹,通脹下行的斜率趨于平坦化;2)從供給主導(dǎo)轉(zhuǎn)向需求主導(dǎo),通脹下行的幅度更加依賴于需求收縮的程度;3)非周期性通脹下行空間不斷收窄,周期性通脹開始下行;作為結(jié)果,通脹的下行將以總需求的收縮為前提,美聯(lián)儲更難平衡就業(yè)和通脹“雙重使命”。

可進一步將“下半場”的服務(wù)去通脹分為兩個階段:第一階段為住房服務(wù)(即租金),第二階段為超級核心服務(wù)(非住房核心服務(wù)),前者主要取決于房價走勢,后者主要取決于工資增速。加上“上半場”的商品去通脹,按照三階段劃分,目前美國處于去通脹的第二階段——租金通脹將成為核心通脹下行的主要驅(qū)動因素(兩階段并非完全孤立)。

未來一年至一年半左右的時間內(nèi),租金通脹下降的趨勢較為確定——租金通脹滯后房價增速約16個月,而房價同比增速的高點出現(xiàn)在2022年1季度,目前仍處在下降區(qū)間。假定工資增速維持溫和放緩的趨勢,預(yù)計2023年底核心CPI與核心PCE通脹將下降至3.5-4%區(qū)間,CPI或PCE降至3%左右。這依然明顯高于美聯(lián)儲的政策目標(biāo)。雖然美聯(lián)儲不必等到通脹降至2%才降息,但至少要確定通脹仍在向2%收斂。芝商所(CME)交易隱含的信息顯示,市場正在定價2023年1季度美聯(lián)儲首次降息。屆時,整體與核心通脹的一階導(dǎo)數(shù)與通脹的水平同等重要。

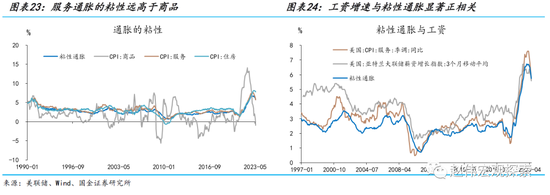

服務(wù)通脹的粘性高于商品通脹,而粘性通脹與工資增速又高度正相關(guān)。包括美聯(lián)儲在內(nèi),對美國核心通脹的分解“范式”是將其拆分為核心商品、住房和非住房核心服務(wù),并認(rèn)為各自的主要解釋變量為全球價值鏈、房價和工資。實際上,非住房核心服務(wù)與工資的相關(guān)性只有0.66,而核心服務(wù)(含住房)與工資的相關(guān)系數(shù)高達0.83。所以,至少從經(jīng)驗上看,工資增速是核心服務(wù)通脹、進而也是核心通脹最關(guān)鍵的解釋變量之一。換言之,工資增速決定了通脹的中樞水平。

假定勞動生產(chǎn)率不變,通過工資增速與通脹的歷史關(guān)系,即可得到不同工資水平隱含的通脹率。除平均時薪(私人部門)以外,多數(shù)工資增速指標(biāo)均為5%左右,其隱含的CPI和核心PCE均在4%以上。對于聯(lián)儲而言,其合宜的工資增速約為3-3.5%——等于2%通脹目標(biāo)+1-1.5%的勞動生產(chǎn)率增速,在勞動力市場緊張狀態(tài)保持不變的情況下,工資增速或難下降至合宜水平。更何況,美國勞動生產(chǎn)率增速相比疫情前顯著下降,2022年1季度至2023年1季度,美國勞動生產(chǎn)率連續(xù)5個季度負增長[1]。

[1]參考報告:《美國經(jīng)濟“低效的繁榮”》。

(三)“去通脹”的第三階段:勞動力市場能否進一步“轉(zhuǎn)弱”是關(guān)鍵!

作為勞動力的價格,(均衡)工資由勞動力市場供求關(guān)系決定。換言之,勞動力市場松緊程度(slackness)是工資的決定性因素。上世紀(jì)90年代以來,與“菲利普斯曲線”平坦化相伴而生的現(xiàn)象是,勞動力市場狀況與工資增速之間的相關(guān)性“似乎”也消失了,即緊張的勞動力市場不再是工資增速上漲的充分條件。例如,在2018年前后,失業(yè)率逐步下降到“自然失業(yè)率”水平以下——失業(yè)缺口轉(zhuǎn)負,但工資增速卻沒有顯著的上行。這引發(fā)了關(guān)于“工資之謎”(the wage puzzle)的討論。其貨幣政策含義是:緊張的勞動力市場不再是美聯(lián)儲提前加息的條件,而這曾經(jīng)是馬丁-沃爾克-格林斯潘時代“逆風(fēng)而行”規(guī)則的核心內(nèi)容之一。

實際上,在學(xué)術(shù)文獻中[2],關(guān)于(工資)菲利普斯曲線的“消失”(或“失眠”)的討論遠沒有結(jié)束,也未有定論,它或許只是“大緩和”時代的一個時代特征。通過改變通脹或勞動力市場“松弛”程度的指標(biāo),傳統(tǒng)菲利普斯曲線所描述的失業(yè)與通脹的替代關(guān)系可能并未消失,例如用粘性通脹或趨勢性通脹指標(biāo)替換整體通脹,用更為綜合的勞動力市場條件指數(shù)(LMCI)來替代失業(yè)缺口,將會發(fā)現(xiàn)勞動力市場緊張程度與工資顯著正相關(guān),工資與通脹的正相關(guān)性依然顯著。

[2]Stock,Watson,2019. Slack And Cyclically Sensitive Inflation,NBER working paper 25792.

自2022年初美國經(jīng)濟全面重啟和美聯(lián)儲加息以來,隨著勞動參與率的持續(xù)回升、移民的流入和企業(yè)招工需求的下降,美國勞動短缺狀況有所緩和。但截止到2季度末,美國勞動力市場依然“非常緊張”,表現(xiàn)為:1)職位空缺數(shù)仍高達980萬,空缺率為5.9%,相比2022年3月的高點(1200萬和7.4%)有所回落,但仍高于疫情前的700萬和4.5%;2)失業(yè)率(U3)為3.6%,且自2022年3月以來一直位于3.4-3.7%區(qū)間震蕩;3)每位失業(yè)者對應(yīng)的職位空缺數(shù)等于1.7,高于疫情前的1.2和歷史(1985-2019)平均的0.6%;4)勞動供求缺口仍高達370萬(峰值為600萬)。

短期內(nèi),從勞動力市場邊際變化看,工資增速趨于下行的方向更為確定,但不確定的是“均衡”工資是多少。從領(lǐng)先指標(biāo)看,截至年底,工資增速或有10%左右的下降空間。屆時,就業(yè)成本指數(shù)(ECI)增速或落至4.5%左右,亞特蘭大聯(lián)儲薪資增長指數(shù)(3個月移動平均)或回落至5%左右,其隱含的核心PCE通脹約為3.5-4%。所以,下半年,由于租金和工資通脹同步回落(商品通脹低位企穩(wěn)),美國通脹形式較為樂觀。但明年通脹能否進一步回落,則取決于商品、租金和工資的“合力”。

二、海外基本面&重要事件

(一)貨幣與財政:美聯(lián)儲BTFP規(guī)模上升

7月19日當(dāng)周,美聯(lián)儲總資產(chǎn)及逆回購規(guī)模下降,美聯(lián)儲BTFP工具使用量上升10億美元至1029億,TGA存款上升200億美元。貨幣市場基金規(guī)模上升40億美元。7月12日當(dāng)周,美國商業(yè)銀行存款回落900億,小型銀行存款下降70億美元。商業(yè)銀行消費貸款下降50億,住房貸款上升100億,工商業(yè)貸款下降140億。7月14日當(dāng)周,美國金融條件指數(shù)-0.35,前值-0.32,金融條件延續(xù)寬松。

(二)生產(chǎn)與就業(yè):美國6月工業(yè)總產(chǎn)值增速下降

美國6月工業(yè)總產(chǎn)值增速下降。6月,美國工業(yè)總產(chǎn)值同比增-0.5%,前值0.1%,環(huán)比-1%,前值-0.2%,同比、環(huán)比增速均下降。區(qū)分產(chǎn)品來看,非工業(yè)用品生產(chǎn)增速最低,6月同比-1.7%;設(shè)備類產(chǎn)品生產(chǎn)增速最好,6月同比1.1%。7月15日當(dāng)周美國初請失業(yè)金人數(shù)23萬人,前值24萬人,續(xù)請失業(yè)人數(shù)175萬人,前值172萬人。7月10日當(dāng)周新增職位數(shù)量166萬,前值166.1萬。

(三)消費與出行:美國6月零售增速下滑

美國6月零售消費增速回落。6月,美國零售及食品銷售同比1.5%,前值2.0%,環(huán)比0.2%,前值0.5%。汽車消費增速回落,6月機動車輛及零部件環(huán)比0.4%,前值1.5%。家具消費增速回升,6月環(huán)比1.4%,前值-0.4%。7月15日當(dāng)周,美國紅皮書零售增速-0.2%,前值-0.4%。其中百貨店增速-2.8%,前值-2.3%,折扣店增速0.5%,前值0.2%。德國7月外出用餐人數(shù)同比升至6%,紐約擁堵指數(shù)回落。

(四)通脹與能源:日本核心通脹回落,英國通脹放緩超預(yù)期

日本核心通脹回落。日本6月CPI錄得3.3%,前值3.2%,核心CPI錄得3.3%,前值3.2%,受能源價格下跌影響,剔除新鮮食品和能源的核心CPI同比4.2%,前值4.3%,2022年以來首次出現(xiàn)回落。日本6月服務(wù)通脹1.6%,商品通脹1.7%。歐元區(qū)通脹放緩,6月歐元區(qū)HICP錄得5.5%,前值6.1%,核心HICP錄得5.5%,較前值5.3%反彈。英國通脹超預(yù)期放緩,英國6月CPI同比8%,預(yù)期8.2%,前值8.7%,6月核心CPI同比漲6.9%,預(yù)期7.1%,前值7.1%。截至7月21日,布油錄得80.5美元每桶,上周80美元;WTI原油錄得77.1美元,上周75.4美元;英國天然氣錄得70便士/色姆,上周62便士。NYMEX天然氣2.7美元/百萬英熱單位,上周2.6美元。

(五)地產(chǎn)與信貸:美國6月地產(chǎn)銷售、開工回落

美國6月地產(chǎn)銷售、開工回落。美國7月NAHB住房市場指數(shù)升至56,前值55。美國6月新屋開工143萬戶,前值156萬戶;6月營建許可回落至144萬戶,前值150萬戶;6月成屋銷售回落至416萬套,前值430萬套。截至7月20日,美國30年期抵押貸款利率升至6.8%,較5月底的6.6%上升20BP。

(六)庫存與供應(yīng):美國原油庫存減少

上周美國原油庫存減少71萬桶,前值增加595萬桶。原油庫存量4.6億桶,高于2019年同期水平;戰(zhàn)略原油儲備增加0.1萬桶,存量降至3.5億桶。原油產(chǎn)量錄得1230萬桶,前值1230萬桶,美國天然氣庫存處于同期較高位置。

風(fēng)險提示

1.俄烏戰(zhàn)爭持續(xù)時長超預(yù)期。俄烏雙方陷入持久戰(zhàn),美歐對俄制裁力度只增不減,滯脹壓力加速累積下,貨幣政策抉擇陷入兩難境地。

2.穩(wěn)增長效果不及預(yù)期。債務(wù)壓制、項目質(zhì)量等拖累穩(wěn)增長需求釋放,資金滯留在金融體系;疫情反復(fù)超預(yù)期,進一步抑制項目開工、生產(chǎn)活動等。

3.疫情反復(fù)。國內(nèi)疫情反復(fù),對項目開工、線下消費等抑制加強;海外疫情反復(fù),導(dǎo)致全球經(jīng)濟活動、尤其是新興經(jīng)濟體壓制延續(xù),出口替代衰減慢。

責(zé)任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)