摘 要

本文通過理論分析結合經濟學實驗的方式,比較了“發行人指定”和“投資人指定”兩種評級模式。兩種模式的評級費用支付方均為發行人,唯一區別在于評級公司由誰指定。研究發現,理論上在自由競爭的評級市場環境中,發行人指定模式會使評級公司有意愿虛高評級,而在投資人指定模式下,評級公司有意愿壓低評級。本文進一步采取了經濟學實驗的方式,系統比較兩種模式的差別,并深入剖析了導致這種差異產生的潛在原因。實驗結果驗證了發行人指定模式下的評級虛高現象,但并未找到投資人指定評級模式下壓低評級的證據。

關鍵詞

債券評級 經濟學實驗 債券發行人 市場效率

研究背景

債券信用評級是債券市場的基礎性制度之一,在降低市場信息不對稱(Biglaiser,1993)、衡量發行主體違約風險等方面發揮著重要作用。目前國內外評級機構主要采用發行人付費的模式,投資者付費的模式市場占比較低。本文將評級機制分為“發行人付費,發行人選擇”(以下簡稱“發行人指定”)模式,以及“發行人付費,投資人選擇”(以下簡稱“投資人指定”)模式。債券市場評級模式主要為發行人指定模式,而大量研究表明該模式存在嚴重的道德風險問題,具體表現為評級公司為迎合發行公司需求而傾向于虛高評級,從而獲得評級機會(Benabou and Laroque,1992;Albano and Lizzeri,2001;Morgan and Stocken,2003),導致債券市場總體評級質量下降。

為解決上述問題,許多研究均嘗試對現有債券市場評級模式進行改良。吳育輝等(2020)選擇我國2011—2015年發行債券且被中債資信評級覆蓋的A股上市公司開展回歸分析,其研究結果表明,在發行人付費模式下,評級機構更易獲取發行公司內部信息,然而評級缺乏獨立性導致結果明顯虛高。相對而言,投資人付費模式雖然在信息獲取方面存在一定的劣勢,卻能有效緩解評級虛高問題。為探究債券市場評級模式的潛在改良方式,本文探究在其他情況不變的條件下,評級機制從發行人指定模式轉換至投資人指定模式所帶來的差異化影響。董暖、祁暢(2022)研究指出,投資人指定模式可以有效避免發行人指定模式下的道德風險問題,并可通過投資人群體投票的方式規避規模效應等潛在問題。但由于缺乏實證數據支持,投資人指定模式的實際實施效果與試點價值尚不明朗。

本文嘗試在理論分析的基礎上,通過經濟學實驗構建模擬交易環境,對投資人指定模式的市場效果開展定量評估。經濟學實驗是近年來新興的實證方法之一,其核心思路是將理論模型或現實政策進行抽象化處理,并基于結果構建一個虛擬環境,比較虛擬環境中受試者的真實行為,進而對不同的理論或政策進行定量評估。相較于傳統的數據分析方法,經濟學實驗能夠在可控環境內改變某單一因素,有效避免內生性等問題,進而實現對因果關系的清晰判斷。近年來,越來越多的政府機構開始將經濟學實驗融入政策制定中(List and Lucking-Reiley,2000;包特等,2020)。本文將現實中復雜的債券市場評級機制進行了高度抽象,構建了一個可控的市場環境,并在控制其他條件不變的情況下僅改變評級公司選擇方這一單一變量。

理論分析

為比較不同債券市場評級模式下的市場差別,本文首先構建了一個由發行人、評級公司和投資人組成的三方博弈模型。模型發現在傳統的發行人指定模式下,評級機構將虛高評級,而在投資人指定模式下,評級公司則會壓低評級。根據博弈模型,本文設計了一個包括單發行人、單投資人、雙評級機構的虛擬交易市場。該設計雖然對現有市場進行了大量簡化,但雙評級公司的存在使得評級公司有意愿通過虛假評級方式與其他主體進行共謀,最終提升自身利潤。為保證研究結果的可靠性,本實驗在不同模式間采取了組間比較,即不同受試組之間唯一的差別是評級機構的指定方,因此最終的市場效果差異即來自債券市場評級模式本身。本文實驗流程是由Python編程實現,主要包括主體實驗和調查問卷兩部分。

(一)主體實驗

主體實驗中受試者以四人為單位組成“債券發行—評級—認購”市場。受試者被隨機分配角色,一人扮演發行人,兩人扮演評級公司,一人扮演投資人。在實驗過程中,受試者的角色不會發生變化。在實驗中,評級公司可以虛高或壓低債券評級,當債券違約時,其虛假評級行為將被揭露,并將該情況記錄在該評級公司的信用歷史中。為了契合理論假設,實驗中的受試者在每一輪將會重新進行匹配,而唯一可以傳遞到下一輪的信息是評級公司的信用歷史。

每輪實驗開始時,發行人均會獲得一只待發行債券作為評級對象。參考我國當前債券市場,本文假設評級對象共存在三種可能等級:AA、AA+和AAA。為保證兩組之間的對比均衡,本文將三者的概率分別設定為30%、40%、30%。在發行人指定模式下,當評級對象真實等級為AA、AA+時,評級公司理論上必然會虛高評級以滿足發行人心理。結合評級對象的等級分布概率,評級公司虛高評級的概率為70%。同理,在投資人指定模式下,當評級對象真實評級為AA+、AAA級時,評級公司理論上必然會壓低評級以滿足投資人心理,故評級公司壓低評級的概率亦為70%。表1為本文假設不同等級評級對象的真實利率、違約率及違約后回報率。

在發行人評級模式下,評級公司和發行人同時了解到評級對象的真實等級,并將預評級結果發送至發行人,預評級結果可能出現與真實等級不相符的情況。該預評級結果將決定評級對象發行后的利率,但評級對象的違約率和違約后回報率只取決于其真實等級。當發行人收到預評級結果后,會根據預評級結果和評級公司的信用歷史選擇其傾向于合作的評級公司。當選擇了其中一家評級公司時,該公司會獲得5單位虛擬幣的評級費用,而未被選擇的公司該輪則沒有收益。若發行人沒有選擇任何一家評級公司,則該輪實驗結束,評級對象未能成功發行。

然而,在投資人指定評級模式下,評級公司最初并不了解評級對象的真實等級。每輪實驗開始時,投資人會根據評級公司的信用歷史指定其中一家公司,該公司在被指定后會獲知評級對象的真實等級,決定預評級結果并發送給發行人。若發行人接受預評級結果,則評級公司獲得發行人支付的5單位虛擬幣的評級費用,若不接受則該輪評級對象未成功發行。

若評級對象成功發行,評級公司須將預評級結果發送給投資人。投資人在此階段獲得1000單位虛擬幣的可投資資金,其收益取決于投資的金額和最終的債券收益。投資人根據評級結果與評級公司的歷史記錄,綜合決定該輪的投資選擇。若評級對象正常交割,則投資人收益為投資金額乘以債券利率;若評級對象違約,則收入為投資金額乘以違約后回報率。由此可見,投資人偏向于壓低評級,即在評級對象等級不變的情況下提高利息收益。發行人的收益取決于發行人的投資額度、評級對象真實等級及獲得評級的利差。具體而言,發行人的收益為投資額度的1%加上利差,若評級對象的真實等級為AA+,測評等級為AAA,假設投資額度為1000單位虛擬幣,根據表1的實驗設置,則發行人收益為1000×(1%+5.2%-4.5%)=17單位虛擬幣。反之,若從AAA壓低評級至AA+,則發行人收益為1000×(1%-5.2%+4.5%)=3單位虛擬幣。由此可見,發行人傾向于虛高評級,從而壓低融資成本。

(二)調查問卷

當實驗臨近結束時受試者需要完成一份調查問卷以收集其他信息。除了基本的年齡、性別、是否持有相關從業證書等個人信息外,筆者還收集了受試者的風險偏好、時間偏好和認知能力等相關屬性。除此之外,為了系統地對兩種模式進行深入比較,受試者還需在問卷中回答兩組主觀題目。由于在實驗中評級公司的評級行為存在壓低或虛高的可能性,因此,投資人的決策可能偏離其在了解債券真實質量情況(完全信息)下的選擇。為了比較實驗結果和完全信息情況下的差異程度,問卷直接詢問了受試者在面對真實的債券質量信息時的選擇。此外,考慮到投資者的市場信心也是金融市場中的重要因素,問卷直接詢問了受試者對于實驗中評級虛高或壓低情況的直接感受,并將其作為之后不同評級模式之間比較的標準之一。

經濟學實驗

為了保證實驗與現實情況的相關性,本文的受試者選取了中國人民大學固定資產相關專業的碩士生和部分金融或經濟專業的博士生,共116名。實驗于2022年4月23日至6月末進行,共進行7場,每場參與人數為16至28人,平均耗時45分鐘,受試者獲得的平均收益回報為35元。本次實驗采取線上方式進行,受試者需要按照要求在指定時間接入會議并輸入隨機編號進入實驗。為防止信息外泄,在整個實驗過程中,受試者和研究人員之間僅用編號進行交流。在實驗過程中,受試者僅了解自己目前的實驗進度,但并不了解實驗的總體輪數,避免了終局效應。每輪結束時,系統會復盤本次實驗中受試者的選擇并計算單輪收益,但只有在債券違約時才會公布此輪債券是否獲得了虛假評級,并記入評級公司信用歷史。

實驗結果

(一)投資人指定模式下評級結果更準確

圖1展示了在投資人指定和發行人指定模式下評級結果的累積分布,其中0代表評級準確,1代表虛高一個等級,2代表虛高兩個等級,負值代表壓低等級。實驗發現,在發行人指定模型下,評級虛高比例約占50%,且約12.15%虛高了兩個等級。在投資人指定模式下,78%的評級公司選擇了準確評級,7.34%的評級公司選擇了壓低評級,14.67%的評級公司選擇了虛高評級。通過參數和非參數檢驗,本文在0.1%的級數上拒絕了發行人和投資人指定模式下評級準確,并發現總體評級均虛高。相較于投資人指定模式,本文進一步發現,在發行人指定模式下,評級虛高現象會隨著時間推移逐漸上升。

為了進一步分析評級作假現象,本文將在發行人指定模式下虛高評級和在投資人指定模式下壓低評級定義為策略性評級作假。對比發現,在投資人指定模式下,受試者策略性作假的概率大幅下降(圖2)。另外,研究表示,更高的認知能力及更多的工作經驗均會使得受試者傾向于策略性造假,符合一般預期。

(二)投資人指定模式下投資額度更高

圖3分類比較了收到相同評級時不同受試者的投資選擇差異。在面對相同評級時,投資人指定模式下的受試者投資金額更大,約比發行人指定模式平均多157.1單位虛擬幣,該結果在0.1%水平上顯著。隨著給出評級水平的上升,投資金額差異呈逐漸縮小趨勢。隨著實驗的進行,在發行人指定模式下,受試者的投資金額會趨于下降,而在投資人指定模式下,受試者的投資金額會逐漸上升,該結果從側面反映了受試者的信心變化。另外,本文還發現,投資金額隨著風險厭惡程度上升而下降,相對缺乏耐心的受試者更愿意增加投資,該結果符合一般認知。

(三)市場效率與市場信心

本文通過問卷方式,調查了受試者在知道真實評級的情況下,對于不同等級債券的購買意愿。結果表明,在發行人指定模式下的投資金額較少,在投資人指定模式下的投資金額較多。結合前文的研究結論,在投資人指定模式下并未出現明顯的壓低評級現象,這表明即使評級公司如實作出市場評價,受試者依然認為其壓低了評級進而擴大投資。雖然較高的投資金額提高了發行人的融資數量,但由于市場上投資人投資金額超過了完全信息情況下的選擇,因此變相擾亂了債券市場中的供求關系,最終損害了市場資金配置效率。

圖4將收到相同評級時兩個受試組各自的投資金額與問卷中知曉債券真實質量信息后作出的選擇進行對比,結果表明受試者在明晰債券真實質量信息后的投資額度介于兩種模式下的投資額度之間。問卷結果代表在市場完全信息下的投資額度,在發行人指定與投資人指定模式下的投資額度都是有偏的,說明兩種模式下各方對評級公司的信任度都較低,均未得到理想結果。

本文還通過問卷方式問詢了受試者對于當前我國債券市場虛假評級的感受,受試者普遍認為當前我國市場虛高情況較為嚴重,且壓低評級現象并不顯著。

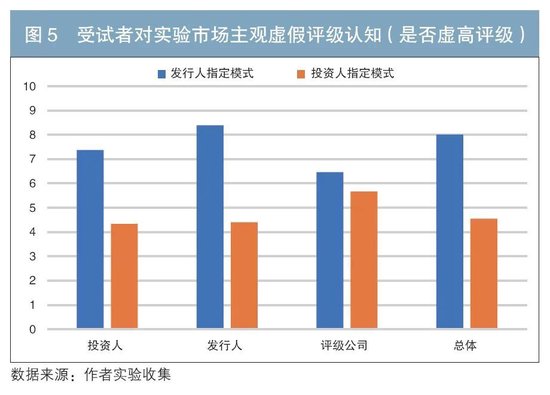

圖5、圖6分角色展示了不同組別對于實驗中虛高或壓低評級的感知,分值范圍0~10,分值越大,代表受試者認為評級虛高或壓低的程度越高。實驗結果表明,受試者認為在投資人指定模式下評級虛高的程度有所下降。

結論與建議

本文結合理論分析與經濟學實驗,比較了發行人指定和投資人指定兩種評級模式的差別。兩種評級模式的評級費用支付方均為發行人,唯一區別在于評級公司由誰指定。理論上,在自由競爭的評級市場環境中,發行人指定模式下評級公司有意愿虛高評級;在投資人指定下,評級公司則有意愿壓低評級。而經濟學實驗的結論有所差異:在發行人評級模式下,評級公司選擇虛高評級的概率約50%,而在投資人指定模式下,約78%的評級公司選擇了準確評級而非壓低。通過采訪受試者,本文認為導致差異的原因主要包括以下兩點:一是評級公司無法向投資人證實評級被壓低,無法輕易通過壓低評級獲取更多回報;二是評級公司擔心壓低評級會激怒發行人,導致發行失敗。

從投資角度看,本文研究發現,在發行人指定模式下,投資人的投資金額明顯下降,而在投資人指定模式下,雖然未發生明顯的壓低評級現象,但是投資人依然選擇了加大投資額度,該結果從側面證明投資人內心認為評級被壓低。此外,本文發現發行人指定模式會導致投資金額愈發降低,而投資人指定模式則能夠提高投資金額。相較于投資人了解債券真實評級的情況,兩種方式均未得到理想結果。

在實際機制運行中,其他因素如險資的債券持倉要求、是否引入第三方公允評級、投資人票選團體的運行模式等均會對評級機制效率產生影響。在后續研究中,可逐步引入以上因素,從而拓寬研究維度,縮短理論與現實間的差距,探索具有中國特色的債券評級機制改革之路。

參考文獻

[1]包特,王國成,戴蕓.面向未來的實驗經濟學:文獻述評與前景展望[J].管理世界,2020,36(07).

[2]董暖,祁暢.創新評級機構選擇模式提高債券市場評級質量[J].債券,2022,(09).DOI: 10.3969/j.issn.2095-3585.2022.09.016.

[3]吳育輝,翟玲玲,張潤楠,等.“投資人付費”vs.“發行人付費”:誰的信用評級質量更高?[J].金融研究,2020,(01).

[4]ALBANO G L, LIZZERI A. Strategic certification and provision of quality[J]. International economic review, 2001, 42(1)

[5]ARIFOVIC J, PETERSEN L. Stabilizing expectations at the zero lower bound: Experimental evidence[J]. Journal of Economic Dynamics and Control, 2017, 82.

[6]BENABOU R, LAROQUE G. Using privileged information to manipulate markets: Insiders, gurus, and credibility[J]. The Quarterly Journal of Economics, 1992, 107(3).

[7]BIGLAISER G. Middlemen as Experts[J]. The RAND Journal of Economics,1993,24(2).

[8]BINMORE K, KLEMPERER P. The biggest auction ever: the sale of the British 3G telecom licences[J]. The Economic Journal, 2002, 112(478).

[9]BLINDER S A ,MORGAN J .Do Monetary Policy Committees Need Leaders? A Report on an Experiment[J].The American Economic Review,2008,98(2).

[10]CASON T N, GANGADHARAN L. Auction design for voluntary conservation programs[J]. American Journal of Agricultural Economics, 2004, 86(5).

[11]FARAGO A, HOLMEN M, HOLZMEISTER F, et al. Cognitive skills and economic preferences in the fund industry[J]. The Economic Journal, 2022, 132(645).

[12]HOMMES C, MASSARO D, WEBER M. Monetary policy under behavioral expectations: Theory and experiment[J]. European Economic Review, 2019.

[13]MORGAN J, STOCKEN P C. An analysis of stock recommendations[J]. RAND Journal of economics, 2003,34(1).

◇ 本文原載《債券》2024年6月刊

◇ 作者:中國人民大學生態環境學院助理教授、中債研究所研究員 嚴冬

中國人民大學財政金融學院助理教授、中債研究所研究員 鄭家坤

中國人民大學生態環境學院研究生 王婧

中國人民大學財政金融學院教授、中債研究所所長 類承曜

◇ 編輯:王曉博 楊馥竹 廖雯雯

責任編輯:趙思遠

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)