文:火瀲滟

本周,德國以零利率發(fā)行超長債券,歐洲部分國家進(jìn)入國債“負(fù)時代”,美國國債雖然還保持正收益,但其收益率正在快速走低。全球“負(fù)利率”的時代,誰將是下一個黃金資產(chǎn)呢?

新浪財經(jīng)訊 據(jù)海外媒體報道,德國在當(dāng)?shù)貢r間21日以零息票面利率發(fā)行20億歐元的30年期債券,這是德國歷史上首次以零利率發(fā)行超長債券。該債券定于2050年8月到期,票面利率為零,這意味著完全不支付利息。

同時,據(jù)不完全統(tǒng)計,目前世界上有大概三分之一的國債淪為負(fù)收益率。而根據(jù)美國銀行的最新研報,非美元主權(quán)債券平均收益率已經(jīng)跌至-0.03%,有史以來首次變?yōu)樨?fù)值。

需要說明的是,負(fù)利率債券不等于一定會出現(xiàn)虧損,因?yàn)轭A(yù)期未來經(jīng)濟(jì)可能進(jìn)一步下滑,債券真實(shí)收益率將會進(jìn)一步走低,進(jìn)而價格上漲,投資者可以通過轉(zhuǎn)讓債券獲利。

負(fù)利率國家大比拼,歐元區(qū)國債進(jìn)入“負(fù)時代”

根據(jù)德意志銀行的數(shù)據(jù)顯示,目前全球負(fù)收益率債券總額已達(dá)到15萬億美元,占全球所有政府債券比例高達(dá)25%;而就在3年前,這個規(guī)模才不到7萬億美元。

經(jīng)過梳理數(shù)據(jù)可以發(fā)現(xiàn),負(fù)利率國債主要集中在發(fā)達(dá)國家和地區(qū),筆者梳理了今年以來主要?dú)W洲主要國家以及日本不同期限的國債利率變化,并加入美國作為對比。

其中,瑞士、德國、法國等國家國債利率已經(jīng)全部為負(fù),歐元區(qū)國債利率進(jìn)入“負(fù)時代”。

發(fā)達(dá)國家“扎堆”負(fù)利率,歐洲為何成“重災(zāi)區(qū)”

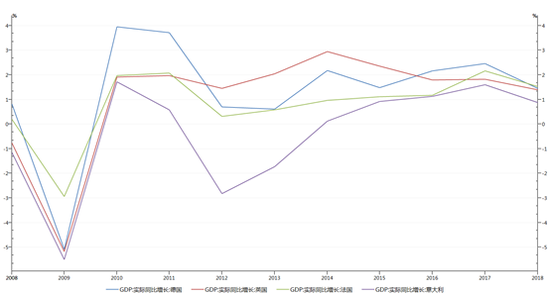

自上一次金融危機(jī)以來,歐洲經(jīng)濟(jì)發(fā)展較為疲軟,以德國、英國、法國和意大利為例。這四國在一定程度上可以反映歐洲整體經(jīng)濟(jì)態(tài)勢。四國GDP均沒有出現(xiàn)大幅增長,增幅遠(yuǎn)遠(yuǎn)小于中國和美國。

在這種情況下,歐洲各國央行不斷出臺降息等政策刺激,導(dǎo)致利率進(jìn)一步走低。而我們的鄰國日本,也出現(xiàn)了相同問題。所以,長期的經(jīng)濟(jì)增長停滯不前,導(dǎo)致這些國家央行不斷通過降息和貨幣寬松等政策刺激,導(dǎo)致國債利率進(jìn)一步走低。

雖然這些年歐洲各國央行不斷進(jìn)行政策刺激,但是實(shí)質(zhì)效果卻不盡人意。究其原因,歐洲國家和日本大多進(jìn)入老齡化時代,這對經(jīng)濟(jì)主要有三個方面影響。

1、 隨著老年人口數(shù)量的增加,維持醫(yī)療保險和養(yǎng)老金項(xiàng)目要求不斷增加公共支出。

2、 勞動年齡人口在人口結(jié)構(gòu)中所占比例不斷下降,撫養(yǎng)比例不斷上升,勞動力出現(xiàn)短缺。

3、 勞動年齡人口下降,社會總需求不足,購買力低。

所以,這些國家雖然常年處在貨幣寬松環(huán)境下,但是整體經(jīng)濟(jì)增長乏力。

資金購買負(fù)利率債券兩大原因

首先需要說明的是,投資者持有債券主要可以獲得兩種收益,一種是按期獲得債券的利息,就是我們傳統(tǒng)中的持有債券到期拿回本息。

另一種是債券價格變化帶來的收益。其計算原理為:將債券的利息和本金,貼現(xiàn)到現(xiàn)在的價格,進(jìn)而計算出一個收益率,這個收益率就是到期收益率。

所以即便是國債利率再低,債券投資者也可以通過轉(zhuǎn)讓獲利,這也是為什么在利率跌破零之后,還能繼續(xù)走低,同時債券市場依然正常運(yùn)轉(zhuǎn)的原因。

那么這種時候,投資者是出于何種目的購買負(fù)利率債券呢?

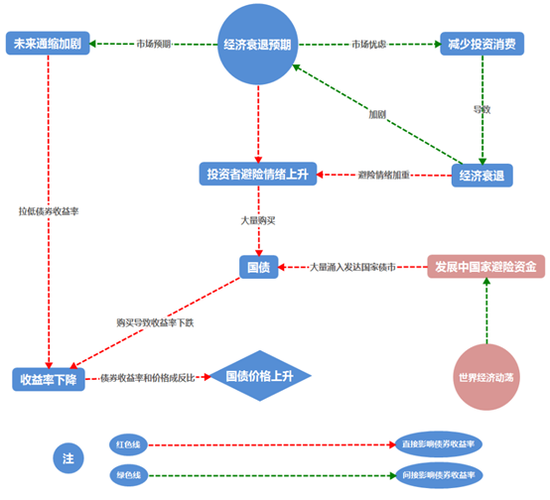

1、 押注未來經(jīng)濟(jì)進(jìn)一步衰退

目前全球經(jīng)濟(jì)衰退風(fēng)險越來越大,因此有機(jī)構(gòu)投資者預(yù)期,未來經(jīng)濟(jì)會進(jìn)一步下滑,存在通縮加劇風(fēng)險。今日購買的負(fù)收益率國債,其未來實(shí)際收益率會進(jìn)一步走低,進(jìn)而價格走高,投資者可以通過轉(zhuǎn)讓獲利。

2、 避險

由于擔(dān)心未來經(jīng)濟(jì)進(jìn)一步惡化,本國國民投資渠道變少,于是紛紛投向債券等避險產(chǎn)品。而部分發(fā)展中國家(例如阿根廷),國民對本國發(fā)展沒有信心,資金涌向發(fā)達(dá)國家尋求避險。因此來自本國和國際上避險資金的大量涌入,讓這些發(fā)達(dá)國家和地區(qū)國債收益率進(jìn)一步走低。

同時,由于歐元區(qū)貨幣統(tǒng)一,歐洲投資者投資本地區(qū)國債不用擔(dān)心匯兌風(fēng)險,因此負(fù)利率國債地區(qū)較為集中。

利差為王的時代,中國債市吸引力凸顯

有媒體報道,根據(jù)美國銀行的最新研報,非美元主權(quán)債券平均收益率已經(jīng)跌至-0.03%,有史以來首次變?yōu)樨?fù)值。相比之下,美國主權(quán)債券還提供著1.59%的“豐厚”收益率,就像燈塔一樣吸引著渴求正收益率的非美國家投資者。

摩根大通分析師指出,保險公司和養(yǎng)老基金更是導(dǎo)致收益率螺旋式下降的推手。由于這些基金擔(dān)心長期收益率為負(fù),被迫將資金投往更長期的債券以獲得正收益率。

但隨著海外養(yǎng)老基金在可能的情況下急于鎖定正收益率,這個收益率預(yù)計也將繼續(xù)下滑。而且,美聯(lián)儲任何的進(jìn)一步降息行動或“一些量化寬松”舉措,以及大量避險資金的流入,都會加速這一過程。

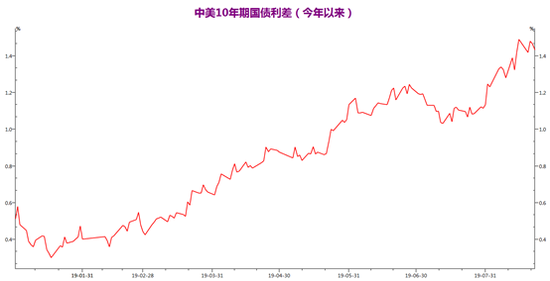

而作為對比,中國國債吸引力卻在不斷加強(qiáng),中央結(jié)算公司此前公布數(shù)據(jù)顯示,截至2019年7月末,境外機(jī)構(gòu)托管在該公司的債券規(guī)模達(dá)到16986.20億元,較6月末增加533.82億元,為連續(xù)第8個月增持中國債券。

上清所最近公布,截至2019年7月末,境外機(jī)構(gòu)托管在該公司的債券規(guī)模為3176.87億元,較上月末增加86.45億元。合計來看,截至7月末,境外機(jī)構(gòu)累計持有中國債券突破2萬億元。

為何中國債市如此“吸金”?一方面,中國經(jīng)濟(jì)保持穩(wěn)定,別看短期內(nèi)人民幣兌美元匯率有小幅波動,但是人民幣兌一籃子貨幣匯率保持穩(wěn)定,投資者不用擔(dān)心匯兌風(fēng)險。

另一方面,雖然美國國債對正收益率投資者還保持著一定吸引力,但是美國國債收益率曲線倒掛許久,經(jīng)濟(jì)衰退警告愈發(fā)強(qiáng)烈,而中美國債利差今年以來不斷加大,利差為王的時代,資本的逐利性決定海外資金將會加速涌入中國市場。

責(zé)任編輯:李鐵民

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)