《投資者網(wǎng)》丁琬瓔

江蘇張家港農(nóng)村商業(yè)銀行股份有限公司(以下簡(jiǎn)稱“張家港行”,002839.SZ)2022年年報(bào)顯示,該行實(shí)現(xiàn)營(yíng)業(yè)收入48.27億元,同比增長(zhǎng)4.57%,增速降至2018年以來最低值,歸母凈利潤(rùn)16.82億元,同比增長(zhǎng)29%。

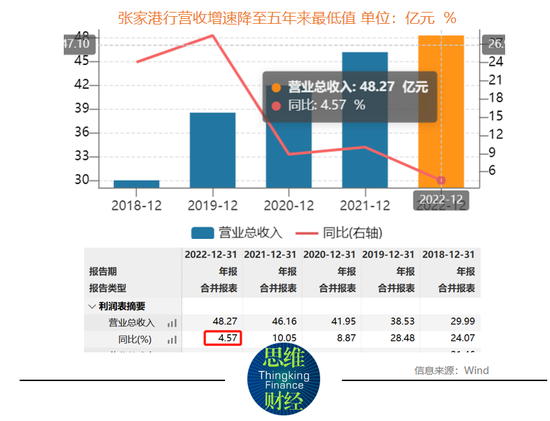

營(yíng)收增速降至5年最低

官網(wǎng)顯示,張家港行于2001年11月27日正式掛牌,是全國(guó)首家由農(nóng)信社改制組建的地方性股份制商業(yè)銀行。2017年1月24日,張家港行正式掛牌上市,成為全國(guó)首批上市農(nóng)商行。

3月27日,張家港行披露的2022年度成績(jī)單,可謂“喜憂參半”。

總資產(chǎn)方面,截至2022年末,該行資產(chǎn)總額為1875.33億元,較上年末增長(zhǎng)13.95%。其中,貸款和墊款總額1150.28億元,較上年末增長(zhǎng)15.24%,貸款和墊款總額占資產(chǎn)總額的比例為61.34%。

截至2022年末,張家港行的負(fù)債總額為1718.07億元,較上年末增長(zhǎng)14.53%,其中,客戶存款總額為1395.84億元,較上年末增長(zhǎng)15.23%,占該行負(fù)債總額的81.24%。

此外,根據(jù)年報(bào),2022年,該行歸母凈利潤(rùn)16.82億元,同比增長(zhǎng)29%。

不過,該行去年實(shí)現(xiàn)營(yíng)業(yè)收入48.27億元,同比增長(zhǎng)4.57%,增速明顯下滑,已降至近五年最低水平。2018年-2021年,張家港行營(yíng)收增速分別為24.07%、28.48%、8.87%、10.05%。

手續(xù)費(fèi)及傭金凈收入下降超6成

根據(jù)年報(bào),該行的主營(yíng)業(yè)務(wù)收入主要由利息凈收入和非利息凈收入組成,其中,非利息收入包含手續(xù)費(fèi)及傭金收入、投資凈收益、資產(chǎn)處置收益等。

2022年,張家港行實(shí)現(xiàn)利息凈收入39.17億元,同比增長(zhǎng)6.11%,較上年2.5%的增速有所提升,營(yíng)收占比達(dá)81.15%。從利息收入結(jié)構(gòu)來看,主要依賴于個(gè)人貸款,共計(jì)帶來32.67億元的利息收入,同比增長(zhǎng)13.47%,占總利息收入比重達(dá)42%。

相比較下,非利息收入?yún)s由9.25億元降至9.11億元,其中投資收益為6.85億元,同比增長(zhǎng)8.08%,值得一提的是,2022年,張家港行手續(xù)費(fèi)及傭金凈收入為4667.99萬(wàn)元,同比減少62.43%。

細(xì)分來看,代理業(yè)務(wù)手續(xù)費(fèi)、結(jié)算與清算手續(xù)費(fèi)均為負(fù)增長(zhǎng),同比下滑32.27%、4.11%至1.71億元、0.34億元。對(duì)此,該行年報(bào)中解釋稱,“代理業(yè)務(wù)手續(xù)費(fèi)較去年同期減少主要原因系代理理財(cái)業(yè)務(wù)收入減少所致。”張家港行在年報(bào)中解釋稱。

數(shù)據(jù)顯示,該行2022年手續(xù)費(fèi)及傭金收入為2.78億元,同比減少18.87%,對(duì)應(yīng)支出為2.32萬(wàn)元,同比增加5.86%。一減一增之間,手續(xù)費(fèi)及傭金凈收入同比減少了62.43%。

事實(shí)上,通過歷年利潤(rùn)表數(shù)據(jù)不難看出, 2018年至2020年,張家港行手續(xù)費(fèi)及傭金凈收入較為波動(dòng)。其中,2020年手續(xù)費(fèi)及傭金凈收入虧損978.19萬(wàn)元,2021年,該行手續(xù)費(fèi)及傭金凈收入出現(xiàn)大幅回升,全年實(shí)現(xiàn)凈收入1.24億元,但2022年再次出現(xiàn)大幅下滑。

事實(shí)上,除了代理理財(cái)收入減少之外,張家港行發(fā)行的非保本理財(cái)余額也在下降,年報(bào)數(shù)據(jù)顯示,截至2022年末,該行理財(cái)產(chǎn)品余額為212.33億元,較2021年末的234.88億元下滑9.6%。從中獲得的手續(xù)費(fèi)及傭金收入也從2.18億元降至1.55億元,降幅達(dá)40.71%。

據(jù)了解,隨著金融市場(chǎng)的不斷開放和客戶需求的不斷變化,中間業(yè)務(wù)的發(fā)展逐漸成為了各大銀行爭(zhēng)奪市場(chǎng)份額和提高盈利水平的重要手段。在手續(xù)費(fèi)及傭金業(yè)務(wù)方面,中國(guó)銀行業(yè)已經(jīng)涉及到了信用卡、基金銷售、保險(xiǎn)代理等多個(gè)領(lǐng)域,這些業(yè)務(wù)的發(fā)展已經(jīng)成為了銀行業(yè)務(wù)增長(zhǎng)的重要驅(qū)動(dòng)力。

銀行分析人士認(rèn)為,手續(xù)費(fèi)及傭金收入的波動(dòng)通常與銀行業(yè)務(wù)結(jié)構(gòu)調(diào)整、市場(chǎng)環(huán)境變化等相關(guān),同時(shí)手續(xù)費(fèi)及傭金收入的波動(dòng)也可能反映出銀行管理效率和風(fēng)險(xiǎn)控制的問題。比如,如果銀行的客戶服務(wù)質(zhì)量不佳,或者風(fēng)險(xiǎn)控制不力,可能會(huì)導(dǎo)致客戶流失和業(yè)務(wù)下降,進(jìn)而影響手續(xù)費(fèi)及傭金收入的表現(xiàn)。

今年1月,在機(jī)構(gòu)調(diào)研問及“如何改善2023理財(cái)中收”時(shí),張家港行曾表示,將加大產(chǎn)品研發(fā)投入,加強(qiáng)產(chǎn)品設(shè)計(jì)和投研建設(shè),提高自營(yíng)理財(cái)產(chǎn)品的中收創(chuàng)造能力;穩(wěn)步推動(dòng)理財(cái)渠道銷售,優(yōu)化營(yíng)銷策略,對(duì)自營(yíng)理財(cái)和代銷理財(cái)兩手齊抓,同時(shí)加大客群開拓力度。

不良核銷、逾期貸款猛增

在本地金融機(jī)構(gòu)中,張家港行存款、貸款市場(chǎng)份額分別為20.7%和13.77%,分別較上年末下降1.06個(gè)百分點(diǎn)、提升0.11個(gè)百分點(diǎn)。異地分支機(jī)構(gòu)中,貸款余額為580.49億元,較上年末增長(zhǎng)18.42%,占全行貸款總額的比例達(dá)到50.47%,較上年末下降0.1個(gè)百分點(diǎn)。

資產(chǎn)質(zhì)量方面,去年,該行不良率為0.89%,較上年末下降0.06個(gè)百分點(diǎn),撥備覆蓋率為521.09%,較上年末提升45.74個(gè)百分點(diǎn)。

資產(chǎn)質(zhì)量企穩(wěn)、風(fēng)險(xiǎn)抵補(bǔ)能力提升的背后,是該行加大了不良核銷。年報(bào)顯示,2022年,張家港行加大不良核銷處置力度,全年核銷不良貸款9.33億元,較上年末增長(zhǎng)119.68%。

業(yè)內(nèi)人士認(rèn)為,雖然核銷不良貸款有助于減少銀行的風(fēng)險(xiǎn)和損失,但不良貸款核銷將直接減少銀行當(dāng)期的利潤(rùn),也可能會(huì)對(duì)銀行未來的利潤(rùn)產(chǎn)生影響。

此外,值得一提的是,截至2022年末,張家港行逾期貸款總額約14.04億元,較上年末增加約5.06億元,同比增加56.38%。

2020年至2022年,該行逾期貸款總額連續(xù)兩年上漲,由2020年的6.02億元增至2022年的14.04億元。從逾期天數(shù)分類來看,截至2022年末,逾期1天至90天貸款余額較上年末增加最為明顯,由2021年末的3.58億元增加至2022年末的8.07億元,同比增長(zhǎng)125.66%(見下圖)。

根據(jù)銀保監(jiān)會(huì)、中國(guó)人民銀行聯(lián)合發(fā)布、將于2023年7月1日起正式施行的《商業(yè)銀行金融資產(chǎn)風(fēng)險(xiǎn)分類辦法》,金融資產(chǎn)逾期后應(yīng)至少歸為關(guān)注類,逾期超過90天、270天應(yīng)至少歸為次級(jí)類、可疑類,逾期超過360天應(yīng)歸為損失類。

貸款分類包括正常、關(guān)注、次級(jí)、可疑、損失五類,其中不良貸款主要就是指次級(jí)貸款、可疑貸款和損失貸款三類。

結(jié)合上述《商業(yè)銀行金融資產(chǎn)風(fēng)險(xiǎn)分類辦法》,簡(jiǎn)言之,逾期貸款的猛增,或?qū)⒑笃跉w為次級(jí)類、可疑類或者損失類,成為不良貸款的增長(zhǎng)因素。

此外,值得注意的是,隨著業(yè)務(wù)擴(kuò)張對(duì)資本的持續(xù)消耗,張家港行核心一級(jí)資本充足率已經(jīng)連續(xù)四年下滑。

2018年末至2022年末,該行核心一級(jí)資本充足率分別為11.94%、11.02%、10.35%、9.82%、9.36%,逐年降低。

3月28日晚間公告,已收到中國(guó)人民銀行關(guān)于同意公司發(fā)行金融債券的準(zhǔn)予行政許可決定書,同意公司在全國(guó)銀行間市場(chǎng)及境外市場(chǎng)發(fā)行金融債券,2023年金融債券新增余額不應(yīng)超過20億元,年末金融債券余額不超過95億元。這對(duì)該行的資本能起到一定作用,但對(duì)于核心一級(jí)資本,卻“愛莫能助”。

逾期貸款、不良核銷的激增,會(huì)否為該行的發(fā)展埋下隱憂,可轉(zhuǎn)債難以解渴的同時(shí),該行如何補(bǔ)充核心資本,仍有待觀察。

責(zé)任編輯:張文

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)