原標(biāo)題:這家銀行跨區(qū)域發(fā)放超高利率貸款,借款人實(shí)際利率超60%,律師稱涉嫌違規(guī)

近期,有借款用戶向記者投訴,其通過(guò)一互聯(lián)網(wǎng)平臺(tái)新橙優(yōu)品向龍江銀行申請(qǐng)貸款,還款時(shí)才發(fā)現(xiàn)除了利息還需要支付服務(wù)費(fèi)。若加上服務(wù)費(fèi),記者計(jì)算發(fā)現(xiàn),其貸款的實(shí)際年化利率都已經(jīng)超60%了。

而在黑貓投訴【投訴入口】平臺(tái)上,記者檢索“龍江銀行新橙優(yōu)品”,投訴信息多達(dá)百余條,多數(shù)投訴發(fā)生在今年,投訴者來(lái)自全國(guó)不同的地區(qū)。而記者注意到,投訴信息中,“收取高額服務(wù)費(fèi)”也被頻繁提及。此外,記者還發(fā)現(xiàn),與龍江銀行合作的平臺(tái)不單單只有新橙優(yōu)品一家,

作為一家位于黑龍江省的地方性城商行,龍江銀行為何如此熱衷與互聯(lián)網(wǎng)平臺(tái)合作放貸?又是否合規(guī)?對(duì)此,每經(jīng)記者采訪了多位借款人、銀行從業(yè)人士、助貸機(jī)構(gòu)從業(yè)人士及法律專家,解答了上述疑問(wèn)。

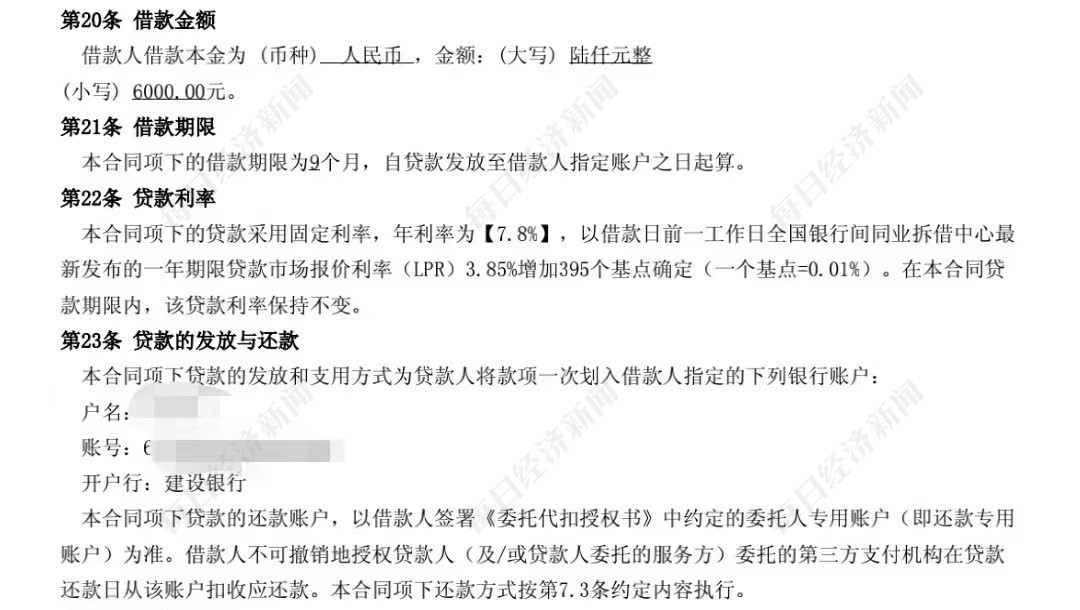

在新橙優(yōu)品上有過(guò)借款經(jīng)歷的張先生告訴記者,他當(dāng)時(shí)借款6000元,借款9個(gè)月,合同約定利率為7.8%。實(shí)際還要額外償還共計(jì)1420.81元的服務(wù)費(fèi),這筆費(fèi)用也是分9個(gè)月償還。

圖片來(lái)源:受訪者供圖

圖片來(lái)源:受訪者供圖“但是他們并沒(méi)有提示我有服務(wù)費(fèi),我是在后來(lái)還款的時(shí)候才發(fā)現(xiàn)有這筆費(fèi)用。”張先生說(shuō),自己的借款合同是和龍江銀行簽訂的,后來(lái)發(fā)現(xiàn)另一份擔(dān)保咨詢服務(wù)協(xié)議中還有服務(wù)費(fèi)。

張先生提供的還款計(jì)劃表顯示,他第一個(gè)月需要償還本息689.82元,剩下的8個(gè)月每月還688.52元。此外,第一個(gè)月他還需要支付服務(wù)費(fèi)460.81元,剩余8個(gè)月每月支付服務(wù)費(fèi)120元。

圖片來(lái)源:受訪者供圖

圖片來(lái)源:受訪者供圖無(wú)獨(dú)有偶,和張先生有著共同遭遇的另外一位廣東爆料人士告訴記者,由于疫情影響,去年他在資金周轉(zhuǎn)困難的情況下,分別在新橙優(yōu)品上借了兩筆錢,每筆1萬(wàn)元,這兩筆貸款都是由龍江銀行發(fā)放。

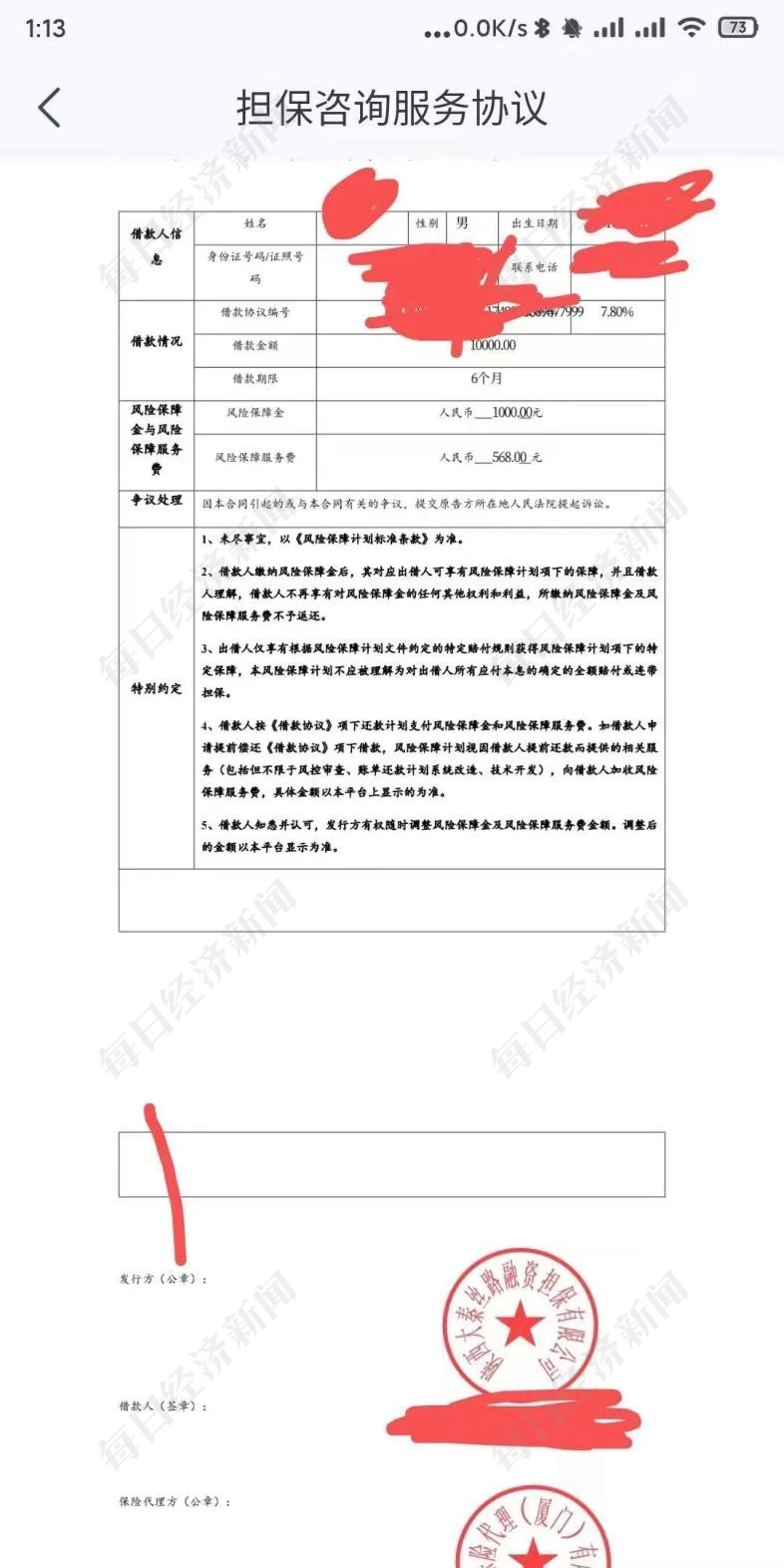

該人士告訴記者:“我有一筆貸款合同約定利率是7.8%,6個(gè)月還清,但是這筆貸款我還需要支付1568元的服務(wù)費(fèi)。算上服務(wù)費(fèi),貸款年化利率已經(jīng)達(dá)到35%。”

根據(jù)該人士提供的截圖信息,他每月需要還貸款本金利息1700元左右,同時(shí),還款第一個(gè)月他還需額外支付568元服務(wù)費(fèi),剩下的5期每月支付服務(wù)費(fèi)200元。

圖片來(lái)源:受訪者供圖

圖片來(lái)源:受訪者供圖考慮到資金分期償還因素,根據(jù)上述兩位人士提供的借款信息,使用IRR(內(nèi)部收益率)公式計(jì)算貸款的實(shí)際利率。張先生貸款6000元,貸款9個(gè)月,疊加服務(wù)費(fèi),第一期還款金額為1150.63元,剩余8個(gè)月每月還808.52元,其IRR下月利率為5.28%,對(duì)應(yīng)實(shí)際年化利率(單利)約為5.28%×12=63.36%。

此外,爆料人士貸款10000元,貸款6個(gè)月疊加服務(wù)費(fèi),第一期還款金額為2268.46元,之后4月每月還款1904.79元,最后一個(gè)月還款1904.78元。根據(jù)相同的計(jì)算公式,他每月實(shí)際還款利率為5.05%,年化利率則為60.6%。

實(shí)際上,關(guān)于貸款利率,2020年8月最高法在新修訂的《關(guān)于審理民間借貸案件適用法律若干問(wèn)題的規(guī)定》中指出:“出借人請(qǐng)求借款人按照合同約定利率支付利息的,人民法院應(yīng)予支持,但是雙方約定的利率超過(guò)合同成立時(shí)一年期貸款市場(chǎng)報(bào)價(jià)利率四倍的除外。”

若是按照最新的LPR報(bào)價(jià),一年期為3.7%,也就意味著當(dāng)前民間借貸最高利率為4×3.7%=14.8%。

雖然借款合同中約定的利率在8%左右,考慮到貸款人需要承擔(dān)的服務(wù)費(fèi)等,獲得一筆貸款的實(shí)際利率已超60%,遠(yuǎn)高于當(dāng)期4倍LPR。

但4倍LPR的上限是否適用于持牌金融機(jī)構(gòu)?值得注意的是,在最高法《關(guān)于修改<關(guān)于審理民間借貸案件適用法律若干問(wèn)題的規(guī)定>的決定》中提到,經(jīng)金融監(jiān)管部門批準(zhǔn)設(shè)立的從事貸款業(yè)務(wù)的金融機(jī)構(gòu)及其分支機(jī)構(gòu),因發(fā)放貸款等相關(guān)金融業(yè)務(wù)引發(fā)的糾紛,不適用本規(guī)定。

也就是說(shuō),4倍LPR的上限對(duì)持牌金融機(jī)構(gòu)并不適用。如今金融機(jī)構(gòu)貸款利率上限,目前暫無(wú)明確規(guī)定。

除了貸款實(shí)際利率高之外,記者發(fā)現(xiàn),上述張先生和爆料人士均來(lái)自廣東省,而龍江銀行則是一家位于黑龍江省的城商行。

2021年銀保監(jiān)會(huì)辦公廳發(fā)布《關(guān)于進(jìn)一步規(guī)范商業(yè)銀行互聯(lián)網(wǎng)貸款業(yè)務(wù)的通知》,其中明確指出:“嚴(yán)控跨地域經(jīng)營(yíng)。地方法人銀行開(kāi)展互聯(lián)網(wǎng)貸款業(yè)務(wù)的,應(yīng)服務(wù)于當(dāng)?shù)乜蛻簦坏每缱?cè)地轄區(qū)開(kāi)展互聯(lián)網(wǎng)貸款業(yè)務(wù)。無(wú)實(shí)體經(jīng)營(yíng)網(wǎng)點(diǎn)、業(yè)務(wù)主要在線上開(kāi)展,且符合銀保監(jiān)會(huì)其他規(guī)定條件的除外。”

那么,地方中小銀行與互聯(lián)網(wǎng)平臺(tái)合作異地貸款,是否涉嫌違規(guī)?有銀行業(yè)知名律師對(duì)《每日經(jīng)濟(jì)新聞》記者表示:“今年2月,央行召開(kāi)加強(qiáng)存款管理工作電視電話會(huì)議,各地監(jiān)管轉(zhuǎn)達(dá)會(huì)議要求。在當(dāng)時(shí)會(huì)議之后監(jiān)管部門通過(guò)窗口指導(dǎo)的形式明確了,民營(yíng)銀行中有5家銀行展業(yè)范圍不受空間限制,‘豁免’適用跨區(qū)域經(jīng)營(yíng)規(guī)定。但是仍然有很多并不屬于這5家中的中小銀行試圖將自己定位為‘純互聯(lián)網(wǎng)銀行’以獲得豁免,這無(wú)疑是在試探監(jiān)管底線。”

那新橙優(yōu)品又是一個(gè)怎么樣的平臺(tái),背后又是誰(shuí)在運(yùn)營(yíng)操作?

記者通過(guò)應(yīng)用商城下載新橙優(yōu)品App,發(fā)現(xiàn)這是一款金融借貸軟件,同時(shí)還提供購(gòu)物服務(wù)。記者注意到,新橙優(yōu)品微信公眾號(hào)顯示,該賬號(hào)認(rèn)證主體為晉中龍信互聯(lián)網(wǎng)小額貸款有限公司(以下簡(jiǎn)稱“晉中龍信”),而通過(guò)該微信公眾號(hào),記者也能夠下載前述新橙優(yōu)品App。

然而,根據(jù)新橙優(yōu)品App注冊(cè)協(xié)議顯示,其運(yùn)營(yíng)主體是廈門新流網(wǎng)絡(luò)科技有限公司(以下簡(jiǎn)稱“廈門新流”),該公司成立于2019年9月,注冊(cè)資本1億元,經(jīng)營(yíng)范圍包括互聯(lián)網(wǎng)域名注冊(cè)服務(wù);科技中介服務(wù);互聯(lián)網(wǎng)接入及相關(guān)服務(wù)(不含網(wǎng)吧)等。

記者從前述爆料人士提供的服務(wù)合同中發(fā)現(xiàn),合同甲方為廈門新流,向貸款用戶(乙方)提供貸款咨詢、協(xié)助尋找貸款來(lái)源、協(xié)助辦理相應(yīng)貸款申請(qǐng)手續(xù)等相關(guān)獲客推薦技術(shù)服務(wù),此外,還負(fù)責(zé)開(kāi)發(fā)并運(yùn)營(yíng)用戶貸款使用的線上服務(wù)平臺(tái)。

記者調(diào)查發(fā)現(xiàn),除了與龍江銀行簽署借款合同外,這些貸款用戶還分別是與陜西經(jīng)濟(jì)協(xié)作融資擔(dān)保有限公司、陜西大秦絲路融資擔(dān)保有限公司(以下簡(jiǎn)稱“大秦絲路融資擔(dān)保”)簽署了擔(dān)保咨詢服務(wù)協(xié)議和風(fēng)險(xiǎn)保障計(jì)劃標(biāo)準(zhǔn)條款。

圖片來(lái)源:受訪者供圖

圖片來(lái)源:受訪者供圖擔(dān)保咨詢服務(wù)協(xié)議顯示,甲方(貸款用戶)自愿委托乙方(融資擔(dān)保公司)向其提供借款咨詢及還款管理服務(wù),并在貸款成功后向乙方支付咨詢管理服務(wù)費(fèi)。

另外,從借款人提供的風(fēng)險(xiǎn)保障計(jì)劃標(biāo)準(zhǔn)條款來(lái)看,借款人需繳納風(fēng)險(xiǎn)保障金和風(fēng)險(xiǎn)保障服務(wù)費(fèi),且這兩項(xiàng)費(fèi)用不會(huì)向借款人退還。而該條款是由三方共同簽署,即:借款人、發(fā)行方“大秦絲路融資擔(dān)保”、保險(xiǎn)代理方“新流保險(xiǎn)代理(廈門)有限公司”。

上述爆料人士認(rèn)為,一般借貸業(yè)務(wù)中,引入第三方擔(dān)保是為了增信,在借款人發(fā)生逾期的情況下,欠款由擔(dān)保方償還給銀行。此外,擔(dān)保方會(huì)給借款人投保,“但是我向他們索要保單信息時(shí),對(duì)方卻無(wú)法提供,表示沒(méi)有保單。”

記者致電龍江銀行,以新橙優(yōu)品平臺(tái)借款人身份詢問(wèn)該行客服人員是否與上述擔(dān)保公司有合作,對(duì)方回應(yīng)表示:“我們只是負(fù)責(zé)給新橙優(yōu)品提供資金,但沒(méi)聽(tīng)說(shuō)和融資擔(dān)保公司有協(xié)議。”隨后,記者聯(lián)系該行另一名工作人員詢問(wèn)是否知曉異地放貸違規(guī),對(duì)方稱:“這是后臺(tái)的業(yè)務(wù),可以幫您反饋給后臺(tái),但后臺(tái)審核的流程和放款的流程我們確實(shí)看不到。”

記者又通過(guò)新橙優(yōu)品App公布的聯(lián)系方式,致電平臺(tái)客服詢問(wèn)服務(wù)費(fèi)事宜,對(duì)方回復(fù)稱:“請(qǐng)?zhí)峁┮幌履J款的手機(jī)號(hào)碼,我們才能回答您的問(wèn)題。”

而后,每經(jīng)記者再次致電新橙優(yōu)品客服電話,表明記者身份并就貸款服務(wù)費(fèi)收取事宜進(jìn)行咨詢,對(duì)方回復(fù)道:“需要貸款用戶本人來(lái)電咨詢。我們的收費(fèi)都是合法合規(guī)的。”當(dāng)記者詢問(wèn)對(duì)方有沒(méi)有能夠接受媒體采訪的部門或者聯(lián)系方式,對(duì)方表示不太清楚。記者再次詢問(wèn)除了新橙優(yōu)品微信公眾號(hào)公布的客戶服務(wù)電話,是否還有別的渠道能夠了解到新橙優(yōu)品其他聯(lián)系方式,對(duì)方明確只有這一個(gè)客服電話,“沒(méi)有其他聯(lián)系方式的”。

有助貸機(jī)構(gòu)的從業(yè)人士告訴記者:“一般通過(guò)互聯(lián)網(wǎng)貸款借高息的用戶,資質(zhì)信用都不太好,銀行選擇和這些平臺(tái)合作當(dāng)然也會(huì)意識(shí)到壞賬風(fēng)險(xiǎn)較高,所以這當(dāng)中,有可能存在平臺(tái)、融資擔(dān)保公司、銀行三方將服務(wù)費(fèi)進(jìn)行分潤(rùn)的模式。”

記者還注意到,與龍江銀行合作的第三方互聯(lián)網(wǎng)平臺(tái)不止新橙優(yōu)品一家。在前述投訴平臺(tái)上,記者在投訴龍江銀行的關(guān)聯(lián)詞中發(fā)現(xiàn),首付寶、玖富萬(wàn)卡等平臺(tái)也被廣泛提及到。

在投訴平臺(tái)上,記者發(fā)現(xiàn),與新橙優(yōu)品合作的大多是中小銀行,這當(dāng)中包括烏魯木齊銀行、威海藍(lán)海銀行等。

某短視頻平臺(tái)上,有用戶私信告訴記者:“我在新橙優(yōu)品上的借款已經(jīng)逾期了,這筆貸款是威海藍(lán)海銀行發(fā)放的。”該用戶嘗試和平臺(tái)協(xié)商減免一些服務(wù)費(fèi),對(duì)方不同意,后來(lái)干脆就不還款了。

從該用戶提供給記者的還款計(jì)劃表來(lái)看,其借款金額為10000元,還款期限為12個(gè)月,合同約定利率為8.5%,但每期還需要支付19元至229元不等的服務(wù)費(fèi)。

記者發(fā)現(xiàn),這筆貸款中,該用戶支付的服務(wù)費(fèi)共計(jì)1507.76元。根據(jù)IRR(內(nèi)部收益率)計(jì)算,該用戶實(shí)際支付的月利率為3%,實(shí)際年利率則約為36%。

該用戶還告訴記者,服務(wù)費(fèi)并未寫進(jìn)貸款合同,而是在之后還款的時(shí)候才發(fā)現(xiàn)有這筆費(fèi)用。

記者通過(guò)財(cái)報(bào)中披露的聯(lián)系方式,以貸款人身份聯(lián)系威海藍(lán)海銀行,對(duì)方表示:“我們確實(shí)跟新橙優(yōu)品有合作,還和其他很多平臺(tái)有合作。”

當(dāng)記者問(wèn)及是否知曉合作方新橙優(yōu)品額外收取服務(wù)費(fèi),對(duì)方回應(yīng)表示:“這個(gè)需要核實(shí)的。您可以通過(guò)在線平臺(tái)提供相關(guān)(貸款)憑證,我們替您報(bào)送。”

公開(kāi)資料顯示,威海藍(lán)海銀行于2016年12月16日經(jīng)監(jiān)管批準(zhǔn)籌建,2017年5月24日獲批開(kāi)業(yè),為山東省首家民營(yíng)銀行,主要通過(guò)互聯(lián)網(wǎng)開(kāi)展業(yè)務(wù)。

2021年年報(bào)顯示,截至報(bào)告期末,該行總資產(chǎn)規(guī)模接近457億元。去年實(shí)現(xiàn)凈利潤(rùn)6.15億元,較2020年的3.37億元同比增長(zhǎng)82.49%。資產(chǎn)質(zhì)量方面,2021年不良貸款余額3.15億元,不良貸款率1.09%,同比上升0.11個(gè)百分點(diǎn)。

記者注意到,和龍江銀行不同的是,該行布局的是互聯(lián)網(wǎng)民營(yíng)銀行。而銀保監(jiān)會(huì)在《關(guān)于進(jìn)一步規(guī)范商業(yè)銀行互聯(lián)網(wǎng)貸款業(yè)務(wù)的通知》中對(duì)于跨區(qū)域經(jīng)營(yíng)限制中明確,“無(wú)實(shí)體經(jīng)營(yíng)網(wǎng)點(diǎn)、業(yè)務(wù)主要在線上開(kāi)展,且符合銀保監(jiān)會(huì)其他規(guī)定條件的除外”。

在監(jiān)管重壓之下,為何中小銀行鋌而走險(xiǎn),頻頻與互聯(lián)網(wǎng)平臺(tái)開(kāi)展異地放貸業(yè)務(wù)?

上述律師認(rèn)為,中小銀行互聯(lián)網(wǎng)貸款面臨著重重困境是其熱衷與互聯(lián)網(wǎng)平臺(tái)合作的原因,主要有以下幾方面:

一是面對(duì)迅猛發(fā)展的科技勢(shì)頭,中小銀行缺乏人才與投入,因此難以通過(guò)金融科技等先進(jìn)技術(shù)深入到普惠、長(zhǎng)尾客戶當(dāng)中。

二是即便有了金融科技手段,中小銀行依然面臨客戶數(shù)據(jù)積累不足等問(wèn)題,無(wú)法真正地了解零售客群真實(shí)需求,也因此存在留存客戶的難題。

三是缺乏場(chǎng)景。要真正做到普惠金融,場(chǎng)景是不可缺少的。銀行如果從零開(kāi)始搭建自身場(chǎng)景,耗時(shí)且未必能夠收到好的效果。

有銀行從業(yè)人士對(duì)記者表示:“主要是部分中小銀行規(guī)模和資本實(shí)力較弱,經(jīng)營(yíng)與風(fēng)控能力不強(qiáng),而互聯(lián)網(wǎng)平臺(tái)擁有數(shù)據(jù)流量,數(shù)字信息技術(shù)方面有優(yōu)勢(shì),部分中小銀行希望與互聯(lián)網(wǎng)平臺(tái)合作,通過(guò)數(shù)字信息技術(shù)、場(chǎng)景創(chuàng)新賦能金融服務(wù),提高運(yùn)營(yíng)效率,增強(qiáng)獲客、風(fēng)控能力及市場(chǎng)競(jìng)爭(zhēng)力。同時(shí),對(duì)于互聯(lián)網(wǎng)平臺(tái)而言,將使平臺(tái)數(shù)據(jù)流量與數(shù)字化技術(shù)更好變現(xiàn)。”

有銀行從業(yè)人士認(rèn)為,目前互聯(lián)網(wǎng)平臺(tái)金融業(yè)務(wù)已納入全面監(jiān)管,持牌金融機(jī)構(gòu)與互聯(lián)網(wǎng)平臺(tái)合作也有明確規(guī)范。此外,該人士認(rèn)為,在市場(chǎng)約束上,公開(kāi)報(bào)道的力度非常大,通過(guò)新聞報(bào)道給予銀行壓力,也能進(jìn)一步促使其合規(guī)工作。

事實(shí)上,隨著銀行業(yè)馬太效應(yīng)的加劇,近年來(lái)不少中小銀行也開(kāi)始合并重組以求突圍。

然而,作為東北地區(qū)一家合并而來(lái)的地方性城商行,龍江銀行也同樣面臨著不小的業(yè)績(jī)壓力。根據(jù)2021年年報(bào),龍江銀行的營(yíng)業(yè)收入、凈利潤(rùn)雙雙下滑。數(shù)據(jù)顯示,截至2021年末,龍江銀行總資產(chǎn)(母公司口徑)2785.57億元,同比增長(zhǎng)6.33%。全年實(shí)現(xiàn)營(yíng)業(yè)收入44.07億元,同比下降4.15%;實(shí)現(xiàn)凈利潤(rùn)7.32億元,同比減少2.13億元,降幅22.49%。

將往年數(shù)據(jù)結(jié)合起來(lái)看,龍江銀行的業(yè)績(jī)上下波動(dòng)幅度也非常明顯,2017年-2020年該行分別實(shí)現(xiàn)凈利潤(rùn)13.97億元、16.09億元、15.03億元、9.45億元。值得注意的是,龍江銀行的凈利潤(rùn)從2019年開(kāi)始便已同比下降約7%,2021年已是凈利潤(rùn)連續(xù)第三年出現(xiàn)下滑。

資產(chǎn)質(zhì)量方面,截至2021年末,龍江銀行不良貸款余額為40.02億元,不良貸款率為3.31%,較2020年末增加1.12個(gè)百分點(diǎn)。據(jù)銀保監(jiān)會(huì)披露的《2021年四季度銀行業(yè)保險(xiǎn)業(yè)主要監(jiān)管指標(biāo)數(shù)據(jù)情況》,商業(yè)銀行不良貸款率1.73%,較上季末下降0.02個(gè)百分點(diǎn)。該行不良貸款率的水平,遠(yuǎn)高于同期行業(yè)水平。2017年-2020年,該行不良率分別為2.22%、2.14%、2.05%,2.19%,均超過(guò)2%。

業(yè)績(jī)下滑之外,近些年龍江銀行還頻頻收到監(jiān)管罰單。今年4月,龍江銀行及其分支機(jī)構(gòu)、相關(guān)責(zé)任人被監(jiān)管一口氣開(kāi)具28張罰單。處罰信息決定表顯示,因內(nèi)控管理機(jī)制不健全、內(nèi)審工作有效性不足、虛增規(guī)模等19項(xiàng)違規(guī),被黑龍江銀保監(jiān)局處以罰款1260萬(wàn)元,算上9家分支機(jī)構(gòu)及18名相關(guān)責(zé)任人,合計(jì)被罰款1880萬(wàn)元。

另外,近些年龍江銀行原核心成員接連“落馬”。2022年3月31日,中央紀(jì)委國(guó)家監(jiān)委網(wǎng)站發(fā)布消息,該行原黨委書記、董事長(zhǎng)張建輝存在向管理和服務(wù)對(duì)象放貸獲取大額回報(bào),把金融審批作為謀取私利的工具,大搞權(quán)錢交易,嚴(yán)重破壞金融市場(chǎng)秩序等行為,被開(kāi)除黨籍及公職。

在此之前,2021年1月12日,中央紀(jì)委國(guó)家監(jiān)委網(wǎng)站發(fā)布消息,該行原監(jiān)事長(zhǎng)李久春因其行為嚴(yán)重違紀(jì)違法并涉嫌受賄犯罪、違法發(fā)放貸款犯罪,被開(kāi)除黨籍;2020年12月1日,該行原黨委副書記、行長(zhǎng)關(guān)喜華因行為嚴(yán)重違紀(jì)違法,并涉嫌貪污犯罪、受賄犯罪等,被開(kāi)除黨籍。

值得注意的是,黑龍江銀保監(jiān)局發(fā)布的《關(guān)于2022年一季度全省銀行保險(xiǎn)機(jī)構(gòu)消費(fèi)投訴情況的通報(bào)》顯示,龍江銀行投訴量在全省銀行業(yè)金融機(jī)構(gòu)中排第四,共計(jì)143件(其中信用卡投訴9件),同比增長(zhǎng)155.36%。而一季度黑龍江省城市商業(yè)銀行投訴量共402件,龍江銀行就占超三分之一的份額。

責(zé)任編輯:余坤航

投顧排行榜

收起

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)